Ilva constitue une cible de choix pour ArcelorMittal mais sous conditions - DJ Plus

21 Mars 2017 - 5:14PM

Dow Jones News

Ambroise Ecorcheville

AGEFI - DOW JONES

PARIS (Agefi-Dow Jones)--Alea Jacta Est. Deux offres sont en cours

d'examen pour la reprise du sidérurgiste italien en difficultés

Ilva, le propriétaire de la plus grande usine d'acier en Europe,

qui avait été nationalisé et a été mis en vente par le gouvernement

italien.

Candidat à son rachat, le géant européen ArcelorMittal (MT.FR)

gagnerait à remporter cet appel d'offres. Du moins sur le plan des

fondamentaux. Car les modalités financières d'un rachat restent à

clarifier.

Même le prix proposé n'est pas connu. Associé à Marcegaglia, le

plus grand client d'Ilva, et la banque italienne Banca Intesa San

Paolo, ArcelorMittal aurait cependant offert de sources de presse

un total de 3,9 milliards d'euros pour l'italien, dont 2,3

milliards officiellement avancés en investissements.

En comparaison, le consortium mené par le groupe indien JSW Steel,

aux côtés de la Caisse des dépôts italienne, de Delfin, la holding

du fondateur et premier actionnaire de Luxottica, et Arvedi, aurait

proposé 4,2 milliards d'euros, dont 3 milliards dédiés aux

investissements. Le gouvernement italien pourrait se prononcer sur

le choix du repreneur en avril.

Tout ne repose pas sur le prix

De prime abord, le prix qu'ArcelorMittal aurait offert pour Ilva

peut paraître élevé. Même en supposant un redressement d'Ilva à des

niveaux de rentabilité proches de ceux d'ArcelorMittal en Europe,

il ferait ressortir un ratio valeur d'entreprise sur excédent brut

d'exploitation (Ebitda) d'environ 8, selon JPMorgan Cazenove.

En comparaison, la valeur d'entreprise d'ArcelorMittal représente

5,4 fois l'excédent brut d'exploitation dégagé en 2016, et 5 fois

celui attendu cette année, selon FactSet.

Toutefois, le bénéfice d'une reprise d'Ilva ne se résumerait pas au

redressement d'un actif en pertes. Elle permettrait de mettre un

terme aux pressions qu'Ilva exerce actuellement sur les prix en

Europe. A l'inverse, un rachat par le consortium mené par JSW Steel

aurait pour effet de faire entrer en Europe un nouveau concurrent

sans doute désireux d'y gagner des parts de marché.

La question du prix n'est pas anecdotique, car le bilan

d'ArcelorMittal reste fragile. Même si Moody's a récemment relevé

sa note de crédit sur ArcelorMittal, et si Standard & Poor's

adopté une perspective positive sur la dette de l'industriel, les

deux agences continuent de classer sa dette en catégorie

spéculative.

Toutefois, le poids financier que pourrait représenter Ilva pour

ArcelorMittal aux conditions évoquées doit être relativisé. De 2,3

milliards d'euros, les investissements envisagés devraient pouvoir

être répartis dans le temps. Le prix de 1,6 milliard d'euros, dont

seule une part reviendrait à ArcelorMittal, peut être comparé à un

free cashflow attendu à 1,6 milliard cette année par le consensus

FactSet.

Un savoir-faire en matière d'acquisitions, mais...

Pour pouvoir reprendre Ilva, ArcelorMittal devrait par ailleurs

passer les fourches caudines de l'antitrust européen. Avec Ilva,

ArcelorMittal contrôlerait 40% du marché de l'acier plat, selon

Jefferies, contre 33% actuellement. Mais pour sa défense, le

sidérurgiste européen n'est actuellement pas présent en Italie.

Néanmoins, des cessions pour rassurer les autorités de la

concurrence européenne ne peuvent être exclues.

Par ailleurs, pour réussir une reprise d'Ilva, ArcelorMittal

devrait naturellement réussir son intégration. L'expérience du

groupe en la matière est certes incontestable. Mais l'environnement

dans lequel il serait réalisé peut changer. "Un investissement dans

Ilva ne marchera que si la reprise européenne se confirme dans la

durée et si une réduction des capacités chinoises se traduit par un

retour de parts du marché aux producteurs européens", a souligné

Kepler Cheuvreux.

L'intérêt d'ArcelorMittal pour Ilva est compréhensible. L'absence

de mention d'un prix ferme peut également se comprendre dans le

cadre d'un appel d'offres. Mais elle ajoute un élément

supplémentaire d'incertitude sur le dossier. Pour en avoir le coeur

net, les investisseurs n'ont plus qu'à espérer que rien ne

ralentira la résolution de ce dossier.

- Ambroise Ecorcheville, Agefi-Dow Jones; 01 41 27 47 90;

aecorcheville@agefi.fr ed: ECH

(END) Dow Jones Newswires

March 21, 2017 11:54 ET (15:54 GMT)

Copyright (c) 2017 Dow Jones & Company, Inc.

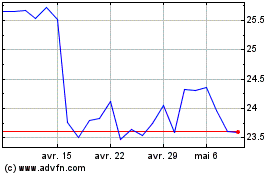

ArcelorMittal (EU:MT)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

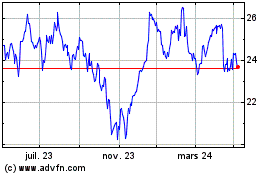

ArcelorMittal (EU:MT)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024