Accélération de la surperformance et de la génération de cash en

2019

Accélération de la surperformance et de

la génération de cash en 2019

- Surperformance de 8 points au 2nd semestre et de

6 points sur l’année

- Forte génération de cash flow libre (1) de

519 millions d’euros

- Hausse de l’EBITDA (1) (2) hors activité Commandes sous

volant et impact de la grève chez General Motors, à

2 551 millions d’euros soit 13,2 % du chiffre

d’affaires, en forte augmentation au 2nd semestre

- Marge opérationnelle (2) (3) hors activité Commandes

sous volant et impact de la grève chez General Motors, à 5,8 %

du chiffre d’affaires conforme à la guidance du 24 octobre

2019

- Maintien du dividende à 1,25 euro par action

Jacques Aschenbroich,

Président-Directeur Général de Valeo, a déclaré :

« Les plateformes technologiques que nous

avons développées ces dernières années, principalement dans

l’électrification et l’ADAS, nous permettent de surperformer de

façon significative le marché automobile (+8 points au 2nd

semestre 2019) mais aussi de réduire, dès le 2nd semestre 2019, nos

dépenses de R&D et nos investissements, comme nous l’avions

indiqué lors de la réunion investisseurs du 10 décembre dernier.

Avec une génération de cash flow libre de 519 millions d’euros en

2019, nous confirmons clairement que, même dans un marché

automobile difficile, nous avons la capacité de financer notre

croissance et d’accompagner le développement de notre JV

Valeo-Siemens. En 2020, dans un marché qui restera incertain, nous

connaîtrons à nouveau une importante surperformance, une

génération significative de cash flow libre et une amélioration de

la marge opérationnelle, grâce à un strict contrôle de nos

coûts et de nos investissements. »

Concernant l’épidémie du Covid-19 en Chine,

toutes les mesures ont été prises pour protéger nos collaborateurs.

Il est trop tôt pour en évaluer l’impact sur l’industrie automobile

et sur Valeo.

Nos usines situées hors de la province de Hubei,

représentant 90 % de notre chiffre d’affaires nominal en Chine,

fonctionnent à nouveau avec une supply chain qui se remet en place

progressivement.

PARIS, le 20 février 2020 - Sur

l’année 2019, les prises de commandes (1)

atteignent un montant total de 22,8 milliards d’euros

(incluant 0,8 milliard de commandes acquises par Valeo Siemens

eAutomotive), dont 47 % d’innovations (4). Les prises de

commandes du Groupe (22 milliards d’euros) s’élèvent à

1,34 fois les ventes première monte.

Le chiffre d’affaires

consolidé (3) s’élève à 19 244 millions

d’euros, en hausse de 1 % par rapport à 2018, stable à

périmètre et taux de change constants (1).

Le chiffre d’affaires

première monte (4) s’établit à

16 122 millions d’euros. Il est stable à périmètre et

taux de change constants (1), ce qui correspond à une

surperformance de 6 points sur l’année, en forte accélération

au 2nd semestre (+ 4 points au 1er semestre et + 8 points

au 2nd semestre). Tous les Pôles d’activité surperforment le

marché, bénéficiant de la mise en production de nombreuses

innovations à fort contenu technologique (caméras et autres

produits liés à l’assistance à la conduite (ADAS), systèmes liés à

l’électrification et systèmes d’éclairage), notamment en Europe, en

Chine et en Amérique du Nord, régions dans lesquelles la

surperformance accélère. Par ailleurs, Valeo conserve une

répartition équilibrée de ses activités entre les principales

régions de production automobile et les principaux clients

constructeurs.

Malgré un redressement constaté au 2nd semestre,

le chiffre d’affaires du marché du

remplacement (5) est en baisse de 2 % à

périmètre et taux de change

constants (1) sur l’ensemble

de l’année du fait du ralentissement des affaires en Europe, en

Chine et en Turquie, et de la fermeture du marché iranien.

Les ventes

« divers » (5) incluant les ventes

d’outillages (et celles liées aux contributions clients au titre de

la recherche et développement) progressent fortement

(+ 19 %), confortant le scénario d’une poursuite en 2020,

d’une surperformance des ventes première monte d’au moins

5 points.

Face à un environnement économique et

géopolitique particulièrement instable et une baisse significative

de la production automobile (- 6 %), Valeo a poursuivi la

mise en œuvre de son plan de réduction des coûts qui s’est traduit

notamment par une baisse des frais de recherche et développement et

des coûts administratifs et commerciaux.

Les frais de recherche et

développement (5) sont en baisse de 2 % et de

30 points de base par rapport à 2018, en forte diminution au

2nd semestre grâce au strict respect des mesures d’économies

permises par le haut niveau de standardisation de ses nouvelles

plateformes technologiques. Cela a engendré une baisse de

44 millions d’euros de l’effort brut de développement

(2 073 millions d’euros en 2018 contre

2 029 millions d’euros en 2019). La diminution des frais

de recherche et développement s’inscrit dans un contexte de forte

hausse des amortissements des frais de développement précédemment

capitalisés (qui passent de 1,6 % à 2,1 % du chiffre

d’affaires en 2019) réduisant ainsi l’impact net positif de la

capitalisation de la recherche et développement

(- 0,3 point en 2019) ; il convient de noter la

forte accélération de cette tendance au 2nd semestre

(- 0,7 point d’effet net de la capitalisation des frais

de développement).

Les frais administratifs, généraux et

commerciaux (5) sont en baisse de 6 % à

860 millions d’euros suite au plan d’économies et aux mesures

d’efficience organisationnelle. Ils représentent 4,5 % du

chiffre d’affaires, en baisse de 0,3 point par rapport à

2018.

Ainsi, la marge

opérationnelle (6) s’élève à 5,8 % du chiffre

d’affaires hors impact de la grève chez General Motors, en ligne

avec la guidance publiée en octobre 2019 et les informations

communiquées lors de la journée investisseurs du 10 décembre 2019.

Cette performance est atteinte en dépit du ralentissement du marché

en Europe et en Chine plus prononcé qu’escompté conduisant à une

baisse de 6 % de la production automobile mondiale. Au 2nd

semestre, la marge opérationnelle (6) s’élève à 6,1 % du

chiffre d’affaires hors impact de la grève chez General Motors,

soit une amélioration de 1,3 point par rapport à la même

période en 2018.

La quote-part dans les résultats des

sociétés mises en équivalence s’élève à

- 237 millions d’euros (- 130 millions d’euros

au 2nd semestre). Elle inclut la quote-part de la perte enregistrée

par Valeo Siemens eAutomotive qui atteint un plus haut en 2019 à

260 millions d’euros, en ligne avec nos attentes

(- 137 millions d’euros au 2nd semestre) ainsi que de la

moindre profitabilité des coentreprises chinoises et indiennes

confrontées à la baisse de la production sur leur marché.

Après prise en compte des autres produits et

charges pour un montant de 65 millions d’euros, du coût de

l’endettement financier net (1) de 73 millions d’euros et

d’un taux effectif d’imposition de 29,4 %, le résultat

net part du Groupe s’élève à 313 millions d’euros,

soit 1,6 % du chiffre d'affaires. Hors éléments non récurrents

(comprenant l’activité commandes sous volant, l’impact de la grève

chez General Motors et les autres produits et charges), le résultat

net s’élève à 444 millions d’euros soit un résultat par action

hors éléments non récurrents de 1,86 euro.

L’EBITDA (1) s’établit à 2

496 millions d’euros, soit 12,8 % du chiffre d'affaires.

Hors éléments non récurrents (hors l’activité commandes sous volant

et hors l’impact de la grève chez General Motors), il s’élève à

2 551 millions d’euros, soit 13,2 % du chiffre

d’affaires. Au 2nd semestre, il s’inscrit en forte hausse à

1 332 millions d’euros, soit 13,7 % du chiffre

d'affaires, + 2,2 points par rapport à la même période en

2018. Conformément au plan décrit lors de la journée investisseurs,

l’EBITDA bénéficie de l’accélération (+ 29 %) de

l’amortissement des frais de développement consécutive à la mise en

production de nombreux projets au cours de l’année 2019.

La génération de cash flow

libre (1) s’élève à 519 millions

d’euros. Elle résulte de l’amélioration de l’EBITDA de

86 millions d’euros, de la baisse du besoin en fonds de

roulement de 301 millions d’euros (diminution des stocks

d’outillages et des retards de paiement clients) et de la baisse

des flux d’investissement de 150 millions d’euros.

L’endettement

financier (1) net s’élève à 2 817 millions

d’euros au 31 décembre 2019 (ratio de « leverage » de

1,13 et ratio de « gearing » de 61 %), en hausse de

569 millions d’euros par rapport au 31 décembre 2018, après la

prise en compte de l’impact de la norme IFRS 16

(441 millions d’euros) et du paiement des dividendes

(343 millions d’euros).

Valeo, reconnu par les principales agences

d'évaluation extra-financières (MSCI, RobecoSAM, CDP et Corporate

Knights) comme l'un des leaders mondiaux au sein du secteur des

équipementiers automobile, réaffirme son ambition de croissance et

de création de valeur en lien avec les transformations de la

mobilité et son engagement en faveur du Développement

Durable : en 2019, 53 % du chiffre d’affaires

première monte du Groupe est issu de produits contribuant

directement ou indirectement, à la réduction des émissions de

CO2.

Dividende au titre de l’exercice

2019

Sur la base de ses résultats et de sa forte

génération de cash, Valeo propose aux votes de ses actionnaires,

lors de la prochaine Assemblée Générale, la distribution d’un

dividende de 1,25 euro par action, stable par rapport à

2018.

Perspectives 2020

Valeo anticipe une baisse de la production

automobile de 2 % sur l’année 2020.

Hors impact possible du coronavirus en Chine, le

Groupe se fixe les objectifs suivants pour l’année 2020 en

ligne avec les objectifs présentés lors de la journée investisseurs

du 10 décembre 2019 :

- Surperformance supérieure à 5 points ;

- Contrôle strict des coûts et des investissements ;

- Poursuite de l’augmentation de l’EBITDA (1) et

amélioration de la marge opérationnelle hors quote-part dans les

résultats des sociétés mises en équivalence (en % du chiffre

d’affaires) ;

- Réduction de l’impact de la coentreprise Valeo Siemens

eAutomotive sur la ligne quote-part dans les résultats des sociétés

mises en équivalence ;

- Génération significative de cash flow libre (1).

PARIS, le 20 février 2020. Le

Conseil d’administration, réuni ce jour, a arrêté les comptes

consolidés et annuels pour l’exercice clos le 31 décembre

2019 (7). Les résultats de l’année 2019 ci-dessous sont

établis en application des normes IFRS :

|

|

|

S2 2019 |

S2 2018 |

Variation |

2019 |

2018 |

Variation |

|

Prises de commandes (1) Valeo (hors Valeo Siemens

eAutomotive) |

(en md€) |

10, 9 |

10,2 |

na |

22,0 |

24,2 |

na |

|

|

|

|

|

|

|

|

|

|

Chiffre d’affaires |

(en m€) |

9 701 |

9 261 |

+ 5 % |

19 477 |

19 124 |

+ 2 % |

|

Chiffre d’affaires 1ère monte |

(en m€) |

8 140 |

7 771 |

+ 5 % |

16 360 |

16 146 |

+ 1 % |

|

|

|

|

|

|

|

|

|

|

Marge brute |

(en m€) |

1 700 |

1 676 |

+

1 % |

3 454 |

3 674 |

- 6 % |

|

|

(en % du CA) |

17,5 % |

18,1 % |

-

0,6 pt |

17,7 % |

19,2 % |

- 1,5 pt |

|

Frais de R&D |

(en m€) |

(765) |

(786) |

- 3 % |

(1 550) |

(1 560) |

- 1 % |

|

|

(en % du CA) |

(7,9) % |

(8,5) % |

+ 0,6 pt |

(8,0) % |

(8,2) % |

+ 0,2 pt |

|

Frais commerciaux et administratifs |

(en m€) |

(415) |

(442) |

- 6 % |

(870) |

(911) |

- 4,5 % |

|

|

(en % du CA) |

(4,3) % |

(4,8) % |

+ 0,5 pt |

(4,5) % |

(4,8) % |

+ 0,3 pt |

|

Marge opérationnelle hors la quote-part dans les résultats des

sociétés mises en équivalence |

(en m€) |

520 |

448 |

+ 16 % |

1 034 |

1 203 |

- 14 % |

|

|

(en % du CA) |

5,4 % |

4,8 % |

+ 0,6 pt |

5,3 % |

6,3 % |

- 1 pt |

|

Quote-part dans les résultats des sociétés mises en

équivalence |

(en m€) |

(130) |

(83) |

na |

(237) |

(111) |

na |

|

|

(en % du CA) |

(1,3) % |

(0,9) % |

- 0,4 pt |

(1,2) % |

(0,6) % |

- 0,6 pt |

|

Marge opérationnelle (1) y compris la quote-part dans les résultats

des sociétés mises en équivalence |

(en m€) |

390 |

365 |

+ 7 % |

797 |

1 092 |

- 27 % |

|

|

(en % du CA) |

4,0 % |

3,9 % |

+ 0,1 pt |

4,1 % |

5,7 % |

- 1,6 pt |

|

Résultat net part du Groupe |

(en m€) |

151 |

93 |

+ 62 % |

313 |

546 |

- 43 % |

|

|

(en % du CA) |

1,6 % |

1,0 % |

+ 0,6 pt |

1,6 % |

2,9 % |

- 1,3 pt |

|

Résultat net de base par action |

(en euros) |

na |

na |

na |

1,3 |

2,3 |

- 43 % |

|

|

|

|

|

|

|

|

|

|

Résultat net hors éléments non récurrents (1) |

(en m€) |

na |

na |

na |

444 |

599 |

- 26 % |

|

|

(en % du CA) |

na |

na |

na |

2,3 % |

3,1 % |

- 0,8 pt |

|

Résultat net de base par action hors éléments non récurrents |

(en €) |

na |

na |

na |

1,9 |

2,5 |

- 24 % |

|

|

|

|

|

|

|

|

|

|

ROCE (1)(8) |

|

na |

na |

na |

14 % |

19 % |

na |

|

ROA (1)(8) |

|

na |

na |

na |

9 % |

12 % |

na |

|

|

|

|

|

|

|

|

|

|

EBITDA (1) |

(en m€) |

1 278 |

1 069 |

+ 20 % |

2 496 |

2 410 |

+ 4 % |

|

(en % du CA) |

13,2 % |

11,5 % |

+

1,7 pt |

12,8 % |

12,6 % |

+ 0,2 pt |

|

Variation du besoin en fonds de roulement opérationnel* |

(en m€) |

72 |

120 |

na |

301 |

(22) |

na |

|

Flux d’investissements corporels et incorporels |

(en m€) |

(800) |

(922) |

- 13 % |

(1 766) |

(1 916) |

- 8 % |

|

Cash flow libre (1) ** |

(en m€) |

282 |

125 |

+ 256 % |

519 |

161 |

+ 223 % |

|

Endettement financier net incluant l’impact IFRS

16 (1) |

(en m€) |

2 817 |

2 248 |

+ 569 m€ |

2 817 |

2 248 |

+ 569 m€ |

* Variation du besoin en fonds de roulement

neutralisée (i) de la variation des cessions de créances clients

non récurrentes pour un montant de + 45 millions d'euros

contre + 16 millions d'euros en 2018 et (ii) du retraitement

des contributions cash R&D reclassées en flux d’investissements

corporels et incorporels.** Compte tenu de la prise en compte de

l’application d’IFRS 16 dans la définition du cash flow libre afin

d’y intégrer le remboursement du principal du passif locatif,

l’impact de la norme sur cet indicateur est marginal, de l’ordre de

14 millions d’euros.

Production automobile mondiale

|

Production automobile(en variation

annuelle) |

S2 2019 |

Année |

|

IHS + CPCA* |

IHS + CPCA* |

|

Europe et Afrique |

- 4 % |

- 4 % |

|

Asie, Moyen-Orient et Océanie |

- 5 % |

- 8 % |

|

dont Chine |

- 3 % |

- 10 % |

|

dont Japon |

- 3 % |

0 % |

|

dont Corée du Sud |

- 6 % |

- 2 % |

|

dont Inde |

- 15 % |

- 11 % |

|

Amérique du Nord |

- 5 % |

- 4 % |

|

Amérique du Sud |

- 6 % |

- 4 % |

|

TOTAL |

- 5 % |

- 6 % |

* Sur la base des estimations de

production automobile IHS publiées le 16 janvier 2020 – CPCA pour

la Chine

La production automobile mondiale est en baisse

de 5 % au 2nd semestre compte tenu de la baisse de la

production en Europe (- 4 %) et en Amérique du Nord

(- 5 %) liée aux mouvements de grève chez General

Motors.

Prises de

commandes (1) soutenues par

les innovations technologiques

En 2019, Valeo a continué d’être plus sélectif

dans ses prises de commandes (1), afin d’optimiser

le développement et l’industrialisation des nombreux projets en

cours. Le Groupe a obtenu, sur l’année 2019 un montant total de

22,8 milliards d’euros dont :

- 22 milliards d’euros pour Valeo soit 1,34 fois

le chiffre d’affaires première monte ;

- 0,8 milliard d’euros pour Valeo Siemens eAutomotive

correspondant à un carnet de commandes de 11 milliards d’euros

à fin 2019.

Les prises de commandes (hors Valeo Siemens

eAutomotive) restent très équilibrées entre les différentes régions

avec :

- l’Asie, 35 % des prises de commandes ;

- la Chine, 16 % des prises de commandes dont 26 %

auprès des constructeurs chinois locaux ;

- l’Europe (et Afrique), 43 % des prises de

commandes ;

- l’Amérique du Nord, 18 % des prises de commandes.

Par ailleurs, la part des innovations (4)

dans les prises de commandes, qui s’élève à 47 %, confirme le

bon positionnement des produits et des nouvelles technologies de

Valeo dans les domaines de l’électrification des motorisations, de

l’ADAS et la voiture autonome et de la mobilité digitale.

Évolution du chiffre

d’affaires (5) : surperformance de 8 points

au 2nd semestre et de 6 points sur l’année

Au cours de l’exercice 2019, le

chiffre d’affaires consolidé (5) s’élève

19 244 millions d’euros soit une hausse de 1 %.

Au total, les variations de change et les

changements de périmètre ont un impact négligeable :

- les variations des taux de change ont un impact positif de

1,7 % en raison, principalement, de l’appréciation du dollar

américain et du yen japonais face à l’euro ;

- les changements de périmètre ont un impact négatif de

1,4 % sur la période, en raison essentiellement du traitement

hors périmètre de l’activité TCM.

|

Chiffre d’affaires (en millions

d’euros) |

En % du CA 2019 |

2nd semestre |

Année |

|

2019 (1) |

2018 |

Var. à pcc* |

Var. |

2019 (1) |

2018 |

Var. à pcc* |

Var. |

|

Première monte |

84 % |

8 033 |

7 771 |

+ 3 % |

+ 3 % |

16 122 |

16 146 |

0 % |

0 % |

|

Remplacement |

10 % |

976 |

969 |

0 % |

+ 1 % |

1 972 |

2 010 |

- 2 % |

- 2 % |

|

Divers |

6 % |

579 |

521 |

+ 9 % |

+ 11 % |

1 150 |

968 |

+ 15 % |

+ 19 % |

|

Total |

100 % |

9 588 |

9 261 |

+ 3 % |

+ 4 % |

19 244 |

19 124 |

0 % |

+ 1 % |

* A périmètre et taux de change constants

(1).

Le chiffre d’affaires

première monte (5) s’établit à

16 122 millions d’euros. Il est stable à périmètre et

taux de change constants (1), ce qui équivaut à une

surperformance de 6 points par rapport à la production

automobile mondiale, en forte accélération au 2nd semestre (+

4 points au 1er semestre et + 8 points 2nd semestre).

Le chiffre d’affaires

du marché du remplacement (5) est en baisse de

2 % à périmètre et taux de change

constants (1), du fait du

ralentissement des affaires en Europe, en Chine et en Turquie, et

de la fermeture du marché iranien.

Les ventes

« divers » (5) incluant les ventes

d’outillages (et celles liées aux contributions clients au titre de

la recherche et développement) progressent fortement

(+ 19 %) confortant le scénario d’une poursuite en 2020

d’une surperformance des ventes premières monte d’au moins

5 points.

Évolution du chiffre

d’affaires première monte par région de destination

|

Chiffre d’affaires première monte (en

millions d’euros) |

2nd semestre |

Année |

|

2019 (5) |

2018 |

Var. à pcc * |

Surperf. vs. IHS/ CPCA

** |

2019 (5) |

2018 |

Var. à pcc * |

Surperf. vs. IHS/ CPCA

** |

|

Europe et Afrique |

3 618 |

3 528 |

+ 5 % |

+ 9 pts |

7 534 |

7 660 |

+ 1 % |

+ 5 pts |

|

Asie et Moyen-Orient et

Océanie |

2 625 |

2 563 |

- 1 % |

+ 4 pts |

4 994 |

5 146 |

- 6 % |

+ 2 pts |

|

·dont Chine |

1 092 |

1 025 |

+ 8 % |

+ 11 pts |

1 941 |

2 101 |

- 5 % |

+ 5 pts |

|

·dont Japon |

634 |

675 |

- 13 % |

- 10 pts |

1 271 |

1 329 |

- 10 % |

- 10 pts |

|

·dont Corée du Sud |

660 |

619 |

+ 1 % |

+ 7 pts |

1 311 |

1 214 |

0 % |

+ 2 pts |

|

·dont Inde |

80 |

93 |

- 18 % |

- 3 pts |

169 |

198 |

- 16 % |

- 5 pts |

|

Amérique du Nord |

1 601 |

1 502 |

+ 5 % |

+ 10 pts |

3 217 |

2 964 |

+ 5 % |

+ 9 pts |

|

Amérique du Sud |

189 |

178 |

+ 10 % |

+ 16 pts |

377 |

376 |

+ 6 % |

+ 10 pts |

|

TOTAL |

8 033 |

7 771 |

+ 3 % |

+ 8 pts |

16 122 |

16 146 |

0 % |

+ 6 pts |

* A périmètre et taux de change

constants (1).** Sur la base des estimations de production

automobile IHS publiées le 16 janvier 2020 – CPCA pour la

Chine.

En 2019, le chiffre d’affaires première

monte (5) est stable à périmètre et taux de change

constants (1), soit une croissance supérieure de 6 points

à celle de la production automobile mondiale (estimations

IHS/CPCA). Ceci correspond à une forte accélération de la

surperformance au cours de l’année (elle passe de 4 points au

1er semestre à 8 points au 2nd semestre) et ce dans toutes les

régions de production :

- en Europe (y compris Afrique), (47 % du

chiffre d’affaires première monte (5)), le chiffre d’affaires

première monte (5) est en hausse de 1 % à périmètre et

taux de change constants (1), soit une surperformance de

5 points par rapport à la production automobile. La forte

accélération de la surperformance constatée dans la région (+

3 points au 1er semestre et + 9 points au 2nd semestre)

est le résultat des nombreux lancements de production dans les

domaines des caméras, des systèmes liés à l’électrification et de

l’éclairage ;

- en Asie (31 % du chiffre d’affaires première

monte (5)), le chiffre d’affaires première monte (5) à

périmètre et taux de change constants (1) est en baisse de

6 %, soit une surperformance de 2 points par rapport à la

production automobile : en Chine, le chiffre d’affaires première

monte (5) à périmètre et taux de change constants (1) est

en baisse de 5 %, soit une surperformance de 5 points par

rapport à celle de la production automobile ; la forte

accélération de la surperformance constatée en Chine

(- 3 points au 1er semestre et + 11 points au

2nd semestre) est le résultat des nombreux démarrages dans les

domaines des caméras et de l’éclairage ; au Japon, le chiffre

d’affaires première monte (5) à périmètre et taux de change

constants (1) est en baisse de 10 % soit une sous

performance de 10 points par rapport à la production

automobile (- 10 points au 2nd semestre), principalement

liée à un mix client défavorable en particulier dans l’activité

thermique ;

- en Amérique du Nord (20 % du chiffre

d’affaires première monte (5)), le chiffre d’affaires première

monte (5) à périmètre et taux de change constants (1) est

en hausse de 5 %, soit une performance supérieure de 9 points

à celle de la production automobile (10 points au 2nd

semestre) compte tenu des démarrages de production dans les

domaines de l’éclairage et des solutions thermiques ;

- en Amérique du Sud (2 % du chiffre

d’affaires première monte (5)), le chiffre d’affaires première

monte (5) à périmètre et taux de change constants (1)

s’inscrit en hausse de 6 %, soit une performance supérieure de

10 points à celle de la production automobile (16 points

au 2nd semestre).

Répartition géographique équilibrée des

activités de Valeo

L’évolution de la répartition du chiffre

d’affaires première monte (5) entre les quatre principales

régions de production, à l’issue de l’exercice 2019 par rapport à

l’exercice 2018, se présente comme suit :

- hausse de 2 points en Amérique du Nord, à 21 % du chiffre

d’affaires première monte (5) ;

- stabilité en Amérique du Sud, à 2 % du chiffre d’affaires

première monte (5) ;

- baisse de 1 point en Europe (y compris Afrique), à

47 % du chiffre d’affaires première monte (5) ;

- baisse de 1 point en Asie, à 30 % du chiffre

d’affaires première monte (5).

Portefeuille clients de Valeo

équilibré

La répartition du chiffre d’affaires première

monte (5) entre les clients du Groupe, à l’issue de l’exercice

2019 est stable par rapport à 2018 :

- part des clients asiatiques à 33 % du chiffre d’affaires

première monte (5);

- part des clients allemands à 30 % du chiffre d’affaires

première monte (5);

- part des clients américains à 18 % du chiffre d’affaires

première monte (5);

- part des clients français à 13 % du chiffre d’affaires

première monte (5).

Évolution du chiffre

d’affaires par Pôle d’activité

|

Chiffre d’affaires des Pôles d’activité

(en millions d’euros) |

2nd semestre |

Année |

|

2019(5) |

2018 |

Var. CA OEM * |

Var. CA |

Surperf vs IHS / CPCA ** |

2019(5) |

2018 |

Var. CA OEM * |

Var. CA |

Surperf vs IHS / CPCA ** |

|

Systèmes de Confort et d’Aide à la Conduite |

1 843 |

1 867 |

+ 4 % |

- 1 % |

+ 9 pts |

3 649 |

3 766 |

+ 2 % |

- 3 % |

+ 8 pts |

|

Systèmes de Propulsion |

2 556 |

2 477 |

+ 4 % |

+ 3 % |

+ 9 pts |

5 121 |

5 141 |

0 % |

0 % |

+ 6 pts |

|

Systèmes Thermiques |

2 252 |

2 228 |

- 1 % |

+ 1 % |

+ 4 pts |

4 582 |

4 569 |

- 3 % |

0 % |

+ 3 pts |

|

Systèmes de Visibilité |

3 000 |

2 753 |

+ 5 % |

+ 9 % |

+ 10 pts |

6 014 |

5 783 |

0 % |

+ 4 % |

+ 6 pts |

* A périmètre et taux de change

constants (1). ** Sur la base des estimations de

production automobile IHS publiées le 16 janvier 2020 - CPCA pour

la Chine

La croissance du chiffre d’affaires des Pôles

d’activité varie en fonction de leur mix produit, géographique et

client et de la part relative du marché du remplacement dans leur

activité.

En 2019, le chiffre d’affaires première

monte (5) surperforme la production automobile de

6 points, en forte accélération au 2nd semestre

(8 points). Tous les Pôles d’activité surperforment de manière

significative la production automobile :

- le Pôle d’activité Systèmes de Confort et d’Aide à la

Conduite enregistre une forte surperformance

(+ 8 points sur l’année et + 9 points au 2nd

semestre) tirée par les nombreux lancements en Europe, notamment

dans le domaine de la caméra frontale auprès de clients allemands

et français et un mix clients favorable en Chine ;

- le Pôle d’activité Systèmes de Propulsion

enregistre une surperformance de 6 points

(+ 9 points au 2nd semestre) grâce principalement à des

lancements dans le domaine de l’électrification de la chaine de

traction, essentiellement en Europe ;

- La surperformance de 3 points sur l’année 2019

(+ 4 points au 2nd semestre) du Pôle d’activité

Systèmes Thermiques est imputable principalement à un mix

clients défavorable en Asie notamment auprès de Nissan et Subaru au

Japon ; en Europe et en Amérique du Nord, le Pôle d’activité

bénéficie de démarrages en production avec respectivement des

clients français et américains ;

- le Pôle d’activité Systèmes de Visibilité

enregistre une forte surperformance (+ 6 points sur

l’année et + 10 points au 2nd semestre), compte tenu des

démarrages de production en Amérique du Nord avec des clients

américains dans le domaine de l’éclairage et une légère

amélioration de l’activité en Europe et en Chine.

Marge

opérationnelle (9) de

6,1 % sur le 2nd semestre et

de 5,8 % sur 2019, en ligne

avec la guidance d’octobre 2019

|

S2 2019 |

S2 2018 |

|

|

2019 |

2018 |

Variation |

|

|

|

|

|

|

|

|

|

9 588 |

9 261 |

Chiffre d’affaires (5) |

(en m€) |

19 244 |

19 124 |

+ 1 % |

|

1 697 |

1 676 |

Marge brute (5) |

(en m€) |

3 450 |

3 674 |

- 6 % |

|

17,7 % |

18,1% |

|

(en % du CA) |

17,9 % |

19,2 % |

- 1,3 pt |

|

537 |

448 |

Marge opérationnelle (5) hors la quote-part dans les résultats des

sociétés mises en équivalence |

(en m€) |

1 064 |

1 203 |

- 12 % |

|

5,6 % |

4,8 % |

|

(en % du CA) |

5,5 % |

6,3 % |

- 0,8 pt |

|

(130) |

(83) |

Quote-part dans les résultats des sociétés mises en

équivalence |

(en m€) |

(237) |

(111) |

na |

|

(1,4) % |

(0,9) % |

|

(en % du CA) |

(1,2) % |

(0,6) % |

- 0,6 pt |

|

407 |

365 |

Marge opérationnelle (5) y compris la quote-part dans les résultats

des sociétés mises en équivalence |

(en m€) |

827 |

1 092 |

- 24 % |

|

4,2 % |

3,9 % |

|

(en % du CA) |

4,3 % |

5,7 % |

- 1,4 pt |

|

151 |

93 |

Résultat net part du Groupe |

(en m€)) |

313 |

546 |

- 43 % |

|

1,6 % |

1,0 % |

|

(en % du CA) |

1,6 % |

2,9 % |

- 1,1 pt |

Les frais de recherche et

développement (5) sont en baisse de 2 % soit

- 0,3 point par rapport à 2018, avec une forte diminution

au 2nd semestre (- 5 %), grâce au strict respect des

mesures d’économies permises par le haut niveau de standardisation

de ses nouvelles plateformes technologiques, ce qui s’est traduit

par une baisse de 44 millions d’euros de l’effort brut de

développement (2 073 millions d’euros en 2018 à

2 029 millions d’euros en 2019). La diminution des frais

de recherche et développement s’inscrit dans un contexte de forte

hausse des amortissements des frais de développement précédemment

capitalisés (qui passent de 1,6 % à 2,1 % du chiffre

d’affaires en 2019) réduisant ainsi l’impact net positif de la

capitalisation de la recherche et développement

(- 0,3 point en 2019) ; il convient de noter la

forte accélération de cette tendance au 2nd semestre

(- 0,7 point d’effet net de la capitalisation des frais

de développement).

Grâce au nouveau programme d’économies mis en

place en début d’année et aux mesures d’efficience

organisationnelle, les frais administratifs, généraux et

commerciaux (5) sont également en baisse de 6 % à

860 millions d’euros. Ils représentent 4,5 % du chiffre

d’affaires, en baisse de 0,3 point par rapport à 2018.

La marge

opérationnelle (6) s’élève à 1 064 millions

d’euros, en baisse de 12 %. Elle représente 5,5 % du

chiffre d’affaires, soit une diminution de 0,8 point,

résultant principalement :

- d’un effet volume et inflation, négatif de 0,7

point ;

- de coûts de lancement des nouveaux projets dont l’impact est

négatif de 0,5 point.

- d’une baisse des marges des ventes d’outillages de 0,3

point ;

- de l’amélioration des frais de recherche et développement et

des frais administratifs, généraux et commerciaux dont l’impact

global s’élève à 0,8 point ;

- de l’impact périmètre lié au désengagement de l’activité

Commandes sous volant (+0,2 point).

Hors impact de la grève chez General Motors, la

marge opérationnelle (6) s’élève à 5,8 % en ligne avec la

guidance d’octobre 2019 et les informations communiquées lors de la

journée investisseurs de décembre 2019. Cette performance est

atteinte en dépit du ralentissement du marché en Europe et en Chine

plus prononcé qu’escompté conduisant à une baisse de 6 % de la

production automobile. Au 2nd semestre, la marge

opérationnelle (9) s’élève à 6,1 % hors impact de la

grève chez General Motors, soit une forte amélioration de 1,3 point

par rapport à la même période en 2018.

La quote-part des résultats des sociétés

mises en équivalence s’élève à - 237 millions

d’euros et équivaut à - 1,2 % du chiffre d’affaires.

Elle prend en compte :

- la quote-part de la perte enregistrée par Valeo Siemens

eAutomotive qui supporte les dépenses nécessaires à son

développement et qui atteint un plus haut en 2019 à

260 millions d’euros, en ligne avec nos attentes ;

- la contribution des coentreprises chinoises et indiennes dont

la performance a été fortement impactée par la faiblesse de leur

marché.

Le résultat opérationnel

s’élève à 732 millions d’euros, soit 3,8 % du chiffre

d’affaires. Il tient compte des autres produits et charges pour un

montant global négatif de 65 millions d’euros.

Après prise en compte du coût de l’endettement

financier net à 73 millions d’euros, d’un taux effectif

d’impôt de 29,4 %, le résultat net part du

Groupe s’élève à 313 millions d’euros, soit

1,6 % du chiffre d’affaires.

La rentabilité des capitaux

employés (ROCE (1) (8)) ainsi que et la

rentabilité des actifs (ROA (1) (8))

s’établissent respectivement à 14 % et 9 %.

EBITDA (1) par Pôle

d’activité

|

EBITDA (en millions d’euros et en % du

chiffre d’affaires par Pôle d’activité) |

2019 |

2018 |

Variation |

S2 2019 |

S2 2018 |

Variation |

|

Systèmes de Confort et d’Aide à la Conduite |

599 |

528 |

+ 13 % |

316 |

245 |

+ 29 % |

|

16,4 % |

14,0 % |

+ 2,4 pts |

17,2 % |

13,1 % |

+ 4,1 pts |

|

Systèmes de Propulsion |

685 |

674 |

+ 2 % |

366 |

305 |

+ 20 % |

|

13,4 % |

13,1 % |

+ 0,3 pt |

14,3 % |

12,3 % |

+ 2,3 pts |

|

Systèmes Thermiques |

502 |

495 |

+ 1 % |

240 |

207 |

+ 16 % |

|

11,0 % |

10,8 % |

+ 0,2 pt |

10,7 % |

9,3 % |

+ 1,4 pts |

|

Systèmes de Visibilité |

660 |

642 |

+ 3 % |

336 |

257 |

+ 31 % |

|

11,0 % |

11,1 % |

- 0,1 pt |

11,2 % |

9,3 % |

+ 1,9 pts |

|

Autres* |

50 |

71 |

- 30 % |

20 |

55 |

- 64% |

|

2,0 % |

2,9 % |

- 0,9 pt |

1,6 % |

5,1 % |

- 3,6 pts |

|

Groupe |

2 496 |

2 410 |

+ 3,6 % |

1 278 |

1 069 |

+ 20 % |

|

12,8 % |

12,6 % |

+ 0,2 pt |

13,2 % |

11,5 % |

+ 1,7 pts |

* Inclut notamment l’activité Commandes sous

volant.

L’EBITDA s’établit à 2

496 millions d’euros, soit 12,8 % du chiffre d'affaires.

Conformément au plan décrit lors de la journée investisseurs,

l’EBITDA bénéficie de l’accélération (+ 29 %) de

l’amortissement des frais de développement consécutive à la mise en

production de nombreux projets au cours de l’année 2019.

Génération de cash flow libre (1)

de 519 millions d’euros

|

S2 2019 |

S2 2018 |

(En millions d’euros) |

2019 |

2018 |

|

1 278 |

1 069 |

EBITDA |

2 496 |

2 410 |

|

|

|

|

|

|

|

71 |

120 |

Variation du besoin en fonds de roulement opérationnel * |

301 |

(22) |

|

(27) |

(13) |

Coûts sociaux et de restructuration |

(37) |

(31) |

|

(140) |

(129) |

Impôts |

(292) |

(267) |

|

(32) |

(34) |

Provisions pour retraites |

(33) |

(35) |

|

(38) |

na |

Remboursements du principal du passif locatif** |

(84) |

N/A |

|

(30) |

34 |

Autres postes opérationnels |

(66) |

22 |

|

(800) |

(922) |

Flux d’investissements corporels et incorporels |

(1 766) |

(1 916) |

|

|

|

|

|

|

|

282 |

125 |

Cash flow libre (1)** |

519 |

161 |

|

|

|

|

|

|

|

(15) |

(5) |

Frais financiers nets |

(71) |

(58) |

|

(211) |

(169) |

Autres éléments financiers |

(658) |

(701) |

|

|

|

|

|

|

|

56 |

(49) |

Cash flow net (1) |

(210) |

(598) |

* Variation du besoin en fonds de roulement

neutralisée (i) de la variation des cessions de créances clients

non récurrentes pour un montant de + 45 millions d'euros

contre + 16 millions d'euros en 2018 et (ii) du retraitement

des contributions cash R&D reclassées en flux d’investissements

corporels et incorporels.** Compte tenu de la prise en compte de

l’application d’IFRS 16 dans la définition du cash flow libre afin

d’y intégrer le remboursement du principal du passif locatif,

l’impact de la norme sur cet indicateur est marginal, de l’ordre de

14 millions d’euros.

En 2019, la génération de cash flow

libre (1)

s’élève à 519 millions d’euros. Elle résulte

principalement de :

- l’amélioration de

l’EBITDA (1) en valeur

de 86 millions d’euros dont 209 millions d’euros sur le

2nd semestre ;

- la baisse du besoin en fonds de roulement consécutive à la

diminution des stocks d’outillages et des retards de paiement

clients ; elle contribue positivement à la génération de cash

flow libre à hauteur de 301 millions d’euros (dont

71 millions d’euros au 2nd semestre) et ;

- la baisse des flux d’investissement de 150 millions

d’euros (dont 122 millions d’euros sur le 2nd semestre)

résultant de la mise œuvre du plan d’économies et du déploiement

des nouvelles plateformes technologiques.

Le cash flow net (1) est

négatif à hauteur de 210 millions d’euros, tenant compte des

:

- frais financiers nets versés de 71 millions d’euros ;

- flux liés aux autres éléments financiers pour un montant total

de 658 millions d’euros dont 343 millions d’euros au

titre du paiement des dividendes.

L’endettement financier net est

de 2 817 millions d’euros au 31 décembre 2019, en hausse

de 569 millions d’euros par rapport au 31 décembre 2018, après

la prise en compte des passifs locatifs reconnus suite à

l’application de la norme IFRS 16 dont le solde s’élève à

441 millions d’euros au 31 décembre 2019 et du paiement des

dividendes (343 millions d’euros).

Après prise en compte de la norme IFRS 16, le

ratio de « leverage » (l’endettement financier net rapporté à

l’EBITDA) s’établit à 1,13 fois le montant de l’EBITDA et le ratio

de « gearing » (endettement financier net rapporté aux capitaux

propres hors intérêts minoritaires) à 61 % des capitaux

propres.

L’échéance moyenne de la dette financière brute

à long terme s’établit à 4 ans au 31 décembre 2019 (contre

4,6 ans au 31 décembre 2018).

Réconciliation Valeo, activité Commandes

sous volant (TCM) et impact de la grève chez General

Motors

Le Groupe a décidé de se désengager de

l’activité de sa ligne de produits « Commandes sous

volant » (TCM), pour laquelle il ne prendra plus de nouvelle

commande.

Ci-dessous figure le tableau de réconciliation

entre les données consolidées publiées et celles hors activité

Commandes sous volant et hors impact de la grève chez General

Motors :

|

|

|

2019 audité |

Activité TCM |

2019 hors TCM |

Impact GM |

2019 hors TCM et hors GM |

|

|

|

|

|

|

|

|

|

Chiffre d’affaires |

(en m€) |

19 477 |

233 |

19 244 |

105 |

19 349 |

|

Chiffre d’affaires 1ère monte |

(en m€) |

16 360 |

238 |

16 122 |

105 |

16 227 |

|

|

|

|

|

|

|

|

|

Marge brute |

(en m€) |

3 454 |

4 |

3 450 |

50 |

3 500 |

|

|

(en % du CA) |

17,7% |

18,1% |

17,9 % |

47,6 % |

18,1 % |

|

Frais de R&D |

(en m€) |

(1 550) |

(24) |

(1 526) |

|

(1 526) |

|

|

(en % du CA) |

(8,0) % |

(10,3) % |

(7,9 %) |

|

(7,9 %) |

|

Frais commerciaux et administratifs |

(en m€) |

(870) |

(10) |

(860) |

|

(860) |

|

|

(en % du CA) |

(4,5) % |

(4,3) % |

(4,5) % |

|

(4,5) % |

|

Marge opérationnelle hors la quote-part dans les résultats des

sociétés mises en équivalence |

(en m€) |

1 034 |

(30) |

1 064 |

50 |

1 114 |

|

|

(en % du CA) |

5,3 % |

(12,9) % |

5,5 % |

47,6 % |

5,8 % |

|

Quote-part dans les résultats des sociétés mises en

équivalence |

(en m€) |

(237) |

|

(237) |

|

(237) |

|

|

(en % du CA) |

(1,2) % |

|

(1,2) % |

|

(1,2) % |

|

Marge opérationnelle (1) y compris la quote-part dans les résultats

des sociétés mises en équivalence |

(en m€) |

797 |

(30) |

827 |

50 |

877 |

|

|

(en % du CA) |

4,1 % |

(12,9) % |

4,3 % |

47,6 % |

4,5 % |

|

|

|

|

|

|

|

|

|

EBITDA (1) |

(en m€) |

2 496 |

(5) |

2 501 |

50 |

2 551 |

|

(en % du CA) |

12,8 % |

(2,1) % |

13,0 % |

47,6 % |

13,2 % |

Faits marquants

En février 2020, Valeo a

intégré le classement Clean200 publié par Corporate Knights,

récompensant le positionnement du Groupe autour des solutions

permettant la réduction des émissions de CO2. A ce titre, Valeo,

reconnu par les principales agences d'évaluation extra-financières

comme l'un des leaders mondiaux au sein du secteur des

équipementiers automobile, réaffirme son ambition de croissance et

de création de valeur en lien avec les transformations de la

mobilité et son engagement en faveur du Développement Durable. En

effet, en 2019, plus de 50 % du chiffre d’affaires première

monte du Groupe est issu de produits contribuant directement ou

indirectement, à la réduction des émissions de CO2.

En janvier 2020, lors de sa

septième participation consécutive au salon du CES de Las Vegas,

Valeo a présenté :

- en première mondiale, Valeo eDeliver4U, son droïde de livraison

électrique et autonome, en partenariat avec Meituan Dianping

(leader chinois des plateformes de e-commerce de services).

Motorisé par un système 48V 100 % électrique et équipé de

systèmes de perception de Valeo, ce véhicule qui est capable de

livrer jusqu’à 17 repas par trajet, peut se déplacer à environ

12 km/h, de manière autonome en milieu urbain, dense et

complexe, sans générer aucune émission polluante ;

- Valeo Move Predict.ai, technologie dévoilée en première

mondiale permettant de détecter et prédire les intentions des

utilisateurs vulnérables de la route, tels que les piétons,

cyclistes, skateurs et scootéristes, situés dans l’environnement

immédiat du véhicule. Cette technologie repose sur la combinaison

de l’expertise de Valeo en matière de perception à 360° autour du

véhicule, grâce à ses capteurs (dernière génération de caméras

fisheye et LiDAR Valeo SCALA®), et de l’intelligence

artificielle ;

- un dispositif de positionnement de véhicule de haute précision,

développé en partenariat avec Hyundai, Hexagon, permettant à un

véhicule de se localiser sur la route avec une précision

centimétrique et d’améliorer ainsi la sécurité routière.

En décembre 2019, lors d’une

journée investisseurs organisée à Paris, le Groupe a présenté sa

stratégie à moyen terme visant à se positionner comme le leader sur

les segments de marché qui connaîtront une forte croissance dans

les prochaines années. A cette occasion, les membres de la

Direction de Valeo ont mis en valeur l'investissement réalisé au

cours des 3 dernières années dans la création de 12 nouvelles

plateformes technologiques, pour construire un portefeuille unique

de technologies dans les domaines de l'électrification et de

l'assistante à la conduite (ADAS). Ils ont expliqué tous les

bénéfices que Valeo compte tirer de ces plateformes technologiques

notamment en termes de croissance de son chiffre d'affaires

(surperformance d'environ 5 points au-delà de la production

automobile mondiale) mais également en termes d'amélioration de sa

profitabilité (hausse de sa marge d'EBITDA à plus de 15 % du

chiffre d'affaires) et d'augmentation de sa génération de cash flow

libre (génération de cash sur la période 2020/2022 comprise entre

1,3 et 1,5 milliard d'euros, soit un doublement par rapport à

la génération de cash sur la période précédente 2017/2019).

Parmi les 12 plateformes technologiques

nouvellement créées, figurent 2 plateformes spécifiquement dédiées

au système électrique 48V (E-machine et E-axle, DCDC). Durant la

journée investisseurs, les membres de la Direction du Pôle

d'activité Systèmes de Propulsion ont insisté sur l'importance du

système 48V, technologie clé et pérenne, permettant à ses clients

constructeurs automobiles de satisfaire aux normes de CO2 toujours

plus astreignantes.

A titre d’illustration, VW a publié en février

2020, un article dans le magazine MTZ worldwide, entièrement

consacré au système 48V équipant le modèle Golf 8. Pour rappel,

Valeo est l'équipementier qui fournit le système électrique 48V au

Groupe VW sur le modèle Golf 8.

En octobre 2019, Valeo et Dana

Incorporated annoncent avoir mis en place une collaboration à

l’échelle mondiale portant sur la commercialisation de systèmes

complets de transmission en 48V pour véhicules hybrides et

électriques dont la mise sur le marché est prévue début 2020 sur

des voitures fabriquées en série par un constructeur européen

majeur.

Cette nouvelle offre vient renforcer le

positionnement stratégique de Valeo dans le domaine du 48V ;

elle vise à l’électrification complète de véhicules légers –

véhicules urbains à 3 roues et 4 roues – ou à l’hybridation de

véhicules jusqu’à 2,5 tonnes, sous la forme d’un système

composé d’un moteur électrique, d’un onduleur fournis par Valeo et

du système de transmission électrique Spicer® Electrified™ mis au

point par Dana.

En avril 2019, pour la

troisième année consécutive, Valeo arrive en tête du palmarès de

l’Institut National de la Propriété Industrielle (INPI) avec

1 355 brevets publiés en 2018 (contre 1 110 en 2017),

confortant sa place d’entreprise la plus innovante de France. Valeo

s’est également classée comme la première entreprise française

déposante de brevets à l’Office Européen des Brevets (OEB), avec

784 brevets déposés en 2018 (18ème mondial). Ces deux classements

soulignent la volonté de Valeo de protéger son innovation, pierre

angulaire de sa stratégie.

Prochain rendez-vous

Résultats trimestriels : le 23 avril

2020.

Glossaire financier

Les prises de

commandes correspondent aux commandes matérialisant

l’attribution des marchés à Valeo et aux coentreprises et

entreprises associés à hauteur de la quote-part d'intérêt de Valeo

dans ces sociétés (à l’exception de Valeo Siemens eAutomotive,

dont les commandes sont intégrées à 100 %) par des constructeurs

sur la période et valorisées sur la base des meilleures estimations

raisonnables de Valeo en termes de volumes, prix de vente et durée

de vie. Les éventuelles annulations de commandes sont également

prises en compte. Agrégat non audité

À périmètre et taux de change

constants (ou à pcc) : l'effet de change se calcule

en appliquant au chiffre d’affaires de la période en cours le taux

de change de la période précédente. L'effet périmètre se calcule en

(i) éliminant le chiffre d'affaires, sur la période en cours, des

sociétés acquises au cours de la période, (ii) en intégrant, sur la

période précédente, le chiffre d'affaires en année pleine des

sociétés acquises au cours de la période précédente, (iii) en

éliminant le chiffre d'affaires, sur la période en cours et sur la

période comparable, des sociétés cédées lors de la période en cours

ou de la période comparable.

La marge opérationnelle

y compris la quote-part dans les résultats des sociétés

mises en équivalence correspond au

résultat opérationnel avant autres produits et charges.

Le résultat net part du Groupe hors

éléments non récurrents correspond au résultat net part du

Groupe retraité des autres produits et charges nets d’impôts et des

produits et charges non récurrents nets d’impôts inclus dans la

marge opérationnelle, y compris la quote-part dans les résultats

des sociétés mises en équivalence.

Le ROCE, ou la rentabilité des

capitaux employés, correspond à la marge opérationnelle (y compris

la quote-part dans les résultats des sociétés mises en équivalence)

rapportée aux capitaux employés (y compris la participation dans

les sociétés mises en équivalence), hors goodwill.

Le ROA, ou la rentabilité des

actifs, correspond au résultat opérationnel rapporté aux capitaux

employés (y compris la participation dans les sociétés mises en

équivalence), goodwill inclus.

L'EBITDA correspond (i) à la

marge opérationnelle avant amortissements, pertes de valeur

(comprises dans la marge opérationnelle) et effet des subventions

publiques sur actifs non courants, et (ii) aux dividendes nets

reçus des sociétés mises en équivalence.

Le cash flow

libre correspond aux flux nets de trésorerie des

activités opérationnelles, après neutralisation de la variation des

cessions de créances commerciales non récurrentes, des

remboursements du principal locatif et après prise en compte des

acquisitions et cessions d’immobilisations incorporelles et

corporelles.

Le cash flow net correspond au

cash flow libre après prise en compte (i) des flux d'investissement

relatifs aux acquisitions et cessions de participations et à la

variation de certains éléments inscrits en actifs financiers non

courants, (ii) des flux sur opérations de financement relatifs aux

dividendes versés, aux ventes (rachats) d’actions propres, aux

intérêts financiers versés et reçus, et aux rachats de

participations sans prise de contrôle et (iii) de la variation des

cessions de créances commerciales non récurrentes.

L’endettement financier net

comprend l’ensemble des dettes financières à long terme, les dettes

liées aux options de vente accordées aux détenteurs de

participations ne donnant pas le contrôle, les crédits à court

terme et découverts bancaires sous déduction des prêts et autres

actifs financiers à long terme, de la trésorerie et équivalents de

trésorerie ainsi que la juste valeur des instruments dérivés sur

risque de change et sur risque de taux associés à l'un de ces

éléments.

Déclaration « Safe

Harbor »

Les déclarations contenues dans ce document, qui

ne sont pas des faits historiques, constituent des

« déclarations prospectives »

(« Forward Looking Statements »). Elles

comprennent des projections et des estimations ainsi que les

hypothèses sur lesquelles celles-ci reposent, des déclarations

portant sur des projets, des objectifs, des intentions et des

attentes concernant des résultats financiers, des événements, des

opérations, des services futurs, le développement de produits et

leur potentiel ou les performances futures. Bien que la Direction

de Valeo estime que ces déclarations prospectives sont raisonnables

à la date de publication du présent document, les investisseurs

sont alertés sur le fait que ces déclarations prospectives sont

soumises à de nombreux éléments, risques et incertitudes,

difficilement prévisibles et généralement hors du contrôle de

Valeo, qui peuvent impliquer que les résultats et événements

effectivement réalisés diffèrent significativement de ceux qui sont

exprimés ou prévus dans les déclarations prospectives. De tels

éléments sont, entre autres, la capacité de l’entreprise à générer

des économies ou des gains de productivité pour compenser des

réductions de prix négociées ou imposées. Les risques et

incertitudes auxquels est exposé Valeo comprennent notamment les

risques liés aux enquêtes des autorités de la concurrence tels

qu’identifiés dans le Document de référence, les risques liés au

métier d’équipementier automobile et au développement de nouveaux

produits, les risques liés à l’environnement économique prévalant

au niveau régional ou mondial, les risques industriels et

environnementaux ainsi que les risques et incertitudes développés

ou identifiés dans les documents publics déposés par Valeo auprès

de l’Autorité des marchés financiers (AMF), y compris ceux énumérés

sous la section « Facteurs de Risques » du Document de

référence 2018 de Valeo enregistré auprès de l’AMF le 29 mars 2019

(sous le numéro D.19-0224).

La société n’accepte aucune responsabilité pour

les analyses émises par des analystes ou pour toute autre

information préparée par des tiers, éventuellement mentionnées dans

ce document. Valeo n'entend pas étudier, et ne confirmera pas, les

estimations des analystes et ne prend aucun engagement de mettre à

jour les déclarations prospectives afin d’intégrer tous événements

ou circonstances qui interviendraient postérieurement à la

publication de ce document.

(1) Cf Glossaire financier page 16.

(2) Valeo a annoncé son désengagement de l’activité

Commandes sous volant (TCM) le 24 octobre 2019.

(3) Hors la quote part dans les résultats des

sociétés mises en équivalence.

(4) Produits ou technologies produits en série

depuis moins de trois ans, incluant Valeo Siemens eAutomotive.

(5) Hors activité commandes sous volant.

(6) Hors la quote-part dans les résultats des

sociétés mises en équivalence et hors activité commandes sous

volant.

(7) A la date du communiqué, les comptes

consolidés de l’exercice 2019 ont été audités et certifiés sans

réserve par les Commissaires aux Comptes.

(8) Hors activité commandes sous volant et

impact de la grève chez General Motors.

(9) Hors la quote-part dans les résultats des

sociétés mises en équivalence, hors activité commandes sous volant

et hors impact de la grève chez General Motors.

- Communiqué de presse résultats 2019

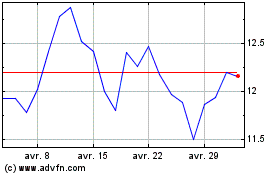

Valeo (EU:FR)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Valeo (EU:FR)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024