BONDS: Klépierre place 600 millions d'euros d'obligations à 11 ans à 0,625 %

24 Juin 2019 - 8:05PM

Dow Jones News

PARIS (Agefi-Dow Jones)--L'exploitant de centres commerciaux

Klépierre a annoncé dans un communiqué avoir placé lundi un emprunt

obligataire de 600 millions d'euros à échéance du 1er juillet 2030,

avec un coupon annuel de 0,625%.

PRINCIPAUX POINTS DU COMMUNIQUE:

-Cette obligation a été émise avec une marge de 45 points de base

au-dessus du taux de swap à 11 ans, correspondant à une prime de

nouvelle émission négative et à la plus faible marge jamais

atteinte par une foncière cotée européenne sur cette maturité.

-Souscrit 2,8 fois, cet emprunt obligataire a été placé auprès

d'investisseurs internationaux long terme, de premier plan,

principalement basés en France, en Allemagne, au Japon et au

Royaume-Uni.

-Le produit de cette opération sera alloué au remboursement de

dettes arrivant à échéance en 2019 et 2020.

Cette nouvelle émission s'inscrit dans la stratégie de financement

du Groupe, visant à garantir une position de liquidité élevée, la

réduction du coût de la dette et l'allongement de sa durée

moyenne.

-BNP Paribas, Natixis (B&D), NatWest Market, Santander, Société

Générale and SMBC Nikko ont agi en qualité de teneurs de livre

associés sur cette émission.

-Agefi-Dow Jones; +33 (0)1 41 27 48 11; djbourse.paris@agefi.fr ed:

JEB

(END) Dow Jones Newswires

June 24, 2019 13:45 ET (17:45 GMT)

Copyright (c) 2019 L'AGEFI SA

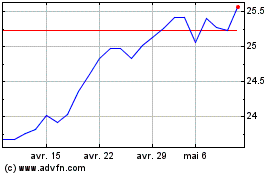

Klepierre (EU:LI)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

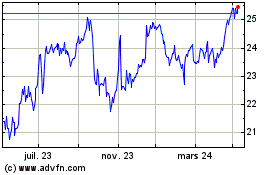

Klepierre (EU:LI)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024