CGG: CGG annonce ses résultats du deuxième trimestre 2020

CGG annonce ses

résultats du deuxième trimestre 2020

Un trimestre marqué par l’impact du

Covid-19 et la baisse du prix du pétrole

Ajustement rapide de la structure des

coûts

PARIS, France – 29 juillet 2020

– CGG (ISIN: FR0013181864), leader mondial

dans les Géosciences, annonce ses résultats consolidés,

non-audités, du T2 2020.

Sophie Zurquiyah, Directeur Général de

CGG, a déclaré :

« Le marché des géosciences a poursuivi sa

détérioration ce trimestre, les clients redéfinissant leurs

portefeuilles à la suite d’une nouvelle révision en baisse de leurs

dépenses E&P. Nos priorités restent centrées sur la sécurité de

nos employés, la préservation de la trésorerie et la bonne

continuité opérationnelle de nos opérations, par ailleurs

excellente ce trimestre malgré la propagation mondiale du COVID-19.

Nous mettons en place rapidement les mesures nécessaires pour

adapter notre structure de coûts à cet environnement, tout en nous

concentrant sur nos technologies différenciées et nos

investissements multi-clients clés. Avec un bilan sain, des plans

d’adaptation et une stratégie solides, je reste convaincue que CGG

est bien positionnée pour réussir à traverser ces crises et

continuer de servir avec succès ses clients dans leurs objectifs

d'optimisation de leur production, d'évaluation des réservoirs et

d'exploration de proximité. »

T2 2020 : Chiffre d’affaires et EBITDAs

impactés par les crises

- Chiffres IFRS: Chiffre d’affaires de 239m$,

résultat opérationnel de (32)m$ et résultat net de (147)m$

- Chiffre d’affaires des activités de

202m$, en baisse de 41% d’une année sur l’autre

- Geoscience : une activité résiliente malgré la baisse du

carnet de commandes

- Multi-Clients : activité soutenue par le bon

préfinancement des programmes

- Equipement : baisse de la demande et retard des livraisons

liées au Covid-19

- EBITDAs des activités de

68m$, en baisse de 60% et une marge de 34%

- Résultat Opérationnel des activités de

(53)m$

Informations

supplémentaires

- EBITDAs ajusté* des activités

de 76m$, avant 7m$ de coûts cash non récurrents

liés au plan Covid-19, en baisse de 56% et une marge de 37%

- Résultat Opérationnel ajusté* des activités de

(5)m$, avant (49)m$ de charges non récurrentes qui

incluent principalement (17)m$ de réévaluation à la juste valeur de

certains actifs et à des charges limitées de $(24)m de dépréciation

des écarts d’acquisition

* Les indicateurs ajustés représentent une

information supplémentaire ajustée des charges non récurrentes

liées à la détérioration économique et à la forte baisse du prix du

pétrole

Solides liquidités

- Liquidités à fin juin 2020 de 546m$ et

dette nette – avant IFRS 16 de 626m$

- Cash Flow libre des activités au T2 2020 de

(5)m$

- Cash-flow net au T2 2020 de

(77)m$, qui inclut (25)m$ de coûts cash non

récurrents au titre du Plan 2021 et du plan Covid-19

- Cash Flow net au S1 2020 de

(60)m$, qui inclut (54)m$ de coûts cash non

récurrents au titre du Plan 2021 et du plan Covid-19

Ajustement rapide de la structure de

coûts

- La baisse des coûts cash du Groupe attendues par les différents

plans d’économie (Plan 2021 et plan Covid-19) est estimée à

35 millions$ en 2020 et à 135

millions$ sur une base annuelle, dont 90

millions$ de coûts cash.

- Coûts cash du plan Covid-19 estimés à (30)

millions$ en 2020 dont (4) millions$ au

S1 2020

(94) millions$ de charges

exceptionnelles enregistrées au second trimestre 2020

La crise économique globale déclenchée par la

pandémie du Covid-19 et la forte baisse du prix du pétrole et des

dépenses E&P a conduit CGG a réalisé un test complet de

dépréciation à fin juin 2020 et à mettre en œuvre très rapidement

des mesures d’économies supplémentaires « plan Covid-19 ».

(94) millions$ de charges exceptionnelles ont été

enregistrées au second trimestre 2020:

- (7) millions$ d’indemnités de départ de

collaborateurs lié au plan Covid-19

- (17) millions$ non-cash de réévaluation à la

juste valeur de l’activité Géosoftware disponible à la vente

- (24) millions$ non-cash liés à la dépréciation

de l'écart d'acquisition de l’activité GeoConsulting dédiée

principalement à l’exploration et à l’évaluation

- (37) millions$ non-cash réévaluation d’autres

actifs ou passifs financiers liés principalement à la sortie de

l’activité marine

- $(9) millions$ non-cash de dépréciation

d’Impôts Différés Actifs

|

Charges non récurrentes (en millions$) |

T1 2020 |

T2 2020 |

S1 2020 |

|

Provisions coûts opérationnels |

(3) |

(7) |

(10) |

|

Multi-client dépréciation bibliothèque

multi-clients |

(69) |

|

(69) |

|

Dépréciation d’actifs |

|

(17) |

(17) |

|

Dépréciation d’écarts d’acquisition |

|

(24) |

(24) |

|

Ajustement autres produits/ charges

financiers |

|

(37) |

(37) |

|

Dépréciation des Impôts Différés Actifs |

|

(9) |

(9) |

|

Total |

(72) |

(94) |

(166) |

|

Chiffres clés – deuxième trimestre 2020 |

|

|

|

|

|

|

| Chiffres clés

IFRS |

2019 |

2020 |

|

| En million

$ |

Q2 |

Q2 |

|

| |

|

|

|

| Chiffres

d’affaires |

335 |

239 |

|

| Résultat

Opérationel |

51 |

(32) |

|

| Mise en équivalence |

0 |

0 |

|

| Coût de l’endettement

financier net |

(33) |

(33) |

|

| Autres produits (charges)

financiers |

0 |

(36) |

|

| Impôts |

(3) |

(33) |

|

| Résultat net des

activités poursuivies |

(15) |

(134) |

|

| Résultat net des activités

abandonnées |

(113) |

(13) |

|

| Résultat net

Groupe |

(98) |

(147) |

|

| Cash Flow Opérationnel

IFRS |

(124) |

81 |

|

| Cash Flow Net IFRS |

(31) |

(77) |

|

| Dette

nette |

883 |

783 |

|

| Dette nette avant

credits-baux |

694 |

626 |

|

| Capitaux

employés |

2.435 |

2.129 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Chiffres clés des activités – deuxième trimestre

2020 |

|

|

|

|

|

|

| Chiffres clés des

activités |

2019 |

2020 |

|

| En millions

$ |

Q2 |

Q2 |

|

| |

|

|

|

| Chiffre d’affaires des

activités |

340 |

202 |

|

| EBIDTAs des

activités |

170 |

68 |

|

|

Taux de marche d’EBIDTDAs |

50% |

34% |

|

| Résultat opérationel

des activités |

53 |

(53) |

|

|

Taux de marge opérationnelle |

16% |

(26)% |

|

| Ajustement lié à IFRS 15 |

(1) |

21 |

|

| Résultat opérationnel

IFRS |

51 |

(32) |

|

| Cash Flow Opérationnel des

activités |

124 |

81 |

|

| Cash Flow Libre des

activités |

(31) |

(77) |

|

| Informations

supplémentaires |

|

|

|

| EBITDAs des activités

ajusté avant NRC |

170 |

76 |

|

|

Taux de marche d’EBIDTDAs |

50% |

37% |

|

| Résultat opérationnel

des activités ajusté avant NRC |

53 |

(5) |

|

|

Taux de marge opérationnelle |

16% |

(2)% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Chiffres clés – premier semestre 2020 |

|

|

|

|

|

|

| Chiffres clés

IFRS |

2019 |

2020 |

|

| En millions

$ |

Juin |

Juin |

|

| |

YTD |

YTD |

|

| |

|

|

|

| Chiffres

d’affaires |

607 |

491 |

|

| Résultat

Opérationnel |

71 |

(72) |

|

| Mise en équivalence |

0 |

0 |

|

| Coût de l’endettement

financier net |

(66) |

(66) |

|

| Autres produits (charges)

financiers |

1 |

(30) |

|

| Impôts |

(6) |

(38) |

|

| Résultat net des

activités poursuivies |

(0) |

(205) |

|

| Résultat net des activités

abandonnées |

(128) |

(40) |

|

| Résultat net

Groupe |

(128) |

(245) |

|

| Cash-Flow Opérationnel

IFRS |

(328) |

226 |

|

| Cash-Flow Net IFRS |

(13) |

(60) |

|

| Dette

nette |

883 |

783 |

|

| Dette nette avant

credits baux |

694 |

626 |

|

| Capitaux

employés |

2.435 |

2.129 |

|

| |

|

|

|

|

|

|

|

|

|

Chiffres clés des activités – premier semestre

2020 |

|

| |

|

|

|

| Chiffres clés des

activités |

2019 |

2020 |

|

| en millions

$ |

Juin |

Juin |

|

| |

YTD |

YTD |

|

| Chiffre d’affaires des

activités |

623 |

473 |

|

| EBIDTAs des

activités |

290 |

191 |

|

|

Taux de marge d’EBIDTDAs |

47% |

40% |

|

| Résultat opérationel

des activités |

64 |

(84) |

|

|

Taux de marge opérationnelle |

10% |

(18)% |

|

| Ajustement lié à IFRS 15 |

7 |

12 |

|

| Résultat opérationnel

IFRS |

71 |

(72) |

|

| Cash Flow Opérationnel des

activités |

328 |

226 |

|

| Cash Flow Libre des

activités |

13 |

(60) |

|

| Supplementary

information |

|

|

|

| Informations

supplémentaires |

|

|

|

| EBIDTAs des

activités |

290 |

200 |

|

|

Taux de marche d’EBIDTDAs |

47% |

42% |

|

| Résultat opérationnel

des activités ajusté avant NRC |

64 |

36 |

|

|

Taux de marge opérationnelle |

10% |

8% |

|

|

|

|

|

|

| |

|

|

|

| |

|

|

|

|

Table de passage : chiffres des activités aux chiffres

IFRS - deuxième trimestre 2020 |

|

|

|

|

|

| Compte de

résultat |

Segment |

IFRS15 |

IFRS Figures |

| En millions

$ |

figures |

ajustments |

|

| |

|

|

|

| Chiffres d’affaires |

202 |

36 |

239 |

| Résultat opérationnel |

(53) |

21 |

(32) |

| |

|

|

|

| |

|

|

|

| Eléments de flux de

trésorerie |

Segment |

IFRS15 |

IFRS Figures |

| En millions

$ |

figures |

ajustments |

|

| |

|

|

|

| EBITDAs |

68 |

36 |

105 |

| Variation de BFR et de

Provisions |

15 |

(36) |

(21) |

| Cash-Flow Opérationnel |

81 |

0 |

81 |

|

|

|

|

|

| VNC de la librairie de

données MC |

Segment |

IFRS15 |

IFRS Figures |

| En millions

$ |

figures |

ajustments |

|

| |

|

|

|

| Opening Balance Sheet

Mar,20 |

318 |

157 |

475 |

| Closing Balance Sheet

Jun,20 |

340 |

140 |

480 |

|

|

|

|

|

|

|

|

|

|

|

Table de passage : chiffres des activités aux chiffres

IFRS – premier semestre 2020 |

|

|

|

|

|

| Compte de

résultat |

Segment |

IFRS15 |

IFRS Figures |

| En millions

$ |

figures |

ajustments |

|

| |

|

|

|

| Chiffres d’affaires |

473 |

18 |

491 |

| Résultat opérationnel |

(84) |

12 |

(72) |

| |

|

|

|

| |

|

|

|

| Eléments de flux de

trésorerie |

Segment |

IFRS15 |

IFRS Figures |

| En millions

$ |

figures |

ajustments |

|

| |

|

|

|

| EBITDAs |

191 |

18 |

209 |

| Variation de BFR et de

Provisions |

36 |

(18) |

18 |

| Cash-Flow Opérationnel |

226 |

0 |

226 |

|

|

|

|

|

| VNC de la librairie de

données MC |

Segment |

IFRS15 |

IFRS Figures |

| En millions

$ |

figures |

ajustments |

|

| |

|

|

|

| Bilan d’ouverture, Dec 19 |

376 |

155 |

531 |

| Closing Balance, Juin 20 |

340 |

140 |

480 |

|

|

|

|

|

| |

|

|

|

| Résultats du deuxième

trimestre 2020 des activités |

|

|

|

|

Géologie, Géophysique & Réservoir (GGR) |

|

|

|

|

|

|

|

|

|

GGR |

2019 |

2020 |

|

|

En millions $ |

Q2 |

Q2 |

|

|

|

|

|

|

|

Chiffre d’affaires des activités |

220 |

144 |

|

|

Geoscience (SIR) |

93 |

83 |

|

|

Multi-Client |

127 |

62 |

|

|

Préfinancements |

49 |

46 |

|

|

Après-ventes |

78 |

15 |

|

|

EBITDAs des activités |

149 |

74 |

|

|

Taux de marge |

68% |

51% |

|

|

Résultat opérationnel des activités |

40 |

(39) |

|

|

Taux de marge |

18% |

(27)% |

|

|

Mise en équivalence |

0 |

0 |

|

|

Capitaux employés (en milliards $) |

2,0 |

1,7 |

|

|

|

|

|

|

|

Informations supplémentaires |

|

|

|

|

EBITDAs des activités ajusté avant NRC |

149 |

81 |

|

|

Taux de marge |

68% |

56% |

|

|

Résultat opérationel des activités ajusté avant

NRC |

40 |

9 |

|

|

Taux de marge |

18% |

6% |

|

|

|

|

|

|

|

Autres chiffres clés |

|

|

|

|

Investissements cash multi-clients (m$) |

(56) |

(73) |

|

|

Taux de préfinancement cash multi-client (%) |

88% |

63% |

|

Le chiffre d’affaires des

activités de GGR est de 144 millions$, en

baisse de 35% d’une année sur l’autre.

- Le chiffre d’affaires de Géoscience est de 83

millions$, en baisse de 11% d’une année sur l’autre. L’activité du

deuxième trimestre a été affectée par le ralentissement général de

l’économie et ses effets sur les dépenses des clients. La

continuité des activités géoscience, la préservation de la

rentabilité, le maintien du leadership technologique et le soutien

aux clients ont été au centre des préoccupations tout au long du

trimestre. De nouvelles activités en géothermie, en surveillance du

carbone et en sciences de l’environnement ont été lancées.

- Le chiffre d’affaires en données Multi-Clients

est de 62 millions$, en baisse de 52% d’une année sur l’autre.

Les revenus associés au préfinancement de nos

projets Multi-clients ont atteint 46 millions$ ce trimestre. Nous

avons travaillé sur quatre programmes Multi-clients au cours de ce

trimestre, dont un programme terrestre aux États-Unis - Central

Basin Platform -, une étude marine streamer au Brésil - Nébula -,

une étude marine streamer - Gippsland - en Australie et une étude

marine fond de mer à partir de nodes en mer du Nord, au Royaume-Uni

dans la région de Cornerstone. Les investissements Multi-clients

étaient de 73 millions$ ce trimestre et le taux de préfinancement

de 63%.

Les après-ventes de 15 millions$ sont en baisse

de 80% d’une année sur l’autre.

La valeur nette comptable de la bibliothèque

multi-clients à fin Juin 2020 est de 340 millions$ (480 millions$

après ajustements IFRS 15) dont 85% offshore et 15% onshore.

L’EBITDAs des

activités de GGR est de 74 millions$, en

baisse de 50% soit un taux de marge de 51%.

L’EBITDAs ajusté des

activités de GGR est de 81 millions$

avant (7) millions$ de dépenses liées au plan Covid-19.

Le résultat opérationnel des activités de

GGR est de (39) millions$.

Le résultat opérationnel ajusté des

activités de GGR est de 9 millions$ soit une marge de 6%,

avant charges non récurrentes de (48) millions$.

Les capitaux employés de GGR sont

en baisse à 1,7 milliards$ à fin Juin 2020.

|

Equipment |

2019 |

2020 |

|

En millions $ |

Q2 |

Q2 |

|

|

|

|

|

Chiffre d’affaires des activités |

124 |

58 |

|

En terrestre |

90 |

45 |

|

En marine |

19 |

10 |

|

EN outil de puits |

9 |

3 |

|

Hors du secteur pétrolier |

6 |

1 |

|

EBITDAs des activités |

27 |

0 |

|

Taux de marge |

22% |

0% |

|

Résultat opérationnel des activités |

20 |

(7) |

|

Taux de marge |

16% |

(12)% |

|

|

|

|

|

Capitaux employés (en milliard $) |

0,6 |

0,5 |

|

Informations supplémentaires |

|

|

|

EBITDAs des activités ajusté avant NRC |

27 |

1 |

|

Taux de marge |

22% |

2% |

|

Résultat opérationnel des activités ajusté avant

NRC |

20 |

(6) |

|

Taux de marge |

16% |

(11)% |

Le chiffre d’affaires des

activités de l’Equipement s’élève à 58

millions$, en baisse de 53% d’une année sur l’autre et le chiffre

d’affaires externe est de 58 millions$.

Les ventes d’équipements terrestre ont représenté

78% des ventes totales, soutenues par la livraison de plus de

60 000 capteurs terrestres 508XT ce trimestre et de 10

Vibrateurs Nomad 90 principalement Afrique du Nord et au

Moyen-Orient. Au cours du trimestre Sercel a également livré son

premier – WING - système d’acquisition terrestre sans fil.

Les ventes d’équipements marine ont représenté 17%

des ventes totales, principalement des pièces détachées pour

streamers Sentinel dans un marché de l’acquisition de données

marines qui reste bas. Les ventes pour les outils de puits sont de

3 millions$.

L’EBITDAs des activités de

l’Equipement était à l’équilibre ce trimestre.

L’EBITDAs ajusté des activités de

l’Equipement était de 1 million$ avant (1) million$ de

dépenses liées au plan Covid-19.

Le résultat opérationnel

des activités de l’Equipement est

de (7) millions$.

Le résultat opérationnel ajusté des

activités de l’Equipement est de (6)

millions$ avant (1) million$ de charges non récurrentes.

Les capitaux employés de

l’Equipement sont en baisse, à 500 millions$ à fin

Juin 2020.

Résultats financiers du

deuxième trimestre 2020

|

Compte de résultat consolidés |

2019 |

2020 |

|

En millions $ |

Q2 |

Q2 |

|

|

|

|

|

Taux de change euro/dollar |

1,12 |

1,10 |

|

Chiffre d’affaires des activités |

340 |

202 |

|

GGR |

220 |

144 |

|

Equipement |

123 |

58 |

|

Elim & Autres |

(3) |

(1) |

|

Marge brute des activités |

88 |

27 |

|

EBITDAs des activités |

170 |

68 |

|

GGR |

149 |

81 |

|

Equipement |

27 |

1 |

|

Coûts Corporate |

(6) |

(6) |

|

Elim & Autres |

0 |

0 |

|

Plan COVID-19 |

0 |

(7) |

|

|

|

|

|

Résultat operational des activités |

53 |

(53) |

|

GGR |

40 |

9 |

|

Equipement |

20 |

(6) |

|

Corporate |

(6) |

(7) |

|

Elim & Autres |

0 |

(1) |

|

Charges non récurrentes |

0 |

(49) |

|

Ajustement lié à IFRS 15 |

(1) |

21 |

|

Résultat opérationel IFRS |

51 |

(32) |

|

Mise en équivalence |

0 |

0 |

|

Coût de l’endettement financier net |

(33) |

(33) |

|

Autres produits (charges) financiers |

0 |

(1) |

|

Impôts |

(3) |

(24) |

|

NRC (Impôts & Autres items financiers) |

|

(46) |

|

Résultat net des activités poursuivies |

15 |

(134) |

|

Résultat net des activités abandonnées |

(113) |

(13) |

|

Résultat net Groupe |

(98) |

(147) |

|

Résultat net part du Groupe) |

(101) |

(147) |

|

Résultat net par action en $ |

(0,14) |

(0,21) |

|

Résultat net par action en € |

(0,12) |

(0,19) |

Le chiffre d’affaires des

activités du Groupe est de 202 millions$,

en baisse de 41% d’une année sur l’autre. Les contributions

respectives des segments du Groupe ont été de 41% pour Géoscience,

30% pour Multi-Clients (soit 71% du total pour GGR) et de 29% pour

l’Equipement.

L’EBITDAs des activités du

Groupe est de 68 millions$, après prise en compte de (7)

millions$ de couts cash non récurrents liés au plan Covid-19, soit

un taux de marge de 34%.

Le résultat opérationnel des activités du

Groupe est de (53) millions$ après (49) millions$ de

charges non récurrentes liées principalement à (17) millions$ de

mise à la juste valeur de certains actifs et à des charges limitées

de $(24) millions$ de dépréciation du goodwill.

L’ajustement lié à IFRS 15, au

niveau du résultat opérationnel, est de 21 millions$ et le

résultat opérationnel IFRS du Groupe, après ajustement lié

à IFRS 15, est de (32) millions$.

Le coût de la dette s’élève à (33)

millions$. Le montant total d’intérêts payés au cours du trimestre

atteint (32) millions$.

Les autres produits/charges

financiers sont de (36) millions$ dont (37) millions$ de

réévaluation d’autres actifs ou passifs financiers.

La charge d’impôts ce trimestre

est particulièrement élevée à hauteur de (33) millions$ et

s’explique principalement par la mise à la juste valeur des impôts

différés actifs dans le nouvel environnement pour (9)

millions$.

Le résultat net des activités poursuivies

est en perte de (134) millions$.

|

Activités abandonnéesElles correspondent aux

anciens segments Acquisition de données contractuelles et

Ressources non-opérées. Les principaux agrégats sont les suivants :

- Le chiffre d’affaires des activités abandonnées

est de 5 millions$ au deuxième trimestre- Le résultat net

des activités abandonnées est de (13) millions$.-

Le Net Cash-Flow les activités abandonnées est de

0 million$ avant Plan 2021. |

Le résultat net Groupe est en

perte de (147) millions$.

Le résultat net part du Groupe,

après prise en compte des intérêts minoritaires, est de (147)

millions$ / (134) millions€.

Le résultat net ajusté des activités

poursuivies du Groupe est de (40)

millions$, avant (94) millions$ de charges non récurrentes.

Cash-Flow

|

Eléments de flux de trésorerie |

2019 |

2020 |

|

En millions $ |

Q2 |

Q2 |

|

|

|

|

|

Cash flow opérationnel des activités |

124 |

81 |

|

Investisements |

(74) |

(89) |

|

Industriel |

(9) |

(4) |

|

R&D |

(8) |

(12) |

|

Multi-Client (Cash) |

(56) |

(73) |

|

Marine MC |

(51) |

(62) |

|

Terrestre MC |

(5) |

(11) |

|

Produits des cessions d’actifs |

0 |

0 |

|

Cash-Flow libre des activités |

51 |

(8) |

|

Paiement du principal des contrats de location |

(13) |

(15) |

|

Intérêts verses de la dette |

(33) |

(32) |

|

Plan 2021 |

(16) |

(22) |

|

Cash-flow libre des activités abandonnées |

(20) |

(0) |

|

Net Cash flow |

(31) |

(77) |

|

Cash- flow affectés aux investissements |

0 |

0 |

|

Taux de change et autres |

(3) |

(1) |

|

Augmentation / (diminution) des

liquidités |

(34) |

(78) |

|

|

|

|

|

Informations supplémentaires |

|

|

|

Plan Cash Covid-19 |

|

(3) |

|

Cash-Flow libre des activités avant plan

COVID-19 |

51 |

(5) |

Le cash-flow opérationnel des

activités s’établit à 81 millions$, en baisse de 35%

comparé à 124 millions$ au deuxième trimestre 2020.

Les investissements du

Groupe sont de 89 millions$, en hausse de 20% d’une année

sur l’autre :

- Les investissements industriels s’élèvent à 4

millions$, en baisse de 56%

- Les investissements en recherche et

développement s’élèvent à 12 millions$, en hausse de

50%

- Les investissements cash multi-clients

s’élèvent à 73 millions$, en hausse de 30%.

Le cash-flow libre des

activités avant paiement du principal des contrats de

crédit-bail est de (8) millions$ ce trimestre contre 51 millions$

au deuxième trimestre 2020.

Après paiement du principal des contrats de

crédit-bail de (15) millions$, paiement des intérêts cash de la

dette pour (32) millions$, des coûts cash associés au plan 2021

pour (22) millions$, des coûts cash du plan Covid-19 pour (3)

millions$ et du cash-flow libre à l’équilibre des activités

abandonnées, le cash-flow net est de (77)

millions$ par rapport à (31) millions$ au deuxième trimestre

2019.

Résultats financiers du

premier semestre 2020

|

Compte de résultat consolidés |

2019 |

2020 |

|

En millions $ |

Juin |

Juin |

| |

YTD |

YTD |

|

Taux de change euro/dollar |

1,13 |

1,10 |

|

Chiffre d’affaires des activités |

623 |

473 |

|

GGR |

401 |

342 |

|

Equipement |

228 |

133 |

|

Elim & Autres |

(6) |

(2) |

|

Marge brute des activités |

137 |

97 |

|

EBITDAs des activités |

290 |

191 |

|

GGR |

254 |

204 |

|

Equipement |

51 |

9 |

|

Coûts Corporate |

(14) |

(12) |

|

Elim & Autres |

0 |

(1) |

|

COVID-19 plan |

0 |

(9) |

|

|

|

|

|

Résultat operational des activités |

64 |

(84) |

|

GGR |

45 |

57 |

|

Equipement |

35 |

(6) |

|

Corporate |

(16) |

(13) |

|

Elim & Autres |

0 |

(2) |

|

Charges non récurrentes |

0 |

(120) |

|

Ajustement lié à IFRS 15 |

(7) |

12 |

|

Résultat opérationel IFRS |

71 |

(72) |

|

Mise en équivalence |

0 |

0 |

|

Coût de l’endettement financier net |

(66) |

(66) |

|

Autres produits (charges) financiers |

1 |

7 |

|

Impôts |

(6) |

(29) |

|

NRC (Impôts & Autres items financiers) |

|

(46) |

|

Résultat net des activités poursuivies |

0 |

(205) |

|

Résultat net des activités abandonnées |

(128) |

(40) |

|

Résultat net Groupe |

(128) |

(245) |

|

Résultat net part du Groupe) |

(135) |

(247) |

|

Résultat net par action en $ |

(0,19) |

(0,35) |

| Résultat net par action en

€ |

(0,17) |

(0,31) |

Le chiffre d’affaires des activités du

Groupe est de 473 millions$, en baisse de 24% d’une année

sur l’autre. Les contributions respectives des segments du Groupe

ont été de 37% pour Géoscience, 35% pour Multi-Clients (soit 72% du

total pour GGR) et de 28% pour l’Equipement.

Le chiffre d’affaires des activités de

GGR est de 342 millions$, en baisse de 15% d’une année sur

l’autre.

- Le chiffre d’affaires Géoscience est de 176

millions$, en baisse de 4% d’une année sur l’autre, en raison d’une

baisse du carnet de commandes.

- Le chiffre d’affaires pour les données

Multi-Clients est de 166 millions$ en baisse de 23% d’une

année sur l’autre. Les revenus associés au préfinancement de nos

projets Multi-clients sont de 103 millions$, soit une hausse de 13%

d’une année sur l’autre. Les investissements Multi-clients sont de

(140) millions$, en hausse de 46% d’une année sur l’autre. Le taux

de préfinancement est de 74%.

Les après-ventes sont de 62 millions$

en baisse de 50% d’une année sur l’autre.

Les ventes d’équipements du

premier semestre 2020 se sont élevées à 133 millions$ en baisse de

42% dans un marché des équipements touché par la pandémie du

Covid-19.

L’EBITDAs des activités du Groupe

après pris en compte de (10) millions$ de dépenses liées au plan

Covid-19 est de 191 millions$, en baisse de 34% d’une année sur

l’autre et le taux de marge est de 40%. La marge d’EBITDAs de GGR

est de 58% et celle de l’Equipement est de 6%.

Le résultat opérationnel des activités du

Groupe est de (84) millions$, dont (120) millions$ de

charges non récurrentes.

L’ajustement lié à IFRS 15, au

niveau du résultat opérationnel, est de 12 millions$ et le

résultat opérationnel IFRS du Groupe, après ajustement lié

à IFRS 15, est de (72) millions$.

Le coût de la dette s’élève à (66)

millions$. Le montant total d’intérêts payés au cours du semestre

atteint (40) millions$.

Les autres produits/charges

financiers sont de (30) millions$ dont (37) millions$ de

réévaluation d’autres actifs ou passifs financiers.

Les impôts sont de (38) millions$

et incluent notamment la mise à la juste valeur dans le nouvel

environnement d’impôts différés actifs pour (9) millions$.

Le résultat net des activités

poursuivies est de (205) millions$.

|

Activités abandonnées Elles correspondent aux

anciens segments Acquisition de données contractuelles et

Ressources non-opérées. Les principaux agrégats sont les suivants:

- Le chiffre d’affaires des activités abandonnées

est de 19 millions$.- Le résultat net des activités

abandonnées est de (40) millions$ - Le cash-flow

des activités abandonnées sur le semestre est de 9

millions$ avant Plan 2021. |

La perte nette du Groupe au premier

semestre 2020 est de (245) millions$.

La perte nette part du Groupe, après prise

en compte des intérêts minoritaires, est de (247)

millions$ / (223) millions€ au premier semestre 2020.

Le résultat net ajusté des activités

poursuivies du Groupe au premier semestre

2020 est de (39) millions$, avant (166) millions$ de charges non

récurrentes.

Cash-Flow

|

Eléments de flux de trésorerie |

2019 |

2020 |

|

En million $ |

Juin |

Juin |

| |

YTD |

YTD |

|

|

|

|

|

Cash-flow opérationnel des activités |

328 |

226 |

|

Investissements |

(131) |

(177) |

|

Industriel |

(20) |

(12) |

|

R&D |

(16) |

(24) |

|

Multi-Client (Cash) |

(96) |

(140) |

|

Marine MC |

(81) |

(113) |

|

Terrestre MC |

(15) |

(27) |

|

Produits des cessions d’actifs |

0 |

0 |

|

Cash-flow libre des activités |

196 |

50 |

|

Paiement du principal des contrats de locations |

(29) |

(29) |

|

Intérêts verses de la dette |

(40) |

(40) |

|

Plan 2021 |

(41) |

(50) |

|

Cash-flow libre des activités abandonnées |

(73) |

9 |

|

Net Cash flow |

13 |

(60) |

|

Cash-Flow affectés aux investissements |

0 |

0 |

|

Taux de change et autres |

(6) |

(5) |

|

Augmentation (diminution) des

liquidités |

7 |

(65) |

|

|

|

|

|

Informations supplémentaires |

|

|

|

Plan Cash Covid-19 |

|

(4) |

|

Cash-flow libre des activités avant plan

COVID-19 |

196 |

54 |

Le cash-flow opérationnel

des activités s’établit 226 millions$, en baisse de 31%

comparé à 328 millions$ au premier semestre 2019.

Les investissements du

Groupe sont de (177) millions$, en hausse de 35%:

- les investissements industriels s’élèvent à

(12) millions$, en baisse de 40%,

- les investissements en recherche et

développement sont de (24) millions$ en hausse de

50%,

- et les investissements cash multi-clients

s’élèvent à (140) millions$, en hausse de 46%.

Le cash-flow libre des

activités poursuivies avant paiement du principal des

contrats de crédit-bail est de 50 millions$ ce semestre contre 196

millions$ au premier semestre 2019.

Après paiement du principal des contrats de

crédit-bail pour (29) millions$, paiement des intérêts cash de

la dette pour (40) millions$, paiement des coûts cash du Plan 2021

et du plan Covid-19 pour (54) millions$, et un cash-flow libre des

activités abandonnées de 9 millions$, le cash-flow net du

Groupe au S1 2020 est de (60) millions$ contre 13

millions$ au S1 2019.

Bilan

La dette brute du Groupe

avant IFRS 16 s’établit à 1 172 millions$ à fin

Juin 2020 et la dette nette ressort à 626

millions$.

La dette brute du Groupe après IFRS

16 s’établit à 1 329 millions$ à fin Juin 2020 et la

dette nette ressort à 783 millions$.

La liquidité

du Groupe est de 546 millions$ à fin Juin

2020.

Conférence téléphonique T2

2020

Une

conférence téléphonique analystes en langue anglaise est programmée

ce jour à 8h00 (Paris) – 7h00 (Londres)

Pour accéder à la conférence en direct,

merci de vous connecter à l’audio webcast :

|

Depuis votre ordinateur sur le site: |

www.cgg.com |

Une rediffusion de cette conférence téléphonique

sera disponible via l’audio webcast sur le site internet

www.cgg.com.

Pour les analystes, merci de composer 5 à 10

minutes avant l’heure prévue l’un des numéros suivants :

|

Appels France Appels UK Code |

+33(0) 1 70 70 07

81+44(0) 844 4819 752 1391217 |

A propos de CGG :

CGG (www.cgg.com) est un leader technologique

mondial spécialisé dans les géosciences. Avec environ 4600

employés dans le monde, CGG fournit une gamme complète de données,

de services et d'équipements pour la découverte et le développement

responsables des ressources naturelles. CGG est coté sur Euronext

Paris SA (ISIN: 0013181864).

Contacts :

|

Direction Communications & Relations Investisseurs

Christophe BarniniTél : + 33 1 64 47 38 11E-mail :

christophe.barnini@cgg.com |

ETATS FINANCIERS

CONSOLIDESAU 30 JUIN 2020

Comptes consolidés

Comptes de résultat intermédiaires consolidés non audités

| |

|

Six mois clos le 30 juin |

|

Montants en millions de dollars US, excepté pour les données par

actions en dollars US |

|

2020 |

2019 |

|

Chiffre d’affaires |

|

491,2 |

606,7 |

| Autres

produits des activités ordinaires |

|

0,5 |

0,4 |

|

Total produits des activités ordinaires |

|

491,7 |

607,1 |

| Coût

des ventes |

|

(382,5) |

(462,5) |

|

Marge brute |

|

109,2 |

144,6 |

| Coûts

nets de recherche et développement |

|

(7,5) |

(12,3) |

| Frais

commerciaux |

|

(17,2) |

(21,7) |

| Frais

généraux et administratifs |

|

(36,3) |

(37,2) |

| Autres

produits et charges, nets |

|

(120,3) |

(2,2) |

|

Résultat d’exploitation |

|

(72,1) |

71,2 |

| Coût

de l’endettement financier brut |

|

(67,2) |

(67,4) |

|

Produits financiers sur la trésorerie |

|

1,5 |

1,6 |

|

Coût de l’endettement financier net |

|

(65,7) |

(65,8) |

| Autres

produits et charges financiers |

|

(30,0) |

0,5 |

|

Résultat avant impôt |

|

(167,8) |

5,9 |

| Impôts

sur les bénéfices |

|

(37,6) |

(5,6) |

|

Résultat net avant résultat des sociétés mises en

équivalence |

|

(205,4) |

0,3 |

|

Résultat des sociétés mises en équivalence |

|

0,1 |

0,1 |

|

Résultat net des activités poursuivies |

|

(205,3) |

0,4 |

|

Résultat net des activités abandonnées |

|

(40,0) |

(128,5) |

|

Résultat net de l’ensemble consolidé |

|

(245,3) |

(128,1) |

|

Attribué aux : |

|

|

|

|

Actionnaires de la société mère |

|

(246,6) |

(134,6) |

|

Participations ne donnant pas le contrôle |

|

1,3 |

6,5 |

|

Résultat net par action |

|

|

|

| –

Base |

|

(0,35) |

(0,19) |

| –

Dilué |

|

(0,35) |

(0,19) |

|

Résultat net par action pour les activités

poursuivies |

|

|

|

| –

Base |

|

(0,29) |

(0,00) |

| –

Dilué |

|

(0,29) |

(0,00) |

|

Résultat net par action pour les activités

abandonnées |

|

|

|

| –

Base |

|

(0,06) |

(0,19) |

| –

Dilué |

|

(0,06) |

(0,19) |

États de situation financière consolidés non audités

|

Montants en millions de dollars US, sauf indication contraire |

|

30 juin 2020 |

31 décembre 2019 |

|

ACTIF |

|

|

|

|

Trésorerie et équivalents de trésorerie |

|

545,7 |

610,5 |

|

Clients et comptes rattachés, nets |

|

250,9 |

436,0 |

| Stocks

et travaux en cours, nets |

|

212,3 |

200,1 |

|

Créances d’impôt |

|

81,7 |

84,9 |

| Autres

actifs courants, nets |

|

98,7 |

116,7 |

| Actifs

détenus en vue de la vente |

|

135,1 |

316,6 |

|

Total actif courant |

|

1 324,4 |

1 764,8 |

| Impôts

différés actif |

|

12,2 |

19,7 |

|

Participations et autres immobilisations financières, nettes |

|

40,5 |

27,4 |

|

Sociétés mises en équivalence |

|

3,7 |

3,0 |

|

Immobilisations corporelles, nettes |

|

276,8 |

300,0 |

|

Immobilisations incorporelles, nettes |

|

639,1 |

690,8 |

| Ecarts

d’acquisition des entités consolidées, nets |

|

1 177,9 |

1 206,9 |

|

Total actif non-courant |

|

2 150,2 |

2 247,8 |

|

TOTAL ACTIF |

|

3 474,6 |

4 012,6 |

|

PASSIF ET CAPITAUX PROPRES |

|

|

|

| Dettes

financières – part court terme |

|

55,8 |

59,4 |

|

Fournisseurs et comptes rattachés |

|

97,1 |

117,4 |

| Dettes

sociales |

|

125,1 |

156,6 |

| Impôts

sur les bénéfices à payer |

|

75,9 |

59,3 |

|

Acomptes clients |

|

22,2 |

36,9 |

|

Provisions – part court terme |

|

29,8 |

50,0 |

| Autres

passifs financiers courants |

|

33,6 |

— |

| Autres

passifs courants |

|

237,0 |

327,3 |

|

Passifs liés aux actifs non courants destinés à être cédés |

|

5,4 |

259,2 |

|

Total passif courant |

|

681,9 |

1 066,1 |

| Impôts

différés passif |

|

17,1 |

10,4 |

|

Provisions – part long terme |

|

52,5 |

58,1 |

| Dettes

financières – part long terme |

|

1 273,0 |

1 266,6 |

| Autres

passifs financiers non courants |

|

52,5 |

— |

| Autres

passifs non courants |

|

51,6 |

4,0 |

|

Total dettes et provisions non-courantes |

|

1 446,7 |

1 339,1 |

|

Actions ordinaires : 1 194 133 367 actions autorisées et 711

323 839 actions d’une valeur nominale de 0,01 EUR par action en

circulation au 30 juin 2020 |

|

8,7 |

8,7 |

| Primes

d’émission et d’apport |

|

1 687,1 |

3 184,7 |

|

Réserves |

|

(279,6) |

(1 531,1) |

| Autres

réserves |

|

(20,8) |

(23,5) |

|

Actions propres |

|

(20,1) |

(20,1) |

|

Résultats directement enregistrés en capitaux propres |

|

(0,8) |

(0,7) |

| Ecarts

de conversion |

|

(67,6) |

(56,3) |

|

Total capitaux propres – attribuable aux actionnaires de la

société mère |

|

1 306,9 |

1 561,7 |

|

Participations ne donnant pas le contrôle |

|

39,1 |

45,7 |

|

Total capitaux propres |

|

1 346,0 |

1 607,4 |

|

TOTAL PASSIF ET CAPITAUX PROPRES |

|

3 474,6 |

4 012,6 |

Tableaux des flux de trésorerie intermédiaires consolidés non

audités

| |

|

Six mois clos le 30 juin |

|

Montants en millions de dollars US |

|

2020 |

2019 |

|

EXPLOITATION |

|

|

|

|

Résultat net de l’ensemble consolidé |

|

(245,3) |

(128,1) |

|

Moins : Résultat net des activités abandonnées |

|

(40,0) |

(128,5) |

|

Résultat net des activités poursuivies |

|

(205,3) |

0,4 |

|

Amortissements et dépréciations |

|

100,8 |

65,1 |

|

Amortissements et dépréciations des études multi-clients |

|

186,4 |

139,2 |

|

Amortissements et dépréciations capitalisés en études

multi-clients |

|

(8,4) |

(4,0) |

|

Augmentation (diminution) des provisions |

|

1,2 |

(0,6) |

| Coûts

des paiements en actions |

|

2,6 |

2,5 |

| Plus

ou moins-values de cessions d’actif |

|

0,1 |

0,1 |

|

Résultat des sociétés mises en équivalence |

|

(0,1) |

(0,1) |

|

Dividendes reçus des sociétés mises en équivalence |

|

— |

— |

| Autres

éléments sans impact sur les flux de trésorerie |

|

30,0 |

0,8 |

|

Flux de trésorerie net incluant le coût de la dette et la

charge d’impôt |

|

107,3 |

203,4 |

| Moins

: coût de la dette financière |

|

65,7 |

65,8 |

| Moins

: charge d’impôt/(produit d’impôt) |

|

37,6 |

5,6 |

|

Flux de trésorerie net hors coût de la dette et charge

d’impôt |

|

210,6 |

274,8 |

| Impôt

décaissé |

|

(1,1) |

(13,0) |

|

Flux de trésorerie net avant variation du besoin en fonds

de roulement |

|

209,5 |

261,8 |

|

Variation du besoin en fonds de roulement |

|

16,7 |

66,5 |

| -

Variation des clients et comptes rattachés |

|

77,1 |

90,6 |

| -

Variation des stocks et travaux en cours |

|

(18,5) |

(4,4) |

| -

Variation des autres actifs circulants |

|

(1,5) |

(23,2) |

| -

Variation des fournisseurs et comptes rattachés |

|

(2,4) |

19,8 |

| -

Variation des autres passifs circulants |

|

(38,0) |

(16,3) |

|

Flux de trésorerie provenant de

l'exploitation |

|

226,2 |

328,3 |

|

INVESTISSEMENT |

|

|

|

|

Acquisition d'immobilisations corporelles et incorporelles, nette

des variations de fournisseurs d’immobilisations, hors études

multi-clients |

|

(36,6) |

(36,4) |

|

Investissement en trésorerie dans les études multi-clients, nettes

de trésorerie |

|

(139,9) |

(95,8) |

|

Valeurs de cession des immobilisations corporelles et

incorporelles |

|

0,1 |

— |

| Plus

ou moins-values sur immobilisations financières |

|

0,2 |

— |

|

Acquisition de titres consolidés, nette de trésorerie acquise |

|

(0,4) |

— |

|

Variation des prêts et avances donnés/reçus |

|

— |

— |

|

Variation des subventions d’investissement |

|

— |

— |

|

Variation des autres actifs financiers non courants |

|

9,7 |

(1,4) |

|

Flux de trésorerie affectés aux

investissements |

|

(166,9) |

(133,6) |

| |

|

Six mois clos le 30 juin |

|

Montants en millions de dollars US |

|

2020 |

2019 |

|

FINANCEMENT |

|

|

|

|

Remboursement d'emprunts |

|

— |

— |

|

Nouveaux emprunts |

|

— |

— |

|

Paiement au titre des contrats de location |

|

(28,8) |

(28,7) |

|

Augmentation (diminution) nette des découverts bancaires |

|

|

— |

|

Charges d’intérêt payées |

|

(39,5) |

(40,1) |

|

Augmentation de capital : |

|

|

|

| - par

les actionnaires de la société mère |

|

— |

— |

| - par

les participations ne donnant pas le contrôle des sociétés

intégrées |

|

— |

— |

|

Dividendes versés et remboursement de capital : |

|

|

|

| - aux

actionnaires de la société mère |

|

— |

— |

| - aux

participations ne donnant pas le contrôle des sociétés

intégrées |

|

(7,2) |

(3,8) |

|

Acquisition et cession des actions auto-détenues |

|

— |

— |

|

Flux de trésorerie provenant des opérations de

financement |

|

(75,5) |

(72,6) |

|

Incidence des variations des taux de change sur la trésorerie |

|

(7,5) |

(0,3) |

|

Incidence des variations de périmètre |

|

— |

— |

|

Variation de trésorerie des activités

abandonnées |

|

(41,1) |

(114,7) |

|

Variation de trésorerie |

|

(64,8) |

7,1 |

|

Trésorerie à l'ouverture |

|

610,5 |

434,1 |

|

Trésorerie à la clôture |

|

545,7 |

441,2 |

Analyse par Secteur d’activité (activités poursuivies)

| |

Pour le semestre clos le 30 juin 2020 |

|

En millions de dollars US sauf pour les actifs et les capitaux

employés (en milliards de dollars US) |

GGR |

Equipement |

Eliminations et Autres |

Données des activités |

Ajustements IFRS 15 |

Total Consolidé / Données Publiées |

|

Chiffre d’affaires tiers |

341,9 |

131,0 |

- |

472,9 |

18,3 |

491,2 |

|

Chiffre d’affaires inter-secteur (1) |

- |

1,8 |

(1,8) |

- |

- |

- |

|

Chiffre d’affaires total |

341,9 |

132,8 |

(1,8) |

472,9 |

18,3 |

491,2 |

|

Dotation aux amortissements (hors multi-clients) |

(85,0) |

(14,9) |

(0,9) |

(100,8) |

- |

(100,8) |

|

Dotation aux amortissements multi-clients |

(180,4) |

- |

- |

(180,4) |

(6,0) |

(186,4) |

|

Résultat d’exploitation (2) |

(61,3) |

(7,2) |

(15,9) |

(84,4) |

12,3 |

(72,1) |

|

EBITDAS |

197,1 |

8,1 |

(14,2) |

191,0 |

18,3 |

209,3 |

|

Résultat des sociétés mises en équivalence |

0,1 |

- |

- |

0,1 |

- |

0,1 |

|

Résultat avant intérêts et taxes

(2) |

(61,2) |

(7,2) |

(15,9) |

(84,3) |

12,3 |

(72,0) |

|

Acquisition d’immobilisations (hors multi-clients) (3) |

23,5 |

11,5 |

1,6 |

36,6 |

- |

36,6 |

|

Investissement en trésorerie dans les études multi-clients, nettes

de trésorerie |

139,9 |

- |

- |

139,9 |

- |

139,9 |

|

Capitaux employés (4) |

1,7 |

0,5 |

(0,1) |

2,1 |

- |

2,1 |

|

Total Actif (4) |

2,3 |

0,6 |

- |

2,9 |

- |

2,9 |

- Correspond aux ventes d’équipement au segment Acquisition de

Données Contractuelles qui est classé dans les activités

abandonnées,

- La colonne « Éliminations et autres » correspond aux frais de

siège,

- Les acquisitions d’immobilisations corporelles et incorporelles

comprennent des coûts de développement capitalisés de (24,1)

millions de dollars US pour l’exercice clos le 30 juin 2020, La

colonne « Éliminations et autres » correspond à la variation des

fournisseurs d’immobilisations,

- Les capitaux employés et actifs relatifs aux activités

abandonnées sont compris dans la colonne « Éliminations et autres

»,

| |

Pour le semestre clos le 30 juin 2019 |

|

En millions de dollars US sauf pour les actifs et les capitaux

employés (en milliards de dollars US) |

GGR |

Equipement |

Eliminations et Autres |

Données des activités |

Ajustements IFRS 15 |

Total Consolidé / Données Publiées |

|

Chiffre d’affaires tiers |

400,5 |

222,2 |

– |

622,7 |

(16,0) |

606,7 |

|

Chiffre d’affaires inter-secteur (1) |

– |

6,0 |

(6,0) |

– |

– |

– |

|

Chiffre d’affaires total |

400,5 |

228,2 |

(6,0) |

622,7 |

(16,0) |

606,7 |

|

Dotation aux amortissements (hors multi-clients) |

(49,1) |

(15,7) |

(0,3) |

(65,1) |

– |

(65,1) |

|

Dotation aux amortissements multi-clients |

(162,6) |

– |

– |

(162,6) |

23,4 |

(139,2) |

|

Résultat d’exploitation (2) |

44,9 |

34,7 |

(15,9) |

63,7 |

7,5 |

71,2 |

|

EBITDAS |

254,0 |

50,5 |

(14,6) |

289,9 |

(15,9) |

274,0 |

|

Résultat des sociétés mises en équivalence |

0,1 |

– |

– |

0,1 |

– |

0,1 |

|

Résultat avant intérêts et taxes

(2) |

44,9 |

34,7 |

(15,8) |

63,8 |

7,5 |

71,3 |

|

Acquisition d’immobilisations (hors multi-clients) (3) |

26,2 |

9,3 |

0,9 |

36,4 |

– |

36,4 |

|

Investissement en trésorerie dans les études multi-clients, nettes

de trésorerie |

95,8 |

– |

– |

95,8 |

– |

95,8 |

|

Capitaux employés (4) |

2,0 |

0,6 |

(0,2) |

2,4 |

– |

2,4 |

|

Total Actif (4) |

2,2 |

0,7 |

0,7 |

3,6 |

|

3,6 |

- Correspond aux ventes d’équipement au segment Acquisition de

Données Contractuelles qui est classé dans les activités

abandonnées.

- La colonne « Éliminations et autres » correspond aux frais de

siège.

- Les acquisitions d’immobilisations corporelles et incorporelles

comprennent des coûts de développement capitalisés de (16,4)

millions de dollars US pour l’exercice clos le 30 juin 2019. La

colonne « Éliminations et autres » correspond à la variation des

fournisseurs d’immobilisations.

- Les capitaux employés et actifs relatifs aux activités

abandonnées sont compris dans la colonne « Éliminations et autres

».

- CGG - Communiqué version pdf

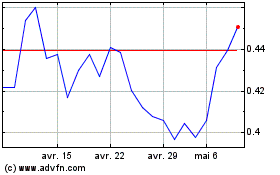

CGG (EU:CGG)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

CGG (EU:CGG)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024