Forte croissance de +29% du résultat

opérationnel courant

Regulatory News:

Carrefour (Paris:CA):

- Activité commerciale soutenue au T2 : +6,3% en comparable

(LFL) en dépit du confinement

- Bonne dynamique en mai/juin

(+9,4% LFL), après la phase de confinement en avril (+0,3%

LFL)

- Le Brésil (+14,9% LFL) et

l’Espagne (+9,8% LFL) bénéficient d’un modèle compétitif et d’une

exécution sans faille

- En France (+0,7% LFL), les

hypermarchés, pénalisés en avril pendant le confinement, voient

leurs performances s’améliorer depuis mai ; bonne performance en

supermarchés et en proximité

- Forte croissance de plus de

+100% du e-commerce alimentaire au T2

- Forte progression du résultat opérationnel courant (ROC) et

du cash-flow libre

- ROC en forte croissance :

+29% à changes constants, à 718 millions d’euros

- Nouvelle progression du

cash-flow libre net retraité des exceptionnels : +95 millions

d’euros

- Solide performance reflétant la pertinence des initiatives

stratégiques mises en œuvre depuis 2018 dans le cadre du plan de

transformation Carrefour 2022

- Résilience du modèle

multi-format et omnicanal tout au long de la crise

- Amélioration marquée du NPS®

(+3 points au S1), traduisant la priorité donnée à la satisfaction

client

- Activité commerciale portée

par les investissements en compétitivité prix et

non-prix

- Poursuite de la forte

dynamique de baisse de coûts (480 M€ au S1)

- Plan d’économies relevé à 3,0 Md€ (vs 2,8 Md€) en année

pleine à fin 2020. Ambitions de réduction des émissions de gaz à

effet de serre rehaussées. Confirmation de tous les autres

objectifs du plan Carrefour 2022

Alexandre Bompard, Président Directeur-Général, a déclaré

: «Notre performance du

premier semestre est très solide : elle prouve la résilience de

notre modèle, son dynamisme et sa rentabilité. Elle doit beaucoup à

la réactivité et à l’engagement exceptionnel de nos équipes, qui

ont surmonté des conditions opérationnelles difficiles pour

apporter à nos clients le soutien et les solutions qu’ils

attendaient de nous.

La crise confirme la

pertinence de notre stratégie multiformat et omnicanale ainsi que

la force de nos atouts commerciaux, issus de trois années d’une

transformation exigeante, menée à vive allure. Elle est aussi riche

d’enseignements. Elle nous incite à rehausser nos engagements

environnementaux, au service de la transition alimentaire pour

tous. Et elle éclaire par-dessus tout l’exigence de proximité avec

nos clients, qui, quand elle est une priorité de tous les instants,

se traduit immédiatement dans la performance.

Pour en tirer toutes les

implications opérationnelles, j’ai renouvelé l’équipe dirigeante et

l’ai rassemblée autour d’un mandat clair : l’excellence

opérationnelle au service des clients. C’est le sens des

changements managériaux effectués en France, en Espagne, en Italie

et en Pologne. Après les solides fondations posées ces dernières

années dans ces pays, ils apportent une énergie nouvelle pour

amplifier notre reconquête commerciale.

La nouvelle progression de nos

résultats ce semestre, la satisfaction croissante de nos clients,

notre capacité à saisir les opportunités de création de valeur,

toutes ces réalisations renforcent encore ma confiance dans le

succès de notre Groupe. Nous réaffirmons ou rehaussons les

objectifs que nous nous sommes fixés, financiers comme extra

financiers.»

CHIFFRES CLÉS DU S1 2020

(en M€)

S1 2019

S1 2020

Variation

Chiffre d'affaires TTC

38 849

38 079

+7,0% en comparable

Résultat opérationnel courant

(ROC)1

624

718

+29,1%, +181 M€ (changes

constants)

Marge opérationnelle courante

1,8%

2,1%

+31pbs

Résultat net ajusté, part du

Groupe

155

253

+63% / +98 M€

Cash-flow libre net retraité

des exceptionnels et activités abandonnées

(1 934)

(1 839)

+95 M€

Dette financière nette

(5 958)

(5 218)

+935 M€ (changes constants)

DEUXIÈME TRIMESTRE : UNE ACTIVITÉ ATYPIQUE, MARQUÉE PAR LA

CRISE SANITAIRE

Mobilisation exceptionnelle face à la

crise

Face à la pandémie de la COVID-19, les équipes de Carrefour ont

fait preuve d’une réactivité exceptionnelle afin d’assurer la

continuité de la distribution alimentaire, puis répondre aux

nouvelles attentes des consommateurs dans un environnement complexe

et en évolution rapide.

Le Groupe a immédiatement mis en œuvre des mesures fortes de

protection de la santé des collaborateurs et des clients, en

anticipant et en allant au-delà des règles sanitaires recommandées

par les pouvoirs publics dans chaque pays.

Carrefour a pris des mesures de responsabilité sociale et mis en

œuvre des actions de solidarité concrètes, telles que la création

de services dédiés pour les clients prioritaires (notamment les

personnes âgées et personnels soignants), des dons de la Fondation

Carrefour ou encore des actions de soutien aux producteurs

locaux.

Résilience du modèle multi-format et

omnicanal

La résilience du modèle multi-format et omnicanal se confirme,

chaque format de magasins répondant aux besoins des consommateurs

pendant les différentes phases de la crise. L’offre d’e-commerce

alimentaire a connu un fort succès à tous les moments de la

crise.

LFL avril

LFL mai/juin

LFL T2

Groupe

+0,3%

+9,4%

+6,3%

Dont hypermarchés

-4,6%

+8,0%

+3,9%

Dont supermarchés

+8,3%

+5,5%

+6,4%

Dont proximité

+19,0%

+8,9%

+12,2%

LFL avril

LFL mai/juin

LFL T2

Groupe

+0,3%

+9,4%

+6,3%

Alimentaire

+1,6%

+7,5%

+5,5%

Non-alimentaire

-7,9%

+19,9%

+11,0 %

Avril : un mois marqué par le confinement

Le mois d’avril se caractérise par une situation de confinement

dans la plupart des pays du Groupe. Des comportements d’achats

assez similaires ont été observés au sein des différents pays, en

particulier en Europe.

Les consommateurs se sont dirigés vers la proximité (+19,0% LFL)

et les supermarchés (+8,3% LFL), plus accessibles, aux dépens des

hypermarchés (-4,6% LFL). Dans l’ensemble des formats, le nombre de

visites en magasin a été réduit, tandis que le panier moyen a

fortement augmenté. Le e-commerce alimentaire a maintenu la forte

dynamique enregistrée au mois de mars.

Le marché du non-alimentaire a été pénalisé (-7,9%), en

particulier certaines catégories comme le textile considérées comme

non-prioritaires. Dans plusieurs pays du Groupe (notamment en

Espagne et en Italie), les autorités ont par ailleurs imposé la

fermeture de certains rayons non-alimentaires.

Les acteurs du marché ont réduit momentanément l’activité

promotionnelle, compte-tenu notamment de l’arrêt des catalogues

pendant le confinement.

Mai et juin : bonne dynamique après le confinement

Progressivement à partir du mois de mai, les pays européens ont

commencé à mettre fin au confinement. Au Brésil, la politique

sanitaire est différente d’un Etat à l’autre, avec une approche

locale du confinement, tandis que l’Argentine demeure à ce jour

confinée.

Bien que les situations sanitaires et les calendriers varient

d’un pays à l’autre, certaines tendances se détachent :

- En mai et juin, les marchés alimentaires ont été généralement

porteurs, bénéficiant notamment d’un report de la consommation en

restauration hors-domicile

- L’attractivité des formats de proximité et de supermarchés

s’est confirmée (+8,9% LFL proximité et +5,5% LFL supermarchés

Groupe en mai/juin). Carrefour poursuit l’expansion en proximité :

avec 1 563 nouveaux magasins de proximité depuis le début du plan

de transformation (+521 au S1), le Groupe est en bonne voie pour

atteindre son objectif de 2 700 ouvertures d’ici à 2022

- Les hypermarchés, à nouveau pleinement accessibles, ont connu

une activité soutenue (LFL hypermarchés Groupe de +8,0% en

mai/juin). Ils ont joué leur rôle après le confinement (prix,

distanciation sociale, promotions), même s’ils ont été pénalisés

dans certains pays par une reprise lente du trafic en centre

commercial. Carrefour poursuit les investissements au profit de la

satisfaction et du pouvoir d’achat des clients

- Les rayons non-alimentaires, désormais ouverts dans tous les

pays, ont regagné en attractivité

Autres activités

La crise de la COVID-19 a eu des impacts sur plusieurs autres

activités du Groupe :

- Services financiers : face à un

environnement macroéconomique incertain, Carrefour a très

rapidement renforcé la sélectivité de sa politique d’octroi de

crédit, ainsi que ses procédures de recouvrement. Le Groupe a

également pris des mesures d’économies. Le coût du risque augmente

dans le contexte de crise économique

- Services marchands (voyages, spectacles,

locations, etc.) : qualifiés de « non essentiels », ces

services ont été contraints de fermer durant le confinement

- Ventes aux professionnels (HoReCa)

: ces activités ont souffert de la fermeture des restaurants, bars,

hôtels et lieux de restauration collective. Dans les magasins

Atacadão au Brésil, la baisse d’activité auprès des professionnels

a été compensée par une hausse marquée des ventes aux

particuliers

- Essence : les ventes d’essence ont

été pénalisées par les restrictions de circulation (effet volume)

ainsi que par le retrait marqué du cours du baril (effet prix)

LE GROUPE ACCÉLÈRE EN S’APPUYANT SUR LES RÉALISATIONS DU PLAN

CARREFOUR 2022

Au premier semestre 2020, la solide performance commerciale

(+7,0% de croissance LFL) et opérationnelle (+29,1% de progression

du ROC à change constant) démontre que Carrefour tire pleinement

profit des initiatives du plan stratégique et de sa réactivité face

à la crise. La période actuelle confirme ainsi la pertinence des

choix engagés dès janvier 2018 et renforce la confiance du Groupe

dans le succès de son plan de transformation.

Satisfaction client : nouvelle

progression de +3 points du NPS®

La priorité accordée par Carrefour à la satisfaction client,

autour de la méthode « 5/5/5 », s’est traduite au premier semestre

par une nouvelle amélioration du NPS® (+3 points à fin juin 2020 vs

décembre 2019).

Cette méthode s’appuie sur un engagement individuel et collectif

des collaborateurs, aux sièges comme en magasins, autour d’une

priorité commune - la satisfaction clients - au travers de 15

engagements répartis en trois catégories (confiance, service,

proximité).

Depuis 2018, cette méthode a contribué aux succès commerciaux

des pays où elle a déjà été mise en œuvre (e.g. Argentine, Espagne,

Taïwan, Pologne).

En 2019, Carrefour a initié le déploiement généralisé à

l’échelle du Groupe de la méthode « 5/5/5 », permettant de répondre

de façon très concrète aux attentes des clients. Ce déploiement

s’est accéléré au S1 2020, en dépit des contraintes sanitaires.

E-commerce alimentaire :

croissance de plus de +100% au T2 2020 (c. +70% au S1)

La crise sanitaire entraîne une croissance inédite du e-commerce

alimentaire, qui progresse fortement dans toutes les géographies du

Groupe au S1 2020. Pendant la crise, Carrefour a attiré 850 000

nouveaux clients dans le monde, dont plus de 500 000 en France.

Le chemin parcouru par Carrefour ces dernières années lui permet

de tirer pleinement parti de cette tendance, avec une logistique et

des services adaptés (refonte des plateformes digitales, hausse des

capacités de préparation de commandes et de distribution).

Au cours du semestre, Carrefour a fait preuve d’une forte

réactivité pour faire face à la hausse de la demande :

- Nouveaux services : paniers « Les Essentiels », lancement de

marketplaces alimentaires en France et au Brésil (Atacadão),

nouvelle expérience de courses alimentaires basée sur la voix avec

Google en France

- Ouverture de nouveaux points de préparation de commandes en

magasins et accélération de la mécanisation en entrepôts

- Augmentation des capacités de distribution : déploiement

accéléré d’un réseau de drives et drives piétons (2 033 unités à

fin juin 2020, dont +337 au S1) et nouveaux partenariats (UberEats

en Belgique, à Taïwan et en France - avec une exclusivité en

régions ; Glovo en Pologne et Food Panda à Taïwan)

Le Groupe s’impose ainsi comme un acteur de premier plan du

e-commerce alimentaire et entend encore accélérer sur ce

segment.

Compétitivité prix : poursuite

des investissements prix

Depuis 2018, Carrefour met en œuvre des investissements

significatifs dans la compétitivité de son offre. De bons niveaux

de compétitivité prix ont été atteints dans de nombreux pays et

notamment en Amérique Latine, en Espagne et en Europe de l’Est.

Ces investissements ont contribué à la forte dynamique

commerciale du semestre. Le Groupe entend poursuivre le

renforcement de sa compétitivité, notamment en France.

Au S1, le Groupe a notamment investi :

- En France : lancement de la « Prime Fidélité Marché » en

supermarché en janvier (10% de réduction tous les jours sur les

produits frais) et des « Prix Engagés » (repositionnement sur 150

produits cœur de gamme à marque Carrefour) fin mai

- En Belgique : nouvelle baisse des prix de 1 000 produits

initiée fin mai

Une attention particulière est portée aux produits à marque

Carrefour qui offrent un excellent rapport qualité-prix et dont la

pénétration a augmenté de +2 points au S1 2020 (vs S1 2019) à 29%

des ventes.

Bio et local : chiffre

d’affaires Bio en hausse de c. +25% au S1 2020

Au premier semestre, le Groupe a fortement accéléré le

développement des gammes de produits bio (croissance de c. +25% au

S1 2020, soit un CA de 1,4 Md€) et de l’approvisionnement

local.

En France, Carrefour accompagne au quotidien un nombre croissant

de producteurs locaux dans leur conversion à l’agriculture

biologique. Depuis 2018, le nombre de nouveaux contrats

d’accompagnement, dont l’objectif initial de 500 a déjà été atteint

avec un an d’avance, s’élève à 682 à fin juin 2020 (+142 au

S1).

Les investissements en faveur du Bio se sont également

matérialisés par l’accélération du développement de l’enseigne

SoBio. Le parc atteint 18 points de vente à fin juin 2020 (+6

ouvertures au S1) contre 8 initialement acquis. Le Groupe a pour

ambition de poursuivre le développement de cette enseigne.

Dynamique de baisse de coûts et

discipline financière : plan d’économies rehaussé à 3,0

Md€

Dès le lancement du plan Carrefour 2022, le Groupe s’est

astreint à une rigueur financière sans faille. Avec une forte

dynamique de baisse des coûts, Carrefour bénéficie ce semestre de

la culture d’efficience opérationnelle, mise en place depuis trois

ans (alliances à l’achat, protocoles de négociation, etc.).

Au S1 2020, le Groupe a ainsi réalisé 480 M€ d'économies (soit 2

440 M€ depuis le début du plan). Cette dynamique permet aujourd'hui

de rehausser l'objectif d'économies à 3,0 Md€ (vs 2,8 Md€) d’ici à

fin 2020. Elle se poursuivra au-delà de 2020.

Carrefour est aussi vigilant quant à la sélectivité et la

productivité de ses investissements, dont l'enveloppe devrait être

contenue en-deçà de 1,5 Md€ en 2020.

Dans le cadre de son objectif de cessions additionnelles

d’actifs immobiliers non-stratégiques (300 M€ d’ici 2022),

Carrefour a conclu plusieurs opérations pour un montant total

d’environ 40 M€ à fin juin.

Stratégie de consolidation par des

acquisitions ciblées : premières réalisations au Brésil et à

Taïwan

Fort de son bilan, de ses savoir-faire encore renforcés et de

ses solides positions de marché, Carrefour se positionne en

consolidateur naturel dans les régions où il est présent. Le Groupe

est plus que jamais attentif aux opportunités de croissance externe

de taille modérée, offrant une complémentarité parfaite avec ses

activités existantes. Les acquisitions de Makro au Brésil et

Wellcome à Taïwan, réalisées dans des conditions financières

attractives, illustrent parfaitement cette stratégie.

- Au T1, Carrefour Brésil a conclu un accord avec Makro

Atacadista SA portant sur l’acquisition de 30 magasins Cash &

Carry, pour un prix de 1,95 Md BRL. Le processus de revue par

l’autorité de la concurrence brésilienne progresse conformément aux

attentes. La finalisation est attendue au T4 2020

- Au T2, Carrefour a conclu un accord avec Dairy Farm pour

acquérir Wellcome Taiwan et accélérer son expansion, avec

l’acquisition de 224 magasins de proximité, consolidant ainsi sa

position de principal distributeur alimentaire multi-format sur ce

marché. La transaction est soumise à l’approbation de l’autorité de

la concurrence Taïwanaise. La finalisation est attendue d’ici fin

2020

CARREFOUR, ENTREPRISE ENGAGÉE

Ce semestre, Carrefour a franchi plusieurs étapes dans la

construction d’un modèle de création de valeur durable pour

l’ensemble de ses parties prenantes.

Leader de la transition alimentaire

pour tous : en bonne voie pour atteindre les objectifs 2020

de l’indice « RSE et Transition alimentaire »

Dès le lancement de son plan de transformation, Carrefour s’est

fixé pour ambition d’être le leader de la transition alimentaire

pour tous. Cette ambition a été inscrite dans les statuts du Groupe

comme « raison d’être » à l’occasion de l’Assemblée Générale

2019.

Carrefour a créé en 2018 l’indice « RSE et Transition

alimentaire », qui permet de suivre la performance de cette

stratégie et la mise en œuvre concrète de sa « raison d’être ». Le

Groupe a atteint un score de 104% en 2018 et de 114% en 2019 et se

trouve en bonne voie pour atteindre les objectifs 2020.

Au S1 2020 :

- Les ventes de produits issus des Filières Qualité Carrefour

(FQC) sont en hausse de +14%. Leur taux de pénétration, qui atteint

7,2% au sein du rayon frais, est en ligne avec l’objectif de 10% en

2022

- La consommation d’énergie en magasins a été réduite de 4%,

conformément aux objectifs

- La réduction des emballages devrait être équivalente à celle

atteinte en 2019 (i.e. diminution de 2 000 tonnes), notamment grâce

au déploiement du « zéro plastique » dans les rayons fruits et

légumes

Lutte contre le changement

climatique : ambitions de réduction des émissions de gaz à

effet de serre rehaussées

Carrefour avait pour engagement de réduire de 40% d’ici à 2025

(vs 2010) l’empreinte carbone liée à ses magasins. Avec 39%,

l’objectif était d’ores et déjà quasiment atteint dès 2019.

Carrefour relève donc ses ambitions sur ses magasins (scopes 1 et

2) et complète son plan climat avec de nouveaux engagements

ambitieux sur les produits vendus en magasins (scope 3). Ces

nouveaux objectifs2 ont été approuvés par la Science Based Target

initiative (SBTi) menée par le CDP, le Global Compact, le World

Ressources Institute (WRI) et le WWF®, confirmant l’engagement de

Carrefour au scénario 2°C développé par le GIEC.

Le Groupe a par ailleurs obtenu la note A au CDP Climat. Il est

ainsi reconnu comme le premier distributeur français en la matière

et se classe parmi les 2% des entreprises leaders dans la lutte

contre le changement climatique.

Partenariats avec les

fournisseurs : les grands acteurs associés à la

démarche responsable de Carrefour

Carrefour est le premier distributeur à proposer à ses plus

grands fournisseurs de participer à sa démarche responsable. En

signant le « Food Transition Pact » que leur propose Carrefour, ces

derniers souscrivent à des engagements sur la nutrition, les

substances controversées, les emballages ou le climat. 24 grandes

entreprises internationales se sont ainsi associées à Carrefour

afin de poursuivre des démarches communes sur ces thèmes.

Carrefour a récemment lancé la « Forest Positive Coalition of

Action » au sein du Consumer Goods Forum, qui regroupe plus de 400

distributeurs et industriels mondiaux. La démarche est pilotée par

Alexandre Bompard et Grant Reid, CEO de Mars.

Mesures de responsabilité sociale et

sociétale : décisions dans le contexte de pandémie

Dans le contexte exceptionnel de pandémie et dans une démarche

d’entreprise responsable, des primes exceptionnelles et avantages

assimilés ont été versés aux collaborateurs de terrain.

Parallèlement, Alexandre Bompard a fait part au Conseil

d’administration de sa décision de renoncer à 25% de sa

rémunération fixe pour une période de deux mois. Par ailleurs, les

rémunérations fixes des membres du Comité exécutif ont été gelées

pour toute l’année 2020, et il leur a été demandé de renoncer à 10%

de leur rémunération fixe pour une période de deux mois. Enfin, les

membres du Conseil d’administration ont décidé de diminuer de 25%

le montant de leurs jetons de présence pour l’année en cours.

Les sommes correspondantes seront affectées au financement

d’actions de solidarité pour des salariés du Groupe, en France et à

l’étranger.

Dans un souci de responsabilité sociale et sociétale lié au

contexte particulier de la pandémie, le Conseil d’administration a

également décidé de réduire de 50% le dividende proposé au titre de

l’exercice 2019, qui s’élève ainsi à 0,23 euro par action.

VENTES TTC DU DEUXIÈME TRIMESTRE 2020

Comme au premier trimestre, le chiffre d’affaires du deuxième

trimestre est fortement impacté par les changements de

comportements d’achat des consommateurs, ainsi que par les mesures

publiques de confinement liées à la pandémie de la COVID-19 dans

l’ensemble des pays du Groupe.

En comparable (LFL), le chiffre d’affaires TTC du 2ème

trimestre progresse de +6,3%. Le chiffre d’affaires TTC du

Groupe s’établit à 18 710 M€ pre-IAS 29, soit une hausse de +0,3% à

changes constants. Cette progression intègre l’effet essence,

défavorable à hauteur de -5,8%, compte tenu des restrictions de

circulation liées aux mesures de confinement et de la baisse du

cours du baril. Après prise en compte d’un effet de change

défavorable de -6,7%, principalement dû à la dépréciation du real

brésilien et du peso argentin, la variation totale du chiffre

d’affaires à changes courants s’élève à -6,3%. L’impact de

l’application de la norme IAS 29 est de -66 M€.

En France, le chiffre d’affaires du T2 2020 est en hausse

de +0,7% en comparable.

- Les hypermarchés (-3,6% LFL)

affichent une performance en nette amélioration depuis mi-mai,

après avoir particulièrement souffert pendant le confinement en

raison des restrictions de circulation

- Les supermarchés (+4,3% LFL)

affichent une solide performance et continuent de bénéficier du

repositionnement engagé depuis 2018

- L’excellente dynamique de la proximité (+11,4% LFL) se confirme. Carrefour

poursuit l’expansion de ce format de croissance pour le Groupe avec

+79 ouvertures au S1 2020

- Les activités de Promocash sont pénalisées par les fermetures

de restaurants et le confinement

En Europe, la croissance comparable atteint +4,7% sur le

trimestre.

- En Espagne (+9,8% LFL), dans un marché qui bénéficie du

transfert de la restauration hors domicile, Carrefour tire profit

de son attractivité renforcée, y compris en hypermarché, et

confirme ainsi son excellente dynamique. Le chiffre d’affaires

e-commerce alimentaire a doublé. L’attention sans faille à la

satisfaction clients continue de porter ses fruits

- En Italie(-7,4% LFL), le marché est entré en territoire

négatif en juin3. Carrefour est pénalisé par son exposition aux

centres commerciaux, fermés jusqu’au 18 mai, et aux zones

touristiques particulièrement affectées par la crise

- En Belgique (+15,9% LFL), Carrefour poursuit les gains

de part de marché engagés au T11. Dans un marché dynamique

bénéficiant de la fermeture des frontières, le Groupe capitalise

sur un parc de magasins particulièrement adapté, notamment des

hypermarchés de taille moyenne et proches des centres-villes.

Carrefour bénéficie également du repositionnement prix initié en

novembre 2019, renforcé en mai par une deuxième vague

d’investissements sur 1 000 produits

- En Pologne(-4,2% LFL) et en Roumanie (-2,2% LFL),

le Groupe est pénalisé ce trimestre par sa forte exposition aux

magasins situés dans les centres commerciaux, qui ne rouvrent que

progressivement depuis le mois de mai

La dynamique commerciale continue en Amérique latine

(+20,9% LFL).

- Au Brésil, les ventes du T2 sont en hausse de +15,4% à

changes constants, avec une croissance en comparable de +14,9%, une

contribution des ouvertures de +4,5% et un effet essence négatif de

-2,9%. L’effet change est défavorable de -29,5%

- Carrefour Retail affiche une

croissance exceptionnelle de ses ventes, en progression de +30,3%

en comparable. Cette remarquable dynamique est tirée tant par

l’alimentaire que le non-alimentaire. Elle traduit le

repositionnement des hypermarchés depuis 2018, permettant un gain

significatif de part de marché. Le e-commerce alimentaire connaît

une progression record de plus de +360%

- Les ventes d’Atacadão sont en

hausse de +13,5% à changes constants, avec une croissance en

comparable de +8,6% et une contribution des ouvertures de +6,3%.

L’enseigne poursuit son expansion, avec l’ouverture d’un nouveau

magasin au T2 et de 5 sur le premier semestre

- La facturation des services

financiers reste stable (+0,3%), compte tenu d’une plus

grande sélectivité en matière d’octroi de crédit depuis le T1

- En Argentine (+54,0% LFL), la bonne dynamique

commerciale se poursuit, avec des volumes en progression continue.

Le renforcement du leadership tarifaire et la proximité avec les

clients sont des atouts différenciants

A Taïwan (Asie), les ventes progressent de +2,2% à

changes constants et de -2,5% en comparable au T2. Dans un marché

en contraction, la part de marché est restée stable au cours du

trimestre4. Les consommateurs ont différé certains achats

non-alimentaires compte tenu de la distribution de coupons de la

part du gouvernement prévue courant juillet.

COMPTE DE RESULTAT DU 1er SEMESTRE 2020

En comparable (LFL), le chiffre d’affaires TTC du 1er

semestre progresse de +7,0%. Le chiffre d’affaires TTC du

Groupe s’établit à 38 155 M€ pre-IAS 29, soit une hausse de +3,8% à

taux de change constants. Cette progression intègre un effet

essence défavorable à hauteur de -3,7%. Après prise en compte d’un

effet de change défavorable de -5,5%, la variation totale du

chiffre d’affaires à taux de change courants s’élève à -1,6%.

L’impact de l’application de la norme IAS 29 est de -76 M€.

Le chiffre d’affaires HT s’élève à 34 265 M€.

La marge commerciale s’établit à 21,8% du chiffre

d’affaires HT, en baisse de -21pbs, compte-tenu des investissements

prix, de la hausse circonstancielle des coûts logistiques, de

l’évolution du mix intégré/franchisé, en partie compensés par les

gains à l’achat.

Les coûts de distribution sont en baisse à 16,6% du

chiffre d’affaires HT, contre 17,2% au S1 2019. Ils bénéficient des

plans d’économies et comprennent les coûts liés aux ouvertures de

magasins et aux nouveaux services proposés aux clients, notamment

dans le digital.

L’EBITDA du Groupe atteint 1 886 M€, soit une marge de

5,5% en progression de +43pbs.

Le résultat opérationnel courant (ROC) du Groupe s’élève

à 718 M€, en hausse de +181 M€ (+29,1%) à taux de change constants

(l’effet de change est négatif de -86 M€, compte tenu notamment de

la dépréciation du réal brésilien). La marge opérationnelle est en

progression de +31pbs, à 2,1%.

La forte hausse du ROC (+181 M€ à changes constants) traduit

:

- La bonne performance globale des activités de distribution

- La baisse de la contribution des services financiers (c. -70 M€

à taux de change constants / c. -90 M€ à taux de change courants),

compte tenu de la hausse du coût du risque

- L’impact total d’environ -50 M€ du confinement sur les services

marchands (e.g. voyages, spectacles) et les ventes aux

professionnels (HoReCa) en Europe (France incluse)

- En France, le résultat opérationnel courant s’établit à

125 M€, contre 120 M€ au S1 2019. La marge opérationnelle progresse

de +5pbs à 0,8%. Cette évolution reflète la bonne dynamique des

activités de distribution, malgré la baisse d’activité en

hypermarchés pendant le confinement. Le ROC de la France est

impacté à hauteur d’environ -70 M€ par la hausse du coût du risque

dans les services financiers et le fort ralentissement des

activités de services marchands et de Promocash

- En Europe (hors France), le résultat opérationnel

courant est en forte hausse de +59,0% (+74 M€) à taux de change

constants, à 199 M€. La marge opérationnelle s’améliore de +69pbs à

1,9%. Tous les pays connaissent une progression de leur ROC. La

rentabilité en Europe bénéficie d’une forte croissance de

l’activité ainsi que d’une bonne dynamique de baisse de coûts dans

l’ensemble des géographies

- En Amérique Latine, le résultat opérationnel courant

progresse de +27,5% à taux de change constants, à 373 M€. La marge

opérationnelle progresse de +60pbs à 5,7%, reflétant une stratégie

commerciale favorisant la croissance des volumes. L’impact de

l’application de la norme IAS 29 est de -11 M€

- Au Brésil, la forte hausse d’activité s’accompagne d’une

discipline de coûts accrue et d’une plus grande efficacité

opérationnelle. Le ROC ressort ainsi en très forte hausse de +20,3%

à taux de change constants

- En Argentine, le ROC s’améliore sensiblement et devient positif

dès le premier semestre pour la première fois depuis 2012

- A Taïwan (Asie), la rentabilité s’améliore de nouveau

avec un ROC qui progresse à 49 M€ contre 40 M€ au S1 2019, soit une

marge opérationnelle en hausse à 4,5% contre 4,1% au S1 2019. Cette

progression reflète la bonne dynamique d’expansion et le strict

contrôle des coûts

Le résultat non courant s’établit à (234) M€, contre

(610) M€ au S1 2019. Il comporte notamment le versement de primes

exceptionnelles et d’avantages assimilés aux salariés du Groupe

pour un montant de (128) M€. Les charges de restructuration sont en

baisse à (42) M€, contre (342) M€ au S1 2019.

Le résultat net, part du Groupe est en forte progression

de +437 M€ et s’établit à (21) M€, contre (458) M€ au S1 2019. Il

comprend les éléments suivants :

- Des charges financières nettes de (173) M€, quasi

stables par rapport au S1 2019

- Une charge d’impôt sur le résultat de (238) M€, contre (192) M€

au S1 l’année précédente. Cette charge reflète la hausse du

résultat avant impôts et un taux d’imposition normatif de

32,1% (contre 33,9% au S1 2019), hors résultat non courant et taxes

non assises sur le résultat avant impôt

- Un résultat net des activités abandonnées, part du

Groupe de 3 M€

Le résultat net ajusté, part du Groupe s’améliore de +98

M€, à 253 M€ contre 155 M€ au S1 2019.

FLUX DE TRESORERIE ET ENDETTEMENT

Au S1 2020, le Groupe affiche une amélioration de +95 M€ de son

cash-flow libre net ajusté des éléments

exceptionnels et activités abandonnées, passant de (1 934) M€ à

(1 839) M€.

Le cash-flow libre net s’établit à (2 193) M€ au S1 2020,

en hausse de +197 M€ par rapport au S1 2019.

- Il reflète en premier lieu la hausse de l’EBITDA de +116

M€

- Il comprend par ailleurs les éléments suivants :

- Le versement de primes exceptionnelles et d’avantages

assimilés aux salariés du Groupe (128 M€)

- Un moindre décaissement au titre des frais de

restructuration de 184 M€ (vs 269 M€ au S1 2019)

- L’absence de dividende de la part de Carmila (vs 73 M€ au S1

2019)

- Une variation du besoin en fonds de roulement en

amélioration de +57 M€ reflétant :

- Une activité dynamique

- Une stabilité du niveau de stocks vs juin 2019

- Un effet calendaire défavorable sur les dettes

fournisseurs

- Une baisse de l’activité de vente d’essence

- Des investissements en baisse de -179 M€ à 449 M€ au S1

2020, contre 628 M€ au S1 2019. Ils continuent de bénéficier des

mesures de sélectivité et de productivité et ont été réduits dans

le contexte de crise

- La baisse du coût de l’endettement financier net de -21

M€ grâce à un meilleur refinancement des emprunts obligataires

La dette financière nette est en réduction de 935 M€ à

changes constants à 5 218 M€ au 30 juin 2020, contre

5 958 M€ au 30 juin 2019, grâce à la progression du cash-flow

libre et aux cessions d’activités au S2 2019 (Chine et Cargo).

Les capitaux propres, part du Groupe, s’élèvent à 9 283

M€ au 30 juin 2020.

DIVIDENDE

A la suite de la décision de l’Assemblée Générale du 29 mai

2020, les actionnaires ont eu la possibilité de percevoir le

dividende de 0,23 € par action en numéraire ou en actions du

Groupe. A l’issue de la période d’option clôturée le 23 juin 2020,

les actionnaires ayant choisi le paiement du dividende 2019 en

actions ont représenté environ 69% du capital. Ainsi, sur les 183

M€ de dividendes, 57 M€ ont été versés en numéraire le 29 juin 2020

et 126 M€ ont été versés sous la forme de 10 358 336 nouvelles

actions (représentant 1,28% du capital au 31 mai 2020).

LIQUIDITÉ RENFORCÉE ET BILAN SOLIDE

Depuis 2018, Carrefour fait preuve d’une grande discipline

financière et a renforcé son bilan et sa liquidité. Il possède l’un

des bilans les plus solides de l’industrie.

Au 30 juin 2020, le Groupe

était noté Baa1 perspective négative par Moody’s et BBB perspective

stable par Standard & Poor’s.

La liquidité du Groupe a été renforcée au cours du

semestre par l’émission obligataire réalisée en mars pour un

montant de 1 Md€, à maturité décembre 2027. Le succès de cette

opération, largement sursouscrite, témoigne de la grande confiance

des investisseurs dans la signature Carrefour.

En avril, le Groupe a procédé au remboursement d’un emprunt

obligataire, d’un montant de 802 millions d’euros.

Par ailleurs, Carrefour Brésil a obtenu des financements

bancaires pour 1,5 Md BRL à deux et trois ans.

Enfin, le Groupe dispose de deux facilités de crédits bancaires

d’un montant total de 3,9 Md€, non tirées à ce jour. En juin 2020,

ces deux facilités ont fait l’objet d’un accord d’extension de

maturité d’un an pour 95% du montant total, portant leur échéance à

juin 2025.

Le bilan solide dont dispose Carrefour constitue un atout

important dans le contexte actuel, marqué par des mutations rapides

dans la distribution alimentaire, la pandémie de la COVID-19 et un

ralentissement économique.

ORIENTATIONS STRATÉGIQUES ET OBJECTIFS CONFIRMÉS

Le Groupe travaille en permanence à l’évaluation précise de

l’impact de la pandémie de la COVID-19, notamment sur l’évolution

du comportement d’achat des consommateurs.

Le Groupe réitère les orientations du plan stratégique Carrefour

2022, relève son objectif de plan d’économies et confirme

l’ensemble de ses autres objectifs opérationnels et financiers.

Objectifs opérationnels

- Progression du NPS® Groupe de +15 points sur 2020-2022, soit

+23 points depuis le début du plan

- Réduction des surfaces de vente en hypermarchés de 350 000 m²

dans le monde à horizon 2022

- Réduction des assortiments de -15% à horizon 2020

- Un tiers du chiffre d’affaires réalisé via des produits à

marque Carrefour en 2022

- 2 700 ouvertures de magasins de proximité à horizon 2022

Objectifs financiers

- 4,2 Md€ de chiffre d’affaires e-commerce alimentaire en

2022

- 4,8 Md€ de chiffre d’affaires en produits bio en 2022

- Plan d’économies sur 3 ans relevé à 3,0 Md€ (contre 2,8 Md€) en

année pleine à fin 2020. Poursuite de la dynamique d’économies de

coûts au-delà de 2020

- Cessions additionnelles de 300 M€ d’actifs immobiliers non

stratégiques à horizon 2022

Fin 2019

Fin juin 2020

Objectif

Objectifs

opérationnels

Progression du NPS® Groupe

+8 points

+11 points

+23 points à horizon

2022

Réduction des surfaces de vente

en hypermarchés

115 000m²

133 000m²

350 000m² à horizon

2022

Réduction des assortiments

-10,1%

-10,3%

-15% à horizon 2020

Chiffre d'affaires réalisé via

des produits à marque Carrefour

27% du CA +2 points vs n-1

29% du CA +2 points vs n-1

1/3 du CA en 2022

Ouvertures de magasins de

proximité

+1 042

+1 563

+2 700 à horizon 2022

Objectifs financiers

Chiffre d'affaires e-commerce

alimentaire

1,3 Md€

1,1 Md€ au S1

4,2 Md€ en 2022

Chiffre d'affaires en produits

bio

2,3 Md€

1,4 Md€ au S1

4,8 Md€ en 2022

Plan d'économies

2,0 Md€

2,4 Md€

3,0 Md€ à fin 2020

Cessions d'actifs immobiliers

non-stratégiques

Premier objectif de 500 M€

réalisé à fin 2019

40 M€

300 M€ additionnels à

horizon 2022

Le Conseil d’administration de Carrefour s’est réuni le 28

juillet 2020 sous la présidence de M. Alexandre Bompard et a arrêté

les comptes consolidés semestriels résumés pour le premier semestre

2020. Ces comptes ont fait l'objet d'un examen limité de la part

des commissaires aux comptes avec une conclusion sans réserve.

ANNEXES

Ventes TTC du deuxième trimestre 2020

Le chiffre d’affaires du Groupe s’établit à 18 710 M€ pre-IAS

29. L’effet de change au deuxième trimestre a été défavorable à

hauteur de -6,7%, dû à la dépréciation du real brésilien et du peso

argentin. L’effet essence est défavorable à hauteur de -5,8%.

L’effet calendaire est défavorable à -0,4%. L’effet des ouvertures

est favorable à +1,2%. L’impact de l’application de la norme IAS 29

est de -66 M€.

Ventes TTC

(M€)

Variation hors essence hors

calendaire

Variation totale avec

essence

en comparable

en organique

à changes courants

à changes constants

France

8 896

+0,7%

-0,0%

-8,4%

-8,4%

Hypermarchés

4 327

-3,6%

-4,2%

-12,6%

-12,6%

Supermarchés

3 052

+4,3%

+2,9%

-6,3%

-6,3%

Proximité /autres formats

1 516

+6,3%

+7,0%

+0,6%

+0,6%

Autres pays d’Europe

5 717

+4,7%

+4,5%

-0,1%

+0,5%

Espagne

2 355

+9,8%

+9,8%

+1,7%

+1,7%

Italie

1 150

-7,4%

-8,5%

-11,1%

-11,1%

Belgique

1 193

+15,9%

+15,9%

+16,0%

+16,0%

Pologne

479

-4,2%

-4,5%

-10,3%

-5,6%

Roumanie

540

-2,2%

+0,2%

-1,7%

+0,1%

Amérique latine (pre-IAS 29)

3 586

+20,9%

+24,2%

-11,8%

+20,9%

Brésil

2 982

+14,9%

+19,0%

-14,1%

+15,4%

Argentine (pre-IAS 29)

603

+54,0%

+53,5%

+1,4%

+52,8%

Asie

511

-2,5%

+1,6%

+8,7%

+2,2%

Taïwan

511

-2,5%

+1,6%

+8,7%

+2,2%

Total Groupe (pre-IAS 29)

18 710

+6,3%

+6,6%

-6,3%

+0,3%

IAS 29(1)

(66)

Total Groupe (post-IAS 29)

18 644

Note : (1) hyperinflation et changes

Ventes TTC du premier semestre 2020

Le chiffre d’affaires du Groupe s’établit à 38 155 M€ pre-IAS

29. L’effet de change au premier semestre a été défavorable à

hauteur de -5,5%, dû à la dépréciation du real brésilien et du peso

argentin. L’effet essence est défavorable à hauteur de -3,7%.

L’effet calendaire est favorable à +0,2%. L’effet des ouvertures

est favorable à +1,3%. L’impact de l’application de la norme IAS 29

est de -76 M€.

Ventes TTC

(M€)

Variation hors essence hors

calendaire

Variation totale avec

essence

en comparable

en organique

à changes courants

à changes constants

France

18 188

+2,4%

+1,6%

-3,0%

-3,0%

Hypermarchés

8 952

-1,4%

-2,0%

-6,8%

-6,8%

Supermarchés

6 235

+6,2%

+4,5%

-0,4%

-0,4%

Proximité /autres formats

3 001

+6,6%

+7,3%

+4,2%

+4,2%

Autres pays d’Europe

11 364

+5,4%

+5,1%

+2,6%

+3,0%

Espagne

4 636

+8,3%

+8,1%

+3,5%

+3,5%

Italie

2 376

-2,6%

-4,1%

-5,3%

-5,3%

Belgique

2 247

+11,2%

+11,1%

+11,5%

+11,5%

Pologne

1 005

+2,0%

+1,7%

-2,2%

+0,5%

Roumanie

1 101

+3,5%

+6,0%

+4,8%

+6,4%

Amérique latine (pre-IAS 29)

7 463

+19,0%

+22,2%

-6,1%

+20,7%

Brésil

6 224

+11,4%

+15,3%

-8,2%

+13,8%

Argentine (pre-IAS 29)

1 239

+61,4%

+60,4%

+6,0%

+60,6%

Asie

1 140

+2,1%

+7,0%

+12,1%

+6,0%

Taïwan

1 140

+2,1%

+7,0%

+12,1%

+6,0%

Total Groupe (pre-IAS 29)

38 155

+7,0%

+7,3%

-1,6%

+3,8%

IAS 29(1)

(76)

Total Groupe (post-IAS 29)

38 079

Note : (1) hyperinflation et changes

Répartition géographique des ventes HT et du résultat

opérationnel courant S1 2020

Ventes HT

Résultat opérationnel

courant

(en M€)

S1 2019

S1 2020

Variation changes constants

Variation changes courants

S1 2019

S1 2020

Variation changes constants

Variation changes courants

France

16 789

16 357

(2,6%)

(2,6%)

120

125

4,2%

4,2%

Europe (hors France)

9 988

10 246

3,0%

2,6%

126

199

59,0%

58,9%

Amérique latine

7 134

6 569

20,0%

(7,9%)

362

373

27,5%

2,9%

Asie

974

1 092

6,0%

12,1%

40

49

15,0%

21,6%

Fonctions globales

-

-

-

-

(25)

(28)

(13,4%)

(12,7%)

TOTAL

34 885

34 265

3,9%

(1,8%)

624

718

29,1%

15,2%

Compte de résultat consolidé S1 2020 vs S1 2019

(en M€)

S1 2019

S1 2020

Variation à changes constants

Variation à changes courants

Chiffre d’affaires hors

taxes

34 885

34 265

3,9%

(1,8%)

Chiffre d’affaires hors taxes,

net de la fidélisation

34 549

33 949

4,0%

(1,7%)

Autres revenus

1 204

1 121

0,8%

(6,9%)

Revenus totaux

35 752

35 070

3,9%

(1,9%)

Prix de revient des ventes

(28 086)

(27 612)

4,0%

(1,7%)

Marge commerciale

7 667

7 457

3,3%

(2,7%)

En % du CA

22,0%

21,8%

(13pbs)

(21pbs)

Frais généraux

(6 015)

(5 700)

0,4%

(5,2%)

En % du CA

17,2%

16,6%

(58pbs)

(61pbs)

Résultat opérationnel courant

avant amortissement (EBITDA) (1)

1 770

1 886

13,4%

6,5%

Marge d’EBITDA

5,1%

5,5%

47pbs

43pbs

Dépréciation et

amortissements

(1 029)

(1 039)

4,2%

1,0%

Résultat opérationnel courant

(ROC)

624

718

29,1%

15,2%

Marge opérationnelle courante

1,8%

2,1%

43pbs

31pbs

Quote-part des mises en

équivalence

(1)

(2)

Résultat opérationnel courant

après quote-part des mises en équivalence

622

716

Produits et charges non

courants

(610)

(234)

Résultat opérationnel

12

482

Résultat financier

(165)

(173)

Coût de l'endettement financier

net

(112)

(91)

Intérêts nets relatifs aux

contrats de location

(60)

(48)

Autres produits et charges

financiers

7

(34)

Résultat avant impôts

(153)

308

Impôts sur les résultats

(192)

(238)

Résultat net des activités

poursuivies

(345)

70

Résultat net des activités non

poursuivies

(45)

3

Résultat net total

(390)

73

Dont Résultat net, Part du

Groupe

(458)

(21)

dont activités poursuivies

(415)

(23)

dont activités non

poursuivies

(43)

3

Dont Résultat net, Part des

minoritaires

68

94

dont activités poursuivies

70

94

dont activités non

poursuivies

(2)

-

Résultat net part du Groupe,

ajusté des éléments exceptionnels

155

253

Amortissements logistiques (en

prix de revient des ventes)

(118)

(129)

Résultat net part du Groupe,

ajusté des éléments exceptionnels, par action

0,20

0,32

Nombre d’actions moyen pondéré

avant dilution (en millions)

781,6

801,3

Note : (1) Le résultat opérationnel courant avant amortissements

(EBITDA) exclut également les amortissements logistiques

comptabilisés en prix de revient des ventes

Bilan consolidé

(en M€)

30 juin 2019

30 juin 2020

ACTIF

Immobilisations incorporelles

9 410

9 300

Immobilisations corporelles

11 311

10 424

Immobilisations financières

1 443

1 393

Impôts différés actifs

770

770

Immeubles de placement

312

277

Droits d'utilisation de l'actif

4 226

4 052

Encours des sociétés financières – Part à

plus d’un an

2 406

2 070

Autres actifs non courants

1 755

1 621

Actifs non courants

31 633

29 906

Stocks

5 848

5 555

Créances commerciales

2 752

2 532

Encours des sociétés financières – Part à

moins d’un an

4 163

3 179

Actifs d’impôts exigibles

895

793

Autres actifs

884

957

Actifs financiers courants

316

357

Trésorerie et équivalents de

trésorerie

1 522

2 750

Actifs courants

16 380

16 123

Actifs détenus en vue de la

vente

2 452

24

TOTAL

50 465

46 053

PASSIF

Capitaux propres, part du Groupe

8 277

9 283

Intérêts minoritaires dans les sociétés

consolidées

2 157

1 480

Capitaux propres

10 434

10 763

Impôts différés passifs

598

600

Provisions pour risques et charges(1)

3 991

2 854

Dettes financières – Part à plus d’un

an

6 215

6 379

Engagements locatifs – Part à plus d’un

an

3 495

3 348

Refinancement des encours clients – Part à

plus d’un an

1 878

1 298

Dettes fiscales – Part à plus d'un

an(1)

-

314

Passifs non courants

16 178

14 793

Dettes financières – Part à moins d’un

an

1 624

1 909

Engagements locatifs – Part à moins d’un

an

822

892

Fournisseurs et autres créditeurs

11 619

11 157

Refinancement des encours clients – Part à

moins d’un an

3 975

3 275

Dettes fiscales – Part à moins d'un

an(1)

996

1 030

Autres passifs

2 773

2 234

Passifs courants

21 808

20 496

Passifs liés aux actifs détenus en vue

de la vente

2 046

-

TOTAL

50 465

46 053

Note : (1) L'application de l'interprétation IFRIC 23 a eu un

impact de présentation dans les comptes du Groupe à partir du 31

décembre 2019 (cf Note 4 des comptes consolidés au 31 décembre

2019). Ainsi, les risques fiscaux relatifs à l'impôt sur le

résultat, classés dans la catégorie des provisions pour risques et

charges au 30 juin 2019, sont présentés dans les dettes fiscales -

parts à moins d'un an ou à plus d'un an au 30 juin 2020

Tableau des flux de trésorerie consolidé

(en M€)

S1 2019

S1 2020

DETTE NETTE

D’OUVERTURE

(3 510)(1)

(2 615)

Autofinancement (activités

poursuivies)

1 263

1 260

Variation du besoin en fonds de

roulement

(2 159)

(2 102)

Activités abandonnées

(9)

(27)

Variation de la trésorerie

issue des opérations d’exploitation

(904)

(869)

Investissements opérationnels

(628)

(449)(2)

Variation nette des fournisseurs

d’immobilisations

(183)

(328)

Cessions d’immobilisations

nettes

50

51

Activités abandonnées

(23)

-

Cash-Flow libre

(1 689)

(1 595)

Cash-Flow libre retraité des

éléments exceptionnels et des activités abandonnées

(1 350)

(1 241)

Investissements financiers

(73)

(122)

Cessions de titres

74

14

Autres

(59)

(72)

Activités abandonnées

1

-

Cash-Flow après

investissements

(1 746)

(1 775)

Augmentation de capital

45

1

Dividendes versés

(60)

(145)

Coût de l’endettement net

financier

(112)

(91)

Engagements locatifs et

intérêts

(496)

(525)

Autres

(79)

(67)

DETTE NETTE DE CLOTURE

(5 958)

(5 218)

Notes : (1) Les passifs relatifs à des contrats de location

financement comptabilisés selon la norme IAS 17 et s’élevant à 275

M€ au 31 décembre 2018 ont été reclassés en engagements locatifs au

1er janvier 2019 ; (2) Retraité de l'acompte versé au titre de

l'acquisition de Makro

Tableau de passage EBITDA à cash-flow libre

(en M€)

S1 2019

S1 2020

Variation

EBITDA

1 770

1 886

116

Impôts

(231)

(227)

4

Résultat financier (hors coût de

l'endettement net financier et intérêts nets relatifs aux contrats

de location)

7

(34)

(41)

Autres (incl. décaissement des

coûts de restructuration)

(283)

(365)

(82)

Autofinancement (hors

activités abandonnées)

1 263

1 260

(3)

Variation du besoin en fonds de

roulement

(2 159)

(2 102)

57

Activités abandonnées

(9)

(27)

(18)

Variation de la trésorerie

issue des opérations d'exploitation (dont éléments exceptionnels et

activités abandonnées)

(904)

(869)

35

Investissements opérationnels

(628)

(449) (1)

179

Variation nette des fournisseurs

d'immobilisations

(183)

(328)

(145)

Cessions nettes d'immobilisations

opérationnelles

50

51

1

Activités abandonnées

(23)

-

23

Cash-flow libre

(1 689)

(1 595)

94

Cash-flow libre retraité des

éléments exceptionnels et des activités abandonnées

(1 350)

(1 241)

109

Eléments exceptionnels et

activités abandonnées (2)

(339)

(354)

(15)

Paiements locatifs (dont

intérêts) (location financement IAS 17) – Hors Chine

(24)

(19)

5

Paiements locatifs (dont

intérêts) nets des paiements reçus de la sous-location financière –

Hors Chine

(448)

(488)

(40)

Paiements locatifs (dont

intérêts) - Chine

(117)

-

117

Coût de l'endettement net

financier

(112)

(91)

21

Cash-flow libre net

(2 390) (3)

(2 193)

197

Cash-flow libre net, retraité

des éléments exceptionnels et des activités abandonnées

(1 934)

(1 839)

95

Eléments exceptionnels et

activités abandonnées (4)

(456)

(354)

102

Notes : (1) Retraité de l'acompte versé au titre de

l'acquisition de Makro ; (2) Activités abandonnées, restructuration

(184 M€ au S1 2020 et 269 M€ au S1 2019), versement de primes

exceptionnelles et d’avantages assimilés aux salariés du Groupe

(128 M€ au S1 2020), décaissements liés aux investissements

opérationnels Cargo (29 M€ au S1 2019) et autres ; (3) (2 390) M€ =

(2 273) M€ [cash-flow libre net publié au 30 juin 2019] + (117) M€

[paiement locatifs (dont intérêts) – Chine] ; (4) (456) M€ = (339)

M€ [éléments exceptionnels et activités abandonnées(2)] + (117) M€

[paiement locatifs (dont intérêts) – Chine]

Variation des capitaux propres

(en M€)

Total capitaux propres

Capitaux propres, part du

Groupe

Intérêts minoritaires

Situation au 31 décembre

2019

11 675

9 940

1 736

Résultat net global sur la

période

(790)

(593)

(197)

Dividendes

(130)

(57)

(73)

Effet de variations de périmètre

et autres

7

(6)

13

Situation au 30 juin

2020

10 763

9 283

1 480

Résultat net part du Groupe, ajusté des éléments

exceptionnels

(en M€)

S1 2019

S1 2020

Résultat net, part du

Groupe

(458)

(21)

Retraitement des produits et

charges non courants (avant impôt)

610

234

Retraitement d'éléments

exceptionnels dans le résultat financier

10

19

Effet d'impôts(1)

16

29

Retraitement sur la quote-part de

résultat des sociétés mises en équivalence

-

-

Retraitement sur la quote-part de

résultat des minoritaires

(67)

(7)

Retraitement du résultat net des

activités abandonnées, part du Groupe

43

(3)

Résultat net part du Groupe,

ajusté des éléments exceptionnels

155

253

Note : (1) Effet sur l’impôt des éléments retraités (produits et

charges non-courants et résultat financier) ainsi que produits et

charges d’impôts exceptionnels

Incidence de la pandémie de la COVID-19 sur les comptes au 30

juin 2020

Incidence sur le compte de résultat :

Les produits et charges du premier semestre 2020 ont été

comptabilisés et présentés selon les mêmes principes que ceux

appliqués pour la clôture du 31 décembre 2019. De ce fait, les

effets de la crise sanitaire COVID-19 impactent l’ensemble du

compte de résultat. Les coûts encourus en lien avec la crise

sanitaire COVID-19 ont été comptabilisés dans le résultat

opérationnel courant du premier semestre 2020, qu’il s’agisse de

coûts nécessaires pour la logistique ou pour la distribution des

produits en magasin ou au domicile des clients, et y compris les

coûts relatifs à la protection sanitaire des salariés, des clients

et des prestataires. En conformité avec nos principes comptables,

ont été enregistrés en charges non courantes les primes

exceptionnelles et avantages assimilés pour un montant total de

(128) M€.

Autres :

Pour plus de détail, voir la note 3.1 des Comptes Consolidés au

30 juin 2020.

Application de la norme IAS 29 - Traitement comptable

d’hyperinflation pour l’Argentine

L’impact sur le chiffre d’affaires du Groupe est présenté dans

le tableau ci-dessous :

Ventes TTC (M€)

2019

pre-IAS 29(1)

Magasins

comparables(2)

Calendaire

Ouvertures

Effet périmètre et

autres(3)

Essence

2020 à changes

constants

pre-IAS 29

Changes

2020 à changes

courants

pre-IAS 29

IAS 29(4)

2020 à changes courant

post-IAS 29

T1

18 819

+7,8%

+0,9%

+1,3%

-0,8%

-1,5%

+7,5%

-4,2%

19 445

-10

19 435

T2

19 974

+6,3%

-0,4%

+1,2%

-1,0%

-5,8%

+0,3%

-6,7%

18 710

-66

18 644

S1

38 793

+7,0%

+0,2%

+1,3%

-0,9%

-3,7%

+3,8%

-5,5%

38 155

-76

38 079

Notes : (1) retraité IFRS 5 ; (2) hors essence et calendaire et

à changes constants ; (3) incluant les transferts ; (4)

hyperinflation et changes

L’impact de l’application de la norme IAS 29 sur les principaux

agrégats du compte de résultat du S1 2020 est présenté dans le

tableau ci-dessous :

Impact IAS 29 (M€)

S1 2020

Résultat opérationnel courant

(ROC)

(11)

Résultat financier

12

Résultat net part du Groupe,

ajusté des éléments exceptionnels

2

Application de la norme IFRS 16 – Principes de

comptabilisation des contrats de location

L’impact de l’application de la norme IFRS 16 sur les principaux

agrégats du compte de résultat du S1 2020 est présenté dans le

tableau ci-dessous :

Impact IFRS 16 (M€)

S1 2020

Résultat opérationnel courant

(ROC)

33

Résultat opérationnel courant

avant amortissement (EBITDA)

494

Résultat financier

(53)

Résultat net part du Groupe,

ajusté des éléments exceptionnels

(14)

Expansion sous enseignes – 1er semestre 2020

Milliers de m²

31 déc. 2019

31 mars 2020

Ouvertures/ Extensions

Acquisitions

Fermetures/ Réductions

Mouvements T2 2020

30 juin 2020

France

5 475

5 467

+10

-

-11

-1

5 466

Europe (hors Fr)

5 596

5 793

+312

-

-23

+290

6 082

Amérique latine

2 616

2 632

+8

-

-

+8

2 640

Asie

1 050

1 046

-

-

-0

-0

1 045

Autres1

1 379

1 385

+20

-

-2

+18

1 403

Groupe

16 116

16 322

+350

-

-35

+315

16 637

Parc de magasins sous enseignes – 1er semestre 2020

Nb de magasins

31 déc. 2019

31 mars 2020

Ouvertures

Acquisitions

Fermetures/ Cessions

Transferts

Mouvements T2 2020

30 juin 2020

Hypermarchés

1 207

1 202

+5

-

-

-

+5

1 207

France

248

248

-

-

-

-

-

248

Europe (hors Fr)

455

453

+2

-

-

-

+2

455

Amérique latine

188

185

-

-

-

-

-

185

Asie

175

174

-

-

-

-

-

174

Autres5

141

142

+3

-

-

-

+3

145

Supermarchés

3 344

3 360

+24

-

-9

0

+15

3 375

France

1 071

1 071

+3

-

-1

-

+2

1 073

Europe (hors Fr)

1 798

1 815

+15

-

-7

0

+8

1 823

Amérique latine

150

151

-

-

-

-

-

151

Asie

9

9

-

-

-

-

-

9

Autres1

316

314

+6

-

-1

-

+5

319

Magasins de proximité

7 261

7 629

+97

-

-61

0

+36

7 665

France

3 959

3 928

+32

-

-27

-

+5

3 933

Europe (hors Fr)

2 646

3 047

+64

-

-33

0

+31

3 078

Amérique latine

530

527

+1

-

-

-

+1

528

Asie

68

69

-

-

-

-

-

69

Autres1

58

58

-

-

-1

-

-1

57

Cash & carry

413

421

+2

-

-1

+1

422

France

146

147

-

-

-1

-

-1

146

Europe (hors Fr)

60

61

+1

-

-

-

+1

62

Amérique latine

193

199

+1

-

-

-

+1

200

Asie

-

-

-

-

-

-

-

-

Autres1

14

14

-

-

-

-

-

14

Groupe

12 225

12 612

+128

-

-71

0

+57

12 669

France

5 424

5 394

+35

-

-29

-

+6

5 400

Europe (hors Fr)

4 959

5 376

+82

-

-40

0

+42

5 418

Amérique latine

1 061

1 062

+2

-

-

-

+2

1 064

Asie

252

252

-

-

-

-

-

252

Autres1

529

528

+9

-

-2

-

+7

535

DEFINITIONS

Cash-flow libre

Le cash-flow libre est le solde net de l’autofinancement avant

coût de l'endettement financier net et intérêts nets relatifs aux

contrats de location, de la variation du besoin en fonds de

roulement et des investissements opérationnels.

Cash-flow libre net

Le cash-flow libre net correspond au cash-flow libre après coûts

de l’endettement financier net et paiement locatifs nets.

Croissance à magasins comparables (LFL)

La croissance à magasins comparables est composée des ventes

générées par les magasins ouverts depuis au moins 12 mois,

fermetures temporaires exclues. Elle s’entend à changes constants,

hors essence et hors effet calendaire, et hors impact IAS 29.

Croissance organique

La croissance organique est composée de la croissance à magasins

comparables plus ouvertures nettes sur les douze derniers mois,

fermetures temporaires incluses. Elle s’entend à changes

constants.

Marge commerciale

La marge commerciale correspond à la somme du chiffre d’affaires

hors taxes et des autres revenus, diminuée du coût des programmes

de fidélisation et du prix de revient des ventes. Le prix de

revient des ventes intègre outre les achats et variations de stock,

d’autres coûts essentiellement composés des coûts des produits

vendus par les sociétés financières, des produits liés à l’escompte

ainsi que des écarts de change générés par les achats de

marchandises.

Résultat opérationnel courant (ROC)

Le résultat opérationnel courant (ROC) correspond à la marge des

activités courantes diminuée des frais généraux et des

amortissements.

Résultat opérationnel courant avant amortissements

(EBITDA)

Le résultat opérationnel courant avant amortissements (EBITDA)

exclut également les amortissements logistiques comptabilisés en

prix de revient des ventes.

Résultat opérationnel (EBIT)

Le résultat opérationnel correspond au résultat opérationnel

courant après quote part des mises en équivalence et inclut les

produits et charges non courants. Sont comptabilisés en produits et

charges non courants certains éléments significatifs à caractère

inhabituel de par leur nature et leur fréquence tels que des

dépréciations d’actifs non courants, les résultats de cession

d’actifs non courants, des coûts de restructuration et des charges

liées à des réestimations de risques d’origine ancienne, sur la

base d’informations ou d’éléments dont le Groupe a eu connaissance

au cours de l’exercice.

® Net Promoter, Net Promoter System, Net Promoter Score, NPS et

les émoticônes relatives au NPS sont des marques déposées de Bain

& Company, Inc., Fred Reichheld et Satmetrix Systems, Inc

DISCLAIMER

Ce communiqué contient à la fois des informations historiques et

des déclarations et informations prospectives. Les déclarations et

informations de nature prospective ont été établies sur la base des

hypothèses actuellement retenues par la Direction du Groupe. Elles

ne constituent pas des garanties quant aux performances futures du

Groupe. Les résultats ou les performances qui seront réalisés sont

susceptibles d'être substantiellement différents des déclarations

et informations prospectives présentées en raison d'un certain

nombre de risques et d'incertitudes, notamment les facteurs de

risques exposés dans les différents documents déposés auprès de

l'Autorité des marchés financiers au titre de l'information

règlementée disponibles sur le site de Carrefour

(www.carrefour.com) et notamment le document de référence. Les

investisseurs peuvent obtenir gratuitement une copie de ces

documents auprès de Carrefour. Carrefour ne prend aucun engagement

de mettre à jour et/ou réviser ces déclarations et informations

prospectives dans le futur.

1 Le ROC du S1 2020 intègre les produits et charges relatifs aux

effets de la COVID-19. Les primes exceptionnelles et avantages

assimilés versés aux collaborateurs (128 M€ au S1 2020) sont

comptabilisés en autres produits et charges non-courants (voir page

22 de ce communiqué) 2 Voir communiqué de presse du 5 juin 2020 : «

Journée de l’environnement : Carrefour se fixe un nouveau défi pour

décarboner son activité et ambitionne de réduire de 20 mégatonnes

les émissions de CO2 des produits vendus dans ses magasins avant

2030 » 3 Source : Nielsen 4 Source : Nielsen 5 Afrique,

Moyen-Orient et République Dominicaine.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20200728005777/fr/

Relations investisseurs Selma Bekhechi, Anthony Guglielmo

et Antoine Parison Tél : +33 (0)1 64 50 79 81

Relations actionnaires Tél : 0 805 902 902 (n° vert en

France)

Communication Groupe Tél : +33 (0)1 58 47 88 80

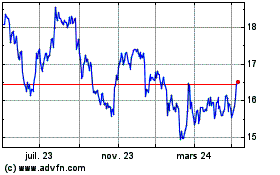

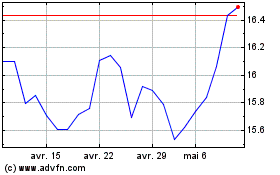

Carrefour (EU:CA)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Carrefour (EU:CA)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024