ECHO BONDS: S&P place la note de crédit de Publicis sous surveillance négative

16 Avril 2019 - 6:46PM

Dow Jones News

PARIS (Agefi-Dow Jones)--L'agence de notation S&P a annoncé

mardi qu'elle plaçait sous surveillance avec implications négatives

la note de crédit de Publicis, après l'annonce par le groupe

publicitaire de son projet de rachat de la société américaine

spécialisée dans la gestion de la relation client Epsilon, pour un

montant de 4,4 milliards de dollars. S&P considère notamment

que la transaction va porter le ratio de dette sur Ebitda de

Publicis dans une fourchette de 2,5 à 3, soit au-dessus de la

limite de 2 fixée dans le cadre de la notation actuelle. S&P

attribue actuellement à Publicis une note de crédit à long terme

"BBB+". L'agence de notation se dit également préoccupée par "la

croissance future du nouvel ensemble" et par les éventuelles

difficultés que pourrait rencontrer Publicis pour intégrer Epsilon,

"étant donné l'historique du groupe publicitaire" en matière de

fusions-acquisitions. S&P prévoit de rendre son verdict sur la

note du groupe après avoir "évalué la capacité de Publicis à

ramener son ratio d'endettement en dessous de 2 dans un délai de

deux ans et à renouer avec la croissance organique".

(jbatteau@agefi.fr) ed: LBO

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

April 16, 2019 12:26 ET (16:26 GMT)

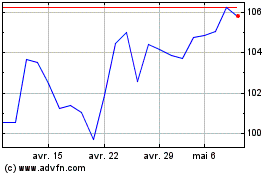

Publicis Groupe (EU:PUB)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Publicis Groupe (EU:PUB)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024