Klépierre : RÉSULTATS DU PREMIER SEMESTRE 2019

COMMUNIQUÉ DE PRESSE

RÉSULTATS DU PREMIER SEMESTRE 2019

Paris, le 24 juillet 2019

Klépierre, leader européen des centres

commerciaux, annonce aujourd’hui ses résultats pour le premier

semestre 2019(1) dont les principaux faits marquants sont les

suivants :

- Cash-flow net courant par action +5,4 % par rapport au 1er

semestre 2018 à 1,38 €(2) ;

- Revenus locatifs nets des centres commerciaux +3,1 % à

périmètre constant (p.c.)(3), soit une surperformance de 150 points

de base par rapport à l’indexation ;

- Chiffre d’affaires des commerçants +1,6 % sur le 1er

semestre à p.c.(4) et +2,8 % au 2nd trimestre 2019 ;

- Indicateurs opérationnels très solides : vacance EPRA de

3,0 %, taux d’effort de 12,4 %, taux d’impayés de

1,8 % ;

- Nouvelle réduction de l’endettement net de 57 millions d’euros,

pour un ratio de dette nette/EBE de 8.1x ;

- Diminution supplémentaire du coût de la dette de 10 points de

base par rapport à fin 2018, à 1,5 % ;

- Actif net réévalué EPRA à 40,00 € par action(5) ;

- 501 M€ de cessions signées depuis le début de l’année,(6)

5,5 % au-dessus des valeurs d’expertise(7) ;

- Objectif initial de cash-flow par action de 2,72 – 2,75 €

pour l’exercice 2019 relevé à au moins 2,76 €.

Jean-Marc Jestin, président du directoire de

Klépierre, a déclaré, « Au cours des six premiers mois de l’année,

Klépierre a prouvé la pertinence de son modèle économique, dont la

principale illustration est l’augmentation de 5,4 % du

cash-flow net courant par action, bien supérieure aux prévisions

initiales. Dans un environnement contrasté, le Groupe a enregistré

une forte croissance des loyers et montré une activité locative

dynamique ainsi que des chiffres d’affaires en hausse pour ses

commerçants. Ces performances démontrent clairement que notre

stratégie Shop. Meet. Connect.® qui repose sur une allocation de

capital ciblée, une approche centrée sur le client et une gestion

financière rigoureuse est parfaitement adaptée à la transformation

du retail. Les indicateurs opérationnels actuels, conjugués à notre

confiance quant à la pérennité de la croissance de nos revenus

ainsi qu’à la perspective d’une réduction des coûts financiers,

nous conduisent à rehausser nos prévisions pour

l’exercice 2019. »

DONNÉES FINANCIÈRES CLÉS

|

|

30/06/2019 |

30/06/2018 |

Variation |

Variation à p.c.(3) |

| En M€, part totale |

|

|

|

|

|

Chiffre d’affaires total |

668,3 |

668,9 |

−0,1 % |

– |

|

Revenus locatifs nets, centres commerciaux |

552,0 |

542,2 |

+1,8 % |

+3,1 % |

|

Valeur du portefeuille (droits inclus) |

24 042 |

24 594 |

−2,2 % |

−1,2 % |

|

Dette nette |

8 818 |

9 153 |

−3,7 % |

– |

|

Ratio d’endettement (LTV) |

36,7 % |

37,2 % |

−50 pb |

– |

|

Dette nette/EBE |

8,1x |

8,7x |

−0,6x |

– |

| En euros,

part du groupe |

|

|

|

|

|

ANR EPRA simple net par action |

40,00 |

39,50 |

+1,2 % |

– |

|

Cash-flow net courant par action |

1,38 |

1,31 |

+5,4 % |

– |

PERFORMANCE OPÉRATIONNELLE

Chiffre d’affaires des commerçants

À périmètre et changes constants,(4) le chiffre

d’affaires des commerçants des centres commerciaux de Klépierre a

crû de 1,6 % au premier semestre 2019, soit une légère

accélération par rapport à l’année 2018 (0,9 %). La

tendance générale s’est améliorée au deuxième trimestre de l’année

avec des ventes en hausse de 2,8 % (contre 0,3 % au

premier trimestre), en partie grâce à un effet calendrier

favorable, Pâques ayant eu lieu plus tard que l’an dernier.Au plan

géographique, l’Ibérie (+6,0 %) et l’Europe centrale et autres

(+5,3 %) ont été les régions les plus dynamiques. La

croissance en Espagne a atteint 5,8 %, soutenue par

l’évolution favorable des dépenses de consommation et par le

positionnement dominant des centres commerciaux de Klépierre,

encore renforcé par les récentes initiatives en matière de

recommercialisation. La performance de la zone Europe centrale et

autres a principalement été tirée par la croissance en République

tchèque et en Hongrie (en hausse de 8,9 %). Après

l’essoufflement progressif du mouvement des « gilets jaunes », les

ventes en France se sont redressées pour augmenter de 0,7 %

sous l’impulsion de l’inflation et de l’amélioration du pouvoir

d’achat ainsi que de l’intense activité de recommercialisation. Le

chiffre d’affaires des commerçants italiens s’est également

amélioré avec une croissance de 0,9 % sur les six premiers

mois de l’année, grâce à un deuxième trimestre très solide

(+2,9 %) et en dépit d’un contexte économique difficile.

Activité locative

Dans un environnement économique contrasté,

Klépierre a continué d’afficher des performances robustes en

matière d’activité locative. C’est le résultat direct de la

stratégie Retail First® du Groupe pour anticiper la transformation

du retail. Retail First® consiste à adapter rapidement l’offre

locative des centres de Klépierre en permettant aux enseignes de se

développer sous leur dernier format (« right-sizing »), en

remplaçant les segments en difficulté par des segments plus

rentables, et en attirant les nouveaux concepts à la mode dans les

centres commerciaux tout en encourageant leur développement

international. Cette stratégie s’appuie sur la solidité de la

plate-forme paneuropéenne de Klépierre et sur les relations

étroites que le Groupe entretient avec les commerçants les plus

performants du continent.Au cours du premier semestre, 821 baux ont

été signés, dont 689 renouvellements et recommercialisations, soit

6,0 M€ de loyers annuels minima garantis supplémentaires

(LMG ; hors contribution des projets d’extension et de nouveaux

sites), qui représentent une réversion positive de 9,4 %.

L’excellent niveau de l’activité locative a contribué à une légère

baisse du taux de vacance EPRA qui est passé de 3,2 % au

31 décembre 2018 à 3,0 % au 30 juin 2019.

Revenus locatifs nets

Les revenus locatifs nets générés par l’activité

des centres commerciaux se sont établis à 552,0 M€ au cours

des six premiers mois de l’année, en augmentation de 1,8 %

(par rapport à la même période l’an dernier) à périmètre courant,

et de 3,1 % à périmètre constant(3). Ils ont bénéficié de

l’indexation (impact positif de 1,6 %), d’un niveau de

réversion élevé, de la hausse des recettes de specialty leasing et

de l’optimisation des charges locatives.Retraitée de l’impact de

l’entrée en vigueur de la norme IFRS 16, la croissance du

revenu locatif net à périmètre courant (en part totale) est de

0,5 %(2). L’entrée en vigueur de cette norme n’a aucune

incidence sur la croissance à périmètre constant.

CASH-FLOW NET COURANT ET VALEUR DU

PORTEFEUILLE

Au cours des six premiers mois de

l’année 2019, le cash-flow net courant par action a crû de

5,4 % sur un an à 1,38 € (en augmentation de 4,7 %

après prise en compte de l’impact de la première application de la

norme IFRS 16)(2). Cette bonne performance résulte de l’effet

combiné des éléments suivants :

- Augmentation des revenus locatifs nets de 1,6 % en part

totale (+0,4 % retraités de l’impact de la première

application de la norme IFRS 16)(2), grâce à la croissance de

3,1 % de l’activité des centres commerciaux à périmètre

constant ;

- Hausse du cash-flow d’exploitation de 2,1 % en part

totale, supérieure à celle des revenus locatifs nets

essentiellement portée par une baisse des coûts 3 M€, en

particulier les autres frais généraux, les charges de personnel

restant globalement stables. Ceci s’est traduit par une nouvelle

diminution du ratio de coûts EPRA (passé de 15,4 % à

13,9 %, hors coûts de vacance) ;

- Baisse du coût de la dette de 9,1 M€ à 68,0 M€ en

part totale. Retraité des éléments ne générant pas de flux de

trésorerie et des éléments non récurrents (amortissement de la mise

à la valeur de marché de la dette Corio et des frais de dénouement

des instruments financiers), le coût de la dette nette atteint

66,9 M€, soit une diminution de 5,1 M€ sur un an ;

et

- Réduction du nombre moyen d’actions en circulation de 301

millions à 296 millions, du fait du programme de rachat

d’actions.

Évaluation du portefeuille

En part totale et droits inclus, la valeur du

portefeuille de centres commerciaux s’élevait à 23 706 M€ au

30 juin 2019. La légère baisse de 0,9 % à périmètre

constant de la valeur du portefeuille sur les six derniers mois est

principalement liée à une hausse de la prime de risque retenue par

les experts indépendants dans leurs modèles DCF. Combinée à un taux

sans risque légèrement moindre et, par conséquent, à une indexation

plus faible, la prime de risque plus élevée s’est traduite par un

taux d’actualisation globalement stable et par un taux de sortie

plus élevé, ce qui a finalement produit un effet de marché négatif

de 1,2 % sur la valorisation du portefeuille.Grâce à de bonnes

opérations locatives et en dépit d’hypothèses d’indexation

légèrement plus faibles, la croissance des revenus locatifs retenue

par les experts dans leurs modèles de valorisation est globalement

inchangée par rapport à la campagne d’expertise du mois de décembre

2018, se traduisant par un effet cash-flow légèrement positif sur

l’évaluation portefeuille (impact positif de 0,2 %).Dans ce

contexte, le rendement initial net EPRA est stable à

4,9 %.

ANR EPRA

L’ANR EPRA s’élevait à 40,00 € par action

au 30 juin 2019, contre 40,50 € six mois auparavant.(5) Cette

diminution s’explique par le fait que la génération de cash-flow

net courant (1,38 € par action) a été plus que compensée par

la baisse de la valeur du portefeuille à périmètre constant

(0,76 € par action) et par le paiement du dividende

(1,05 € par action). L’impact négatif lié à l’effet de change

et à d’autres facteurs s’est élevé à 0,07 € par action.

ENDETTEMENT ET FINANCEMENT

Endettement

Au 30 juin 2019, l’endettement net consolidé

atteignait 8 818 M€, contre 8 875 M€ au 31 décembre 2018,

soit une baisse de 57 M€. Malgré cette diminution, le ratio

Loan-to-Value (LTV) a augmenté à 36,7 %(8) au

30 juin 2019, représentant une hausse de 40 points de

base par rapport à la fin de l’année 2018, attribuable à une

baisse de la valeur des actifs.Grâce à de très bonnes performances

opérationnelles, le ratio dette nette/EBE a de nouveau diminué pour

atteindre 8.1x au 30 juin 2019, contre 8.3x au 31 décembre

2018.

Financement

Au premier semestre, le coût moyen de la dette

du Groupe a continué de diminuer pour s’établir à 1,5 % contre

1,6 % à fin 2018. Il bénéficie des taux d’intérêt bas à

court terme et des conditions attractives de refinancement obtenues

ces dernières années. Compte tenu du faible coût de la dette et des

solides performances opérationnelles, le taux de couverture des

frais financiers (ICR, excédent brut d’exploitation/frais

financier) s’élève à 7,9x.D’ici à fin 2022, le Groupe devra

refinancer 1,8 Md€ d’obligations à taux fixe (dont

0,7 Md€ sont swappées) pour un coupon moyen de 4,2 %

(2,7 % retraités des swaps). Aux conditions actuelles de

marché, ces futures opérations de refinancement devraient conduire

à une contraction supplémentaire du coût de la dette.

INVESTISSEMENTS, DÉVELOPPEMENT ET CESSIONS

Investissement

Au cours du premier semestre 2019,

Klépierre a continué à investir dans ses actifs de la manière

suivante :

- 79,0 M€ ont été consacrés au pipeline de développement,

principalement pour les extensions de :

- Créteil Soleil (région de Paris, France) qui devrait être

achevée d’ici fin 2019 et où la commercialisation progresse

favorablement avec 90 % des surfaces déjà louées (signées ou

en cours de négociations avancées) ;

- Gran Reno (Bologne, Italie) : les travaux ont démarré en

avril 2019 et le taux de précommercialisation atteint déjà

50 % des espaces (signés ou en cours de négociations

avancées) ; et

- Hoog Catharijne (Utrecht, Pays-Bas) où Primark a ouvert le

deuxième plus grand magasin du pays en mai 2019. Les travaux de

redéveloppement devraient être terminés d’ici 2021.

- 41,5 M€ ont été investis dans le portefeuille existant

(hors extensions) en maintenance, rénovations et investissements

locatifs ; et

- 7,3 M€ ont financé d’autres investissements dont des

honoraires de développement, des intérêts capitalisés et des frais

de location.

Cessions

Dans le cadre de la rationalisation continue de

son portefeuille, le Groupe a cédé des actifs pour un montant total

de 256,7 M€ (part totale, hors droits) depuis le 1er janvier

2019. Ce montant comprend la vente de sept centres commerciaux

(quatre au Portugal, un en République tchèque, un en France et un

au Pays-Bas) ainsi que d’autres actifs.Le Groupe a également signé

des promesses de vente pour un montant total de 244,3 M€ qui

inclut la vente de quatre centres commerciaux en Hongrie pour

217,5 M€ (hors droits).En tenant compte des actifs sous

promesses de vente, le montant total des cessions s’élève à 501 M€

(droits exclus) comprenant la vente de 11 centres commerciaux pour

485 M€ (droits inclus). Ces centres commerciaux ont été cédés

avec une prime de 5,5 % par rapport à leur dernière valeur

d’expertise, 5,3 % au-dessus de leur valeur de 2017,

13,2 % au-dessus de leur valeur de 2016 et 18,2 %

au-dessus de leur valeur de 2015, illustrant ainsi la capacité du

Groupe à réaliser des cessions créatrices de valeur.

Programme de rachat d’actions

Dans le cadre de son programme de rachat

d’actions de 400 M€ annoncé le 6 février 2019, le Groupe a

racheté 5 091 144 actions à un prix moyen de 31,00 € et pour

un montant total de 158 M€.

PERSPECTIVES

En 2019, Klépierre vise désormais un cash-flow

net courant par action d’au moins 2,76 € (soit une

augmentation d’au moins 4,2 % par rapport à 2018), en lieu et

place de l’objectif initial du Groupe compris entre 2,72 € et

2,75 € pour l’exercice 2019.En dépit de l’impact net,

légèrement dilutif, entre les cessions d’actifs et les rachats

d’actions, cette révision d’objectif à la hausse reflète :

- La confiance de Klépierre quant au maintien, à un niveau élevé,

de la croissance de ses revenus locatifs à périmètre

constant(9) ;

- Les économies supplémentaires sur les coûts opérationnels ;

et

- La baisse des charges financières grâce à l’amélioration des

conditions de financement liée à la récente baisse des taux

d’intérêt et à de nouvelles opérations de gestion du passif.

ÉVOLUTION DU CHIFFRE D’AFFAIRES DES COMMERÇANTS AU

PREMIER SEMESTRE 2019 À PÉRIMÈTRE CONSTANT

|

Pays |

Variation à périmètre constant(a) |

Part du chiffre d’affaires total publié des commerçants |

| France |

+0,7 % |

31 % |

| Belgique |

−1,0 % |

2 % |

|

France-Belgique |

+0,6 % |

33 % |

|

Italie |

+0,9 % |

25 % |

| Norvège |

−3,0 % |

7 % |

| Suède |

−1,9 % |

7 % |

| Danemark |

−1,6 % |

4 % |

|

Scandinavie |

−2,3 % |

18 % |

| Espagne |

+5,8 % |

8 % |

| Portugal |

+6,6 % |

2 % |

|

Ibérie |

+6,0 % |

11 % |

| République tchèque |

+8,9 % |

2 % |

| Pologne |

+2,5 % |

3 % |

| Hongrie |

+5,0 % |

2 % |

|

Turquie |

+5,9 % |

2 % |

| Europe

centrale et autres |

+5,3 % |

10 % |

|

Pays-Bas(b) |

n.s. |

n.s. |

|

Allemagne |

+2,3 % |

3 % |

|

TOTAL |

+1,6 % |

100 % |

|

Segments |

Variation à périmètre constant(a) |

Part du chiffre d’affaires total publié des commerçants |

| Mode |

+0,5 % |

39 % |

| Culture, cadeaux, loisirs |

+0,3 % |

17 % |

| Santé & beauté |

+4,7 % |

14 % |

| Équipement de la maison |

+1,8 % |

10 % |

| Alimentation et restauration |

+5,1 % |

12 % |

|

Autres |

−0,3 % |

8 % |

|

TOTAL |

+1,6 % |

100 % |

(a) La variation à périmètre constant s’entend

sur une base comparable de centres commerciaux, hors impact des

cessions, des acquisitions et des effets de change.(b) Seuls

quelques magasins récemment ouverts à Hoog Catharijne (Utrecht) et

certains commerçants à Alexandrium (Rotterdam) communiquent leurs

chiffres d’affaires à Klépierre.

CHIFFRE D’AFFAIRES TOTAL

|

En M€ |

Part totale |

|

Part du Groupe |

|

S1 2019 |

S1 2018 |

|

S1 2019 |

S1 2018 |

| France |

215,4 |

214,4 |

|

176,0 |

175,0 |

| Belgique |

9,1 |

9,2 |

|

9,1 |

9,2 |

|

France-Belgique |

224,5 |

223,5 |

|

185,2 |

184,2 |

|

Italie |

102,6 |

106,4 |

|

101,4 |

104,7 |

| Norvège |

34,9 |

35,9 |

|

19,6 |

20,1 |

| Suède |

29,2 |

30,2 |

|

16,4 |

16,9 |

| Danemark |

29,6 |

28,7 |

|

16,6 |

16,1 |

|

Scandinavie |

93,6 |

94,8 |

|

52,5 |

53,2 |

| Espagne |

58,5 |

55,6 |

|

58,5 |

55,6 |

| Portugal |

11,4 |

11,5 |

|

11,4 |

11,5 |

|

Ibérie |

69,8 |

67,2 |

|

69,8 |

67,2 |

| Pologne |

17,9 |

17,2 |

|

17,9 |

17,2 |

| Hongrie |

9,8 |

12,5 |

|

9,8 |

12,5 |

| République tchèque |

16,6 |

16,6 |

|

16,6 |

16,6 |

| Turquie |

10,3 |

13,1 |

|

9,4 |

11,8 |

| Autres |

1,7 |

1,5 |

|

1,7 |

1,5 |

| Europe

centrale et autres |

56,4 |

60,9 |

|

55,4 |

59,6 |

|

Pays-Bas |

41,2 |

35,4 |

|

41,2 |

35,4 |

|

Allemagne |

26,4 |

26,2 |

|

25,2 |

24,9 |

|

REVENUS LOCATIFS BRUTS DES CENTRES COMMERCIAUX |

614,6 |

614,4 |

|

530,7 |

529,2 |

| Autres

actifs de commerce |

12,3 |

12,7 |

|

12,3 |

12,7 |

| TOTAL

REVENUS LOCATIFS BRUTS |

626,9 |

627,1 |

|

543,0 |

542,0 |

|

Revenus de gestion, d’administration et autres produits

(honoraires) |

41,4 |

41,8 |

|

39,6 |

40,1 |

|

CHIFFRE D’AFFAIRES TOTAL |

668,3 |

668,9 |

|

582,5 |

582,0 |

|

Sociétés mises en équivalence* |

41,9 |

41,9 |

|

40,0 |

40,0 |

* Les contributions des sociétés mises en

équivalence incluent les investissements dans des sociétés

contrôlées conjointement et des investissements dans des sociétés

sous influence notable.

REVENUS LOCATIFS NETS PAR TRIMESTRE EN PART

TOTALE

|

|

2019 |

|

2018 |

| En M€ |

T2 |

T1 |

|

T4 |

T3 |

T2 |

T1 |

|

France |

100,2 |

95,4 |

|

95,5 |

99,0 |

99,1 |

93,4 |

| Belgique |

4,7 |

4,1 |

|

4,5 |

4,8 |

4,3 |

4,4 |

|

France-Belgique |

104,8 |

99,5 |

|

100,1 |

103,9 |

103,4 |

97,8 |

|

Italie |

50,1 |

43,3 |

|

48,1 |

52,2 |

51,6 |

44,5 |

| Norvège |

16,0 |

16,0 |

|

15,9 |

15,7 |

16,4 |

16,0 |

| Suède |

13,4 |

12,9 |

|

12,8 |

13,5 |

13,9 |

13,4 |

| Danemark |

13,9 |

12,7 |

|

12,6 |

12,8 |

13,2 |

12,4 |

|

Scandinavie |

43,3 |

41,6 |

|

41,3 |

42,0 |

43,5 |

41,7 |

| Espagne |

27,0 |

26,2 |

|

24,1 |

25,4 |

24,8 |

24,9 |

| Portugal |

4,7 |

6,0 |

|

5,3 |

6,0 |

5,2 |

5,5 |

|

Ibérie |

31,7 |

32,2 |

|

29,4 |

31,4 |

30,0 |

30,4 |

| Pologne |

8,4 |

8,0 |

|

7,8 |

8,1 |

7,8 |

8,0 |

| Hongrie |

5,5 |

4,6 |

|

4,3 |

5,9 |

5,8 |

5,8 |

| République tchèque |

8,1 |

8,1 |

|

8,9 |

8,3 |

8,1 |

8,0 |

| Turquie |

4,0 |

4,3 |

|

3,8 |

3,8 |

5,7 |

5,2 |

| Autres |

0,7 |

0,6 |

|

0,6 |

0,6 |

0,8 |

0,7 |

| Europe

centrale et autres |

26,6 |

25,6 |

|

25,4 |

26,7 |

28,2 |

27,8 |

|

Pays-Bas |

18,5 |

15,0 |

|

17,6 |

15,0 |

14,6 |

9,5 |

|

Allemagne |

11,7 |

8,0 |

|

10,0 |

10,3 |

9,9 |

9,3 |

| REVENUS

LOCATIFS NETS DES CENTRES COMMERCIAUX |

286,8 |

265,2 |

|

272,0 |

281,5 |

281,3 |

261,0 |

| Autres

activités |

5,6 |

5,9 |

|

5,1 |

6,2 |

6,1 |

6,1 |

| TOTAL

REVENUS LOCATIFS NETS |

292,4 |

271,1 |

|

277,0 |

287,6 |

287,3 |

267,1 |

CASH-FLOW NET COURANT

|

|

S1 2019 |

S1 2018 |

Variation |

| En

part totale, M€ |

|

|

|

| Revenus

locatifs |

626,9 |

627,1 |

0,0 % |

| Charges locatives

et immobilières |

−63,4 |

−72,7 |

−12,8 % |

|

Revenus locatifs nets |

563,5 |

554,4 |

+1,6 % |

| Revenus de gestion et autres

produits |

46,1 |

45,8 |

+0,6 % |

| Frais de personnel et frais

généraux |

−83,2 |

−96,0 |

−13,4 % |

|

Excédent brut d’exploitation |

526,4 |

504,2 |

+4,4 % |

| Ajustements pour le calcul du cash-flow

des activités d’exploitation : |

|

|

|

|

Dotation aux amortissements des droits d’utilisation(a) |

−4,3 |

- |

|

|

Avantages au personnel, stock-options et charges d’exploitation non

récurrentes |

3,8 |

10,7 |

|

|

IFRIC 21 impact |

6,8 |

7,0 |

|

|

Cash-flow des activités d’exploitation |

532,7 |

522,0 |

+2,1 % |

| Coût

de l’endettement net |

−68,0 |

−77,0 |

−11,8 % |

| Ajustements pour le calcul du cash-flow

net courant avant impôt : |

|

|

|

|

Amortissement de la mise à la valeur de marché de la dette

Corio |

−9,6 |

−9,9 |

|

|

Coûts liés au dénouement des instruments financiers |

10,5 |

14,9 |

|

|

Cash-flow net courant avant impôt |

465,7 |

450,0 |

+3,5 % |

| Quote-part de résultat des sociétés

mises en équivalence |

27,8 |

26,9 |

+3,3 % |

| Impôt courant |

−18,4 |

−15,9 |

+16,0 % |

|

Cash-flow net courant |

475,0 |

460,9 |

+3,0 % |

| En

part du Groupe, en M€ |

|

|

|

|

CASH-FLOW NET COURANT |

409,8 |

395,6 |

+3,6% |

| Nombre moyen d’actions(b) |

295 908 706 |

301 032 676 |

−1,7 % |

| Par

action, en euros |

|

|

|

|

CASH-FLOW NET COURANT |

1,38 |

1,31 |

+5,4 % |

(a) Droits d’utilisation liés baux de location

des bureaux du siège, du matériel informatique et des véhicules de

fonction (IFRS 16).(b) Hors actions auto-détenues.

RÉSULTATS DU PREMIER

SEMESTRE 2019 :

WEBCAST, PRÉSENTATION ET CONFÉRENCE

TÉLÉPHONIQUE

Le directoire de

Klépierre présentera les résultats semestriels 2019 le

jeudi 25 juillet 2019 à 9h00, heure de Paris (8h00, heure

de Londres). Rendez-vous sur le site de Klépierre à

l’adresse : www.klepierre.com afin de suivre

le webcast, ou cliquez ici ici.

|

AGENDA |

|

| 21

octobre 2019 |

Activité du troisième trimestre 2019 (après bourse) |

|

CONTACTS RELATIONS

INVESTISSEURS |

MEDIA PRESSE |

|

|

Hubert d’AILLIÈRES +33 (0)1 40 67 51 37 –

hubert.daillieres@klepierre.comMengxing

ZHANG +33 (0)1 40 67 53 05 –

mengxing.zhang@klepierre.com Paul LOGEROT +33

(1) 40 67 53 02 – paul.logerot@klepierre.com |

Lorie

LICHTLEN / Benjamin GANDOUIN / Stéphanie LASNEL

Burson, Cohen & Wolfe +33 (0)1 56 03 12 12 –

klepierre.media@bcw-global.com |

|

À PROPOS DE KLÉPIERRE

Klépierre, leader paneuropéen des centres

commerciaux, associe une expertise en termes de développement, de

gestion locative et d’asset management. Le portefeuille de la

société est estimé à 24,0 milliards d’euros au 30 juin 2019, et

compte de grands centres commerciaux dans 16 pays en Europe

continentale, qui accueillent au total 1,1 milliard de visites par

an. Klépierre détient une participation majoritaire (56,1 %)

dans Steen & Strøm, première société foncière scandinave de

centres commerciaux. Klépierre est une Société d’investissement

immobilier cotée (SIIC) française, dont les actions sont admises

aux négociations sur Euronext Paris, et est membre des indices CAC

Next 20, EPRA Euro Zone et GPR 250. Elle est aussi membre

d’indices éthiques, comme le DJSI World et Europe, FTSE4Good,

STOXX® Global ESG Leaders, Euronext Vigeo France 20 et

World 120, et figure sur la « Liste A » du CDP. Ces

distinctions soulignent l’engagement du Groupe dans une démarche

proactive de développement durable, ainsi que le leadership mondial

du Groupe dans la lutte contre le changement climatique.

Pour en savoir plus, veuillez consulter notre

site Internet : www.klepierre.com

Le présent communiqué de presse, son annexe ainsi

que la présentation des résultats sont disponibles sur le site

internet de Klépierre : www.klepierre.com

(1) Les comptes semestriels

consolidés ont fait l’objet de procédures d’examen limité par les

commissaires aux comptes dont le rapport sera émis dans de brefs

délais.(2) La première application de la norme

IFRS 16 intervenue au 1er janvier 2019 a modifié la

comptabilisation des contrats de location du Groupe. Au niveau du

revenu locatif net, l’impact principal de la norme IFRS 16

pour Klépierre est lié aux baux à construction, dont les coûts ont

été presque entièrement transférés du poste « Charges sur terrain »

aux postes « Variation de la valeur des immeubles de placement » et

« Charges financières au titre des contrats de location ». Au

premier semestre, cet impact a fait croître le revenu locatif net

de 6,9 M€ en part totale et progresser le coût de

l’endettement net de 4,1 M€. Au niveau du cash-flow net

courant, cela s’est traduit par un impact positif de 2,8 M€

(2,6 M€ en part du Groupe), soit environ 1 centime par

action.(3) La variation à périmètre constant

s’entend sur une base comparable de centres commerciaux, hors

contribution des acquisitions, des nouveaux centres et des

extensions, impact des surfaces en cours de restructuration,

cessions réalisées depuis janvier 2018 et effets de change.(4)

La variation à périmètre constant s’entend sur une base

comparable de centres commerciaux, hors impact des cessions

d’actifs, des acquisitions et des effets de

change(5) Les montants de l’ANR EPRA par action

sont arrondis à la dizaine de centimes

d’euros.(6) Cessions finalisées ou sous promesses

de vente (part totale, hors droits) depuis le 1er janvier

2019.(7) Prime sur les 11 centres cédés depuis le

début de l’année (cessions finalisées ou sous promesses de vente ;

droits inclus).(8) En part

totale.(9) La première application de la norme

IFRS 16 n’a aucun impact sur l’objectif de cash-flow net

courant pour l’exercice 2019.

- CP_KLEPIERRE_2019_HY_EARNINGS VDEF_certifié

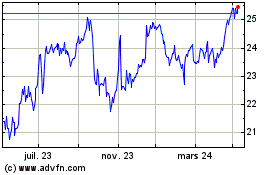

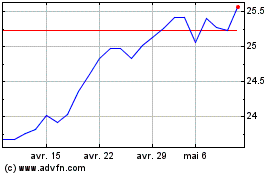

Klepierre (EU:LI)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Klepierre (EU:LI)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024