Regulatory News:

Publicis Groupe (Paris:PUB):

Ce communiqué ne constitue pas une offre

d’acquérir des titres de la société Soft Computing ni une

quelconque forme de démarchage aux Etats-Unis ou dans tout autre

pays et n’est pas destinée à être diffusé dans un autre pays que la

France. L’offre décrite ci-après ne pourra être ouverte qu’une fois

déclarée conforme par l’Autorité des marchés financiers

COMMUNIQUE DE PRESSE RELATIF AU DEPOT DU

PROJET D’OFFRE PUBLIQUE D’ACHAT SIMPLIFIÉE

VISANT LES ACTIONS DE LA SOCIETE

soft.computing

INITIEE PAR LA SOCIETE

MULTI MARKET SERVICES France

Holdings

PRESENTEE PAR

ODDO BHF

ETABLISSEMENT PRESENTATEUR ET GARANT

PRIX DE

L’OFFRE

25 euros par action Soft Computing

DUREE DE

L’OFFRE

dix (10) jours de négociation

Le calendrier de l’offre sera déterminé par

l’Autorité des marchés financiers conformément à son règlement

général.

Avis

important

Conformément aux articles L. 433-4 III du

Code monétaire et financier et 237-14 et suivants du règlement

général de l’AMF, dans le cas où, à l’issue de la clôture de

l’offre publique d’achat simplifiée, le nombre d’actions non

présentées à l’offre publique d’achat simplifiée par les

actionnaires minoritaires de Soft Computing ne représenterait pas

plus de 5 % du capital ou des droits de vote de Soft Computing ou

de tout autre pourcentage du capital et des droits de vote de Soft

Computing qui serait applicable à l’issue de la clôture de l’offre

publique d’achat simplifiée, Multi Market Services France Holdings

a l’intention de mettre en œuvre dans un délai de trois mois à

l’issue de la clôture de l’offre publique d’achat simplifiée, une

procédure de retrait obligatoire afin de se voir transférer les

actions non présentées à l’offre publique d’achat simplifiée

moyennant une indemnisation égale au prix de l’offre publique

d’achat simplifiée de 25 euros par action, nette de tous frais.

AMF

AUTORITÉDES MARCHÉS

FINANCIERS

Le présent communiqué relatif à l’offre publique d’achat

simplifiée dont le projet a fait l’objet d’un dépôt auprès de l’AMF

le 7 février 2019, est établi et diffusé par la société Multi

Market Services France Holdings conformément aux dispositions de

l’article 231-16 du règlement général de l’AMF.

LE PROJET D’OFFRE ET LE PROJET DE NOTE

D’INFORMATION RESTENT SOUMIS À L’EXAMEN DE L’AMF

Le projet de note d’information qui a été déposé le 7 février

2019 est disponible sur les sites Internet de l’AMF

(www.amf-france.org) et de Publicis Groupe (www.publicisgroupe.com)

et peut être obtenu sans frais auprès de Multi Market Services

France Holdings (133, avenue des Champs-Elysées - 75008 Paris) et

d’Oddo BHF SCA (12, boulevard de la Madeleine – 75440 Paris Cedex

09).

Conformément à l’article 231-28 du règlement général de l’AMF,

les informations relatives aux caractéristiques notamment

juridiques, financières et comptables de Multi Market Services

France Holdings seront déposées auprès de l’AMF et mises à la

disposition du public, selon les mêmes modalités, au plus tard la

veille du jour de l’ouverture de l’offre publique d’achat

simplifiée. Un communiqué sera diffusé pour informer le public des

modalités de mise à disposition de ces informations.

1. PRESENTATION DE

L’OFFRE

1.1 Présentation de l’Offre et

identité de l’Initiateur

En application du Titre III du Livre II et plus particulièrement

des articles 233-1 2° et 234-2 du règlement général de l’AMF, Multi

Market Services France Holdings, société par actions simplifiée au

capital de 3.499.641,30 euros dont le siège social est situé

133, avenue des Champs Elysées – 75008 Paris, immatriculée sous le

numéro 444 714 786 au registre du commerce et des sociétés de

Paris (ci-après l’ « Initiateur » ou

« Multi Market Services France Holdings ») propose

de manière irrévocable aux actionnaires de la société Soft

Computing, société anonyme au capital de 418.371,60 euros, dont le

siège social est situé 55, quai de Grenelle, 75015 Paris,

immatriculée au registre du commerce et des sociétés de Paris sous

le numéro 330 076 159, et dont les actions (les

« Actions Soft Computing ») sont admises aux

négociations sur le marché réglementé d’Euronext à Paris

(ISIN : FR0000075517) (ci-après la

« Société » ou « Soft

Computing »), d’acquérir dans les conditions décrites

ci-après (l’« Offre ») la totalité des Actions

Soft Computing non détenues par l’Initiateur, à l’exclusion des

Actions Gratuites (tel que ce terme est défini ci-après) et des

1.680 actions auto-détenues par la Société(1) au prix unitaire de

25 euros par action (le « Prix de l’Offre »), qui

pourra être suivie d’un retrait obligatoire si les actions non

présentées à l’Offre ne représentent pas plus de 5 % du capital ou

des droits de vote de la Société ou de tout autre pourcentage du

capital et des droits de vote de Soft Computing qui serait

applicable à l’issue de la clôture de l’offre publique d’achat

simplifiée (le « Retrait Obligatoire »). Dans le

cadre du Retrait Obligatoire, les Actions Soft Computing autres que

celles détenues par Multi Market Services France Holdings qui

n’auront pas été apportées à l’Offre seront transférées à Multi

Market Services France Holdings moyennant une indemnisation

identique au Prix de l’Offre, soit 25 euros par action, nette de

tous frais.

A la date du projet de note d’information, l’intégralité du

capital social de la société Multi Market Services France Holdings

est détenu directement par la société Publicis Groupe S.A., société

anonyme dont le siège social est situé 133, avenue des Champs

Elysées – 75008 Paris, immatriculée au registre du commerce et des

sociétés de Paris sous le numéro 542 080 601.

L’Offre fait suite (i) à l’acquisition hors marché par

Multi Market Services France Holdings, le 6 février 2019, de

1.736.110 Actions Soft Computing, représentant 82,99 % du

capital et 78,10 % des droits de vote de la Société(2) auprès

de plusieurs actionnaires (le « Bloc de

Contrôle ») dont notamment les membres fondateurs, M. Eric

Fischmeister et M. Gilles Venturi et une partie des membres de

leurs familles (les « Cédants ») sur la base

d’un prix identique au Prix de l’Offre, soit 25 euros par

Action Soft Computing et (ii) à la conclusion par l’Initiateur

d’engagements d’apport à l’Offre avec les Actionnaires

Signataires (tel que ce terme est défini ci-après) portant sur

environ 5,73 % du capital de la Société par lesquels ces

actionnaires se sont engagés à apporter leurs Actions Soft

Computing à l’Offre.

L’Offre revêt donc un caractère obligatoire en application de

l’article 234-2 du règlement général de l’AMF.

L’Offre porte sur la totalité des Actions Soft Computing non

détenues, directement ou indirectement, seul ou de concert, par

l’Initiateur, soit, à l’exclusion des Actions Gratuites (tel que ce

terme est défini ci-après) et des 1.680 actions auto-détenues par

la Société(3) à la date du projet de note d’information, un nombre

total maximum de 354.068 actions de la Société, représentant

environ 16,93 % du capital et 21,83 % des droits de vote(4).

A la connaissance de l’Initiateur, à la date du présent

document, les Cédants ne détiennent plus aucune Action Soft

Computing.

Oddo BHF SCA (« Oddo BHF ») est l’établissement

présentateur de l’Offre et garantit, conformément aux dispositions

de l’article 231-13 du règlement général de l’AMF, la teneur et le

caractère irrévocable des engagements pris par l’Initiateur dans le

cadre de l’Offre.

L’Offre sera réalisée selon la procédure simplifiée conformément

à l’article 233-1 du règlement général de l’AMF. L’Offre sera

ouverte pour une durée de dix (10) jours de négociation.

Actions Gratuites

Il est précisé que Soft Computing a attribué

gratuitement 41.200 actions, aux termes d’une délibération du

Conseil d’administration de Soft Computing en date du 8 mars 2018,

dont 36.200 actions gratuites sont en période d’acquisition et ne

sont par conséquent pas visées par l’Offre (les « Actions

Gratuites »)(5).

Le tableau ci-dessous résume les principales caractéristiques

des Actions Gratuites :

Plan d’attribution gratuite d’actions Date d’autorisation de

l’AG : 29/10/2015 Date d’attribution par le CA :

08/03/2018 Nombre cumulé d’actions attribuées au titre du plan :

41.200 Nombre cumulé d’actions en cours d’attribution :

36.200 Cours de l’action à la date d’attribution :

13,40 euros Conditions d’attribution des actions : Condition

de présence Période d’acquisition : 34 mois (1er janvier

2021) Mode d’attribution : Attribution d’actions nouvelles

Provision constatée au bilan : 52.000 euros Période de

conservation : Aucune

Ces Actions Gratuites n’ont pas encore été émises par la

Société. En application des articles L. 225-197-7-1 et

suivants du code de commerce, leur attribution ne deviendra

définitive qu’à l’issue d’une période d’acquisition de

trente-quatre mois, soit le 1er janvier 2021. Aucune période de

conservation de ces Actions Gratuites n’est prévue.

Par décision en date du 5 février 2019, le Conseil

d’administration de la Société a décidé de lever la condition de

présence des bénéficiaires des Actions Gratuites (hors cas de

démission des bénéficiaires des Actions Gratuites) figurant dans le

plan d’attribution gratuite d’actions en date du 8 mars 2018.

L’Initiateur et chaque titulaire d’Actions Gratuites ont conclu

un accord de liquidité aux termes duquel l’Initiateur a consenti à

chaque titulaire un engagement de liquidité des Actions Gratuites

qu’il détiendra à l’issue de la période d’acquisition.

Actions Soft Computing

auto-détenues

La Société a signé le 27 mars 2017 un contrat de liquidité avec

la société Oddo BHF.

Ce contrat a pour objet de donner mandat à Oddo BHF pour

intervenir pour le compte de la Société sur le marché en vue de

favoriser la liquidité des transactions et la régularité de la

cotation des titres ainsi que d’éviter des décalages de cours non

justifiés par la tendance du marché. Dans ce cadre, la Société a

mis à disposition d’Oddo BHF des titres et des espèces sur un

compte de liquidité.

Ainsi, Oddo BHF peut notamment réaliser des opérations de blocs

pour le compte de la Société dans les conditions prévues par les

règles de fonctionnement du marché. Les actions inscrites sur le

compte de liquidité ne peuvent donner droit à des dividendes.

A la connaissance de l’Initiateur, au 19 décembre 2018, date de

début de la période de pré-offre, le contrat de liquidité de la

Société a été suspendu conformément à l’article 5 de la décision de

l’AMF n°2018-01 en date du 2 juillet 2018, 1.680 Actions Soft

Computing étaient auto-détenues par la Société au titre du contrat

de liquidité conclu avec la société Oddo BHF.

Le Conseil d’administration de la Société réuni en date du 5

février 2019 a décidé que ces titres ne seront pas apportés à

l’Offre. Ces Actions Soft Computing ne sont donc pas visées par

l’Offre.

1.2 Contexte de l’Offre et

modalités d’acquisition du Bloc de Contrôle par Multi Market

Services France Holdings

La présente offre est l’aboutissement d’un processus

concurrentiel de mise en vente par M. Eric Fischmeister, M. Gilles

Venturi et leurs familles respectives de leur participation dans la

Société.

A l’issue de ce processus, le 17 décembre 2019, Multi Market

Services France Holdings a remis une lettre d’offre ferme à

certains actionnaires de la Société, dont notamment M. Eric

Fischmeister, M. Gilles Venturi et leurs familles respectives

portant sur leurs Actions Soft Computing sur la base d’une

valorisation pour 100 % des Actions Soft Computing de 52.296.450

euros, soit 25(6) euros par action

(l’« Acquisition »).

Dans le cadre de la préparation de l’Acquisition et de l’Offre,

l’Initiateur a eu accès, au cours des mois de novembre et décembre

2018, à un nombre limité d’informations sur la Société dans le

cadre d’une procédure dite de « Data Room » (salle d’information).

L’Initiateur estime qu’en dehors des informations qui sont rendues

publiques ou qui sont mentionnées dans le projet de note

d’information, il n’a pas, dans le cadre de la préparation de

l’Offre, eu connaissance d’informations précises concernant Soft

Computing qui, si elles étaient rendues publiques, seraient

susceptibles d’avoir une influence sensible sur le cours des

Actions Soft Computing.

Ladite offre ferme était soumise à la réalisation de plusieurs

conditions suspensives dont notamment l’information et la

consultation des instances représentatives du personnel de Soft

Computing sur le changement de contrôle intervenu préalablement au

dépôt du projet d’Offre, la réception du rapport de l’expert

indépendant concluant au caractère équitable de l’offre publique

d’achat simplifiée suivie éventuellement d’un retrait obligatoire

conformément aux articles 261-1 I et II du règlement général de

l’AMF, l’obtention d’un avis motivé du Conseil d’administration de

la Société recommandant l’Offre, la démission de MM. Eric

Fischmeister, Gilles Venturi et Emmanuel Chain de leurs mandats

sociaux et la cooptation par le Conseil d’administration de la

Société de trois représentants désignés par le groupe Publicis. Les

cooptations susvisées seront soumises à la ratification de

l’assemblée générale lors de la prochaine assemblée générale

annuelle de la Société conformément à l’article L.225-24 du Code de

commerce.

Par ailleurs, en vue d’assurer la transition à la direction de

la Société, Gilles Venturi restera salarié de la Société jusqu’au

31 mars 2019 et percevra une rémunération mensuelle brute de 11.496

euros à cet effet.

Multi Market Services France Holdings et Soft Computing ont

publié chacune le 20 décembre 2018 un communiqué de presse

annonçant l’entrée en négociations exclusives et, sous réserve de

la réalisation de l’Acquisition, le dépôt d’un projet d’offre

publique simplifiée par Multi Market Services France Holdings

portant sur le solde des actions de la Société aux mêmes conditions

financières que celles offertes aux Cédants.

1.2.1 Acquisition de 1.736.110 Actions

Soft Computing auprès des Cédants

Préalablement à l’Acquisition, ni l’Initiateur, ni l’une des

sociétés appartenant au groupe de l’Initiateur ne détenait,

directement ou indirectement, des actions de la Société.

Le 6 février 2019, après réalisation de l’ensemble des

conditions suspensives susvisées, Multi Market Services France

Holdings a conclu un contrat d’acquisition en numéraire avec les

Cédants aux termes duquel elle a acquis 1.736.110 Actions Soft

Computing, représentant 82,99 % du capital et 78,10 % des

droits de vote de la Société, à un prix de 25 euros par action.

La cession des Actions Soft Computing par les Cédants est

intervenue simultanément à la conclusion du contrat d’acquisition

et a été réalisée dans les proportions suivantes :

Cédants Actions Cédées

Eric Fischmeister Pleine propriété 210 324

Victoire Fischmeister Pleine propriété 60 000

Gabrielle

Vichot Pleine propriété 71 318 Nue propriété (usufruit Eric

Fischmeister) 66 170

Emmanuel Fischmeister Pleine propriété

71 318 Nue propriété (usufruit Eric Fischmeister) 66 170

Adélaïde Fischmeister Pleine propriété 71 318 Nue propriété

(usufruit Eric Fischmeister) 66 170

Joséphine Fischmeister

Pleine propriété 71 318 Nue propriété (usufruit Eric Fischmeister)

66 170

Holding 4FISH Pleine propriété 50 000

Sous-total

Fischmeister 870 276 Gilles Venturi Pleine

propriété 730 000

Enzo Venturi Pleine propriété 17 000

Cassandra Venturi Pleine propriété 17 000

Lisa

Venturi Pleine propriété 17 000

Holding All4AI Pleine

propriété 84 834

Sous-total Venturi 865 834 Total

: 1 736 110

Le 5 février 2019, le Conseil d’administration de Soft Computing

s’est réuni pour apprécier les conditions de l’Offre après avoir

pris connaissance de l’attestation d’équité émise par le cabinet

Finexsi, représenté par M. Olivier Peronnet, et a indiqué, à

l’unanimité de ses membres présents ou représentés, considérer que

l’Offre est dans l’intérêt de la Société, de ses actionnaires et de

ses salariés et a émis un avis motivé en ce sens, recommandant aux

actionnaires de Soft Computing d’apporter leurs actions à

l’Offre.

Après s’être prononcé sur l’Offre, le Conseil d’administration

de Soft Computing a pris acte de la démission de M. Eric

Fischmeister de ses mandats de président du Conseil

d’administration et membre du Conseil d’administration, de M.

Gilles Venturi de ses mandats de directeur général et de membre du

Conseil d’administration et de M. Emmanuel Chain de son mandat de

membre du Conseil d’administration et a coopté Mme. Agathe

Bousquet, M. Nicolas Zunz et M. Gautier Piquet en remplacement des

trois administrateurs démissionnaires. Par ailleurs, afin de

pourvoir au remplacement de MM. Fischmeister et Venturi dans

leurs fonctions respectives de président du Conseil

d’administration et de directeur général, le Conseil

d’administration de Soft Computing a également décidé de nommer

Nicolas Zunz en qualité de président-directeur général de la

Société (fonctions de président du Conseil d’administration et de

directeur général non dissociées), l’ensemble de ces démissions,

cooptations et nomination étant sous réserve de la réalisation de

l’Acquisition.

1.2.2 Répartition du capital de Soft

Computing

Répartition du capital de Soft Computing

avant l’acquisition du Bloc de Contrôle par Multi Market Services

France Holdings

Avant l’acquisition du Bloc de Contrôle par Multi Market

Services France Holding, le capital social de la Société s’élevait

à 418.371,60 euros et était composé de 2.091.858 actions de 0,20

euro de valeur nominale chacune.

A la connaissance de l’Initiateur, le capital social de la

Société, avant l’acquisition du Bloc de Contrôle par Multi Market

Services France Holdings, était réparti comme suit :

Actionnaires Nombre d’actions %

capital Nombre de droits de vote %

droits de vote Total Famille Fischmeister 870.276

41,60 % 1.690.552 44,27 % Total Famille Venturi

865.834 41,39 % 1.641.000 42,98 %

Salariés Soft Computing 120.061 5,74 % 200.572

5,25 % Auto détention 1.680 0,08 %

1.680 0,04 % Public 234.007 11,19 %

284.690 7,46 %

Total 2.091.858

100 % 3.818.494 100 %

Répartition du capital de Soft Computing

après l’acquisition du Bloc de Contrôle par Multi Market Services

France Holdings

A la date du projet de note d’information, le capital social de

la Société s’élève à 418.371,60 euros et est composé de 2.091.858

actions de 0,20 euro de valeur nominale chacune.

A la connaissance de l’Initiateur, le capital social de la

Société, à la date du projet de note d’information, est réparti

comme suit :

Actionnaires Nombre d’actions %

capital Nombre de droits de vote %

droits de vote Multi Market Services France Holdings

1.736.110 82,99 % 1.736.110 78,10 % Salariés

Soft Computing 120.061 5,74 % 200.572

9,02 % Auto détention 1.680 0,08 % 1.680

0,08 % Public 234.007 11,19 % 284.690

12,81 %

Total 2.091.858 100

% 2.223.052 100 %

1.2.3 Instruments donnant accès au

capital

A l’exception des Actions Gratuites, et à la connaissance de

l’Initiateur, la Société n’a émis aucun droit, titre ou instrument

financier donnant accès immédiatement ou à terme à son capital ou

ses droits de vote.

1.3 Motif de

l’Offre

L’Initiateur rappelle que l’Offre présente un caractère

amical.

Comme il est indiqué précédemment, l’Offre revêt un caractère

obligatoire en application de l’article 234-2 du règlement général

de l’AMF puisque qu’elle fait suite à l’acquisition par

l’Initiateur d’un bloc d’actions de la Société représentant plus de

30 % du capital et des droits de vote de la Société.

Ce rapprochement a pour objectif de permettre à Publicis Groupe

de devenir le leader incontournable en France sur le marché de la

Data Marketing (au sens large du terme : Marque, Media, Client), en

capitalisant sur l’expertise de Publicis Groupe en gestion et

activation de la donnée, ainsi que sur la capacité de Publicis

Groupe à proposer des stratégies au service de la marque et du

développement business, le différentiant ainsi de ses concurrents

(Cabinets de Consulting, SSII, Agences digitales, …)

Cet ensemble viserait les 100 millions d’euros de chiffre

d’affaires d’ici à 2022 avec un résultat opérationnel de l’ordre de

15 %. Dans l’organisation Publicis Groupe en France, cet ensemble

viendrait se positionner en transversal des 4 solutions Media,

Health, Sapient et Communications, pour maximiser son

développement. Il serait également en pointe dans la conduite des

chantiers stratégiques du groupe, et notamment l’accélération de

Publicis People Cloud.

1.4 Intentions de l’Initiateur

au cours des douze prochains mois

1.4.1 Stratégie – Politique industrielle

et commerciale

En collaboration avec les dirigeants de Soft Computing,

l’Initiateur a l’intention de poursuivre les principales

orientations stratégiques mises en œuvre par la Société afin de

renforcer sa position sur le marché de la data et de son

exploitation au service du marketing digital et de la

transformation de l’expérience client. La stratégie de Publicis

Groupe est, grâce aux équipes de Soft Computing, de procéder dans

les meilleurs délais à l’intégration des activités de la Société au

sein de ses propres activités.

L’Acquisition permettra à Publicis Groupe de bénéficier des

compétences et de l’expertise de Soft Computing dans la data, le

marketing digital et la transformation de l’expérience client. Dans

ce cadre, Soft Computing participera à et viendra compléter l’offre

« Publicis Spine » et aura également vocation à

travailler avec les différentes divisions de Publicis Groupe.

L’Offre s’inscrit dans une logique de poursuite de l’activité et

du développement de la Société et l’Initiateur n’a pas l’intention

de modifier de manière significative le périmètre des activités de

la Société dans les douze mois à venir.

1.4.2 Orientations en matière

d’emploi

L’objectif de l’Initiateur est de s’appuyer sur les équipes en

place afin de poursuivre le développement de Soft Computing.

L’Offre s’inscrit dans une logique de poursuite de l’activité et

du développement de la Société et ne devrait donc pas avoir

d’incidence particulière sur la politique poursuivie par la Société

en matière d’emploi.

L’Offre en elle-même ne devrait pas avoir d’impact sur l’emploi

au sein de Soft Computing.

1.4.3 Composition des organes

sociaux

Le 5 février 2019, le Conseil d’administration de Soft Computing

s’est réuni afin de constater la démission de (i) M. Gilles

Venturi de ses fonctions de Directeur général, de (ii) M. Eric

Fischmeister de ses fonctions de Président du Conseil

d’administration et de (iii) M. Gilles Venturi, M. Eric

Fischmeister et M. Emmanuel Chain de leurs fonctions de

membres du Conseil d’administration, l’ensemble de ces démissions

étant sous réserve de la réalisation de l’Acquisition.

Il a été procédé, sous réserve de la réalisation de

l’Acquisition, au remplacement des administrateurs démissionnaires,

par cooptation, selon les principes suivants :

- à la suite de la démission de M. Gilles

Venturi, M. Nicolas Zunz a été coopté par les administrateurs

restants pour la durée du mandat de son successeur, soit jusqu’à

l’assemblée générale qui statuera sur les comptes de Soft Computing

qui seront clos le 31 décembre 2019 ;

- à la suite de la démission de M. Eric

Fischmeister, Mme. Agathe Bousquet a été cooptée par les

administrateurs restants pour la durée du mandat de son successeur,

soit jusqu’à l’assemblée générale qui statuera sur les comptes de

Soft Computing qui seront clos le 31 décembre 2019 ; et

- à la suite de la démission de M.

Emmanuel Chain, M. Gautier Piquet a été coopté par les

administrateurs restants pour la durée du mandat de son successeur,

soit jusqu’à l’assemblée générale qui statuera sur les comptes de

Soft Computing qui seront clos le 31 décembre 2019.

Les cooptations susvisées seront soumises à la ratification de

l’assemblée générale lors de la prochaine assemblée générale

annuelle de la Société conformément à l’article L.225-24 du Code de

commerce.

Le 5 février 2019, le Conseil d’administration de Soft Computing

a également, en conséquence de la démission de M. Eric Fischmeister

de son mandat président du Conseil d’administration et de M. Gilles

Venturi de son mandat de directeur général de la Société, décidé de

nommer Nicolas Zunz en qualité de président-directeur général de la

Société (fonctions de président du Conseil d’administration et de

directeur général non dissociées), sous réserve de la réalisation

de l’Acquisition.

La composition du Conseil d’administration de la Société reflète

son nouvel actionnariat suite à l’acquisition du Bloc de Contrôle

par l’Initiateur.

Il n’est pas envisagé à ce jour de procéder à une modification

de la composition du Conseil d’administration de la Société et de

la direction de la Société dans les prochains mois.

Par ailleurs, en vue d’assurer la transition à la direction de

la Société, Gilles Venturi restera salarié de la Société jusqu’au

31 mars 2019 et percevra une rémunération mensuelle brute de 11.496

euros à cet effet.

1.4.4 Intérêts de l’opération pour

l’Initiateur, Soft Computing et ses actionnaires

L’Initiateur et ses actionnaires considèrent que les activités

de Soft Computing complèteront de manière efficace les activités de

Publicis Groupe et que Soft Computing est un partenaire à fort

potentiel dans la stratégie de Publicis Groupe de devenir un leader

incontesté du numérique, du marketing, de la communication et de la

transformation digitale des entreprises.

L’intégration de Soft Computing au sein d’une organisation plus

large lui permettra de bénéficier d’une plateforme de développement

plus étendue et de davantage de ressources, et permettra à Soft

Computing de poursuivre le développement de ses activités. Cette

opération permettra en outre à Soft Computing de participer et

compléter l’offre « Publicis Spine » et permettra à Soft

Computing de s’appuyer sur les différentes divisions de Publicis

Groupe.

L’Initiateur propose aux actionnaires minoritaires de Soft

Computing qui apporteraient leurs Actions Soft Computing à l’Offre

une liquidité immédiate sur l’intégralité de leur participation à

un prix attractif au regard des éléments d’appréciation du Prix de

l’Offre figurant en section 3 du projet de note d’information.

L’Initiateur estime que cette offre est dans le meilleur intérêt de

Soft Computing et de ses actionnaires.

Le prix par action Soft Computing proposé dans le cadre de

l’Offre, soit 25 euros par action, fait par ailleurs apparaître une

prime de 66,67 % par rapport au cours de clôture du 19

décembre 2018 et de 67,5% par rapport au cours moyen pondéré par

les volumes des 60 derniers jours précédant le 19 décembre

2018.

Une synthèse des éléments d’appréciation du Prix de l’Offre

établis par Oddo BHF figure à la section 3 du présent

communiqué.

1.4.5 Synergies envisagées

L’Initiateur n’anticipe aucune synergie significative de

coûts.

Des synergies de revenus sont envisageables mais leur

matérialisation est difficilement chiffrable à la date du projet de

note d’information en l’absence de plan d’affaires établi

conjointement avec la direction de la Société.

L’essentiel des bénéfices attendus proviendrait de possibles

économies liées au fait de libérer la Société des contraintes

réglementaires et administratives liées à la cotation des actions

de la Société. Ces bénéfices, liés notamment à l’atteinte des

seuils de 95 % du capital social et des droits de vote ou de

tout autre pourcentage du capital et des droits de vote de Soft

Computing qui serait applicable à l’issue de la clôture de l’offre

publique d’achat simplifiée permettant à l’Initiateur de bénéficier

du régime de l’intégration fiscale ainsi qu’à l’atteinte des

conditions de mise en œuvre du retrait obligatoire, n’ont pas

été précisément évalués à ce stade.

1.4.6 Intentions en matière de

réorganisation juridique (en ce compris fusion)

A l’issue de l’Offre et en fonction de son résultat,

l’Initiateur examinera les différentes structures juridiques et

financières qui peuvent être envisagées afin de faciliter et

d’optimiser l’intégration opérationnelle et administrative de Soft

Computing au sein de Publicis Groupe.

L’Initiateur se réserve la possibilité d’étudier une éventuelle

fusion à terme de la Société avec d’autres entités de Publicis

Groupe ou tout transfert d’actifs, y compris par voie d’apport,

entre la Société et l’Initiateur (ou toute autre entité de Publicis

Groupe). L’Initiateur se réserve également la possibilité de

procéder à toute autre réorganisation de la Société. Aucune

décision n’a été prise à ce jour.

Les conditions de ces éventuelles opérations seront soumises,

dans la mesure exigée par la réglementation en vigueur, à l’examen

de l’AMF.

1.4.7 Politique de distribution de

dividendes

Il est dans l’intention de l’Initiateur de mener une politique

de dividendes conforme à la capacité distributive de Soft Computing

et à ses besoins de financement.

1.4.8 Intentions concernant le maintien de

la cotation de la Société à l’issue de l’Offre

Retrait obligatoire

En application des articles 237-14 et suivants du règlement

général de l’AMF, l’Initiateur a l’intention de demander à l’AMF,

dans un délai de trois mois à l’issue de la clôture de l’Offre, la

mise en œuvre d’une procédure de retrait obligatoire visant les

Actions Soft Computing si les Actions Soft Computing non présentées

à l’Offre par les actionnaires minoritaires ne représentent pas

plus de 5 % du capital ou des droits de vote de Soft Computing ou

de tout autre pourcentage du capital et des droits de vote de Soft

Computing qui serait applicable à l’issue de la clôture de l’offre

publique d’achat simplifiée (à l’exception des Actions Gratuites

faisant l’objet d’un Contrat de Liquidité décrit à la Section 1.7.2

du projet de note d’information). Une telle procédure, s’il y a

lieu, sera mise en œuvre à un prix de 25 euros par Action Soft

Computing. Le rapport de l’Expert Indépendant mandaté conformément

aux dispositions de l’article 261-1 I et II du règlement général de

l’AMF en vue d’apprécier le caractère équitable du Prix de l’Offre

et de retrait obligatoire, figure dans le projet de note en réponse

préparé par Soft Computing.

Dans les conditions prévues aux articles 236-3 et 237-1 et

suivants du règlement général de l’AMF, l’Initiateur se réserve

également la faculté, dans l’hypothèse où un retrait obligatoire ne

serait pas mis en œuvre ainsi qu’il est prévu au paragraphe

précédent et où il viendrait à détenir ultérieurement au moins 95 %

du capital et des droits de vote de la Société ou tout autre

pourcentage du capital ou des droits de vote qui serait applicable

à cette date, de déposer auprès de l’AMF un projet d’offre publique

de retrait suivie d’un retrait obligatoire.

Radiation de la cote

L’Initiateur se réserve également la possibilité, dans

l’hypothèse où il ne mettrait pas en œuvre une procédure de retrait

obligatoire, de demander à Euronext la radiation des actions de la

Société du marché règlementé d’Euronext Paris, si les conditions

des règles de marché d’Euronext Paris sont réunies.

1.5 Accords pouvant avoir une

incidence significative sur l’appréciation de l’Offre ou de

son issue

Les accords susceptibles d’avoir une incidence significative sur

l’appréciation de l’Offre ou de son issue sont les

suivants :

- Contrat de

cession d’actions conclu entre Multi Market Services France

Holdings et les Cédants

Aux termes d’un contrat de cession d’actions conclu le 6 février

2019, Multi Market Services France Holdings a acquis auprès des

Cédants 1.736.110 Actions Soft Computing au prix de 25 euros par

Action Soft Computing.

Ce contrat de cession d’actions est plus amplement décrit à la

section 1.7.1 du projet de note d’information.

- Accords de

liquidité des Actions Gratuites

Dans la perspective du Retrait Obligatoire à la suite de

l’Offre, l’Initiateur a décidé de conclure avec chacun des

bénéficiaires des Actions Gratuites (un

« Bénéficiaire ») un accord de liquidité

permettant au Bénéficiaire, en fonction de la valorisation

d’actions de sociétés exerçant des activités dans les mêmes

secteurs que Soft Computing et Publicis Groupe, à la date

d’expiration de la période d’acquisition de 34 mois expirant le 1er

janvier 2021 (la « Date de Liquidité ») de

céder ces Actions Soft Computing à l’Initiateur à la Date de

Liquidité (promesse d’achat) et à l’Initiateur d’acquérir dans les

mêmes conditions ces Actions Soft Computing à la Date de Liquidité

(promesse de vente).

Ces accords de liquidité sont plus amplement décrits à la

section 1.7.2 du projet de note d’information.

- Actions Soft

Computing auto-détenues

A la connaissance de l’Initiateur, au 19 décembre 2018, date à

laquelle le contrat de liquidité de la Société a été suspendu

conformément à l’article 5 de la décision de l’AMF n°2018-01 en

date du 2 juillet 2018, 1.680 Actions Soft Computing étaient

auto-détenues par la Société au titre du contrat de liquidité

conclu avec la société Oddo BHF.

Le Conseil d’administration de la Société réuni en date du 5

février 2019 a décidé que ces titres ne seront pas apportés à

l’Offre. Ces Actions Soft Computing ne sont donc pas visées par

l’Offre.

Le 19 décembre 2018, l’Initiateur a conclu avec M. Frédéric

Peronne, M. Arnaud Mallat-Desmortiers, M. Olivier Gouges, M.

Sylvain Bellier et Mme. Sandra Clarion (les « Actionnaires

Signataires ») des engagements d’apport à l’Offre portant

sur environ 5,73 % du capital de la Société par lesquels ces

actionnaires se sont engagés à apporter leurs Actions Soft

Computing à l’Offre, sous condition suspensive de la réalisation de

l’Acquisition.

Ces engagements d’apports sont plus amplement décrits à la

section 1.7.4 du projet de note d’information.

- Contrat à durée

déterminée de Gilles Venturi

En vue d’assurer la transition à la direction de la Société,

Gilles Venturi et la Société ont conclu un contrat de travail à

durée déterminée jusqu’au 31 mars 2019, au titre duquel Gilles

Venturi percevra une rémunération mensuelle brute de 11.496

euros.

2. CARACTERISTIQUES DE

L’OFFRE

2.1 Termes de

l’Offre

En application des dispositions de l’article 231-13 du règlement

général de l’AMF, Oddo BHF, agissant pour le compte de

l’Initiateur, a déposé le 7 février 2019 auprès de l’AMF le présent

projet d’Offre sous la forme d’une offre publique d’achat

simplifiée portant sur la totalité des Actions Soft Computing non

détenues par l’Initiateur, à l’exclusion des Actions Gratuites et

des 1.680 actions auto-détenues par la Société(7).

En conséquence, l’Initiateur s’engage irrévocablement auprès des

actionnaires de la Société à acquérir, au prix de 25 euros par

Action Soft Computing payable en numéraire, toutes les Actions Soft

Computing qui seront présentées à l’Offre pendant une période de

dix (10) jours de négociation.

Oddo BHF, en qualité d’établissement présentateur de l’Offre,

garantit, conformément aux dispositions de l’article 231-13 du

règlement général de l’AMF, la teneur et le caractère irrévocable

des engagements pris par l’Initiateur dans le cadre de l’Offre.

2.2 Nombre et nature des titres

visés par l’Offre

A la date du projet de note d’information, l’Initiateur détient

directement 1.736.110 Actions Soft Computing représentant

82,99 % du capital social et 78,10 % des droits de vote.

L’Offre porte sur la totalité Actions Soft Computing non

détenues par l’Initiateur, à l’exclusion des Actions Gratuites et

des 1.680 actions auto-détenues par la Société. A la connaissance

de l’Initiateur et sur la base du capital social de la Société à la

date de dépôt du projet d’Offre, cela représente un maximum de

354.068 Actions Soft Computing.

A la connaissance de l’Initiateur, la Société n’a émis aucun

droit, titre ou instrument financier donnant accès immédiatement ou

à terme à son capital ou ses droits de vote à l’exception des

Actions Gratuites.

2.3 Modalités de dépôt de

l’Offre

Conformément à l’article 231-13 du règlement général AMF, le

présent projet d’Offre a été déposé auprès de l’AMF le 7 février

2019. Un avis de dépôt a été publié par l’AMF sur son site Internet

(www.amf-france.org).

Le projet de note d’information est disponible sur le site de

l’AMF (www.amf-france.org) et de Publicis Groupe

(www.publicisgroupe.com).

Cette Offre et le projet de note d’information restent soumis à

l’examen de l’AMF.

L’AMF publiera sur son site Internet (www.amf-france.org) une

déclaration de conformité motivée relative à l’Offre après s’être

assurée de la conformité de l’Offre aux dispositions légales et

réglementaires qui lui sont applicables. Cette déclaration de

conformité emportera visa de la note d’information.

La note d’information ainsi visée par l’AMF ainsi que les autres

informations relatives aux caractéristiques notamment juridiques,

financières et comptables de Multi Market Services France Holdings

seront, conformément à l’article 231-28 du règlement général AMF,

tenues gratuitement à la disposition du public au siège social de

l’Initiateur et d’Oddo BHF, au plus tard la veille du jour de

l’ouverture de l’Offre. Ces documents seront également disponibles

sur les sites Internet de l’AMF (www.amf-france.org) et de Publicis

Groupe (www.publicisgroupe.com).

Conformément aux articles 231-27 et 231-28 du règlement général

AMF, un communiqué de presse précisant les modalités de mise à

disposition de ces documents par l’Initiateur sera publié au plus

tard la veille du jour de l’ouverture de l’Offre et sera mis en

ligne sur le site de Publicis Groupe (www.publicisgroupe.com).

L’Offre est soumise au droit français. Tout différend ou litige,

de quelque nature que ce soit, se rattachant à l’Offre sera porté

devant les tribunaux compétents.

2.4 Procédure d’apport à

l’Offre

L’Offre sera ouverte pendant une période de dix (10) jours de

négociation.

Pour répondre à l’Offre, les actionnaires dont les actions sont

inscrites au nominatif pur doivent demander l’inscription de leurs

titres au nominatif administré chez un intermédiaire financier

habilité, à moins qu’ils n’en aient demandé au préalable la

conversion au porteur, auquel cas ils perdront les avantages

attachés au caractère nominatif des actions (tels que les droits de

vote doubles). En conséquence, pour répondre à l’Offre, les

détenteurs d’actions inscrites au nominatif pur devront demander au

teneur de compte-titres nominatif de la Société, à savoir à ce jour

CACEIS Investor Services, dans les meilleurs délais, la conversion

de leurs actions au nominatif administré ou au porteur.

Les actions de la Société présentées à l’Offre devront être

librement négociables et libres de tout gage, nantissement ou

restriction de quelque nature que ce soit restreignant le libre

transfert de leur propriété. L’Initiateur se réserve le droit

d’écarter toutes les actions de la Société apportées qui ne

répondraient pas à cette condition.

Les actionnaires de la Société qui souhaiteraient apporter leurs

titres à l’Offre dans les conditions proposées devront remettre à

l’intermédiaire financier dépositaire de leurs actions

(établissement de crédit, entreprise d’investissement, etc.) un

ordre de vente irrévocable, en utilisant le modèle mis à leur

disposition par cet intermédiaire, au plus tard le jour de la

clôture de l’Offre.

L’Offre s’effectuera par achats sur le marché, le règlement

livraison étant effectué au fur et à mesure de l’exécution des

ordres, deux (2) jours de négociation après chaque exécution.

L’Initiateur ne prendra pas en charge les frais de négociation (à

savoir les frais de courtage et la TVA afférente) qui resteront en

totalité à la charge des actionnaires vendeurs.

Les ordres de présentation des Actions Soft Computing à l’Offre

seront irrévocables.

Oddo BHF agissant en qualité de membre de marché acheteur, se

portera acquéreur, pour le compte de l’Initiateur, de toutes les

actions de la Société qui seront apportées à l’Offre.

2.5 Interventions de

l’Initiateur sur le marché pendant la période

d’Offre

L’Initiateur se réserve le droit, à compter du dépôt du projet

de note d’information et jusqu’à l’ouverture de l’Offre, d’acquérir

des actions de la Société sur le marché, via Oddo BHF agissant en

tant que prestataire de services d’investissement et membre de

marché acheteur, dans la limite de 30% des titres existants visés

par l’Offre conformément aux dispositions de l’article 231-38 IV du

règlement général de l’AMF.

2.6 Calendrier indicatif de

l'Offre

Préalablement à l’ouverture de l’Offre, l’AMF et Euronext Paris

publieront des avis annonçant la date d’ouverture et le calendrier

de l’Offre.

Un calendrier est proposé ci-dessous à titre purement

indicatif.

Date Opération 7 février

2019

Dépôt du projet d’Offre auprès de l’AMF et

du projet de note d’information de l’Initiateur.

Mise à disposition du public et mise en

ligne sur le site Internet de l’AMF (www.amf-france.org) et de

Publicis Groupe (www.publicisgroupe.com) du projet de note

d’information de l’Initiateur.

7 février 2019 Publication d’un communiqué par l’Initiateur

indiquant le dépôt du projet de note d’information. 7 février 2019

Dépôt du projet de note en réponse de la

Société auprès de l’AMF

Mise à disposition du public et mise en

ligne sur les sites Internet de l’AMF (www.amf-france.org) et de

Soft Computing (www.softcomputing.com) du projet de note en réponse

de la Société.

7 février 2019 Publication d’un communiqué par la Société

indiquant le dépôt du projet de note en réponse. 5 mars 2019

Publication de la déclaration de

conformité de l’Offre par l’AMF emportant visa de la note

d’information de l’Initiateur et de la note en réponse de la

Société.

Mise à disposition du public et mise en

ligne (i) sur les sites Internet de l’AMF (www.amf-france.org) et

de Publicis Groupe (www.publicisgroupe.com) de la note

d’information visée et (ii) sur les sites Internet de l’AMF

(www.amf-france.org) et de Soft Computing (www.softcomputing.com)

de la note en réponse visée.

6 mars 2019

Mise à disposition du public et mise en

ligne sur le site Internet de l’AMF (www.amf-france.org) et de

Publicis Groupe (www.publicisgroupe.com) du document « Autres

informations » relatifs aux caractéristiques notamment juridiques,

financières et comptables de l’Initiateur.

6 mars 2019

Mise à disposition du public et mise en

ligne sur les sites Internet de l’AMF (www.amf-france.org) et de

Soft Computing (www.softcomputing.com) du document « Autres

informations » relatifs aux caractéristiques notamment juridiques,

financières et comptables de la Société.

6 mars 2019

Publication par l’Initiateur et la Société

de communiqués indiquant la mise à disposition des notes visées et

des documents « Autres informations ».

7 mars 2019 Ouverture de l’Offre 20 mars 2019 Clôture

de l’Offre 21 mars 2019 Publication de l’avis de résultat

par l’AMF de l’Offre Dans les plus brefs délais à compter de la

publication de l’avis de résultats Le cas échéant, mise en

œuvre du retrait obligatoire

2.7 Coûts et modalités de

financement

2.7.1 Coût de l’Offre

Le montant global des frais exposés par l’Initiateur dans le

cadre de l’Offre est estimé à environ 400.000 euros (hors

taxes). Ces frais comprennent notamment les honoraires et autres

frais de ses conseils financiers, juridiques et comptables ainsi

que de tous experts et autres consultants et les frais de

communication.

2.7.2 Financement de l’Offre

L’acquisition de l’intégralité des Actions Soft Computing non

détenues, directement ou par assimilation, par Multi Market

Services France Holdings, représenterait, sur la base d’un prix de

25 euros par Action Soft Computing, un montant total de 8.851.700

euros, hors frais divers et commissions.

Le coût global de l’Offre est intégralement financé en fonds

propres par l’Initiateur.

Le financement de cette Offre et du Retrait Obligatoire ne

devrait pas avoir d’incidence sur les actifs, l’activité ou les

résultats de l’Initiateur ou de la Société.

2.8 Restrictions concernant

l’Offre à l’étranger

L’Offre est faite exclusivement en France.

Aucun document relatif à l’Offre n’est destiné à être diffusé

dans des pays autres que la France. L’Offre n’est pas ouverte et

n’a pas été soumise au contrôle et/ou à l’autorisation d’une

quelconque autorité réglementaire et aucune démarche ne sera

effectuée en ce sens.

Le projet de note d’information et tout autre document relatif à

l’Offre ne constituent pas une offre en vue de vendre, d’échanger

ou d’acquérir des titres financiers ou une sollicitation en vue

d’une telle offre dans un quelconque pays où ce type d’offre ou de

sollicitation serait illégale ou à l’adresse de quelqu’un envers

qui une telle offre ne pourrait être valablement faite. Les

actionnaires de la Société situés ailleurs qu’en France ne peuvent

participer à l’Offre que dans la mesure où une telle participation

est autorisée par le droit local auquel ils sont soumis.

L’Offre n’est pas faite à des personnes soumises à de telles

restrictions, directement ou indirectement, et ne pourra d’aucune

façon faire l’objet d’une acceptation depuis un pays dans lequel

l’Offre fait l’objet de restrictions. Les personnes venant à entrer

en possession du projet de note d’information ou de tout autre

document relatif à l’Offre doivent se tenir informées des

restrictions légales ou réglementaires applicables et les

respecter. Le non-respect de ces restrictions est susceptible de

constituer une violation des lois et règlements applicables en

matière boursière dans certains Etats. L’Initiateur décline toute

responsabilité en cas de violation par toute personne des

restrictions légales ou réglementaires applicables.

Etats-Unis d’Amérique

Aucun document relatif à l’Offre, y compris le projet de note

d’information, ne constitue une extension de l’Offre aux Etats-Unis

et l’Offre n’est pas faite, directement ou indirectement, aux

EtatsUnis, à des personnes ayant résidence aux Etats-Unis ou « US

persons » (au sens du Règlement S pris en vertu de l’U.S.

Securities Act de 1933 tel que modifié), par les moyens des

services postaux ou par tout moyen de communication ou instrument

de commerce (y compris, sans limitation, la transmission par

télécopie, télex, téléphone ou courrier électronique) des

Etats-Unis ou par l’intermédiaire des services d’une bourse de

valeurs des Etats-Unis. En conséquence, aucun exemplaire ou copie

du projet de note d’information, et aucun autre document relatif à

l’Offre, ne pourra être envoyé par courrier, ni communiqué et

diffusé par un intermédiaire ou toute autre personne aux Etats-Unis

de quelque manière que ce soit. Aucun actionnaire de la Société ne

pourra apporter ses actions à l’Offre s’il n’est pas en mesure de

déclarer (i) qu’il n’est pas une « US Person », (ii) qu’il n’a pas

reçu aux Etats-Unis de copie du projet de note d’information ou de

tout autre document relatif à l’Offre, et qu’il n’a pas envoyé de

tels documents aux Etats-Unis, (iii) qu’il n’a pas utilisé,

directement ou indirectement, les services postaux, les moyens de

télécommunications ou autres instruments de commerce ou les

services d’une bourse de valeurs des Etats-Unis en relation avec

l’Offre, (iv) qu’il n’était pas sur le territoire des Etats-Unis

lorsqu’il a accepté les termes de l’Offre, ou transmis son ordre

d’apport de titres, et (v) qu’il n’est ni agent ni mandataire

agissant pour un mandant autre qu’un mandant lui ayant communiqué

ses instructions en dehors des Etats-Unis. Les intermédiaires

habilités ne pourront pas accepter les ordres d’apport de titres

qui n’auront pas été effectués en conformité avec les dispositions

ci-dessus à l’exception de toute autorisation ou instruction

contraire de ou pour le compte de l’Initiateur, à la discrétion de

ce dernier. Toute acceptation de l’Offre dont on pourrait supposer

qu’elle résulterait d’une violation de ces restrictions serait

réputée nulle.

Le projet de note d’information ne constitue ni une offre

d’achat ou de vente ni une sollicitation d’un ordre d’achat ou de

vente de valeurs mobilières aux Etats-Unis et n’a pas été soumis à

la Securities and Exchange Commission des Etats-Unis.

Pour les besoins des deux paragraphes précédents, on entend par

Etats-Unis, les Etats-Unis d’Amérique, leurs territoires et

possessions, ou l’un quelconque de ces Etats et le District de

Columbia.

2.9 Régime fiscal de

l’Offre

Le régime fiscal de l’Offre est décrit à la section 2.10 du

projet de note d’information.

3. SYNTHESE DES ELÉMENTS D’APPRÉCIATION DU PRIX DE

L’OFFRE

Sur la base des travaux d’évaluation présentés à la section 3 du

projet de note d’information, le Prix de l’Offre fait apparaître

les primes et décotes suivantes :

Méthodes retenues Valeur par action Soft Computing

induite (€) Prime induite par le Prix de l'Offre

(%) A titre principal:

Transaction récente

sur le capital

25,00 -

Actualisation des

flux de trésorerie

Borne basse 22,21 +12,6% Valeur centrale 23,20 +7,8% Borne haute

24,30 +2,9%

A titre indicatif

Multiples

boursiers

VE/EBITDA 2018-2020

Borne basse 21,60

+15,7%

Borne haute 22,69

+10,2%

VE/EBIT 2018-2020

Borne basse 22,01

+13,6%

Borne haute 23,49

+6,4%

Multiples de

transactions comparables

24,38

+2,5%

Analyse du cours de

bourse

Cours de clôture au 19 décembre 15,00

+66,7%

CMP 20 jours 14,80

+68,9%

CMP 60 jours 14,93

+67,5%

CMP 120 jours 15,17

+64,8%

CMP 250 jours 14,59

+71,4%

Cours le plus haut au cours des 250 derniers jours 17,30

+44,5%

Cours le plus bas au cours des 250 derniers jours 12,60

+98,4%

(1) Nombre d’actions auto-détenues dans le cadre du contrat de

liquidité que la Société a conclu avec Oddo BHF SCA et qui a été

suspendu le 19 décembre 2018.

(2) Il est précisé que les pourcentages de droits de vote

indiqués dans le présent document sont calculés à la date du 6

février 2019 après prise en compte (i) des droits de vote

théoriques attachés aux actions auto-détenues privées de droits de

vote conformément à l’article 223-11 du règlement général de l’AMF

et (ii) de la perte des droits de vote double attachés aux Actions

Soft Computing faisant partie du Bloc de Contrôle.

(3) Nombre d’actions auto-détenues dans le cadre du contrat de

liquidité que la Société a conclu avec Oddo BHF SCA et qui a été

suspendu le 19 décembre 2018.

(4) Sur la base d’un nombre total de 2.091.858 actions et de

2.223.052 droits de vote théoriques (sans prise en compte de la

perte des droits de vote double attachés aux Actions Soft Computing

en cas d’apport à l’Offre) de la Société au 6 février 2019, à la

connaissance de l’Initiateur.

(5) Un bénéficiaire d’actions gratuites ayant quitté la Société,

les 5.000 actions gratuites dont il était le bénéficiaire ont été

annulées.

(6) Il est précisé que le prix par action a été déterminé sur la

base du nombre total d’actions composant le capital de la Société

le 17 décembre 2018, soit 2.091.858 actions Soft Computing, soit

avant l’attribution définitive des 36.200 Actions Gratuites.

(7) Nombre d’actions auto-détenues dans le cadre du contrat de

liquidité que la Société a conclu avec Oddo BHF et qui a été

suspendu le 19 décembre 2018.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20190207005719/fr/

Publicis Groupe

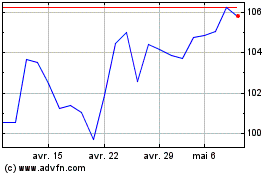

Publicis Groupe (EU:PUB)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Publicis Groupe (EU:PUB)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024