Un premier semestre lourdement affecté par

la fermeture de la quasi-totalité des sites touristiques par des

mesures liées à la poursuite de la crise sanitaire

Regulatory News:

Pierre & Vacances Center Parcs (Paris:VAC) :

I. Principaux faits marquants

Gouvernance

Le 7 janvier 2021, Franck Gervais a rejoint Pierre &

Vacances-Center Parcs en qualité de Directeur Général du

Groupe.

X-Ponts de 44 ans, Franck Gervais a piloté avec succès pendant

trois ans la transformation du secteur Europe du Groupe Accor.

Auparavant, au sein du Groupe SNCF, il a assuré les fonctions de

Directeur Général successivement de Thalys, puis de

Voyages-SNCF.com. Cette combinaison d’expérience

opérationnelle-digitale-marketing, de vision stratégique et de

leadership reconnu, trouvera sa pleine application dans la conduite

du Groupe vers l’avenir.

Incidence de la crise sanitaire sur les activités du Groupe

et Procédure de conciliation

La persistance de la pandémie et ses mesures restrictives ont

lourdement impacté les activités du Groupe au cours du 1er semestre

de l’exercice. En particulier, l’interdiction d’exploitation des

remontées mécaniques cet hiver, ainsi que l’interdiction d’accès

aux espaces aquatiques, restaurants et activités intérieures,

sportives et de loisirs, ont obligé le Groupe à fermer la

quasi-totalité des Résidences Pierre & Vacances et des Domaines

Center Parcs sur le semestre.

Dans ce contexte, une procédure amiable de conciliation a été

ouverte le 2 février à l’initiative du Groupe pour une durée de 4

mois, éventuellement prorogeable. Cette procédure a pour objectif

d’aboutir à des solutions amiables avec les principaux partenaires

du Groupe, créanciers et bailleurs en particulier, sous l’égide du

conciliateur.

Les discussions entre le Groupe et ses différents partenaires

financiers ont abouti à l’acceptation d’une offre de nouveau

financement1 en dette d’un montant maximal de 300 millions d’euros,

composé d’une première tranche de 175 millions d’euros (devant être

intégralement mise à disposition début juin 2021) et d’une seconde

tranche, annulable sans pénalité, d’un montant maximum de 125

millions d’euros (pouvant être tirée, en tout ou partie fin octobre

2021au plus tard). Ce financement aura principalement vocation à

répondre aux besoins à court terme du Groupe liés à ses activités

opérationnelles dans l’attente de la réalisation d’une opération de

renforcement des fonds propres qui se poursuit en parallèle,

plusieurs marques d’intérêts ayant été reçues par le Groupe.

Simultanément, le Groupe, qui a suspendu le règlement des loyers

des partenaires des sociétés concernées par la conciliation, a

initié des discussions avec ses bailleurs ou leurs principaux

représentants dans la perspective d’élaborer des solutions communes

sur le traitement des loyers.

Enfin, le Groupe sollicite des Pouvoirs Publics français des

indemnités en se référant aux mesures adoptées sur les remontées

mécaniques des stations de montagne.

Plan stratégique Réinvention2

Le 18 mai, le Groupe a annoncé son nouveau plan stratégique à

l’horizon 2025, Réinvention.

Ce plan stratégique, créateur de performance et de valeur,

repose sur une nouvelle vision d’un tourisme de proximité

réinventé, avec trois décisions majeures :

- une modernisation radicale et une montée en gamme généralisée,

supportée par des investissements supplémentaires (130 millions

d’euros) par rapport au précédent plan, en complément d’un

programme de rénovation de plus de 700 millions d’euros sur les

Domaines Center Parcs, financé majoritairement par leurs

propriétaires,

- la bascule d’une offre d’hébergeur à une offre 100%

expérientielle, plus digitale, personnalisée et servicielle,

- un développement ambitieux et responsable, de nouveaux

concepts, plaçant nos expertises immobilières au service de

l’expérience client.

Cette stratégie, doit se traduire par une performance3 en

forte croissance :

- Un chiffre d’affaires envisagé des activités touristiques

s’élevant à 1 838 millions d’euros en 2025 (1 587 millions d’euros

en 2023), en croissance de 473 millions d’euros par rapport à

2019,

- Une réduction des coûts des fonctions supports pour atteindre

7,5% du chiffre d’affaires en 2025 (vs. 12,6% en 2019), soit 24

millions d’euros d’économies supplémentaires,

- Un EBITDA4 cible du Groupe de 275 millions d’euros en 2025

(146 m€ en 2023), dont 255 millions d’euros générés par les

activités touristiques et 20 millions d’euros par les activités

immobilières. La marge opérationnelle courante des activités

touristiques devrait atteindre 5% en 2023 et 10% en 2025.

- Des flux de trésorerie avant financement de 176 millions

d’euros en 2025 (49 millions d’euros en 2023), soit une génération

de trésorerie opérationnelle de 273 millions d’euros sur la période

2022 à 2025.

II. Activité et résultats du 1er semestre 2020/2021 (1er

octobre 2020 au 31 mars 2021)

Les éléments financiers commentés ci-après sont issus du

Reporting opérationnel, plus représentatif des performances et de

la réalité économique de la contribution de chacun des métiers du

Groupe, i.e. hors incidence de l’application d’IFRS 16 pour

l’ensemble des états financiers et hors application d’IFRS 11 pour

les éléments de compte de résultat (sans changement par rapport à

la présentation du reporting opérationnel historique du Groupe)

Par ailleurs, la réorganisation opérationnelle et juridique mise

en place depuis le 1er février 2021, se traduisant par le

regroupement de chacune des activités du Groupe au sein de Business

Lines distinctes et autonomes, entraine une modification de

l’information sectorielle en application de la norme IFRS8. La

principale conséquence pour la communication des résultats du

Groupe est la présentation de la contribution de chaque secteur

opérationnel, en ce compris le secteur opérationnel « Adagio »5.

Les exercices antérieurs au changement de la structuration

juridique sont présentés par activité (Tourisme et Immobilier),

conformément au reporting opérationnel historique du Groupe.

Pour rappel, le Reporting opérationnel du Groupe est présenté en

Note 3 – Informations par secteur opérationnel de l’annexe aux

comptes consolidés semestriels. Un tableau de réconciliation avec

les états financiers primaires est présenté ci-après.

2.1. Chiffre d’affaires

en millions d’euros

2020/2021

2019/2020

Evolutions

selon reporting

opérationnel

selon reporting

opérationnel

Tourisme

165,0

547,4

-69,9%

- Center Parcs Europe

93,2

320,7

-70,9%

- Pierre & Vacances Tourisme

Europe

46,3

152,0

-69,5%

- Adagio

25,5

74,7

-65,9%

dont chiffre d’affaires de

location

108,3

367,1

-70,5%

- Center Parcs Europe

64,8

211,3

-69,3%

- Pierre & Vacances Tourisme

Europe

23,4

92,2

-74,6%

- Adagio

20,1

63,6

-68,3%

Immobilier

132,2

148,6

-11,0%

Total 1er semestre

297,2

696,0

-57,3%

- Chiffre d’affaires touristique

Au 1er semestre 2020/2021, le chiffre d’affaires des activités

touristiques s’établit à 165,0 millions d’euros, en retrait de

69,9% par rapport au 1er semestre 2019/2020, les activités du

Groupe ayant été lourdement impactées par la poursuite de la crise

sanitaire en Europe et les mesures de restriction y afférentes

:

- Center Parcs Europe enregistre une baisse de 70,9%, marquée

par une exploitation très faible des Domaines belges, français et

allemands, fermés sur une grande partie du semestre (dès début

novembre), et des offres réduites dans les Domaines néerlandais

(jauges ou fermetures de l’Aquamundo, des activités indoor et des

restaurants) ;

- Pierre & Vacances Tourisme Europe affiche un retrait de

69,5%, pénalisé par la fermeture de la quasi-totalité des

résidences pendant le 2ème confinement et des réouvertures limitées

sur le reste du semestre, notamment à la montagne compte tenu de la

fermeture des remontées mécaniques.

- L’activité des résidences Adagio est en baisse de 65,9%,

affectée par l’absence des clientèles d’affaires et internationale,

et la fermeture de près d’un tiers des aparthotels.

- Chiffre d’affaires du développement immobilier

Au 1er semestre de l’exercice 2020/2021, le chiffre d’affaires

du développement immobilier est de 132,2 millions d’euros, à

comparer à 148,6 millions d’euros, résultant principalement des

opérations de rénovation de Domaines Center Parcs (65,8 millions

d’euros), de la contribution des résidences Senioriales (33,6

millions d’euros) et du Center Parcs Lot-et-Garonne (16,9 millions

d’euros).

2.2 Résultats

Les performances du Groupe sont

structurellement déficitaires sur le 1er semestre de l’exercice du

fait de la saisonnalité de ses activités. Au 31 mars 2021, les

résultats sont en outre lourdement impactés par la poursuite de la

crise sanitaire.

en millions d’euros

S1 2021

S1 2020

Chiffre d'affaires

297,2

696,0

Tourisme

165,0

547,4

Immobilier

132,2

148,6

EBITDA

-286,1

Tourisme

-279,1

Center Parcs Europe

-176,6

Pierre & Vacances Tourisme

Europe

-77,2

Adagio

-25,3

Immobilier

-7,0

Résultat opérationnel courant

-307,2

-125,6

Tourisme

-297,3

-116,7

Immobilier

-9,9

-9,0

Résultat financier

-13,1

-10,5

Autres charges et produits non

opérationnels

-11,2

-10,6

QP de résultat des sociétés mises en

équivalence

-0,9

-0,6

Impôts

-9,6

1,6

Résultat net

-342,0

-145,8

Part du Groupe

-342,2

-145,8

Participations ne donnant pas le

contrôle

+0,2

0,0

Le résultat opérationnel courant s’établit à -307,2

millions d’euros (vs. -125,6 millions d’euros au 1er semestre

2019/2020), fortement pénalisé par la fermeture ou l’exploitation

avec une offre réduite d’un grand nombre de sites sur la majeure

partie du semestre.

Le Groupe enregistre ainsi une baisse de chiffre d’affaires de

ses activités touristiques de -382 millions d’euros. se traduisant

par une perte de près de - 190 millions d’euros intégrant, au-delà

de la réduction des charges liée à la fermeture partielle ou totale

des sites :

- les indemnisations liées à la baisse d’activité

(essentiellement au titre de l’activité partielle en France) pour

un montant d’environ 30 millions d’euros,

- les économies de loyers pour un montant net de 20 millions

d’euros, limitées à ce stade, dans l’attente de l’issue des

négociations en cours, (i) aux loyers des bailleurs individuels

suspendus au titre de la période de fermeture administrative6

(novembre à mi-décembre 2020), (ii) aux économies nettes réalisées

par l’application des accords conclus avec les bailleurs

institutionnels pour la période mars-mai 2020 et portant sur ce 1er

semestre de l’exercice 2020/2021(franchises / variabilisation des

loyers avec minimum garantis, nettes du provisionnement de loyers

au titre de clauses de retour à meilleure fortune).

Le 1er semestre enregistre également les économies réalisées

dans le cadre du plan Change Up pour un montant de 12 millions

d’euros.

Les charges financières nettes s’élèvent à – 13,1

millions d’euros, en augmentation par rapport au 1er semestre

2019/2020 du fait notamment de charges d’intérêts supplémentaires

liées au tirage des lignes de crédit et au Prêt Garanti par l’État

obtenu en juin 2020.

Les autres charges et produits non opérationnels

s’élèvent à -11,2 millions d’euros. Ils intègrent principalement

les coûts liés à la réorganisation juridique et à la procédure de

conciliation pour un montant de 6,6 millions d’euros ainsi que des

dépréciations d’actifs incorporels et de stocks immobiliers pour un

total de 3,1 millions d’euros.

La charge d’impôts s’élève à -9,6 millions d’euros, suite

notamment à une reprise d’impôts différés actifs en France.

La perte nette du Groupe

s’établit à – 342,0 millions d’euros, vs. - 145,8 millions d’euros

au 1er semestre 2019/2020, dans un contexte de poursuite de crise

sanitaire.

2.3. Eléments bilanciels

Bilan simplifié

en millions d’euros

31/03/2021

30/09/2020

Variations

Ecarts d'acquisition

138,2

140,0

-1,8

Immobilisations nettes

345,9

362,3

-16,4

Actifs en location financement

83,4

86,1

-2,7

TOTAL EMPLOIS

567,5

588,4

-20,9

Fonds propres

-425,2

-83,9

-341,3

Provisions pour risques et charges

86,9

111,2

-24,3

Dette financière nette

644,7

330,6

314,1

Dette liée aux actifs en location

financement

93,2

94,7

-1,5

BFR et autres

167,9

135,8

32,1

TOTAL RESSOURCES

567,5

588,4

-20,9

Dette financière nette

en millions d'euros

31/03/2021

30/09/2020

Variations

31/03/2020

Variations

Dette bancaire / obligataire

532,4

528,8

3,6

269,4

263,0

Trésorerie (nette des découverts /

revolving tirés)

112,3

-198,3

310,6

31,8

80,5

Trésorerie disponible

-149,6

-205,3

55,7

-252,8

103,2

Lignes de crédit tirées et

découverts

261,9

7,0

254,9

284,6

-22,7

Dette financière nette

644,7

330,6

314,1

301,2

343,5

La dette financière nette (Dette Bancaire / obligataire minorée

de la trésorerie nette) au 31 mars 2021 (644,7 millions d’euros)

correspond principalement :

- au Prêt Garanti par l’État obtenu en juin 2020 pour un montant

nominal de 240 millions d’euros ;

- à l’ORNANE émise en décembre 2017 pour un montant nominal de

100 millions d’euros ;

- aux emprunts obligataires « Euro PP » émis respectivement en

juillet 2016 pour un montant nominal de 60 millions d’euros et en

février 2018 pour un montant nominal de 76 millions d’euros ;

- aux crédits contractés par le Groupe dans le cadre du

financement des programmes immobiliers destinés à être cédés pour

46,2 millions d’euros (dont 24,8 millions d’euros sur le programme

CP du Lot-et-Garonne, 12,5 millions d’euros sur le programme

d’Avoriaz et 8,9 millions d’euros de crédits d’accompagnement

Senioriales) ;

- aux lignes de crédits tirées dans le contexte de la crise

sanitaire pour un montant de 261,9 millions d’euros (revolving,

lignes de crédit confirmées et découverts autorisés) ;

- à des intérêts courus pour un montant de 9,4 millions d’euros

;

- nette de la trésorerie disponible, pour un montant de 149,6

millions d’euros.

III. Perspectives

Procédure de conciliation

Le Groupe finalise la documentation contractuelle finale et la

levée des conditions suspensives liées à la mise en place d’un

Nouveau Financement, dont la première tranche, d’un montant de 175

millions d’euros, devrait être intégralement mise à disposition

dans les prochains jours.

Pour rappel, ce nouvel emprunt permet au Groupe de financer son

activité future dans l’attente d’une opération de renforcement de

ses fonds propres, pour laquelle la signature d’un accord est

envisagée au plus tard en début d’année 2022 (des échanges sont en

cours avec plusieurs investisseurs ayant manifesté leur

intérêt).

Conformément aux conditions applicables à ce Nouveau

Financement, la procédure de conciliation a été prorogée jusqu’au 2

décembre 2021afin de permettre au Groupe de finaliser ses

discussions avec ses différents partenaires sous l’égide des

conciliateurs. Dans le cadre de la conciliation, les échanges menés

avec les principaux représentants des bailleurs individuels ont

abouti, le 27 mai dernier, à la formulation d’une proposition par

le Groupe de règlement partiel des loyers, assortie de plusieurs

options, conditions et engagements. Cette proposition prévoit

notamment une reprise de paiement des loyers non abandonnés le 31

juillet 2021 au plus tard au bénéfice des bailleurs qui

accepteraient d’y adhérer. Les discussions avec les bailleurs

institutionnels des sociétés concernées par le périmètre de

conciliation se poursuivent en parallèle.

Réservations touristiques

Depuis l’annonce du déconfinement en avril dernier, le Groupe

enregistre des réservations touristiques en forte hausse, aussi

bien pour des départs immédiats que pour la haute saison estivale.

Les flux de réservations hebdomadaires ont ainsi triplé au cours

des 6 dernières semaines et sont supérieurs, depuis 3 semaines, à

ceux de la même période de l’année 2019.

Ces tendances encourageantes confortent le Groupe sur sa

capacité de rebond après plus d’un an de crise sanitaire.

IV. Annexe : Tableaux de réconciliation

Comme rappelé ci-dessus, la communication financière du Groupe

est en ligne avec le Reporting opérationnel, représentatif des

performances et de la réalité économique de la contribution de

chacun des métiers du Groupe, i.e. :

- hors incidence de l’application d’IFRS 16 pour l’ensemble des

états financiers. En effet, dans le reporting financier interne du

Groupe, la charge de loyers est reconnue en charge opérationnelle.

Les économies de loyers, obtenues sous la forme d’avoirs ou de

franchises, sont reconnues en déduction de la charge opérationnelle

au moment où la dette de loyers est éteinte juridiquement. En

revanche, selon la norme IFRS 16, la charge de loyers est remplacée

par des intérêts financiers et par la charge d’amortissement

linéaire sur la durée de location du droit d’utilisation. Les

économies de loyer obtenues des bailleurs ne sont pas reconnues au

compte de résultat, mais viennent en déduction de la valeur du

droit d’utilisation et de l’obligation locative, minorant d’autant

les amortissements et les frais financiers restant à comptabiliser

sur la durée résiduelle des baux ;

- avec la présentation des co-entreprises selon la méthode de

l’intégration proportionnelle (donc hors application de la norme

IFRS 11) pour les éléments du compte de résultat.

Pour rappel, le Reporting opérationnel du Groupe tel que suivi

par le Management, conformément à la norme IFRS 8, est présenté

dans la Note 3 – Informations par secteur opérationnel de l’annexe

aux comptes consolidés semestriels au 31 mars 2021.

Les tableaux de réconciliation avec les états financiers

primaires sont par conséquent présentés ci-après :

Compte de résultat

(en millions d’euros)

S1 2021

reporting

opérationnel

Retraitements

IFRS 11

Incidence

IFRS 16

S1 2021

IFRS

Chiffre d’affaires

297,2

-12,5

-40,2

244,5

Achats et services extérieurs

-449,7

+23,1

+195,1(1)

-231,5

Charges et produits d’exploitation

-128,0

+3,8

+0,1

-124,1

Dotations aux amortissements /

provisions

-26,7

+2,0

-122,3

-147,0

Résultat opérationnel courant

-307,2

+16,3

+32,7

-258,1

Autres charges et produits

opérationnels

-11,2

-

-

-11,2

Résultat financier

-13,1

+1,3

-81,7

-93,5

QP résultat sociétés mises en

équivalence

-0,9

-17,6

-1,7

-20,2

Impôts sur les résultats

-9,6

-0,1

-

-9,7

RÉSULTAT NET

-342,0

-

-50,7

-392,7

(1) Dont :

- Coût des ventes : +40,0 m€,

- Loyers : +155,1 m€ : dans le reporting financier interne du

Groupe, la charge de loyers est reconnue en charge opérationnelle.

Les économies de loyers, obtenues sous la forme d’avoirs ou de

franchises, sont reconnues en déduction de la charge opérationnelle

au moment où la dette de loyers est éteinte juridiquement. Le

montant de 155 M€ intègre ainsi 18 M€ de franchise de loyer au

titre des périodes de fermetures administratives durant laquelle le

Groupe considère, sur la base du fondement juridique de l’exception

d’inexécution ou sur celui des dispositions de l’Article 1722 du

Code Civil, que la dette de loyer est éteinte.

(en millions d’euros)

S1 2020

reporting

opérationnel

Retraitements

IFRS 11

Incidence

IFRS 16

S1 2020

IFRS

Chiffre d’affaires

696,0

- 31,0

- 36,4

628,7

Achats et services extérieurs

-591,2

+26,5

+222,9*

- 341,8

Charges et produits d’exploitation

-204,0

+7,7

+3,6

-192,7

Dotations aux amortissements /

provisions

-26,4

+2,0

-135,6

-160,0

Résultat opérationnel courant

- 125,6

+5,2

+54,5

- 65,9

Autres charges et produits

opérationnels

- 10,6

+ 0,2

0,0

- 10,4

Résultat financier

- 10,5

+1,5

- 68,5

- 77,5

QP résultat sociétés mises en

équivalence

- 0,6

- 6,7

- 0,9

- 8,2

Impôts sur les résultats

+ 1,6

- 0,2

+ 0,9

+ 2,3

RÉSULTAT NET

- 145,8

0,0

- 14,0

- 159,8

* Dont Coût des ventes : +35,8 m€, Loyers : +187,1 m€

Bilan

(en millions d’euros)

S1 2021

reporting

opérationnel

Incidence

IFRS 16

S1 2021

IFRS

Ecarts d'acquisition

138,2

-

138,2

Immobilisations nettes

345,9

-

345,9

Actifs en location financement / Droits

d’utilisation

83,4

+2 208,3

2 291,7

Emplois

567,5

2 208,3

2 775,8

Fonds propres

-425,2

-528,1

-953,3

Provisions pour risques et charges

86,9

+11,1

98,0

Dette financière nette

644,7

-

644,7

Dette liée aux actifs en location

financement / Obligations locatives

93,2

+2 767,8

2 861,1

BFR et autres

167,9

-42,6

163,3

Ressources

567,5

2 208,3

2 775,8

(en millions d’euros)

FY 2020

reporting

opérationnel

Incidence

IFRS 16

FY 2020

IFRS

Ecarts d'acquisition

140,0

0,0

140,0

Immobilisations nettes

362,3

- 2,5

359,8

Actifs en location financement / Droits

d’utilisation

86,1

+ 2 247,8

2 333,9

Emplois

588,4

+ 2 245,3

2 833,7

Fonds propres

-83,9

- 477,3

- 561,2

Provisions pour risques et charges

111,2

+ 6,9

118,1

Dette financière nette

330,6

0,0

330,6

Dette liée aux actifs en location

financement / Obligations locatives

94,7

+ 2 789,5

2 884,2

BFR et autres

135,8

- 73,9

61,9

Ressources

588,4

+ 2 245,3

2 833,7

Tableau de flux de

trésorerie

(en millions d’euros)

S1 2021 reporting

opérationnel

Incidence

IFRS 16

S1 2021

IFRS

Capacité d’autofinancement après intérêts

financiers et impôts

-293,9

+73,2

-220,7

Variation du besoin en fonds de

roulement

-4,8*

+32,5

27,7*

Flux provenant de l’activité

-298,7

+105,7

-193,0

Investissements nets liés à

l’exploitation

-11,4

-

-11,4

Investissements nets financiers

+3,1

-

+3,1

Acquisition de filiales

+0,9

-

+0,9

Flux affectés aux

investissements

-7,4*

-

-7,4*

Flux de trésorerie

opérationnels

-306,1

+105,7

-200,4

Flux affectés au financement

-4,4

-105,7

-110,1

VARIATION DE LA TRESORERIE

-310,5

-

-310,5

(en millions d’euros)

S1 2020 reporting

opérationnel

Incidence

IFRS 16

S1 2020

IFRS

Capacité d’autofinancement après intérêts

financiers et impôts

-130,3

+118,6

-11,7

Variation du besoin en fonds de

roulement

-11,4*

+32,3

21,0*

Flux provenant de l’activité

-141,7

150,9

9,3

Investissements nets liés à

l’exploitation

-22,2

0,0

-22,2

Investissements nets financiers

-5,0

0,0

-5,0

Acquisition de filiales

-0,2

0,0

-0,2

Flux affectés aux

investissements

-27,4*

0,0

-27,4*

Flux de trésorerie

opérationnels

-169,1

150,9

-18,1

Flux affectés au financement

23,8

-150,9

-127,1

VARIATION DE LA TRESORERIE

-145,3

0,0

-145,3

* Reclassement de la remontée de résultat des sociétés mises en

équivalence (+0,4 million d’euros au S1 2020/21 et + 0,7 million

d’euros au S1 2019/20) des flux affectés aux investissements aux

flux provenant de l’activité (variation de BFR).

Retraitements IFRS 11 :

Pour son reporting opérationnel, le

Groupe continue d’intégrer les co-entreprises selon la méthode

proportionnelle, considérant que cette présentation traduit mieux

la mesure de sa performance. En revanche, les co-entreprises sont

intégrées selon la méthode de la mise en équivalence dans les

comptes consolidés IFRS.

Incidence IFRS 16 :

La norme IFRS 16 « Contrats de location » est d’application

obligatoire pour les exercices ouverts à compter du 1er janvier

2019, soit l’exercice 2019/2020 pour le Groupe Pierre &

Vacances-Center Parcs.

Le Groupe a opté pour la méthode de transition rétrospective

simplifiée, avec calcul rétrospectif du droit d’utilisation. Le

choix de cette méthode implique que les périodes précédentes ne

seront pas retraitées.

Comme présenté dans la Note relative aux Principes Comptables de

l’annexe aux comptes consolidés du Groupe, l’application d’IFRS 16

conduit à :

- reconnaître au bilan tous les engagements de location, sans

distinction entre les contrats de location opérationnelle et les

contrats de location-financement, avec la constatation : - d’un

actif représentatif du droit d’utilisation de l’actif loué pendant

la durée du contrat de location ; - d’une dette au titre de

l’obligation de paiements de loyers futurs. La charge de loyers est

annulée en contrepartie du remboursement de la dette et de la

reconnaissance des intérêts financiers. Le droit d’utilisation fait

quant à lui l’objet d’un amortissement linéaire sur la durée de

location.

- annuler, dans les comptes consolidés, une quote-part du chiffre

d’affaires et de la plus-value au titre des cessions réalisées dans

le cadre des opérations immobilières avec des tiers (compte tenu

des contrats de location détenus par le Groupe). Compte tenu du

business model du Groupe reposant sur ses deux métiers distincts,

tels que suivis et présentés pour son reporting opérationnel, un

tel retraitement ne permet pas de mesurer et refléter la

performance économique de l’activité immobilière du Groupe, c’est

pourquoi le Groupe continue de présenter, pour sa communication

financière, les opérations immobilières telles qu’elles sont issues

de son suivi opérationnel.

_________________ 1 Les modalités de ce Nouveau Financement sont

décrites de manière détaillée dans le communiqué de presse du 10

mai 2021 2 Le financement intégral de ce plan demeure conditionné à

la réalisation d'une opération de renforcement des fonds propres.

Les objectifs mentionnés dans le plan stratégique prévalent sur

tout objectif contraire précédemment communiqué par le Groupe. 3

Plusieurs informations financières complémentaires, ainsi que des

éléments financiers résumant les termes du Nouveau Financement et

la position envisagée de la liquidité du Groupe entre juin 2021 et

septembre 2022 sur la base des principales hypothèses retenues,

figurent en annexe à la présentation détaillée du plan stratégique,

disponible sur le site internet du Groupe (www.groupepvcp.com) dans

la rubrique « Présentations ». Il est précisé en particulier que

les éléments financiers communiqués au titre de l’exercice 2021

dans cette présentation constituent des données prospectives

établies à la date du 15 avril 2021 dans le cadre de la procédure

de conciliation qui demeurent soumises à des aléas importants liés

notamment à la reprise d’activité du Groupe. Ces éléments

n’intègrent pas le résultat des discussions en cours avec les

différents partenaires du groupe ni les éventuels dispositifs

indemnitaires de l’Etat en cours d’instruction et ne constituent

donc ni un objectif, ni un estimé ni une prévision ou estimation. 4

EBITDA : Résultat Opérationnel Courant avant provisions et

amortissements. 5 Ce secteur regroupe la contribution des sites

pris à bail par le groupe PVCP exploités sous la marque Adagio et

confiés en gestion à la joint-venture Adagio SAS, ainsi que la

quote-part détenue par le Groupe de la contribution d’Adagio SAS. 6

sur la base du principe d’exception d’inexécution

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20210602005987/fr/

Relations Investisseurs et Opérations Stratégiques

Emeline Lauté +33 (0) 1 58 21 54 76 info.fin@groupepvcp.com

Relations Presse Valérie Lauthier +33 (0) 1 58 21 54 61

valerie.lauthier@groupepvcp.com

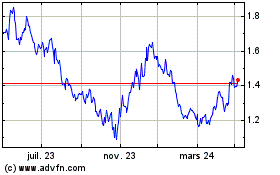

Pierre & Vacances (EU:VAC)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Pierre & Vacances (EU:VAC)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024