S.T.DUPONT : RESULTATS AU 30 SEPTEMBRE 2019 (PREMIER SEMESTRE DE

L'EXERCICE)

12 décembre 2019

Information financière au 30 septembre 2019

(Premier semestre 2019-2020)

Au 30

septembre 2019, le chiffre d’affaires produits s’établit à 20,0

millions d’euros, en décroissance de -15,5%, pénalisé par la baisse

d’activité à Hong-Kong et un ralentissement des ventes dans le

réseau de distribution contrôlée européen.

Hors éléments

non récurrents, le résultat net est négatif sur le premier semestre

et ressort à -3,4 millions d’euros contre -1,2 million d’euros sur

l’exercice précédent.

D&D

International B.V., actionnaire majoritaire de la Société S.T.

Dupont, a conclu avec cette dernière un contrat de prêt

d’actionnaire qui porte sur un montant maximum de 5 millions

d’euros.

CHIFFRE D’AFFAIRES

Evolution par marché

|

|

SEMESTRE 1 |

Variation |

| (En

millions d'euros) |

30/09/19 |

30/09/18 |

Variation totale |

Organique |

Effet de change |

| France |

3,2 |

3,3 |

-4,3% |

-4,3% |

0,0% |

| Europe distribution contrôlée (hors

France) |

2,2 |

3,2 |

-31,7% |

-31,7% |

0,0% |

| Asie Distribution Contrôlée |

5,0 |

5,9 |

-15,9% |

-19,7% |

+3,8% |

|

Total Distribution contrôlée |

10,4 |

12,5 |

-16,9% |

-19,3% |

+2,4% |

| Agents &

Distributeurs |

9,6 |

11,2 |

-14,0% |

-15,4% |

+1,4% |

|

TOTAL PRODUITS |

20,0 |

23,7 |

-15,5% |

-17,2% |

+1,7% |

Par rapport à l’exercice précédent, le chiffre

d’affaires Produits du groupe diminue de -15,5% sur le premier

semestre, avec un effet de change favorable de +1,7%.

Les ventes cumulées de la distribution contrôlée

sont en baisse de -16,9%, incluant un effet de change favorable de

+2,4%. Cette diminution concerne tant l’Europe que la zone Asie à

l’exception du Japon qui enregistre une croissance de +17,8%. En

Europe, la France est la zone qui résiste le mieux avec une baisse

de -4,3%.

Le canal Agents et Distributeurs est en recul de

-14,0%, les principaux marchés en difficulté étant l’Amérique du

Nord, le Moyen-Orient, la Corée et la Russie, tandis que la Chine

enregistre une croissance de +32,7%, effet de change inclus.

Evolution par ligne de

produits

|

|

SEMESTRE 1 |

Variation |

|

(En millions d'euros) |

30/09/19 |

30/09/18 |

Variation totale |

Organique |

Effet de change |

| Briquets & stylos |

11,8 |

14,5 |

-18,6% |

-20,8% |

+2,2% |

| Maroquinerie, Accessoires &

PAP |

8,2 |

9,2 |

-10,7% |

-12,2% |

+1,5% |

|

TOTAL PRODUITS |

20,0 |

23,7 |

-15,5% |

-17,2% |

+1,7% |

Au 1er semestre 2019-2020 les deux principales lignes de

produits sont en baisse (-20,8% en organique) : l’activité

stylos est principalement pénalisée par la baisse des ventes en

Amérique du Nord et au Moyen-Orient.

Si l’ensemble Maroquinerie, Accessoires et

Prêt-à-Porter est en recul de -10,7%, cette baisse concerne

essentiellement les activités de Maroquinerie et Ceintures en

raison de problématiques logistiques. Les activités Prêt-à-Porter

et Accessoires sont quant à elles en croissance de respectivement

+22% et +18%. Les bonnes performances enregistrées par les

Accessoires sont liées aux ventes de la montre Hyperdome.

RESULTATS

Les principaux éléments concernant l’activité du premier

semestre de l’exercice peuvent se résumer ainsi :

|

(En millions d'euros) |

SEMESTRE 1 |

|

Consolidé |

30/09/19 |

30/09/18 |

Variation |

| |

|

|

|

| Ventes |

20,0 |

23,7 |

(3,7) |

|

Marge Brute |

10,5 |

13,2 |

(2,7) |

|

% |

52,5% |

55,8% |

(3,2) pts |

| Frais généraux |

(15,9) |

(16,2) |

0,3 |

|

Résultat Opérationnel (hors royalties) |

(5,4) |

(3,0) |

(2,4) |

| Redevances |

2,5 |

2,5 |

0,0 |

| Perte de valeur sur actifs (IAS36) |

- |

(1,4) |

1,4 |

| Autres Produits & Charges |

0,1 |

4,9 |

(4,8) |

|

Résultat OpérationnelRésultat Opérationnel

hors Autres Produits et Charges |

(2,8)(2,9) |

3,0(0,5) |

(5,8)(2,4) |

| Résultat financier |

(0,3) |

(0,5) |

0,2 |

| Impôts |

(0,2) |

(0,2) |

0,0 |

|

Résultat netRésultat net hors Autres

Produits et Charges |

(3,3)(3,4) |

2,3(1,2) |

(5,6)(2,2) |

|

Endettement financier net |

7,8 |

8,0 |

(0,2) |

Le taux de marge brute s’établit à 52,5% contre

55,8% l’année dernière, soit une variation nette de –3,2 points

s’expliquant par un effet mix des ventes défavorable (hausse de

l’activité Prêt-à-Porter conjuguée à une diminution des ventes de

Stylos en Amérique du Nord).

L’ensemble des frais généraux est en baisse de

-0,3 million d’euros soit une économie de 1,9% par rapport à

septembre 2018 : diminution des frais commerciaux (-0,3

million d’euros) et stabilité des frais administratifs et des frais

de communication.

Les redevances sont stables par rapport à

l’exercice précédent.

Les autres produits et charges incluant la perte

de valeur sur actifs ressortent à +0,1 million d’euros

correspondant principalement à la constatation du produit net

résultant de la vente du terrain jouxtant l’usine de Faverges.Au 30

septembre 2018, les autres produits et charges s’élevaient à +4,9

millions d’euros et intégraient d’une part l’indemnité d’éviction

perçue dans le cadre du non-renouvellement du bail de la boutique

avenue Montaigne nette de

la dépréciation anticipée des agencements (5,0

millions d’euros), et d’autre part la dépréciation de l’écart

d’acquisition de S.T.D Marketing Hong-Kong.

De ce qui précède, le résultat opérationnel courant est négatif

sur le premier semestre, à -5,4 millions d’euros contre -3,0

millions d’euros au 30 septembre 2018, soit une dégradation de -2,4

millions d’euros d’une période à l’autre.

Au global, le résultat net est négatif à à -3,3

millions d’euros, contre +2,3 millions d’euros au 30 septembre

2018.

ENDETTEMENT FINANCIER NET

L’endettement financier net au 30 septembre 2019

ressort à 7,8 millions d’euros contre 8,0 millions d’euros au 30

septembre 2018 et 5,6 millions d’euros au début de l’exercice.

CONTINUITE D’EXPLOITATION

Le Groupe a connu au cours du premier semestre

2019-2020 une diminution de son chiffre d’affaires de 15,5% liée

notamment à la baisse de l’activité à Hong-Kong (contexte politique

local) et en France (impact du mouvement des « gilets

jaunes »).Par ailleurs, le principal client de la Société

qui représente environ 25% du chiffre d’affaires a été confronté à

des difficultés entrainant des retards de règlement.La Direction a

initié sans délai un plan de redressement des ventes, comportant de

nouvelles initiatives produits et un plan d’action commercial, et

mis en place un échéancier de règlement avec son client

principal.Malgré cela, ces éléments ont pesé sur la trésorerie du

Groupe et l’ont conduit à solliciter le soutien de son actionnaire

majoritaire, D&D International BV.

PRET D’ACTIONNAIRE

La Société D&D International B.V. qui

contrôle S.T. Dupont et détient au 31 mars 2019, 79,7 % du capital

social et 88,4 % des droits de vote de la Société a conclu avec

S.T. Dupont un contrat de prêt d’actionnaire qui porte sur un

montant maximum de 5 millions d’euros, remboursable selon un

échéancier convenu entre les parties. Ce contrat a été

préalablement autorisé par le Conseil de Surveillance le 12

décembre 2019.

Contact :

Hanh

Guzélian

01 53 91 30 11

invest@st-dupont.com

COMPTES CONSOLIDES SEMESTRIELS

RESUMES

Compte de résultat consolidé

|

(En milliers d’euros) |

30/09/2019 |

30/09/2018 |

| Chiffre

d’affaires net « produits » |

20 029 |

23 705 |

| Coûts des

ventes |

(9 486) |

(10 480) |

|

Marge brute |

10 543 |

13 226 |

| Frais de

communication |

(1 550) |

(1 444) |

| Frais

commerciaux |

(6 667) |

(7 002) |

| Frais généraux et

administratifs |

(7 766) |

(7 731) |

|

Résultat opérationnel courant (hors

royalties) |

(5 440) |

(2 952) |

| Redevances |

2 513 |

2 476 |

| Autres

charges |

(165) |

(640) |

| Autres

produits |

284 |

5 500 |

|

Perte de valeur sur actifs (IAS36) |

- |

(1 356) |

|

Résultat opérationnel |

(2 808) |

3 029 |

| Produits de

trésorerie et d’équivalents de trésorerie |

7 |

7 |

|

Coût de l’endettement financier brut |

(209) |

(201) |

| Coût de

l’endettement financier net |

(202) |

(191) |

| Autres produits

et charges financiers |

(68) |

(351) |

|

Résultat avant Impôt |

(3 078) |

2 484 |

|

Charges d’impôt sur le résultat |

(183) |

(217) |

| Résultat

net |

(3 261) |

2 267 |

| Résultat

net – part du Groupe |

(3 261) |

2 267 |

|

Résultat net – intérêts minoritaires |

- |

- |

| Résultat net par

action (en euros) |

(0,006) |

0,004 |

| Résultat net

dilué par action (en euros) |

(0,006) |

0,004 |

Bilan consolidé

|

ACTIF |

|

|

|

(En milliers d’euros) |

30/09/2019 |

31/03/2019 |

| Actif non

courant |

|

|

| Ecarts

d’acquisition |

2 439 |

2 439 |

| Immobilisations

incorporelles (nettes) |

5 228 |

5 027 |

| Immobilisations

corporelles (nettes) |

10 363 |

10 890 |

| Droits

d'utilisation relatifs aux contrats de location |

8 247 |

0 |

| Actifs

financiers |

5 949 |

6 027 |

| Impôts

différés |

- |

- |

|

Total de l’actif non courant |

32 227 |

24 383 |

| Actif

courant |

|

|

| Stocks et

en-cours |

17 234 |

15 577 |

| Créances

clients |

11 782 |

12 208 |

| Autres

créances |

7 312 |

6 082 |

| Impôts

courants |

1 043 |

1 649 |

| Trésorerie et

équivalents de trésorerie |

5 859 |

6 269 |

|

Total de l’actif courant |

43 230 |

41 785 |

|

|

|

|

|

TOTAL DE l’ACTIF |

75 456 |

66 168 |

|

PASSIF |

|

|

|

(En milliers d’euros) |

|

|

| Capitaux

propres- part du Groupe |

|

|

| Capital |

26 214 |

26 214 |

| Prime d’émission,

de fusion et d’apport |

9 286 |

9 286 |

| Réserves |

(3 232) |

(7 882) |

| Réserves de

conversion |

1 616 |

1 491 |

|

Résultat net- Part du Groupe |

(3 261) |

4 552 |

| Total

capitaux propres - part du groupe |

30 623 |

33 660 |

|

Total capitaux propres - part des intérêts ne conférant pas

le contrôle |

|

|

| Passifs

non courants |

|

|

| Emprunts et

dettes financières |

4 616 |

5 470 |

| Dettes de

location non courantes |

6 033 |

- |

| Emprunts sur

location financement |

- |

329 |

| Impôts

différés |

- |

- |

| Provisions pour

engagements de retraite et autres avantages |

4 631 |

4 585 |

| Total des

passifs non courants |

15 281 |

10 384 |

|

Passifs courants |

|

|

| Fournisseurs |

11 485 |

9 798 |

| Autres passifs

courants |

6 688 |

6 133 |

| Impôts

courants |

- |

- |

| Provisions pour

risques et charges |

237 |

145 |

| Emprunts et

dettes financières |

9 062 |

6 011 |

| Dettes de

location courantes |

2 080 |

- |

| Emprunts sur

location financement |

- |

37 |

|

Total des passifs courants |

29 552 |

22 124 |

| |

|

|

|

TOTAL DU PASSIF |

75 456 |

66 168 |

Endettement financier net

|

(en milliers d'euros) |

|

|

30/09/2019 |

31/03/2019 |

|

|

|

|

|

|

|

|

Disponibilités et valeurs mobilières de placement |

5 859 |

6 269 |

|

Emprunts et dettes financières (dont découverts) |

|

(13 678) |

(11 847) |

|

|

|

|

|

(7 819) |

(5 578) |

PREMIERE APPLICATION DE LA NORME IFRS

16

La nouvelle norme impose un mode de comptabilisation unique des

contrats par les preneurs impactant le bilan d’une façon similaire

aux contrats de location financement. Elle est applicable aux

exercices ouverts à compter du 1er janvier 2019.

Au 1er avril 2019, le Groupe a choisi d’appliquer la méthode

rétrospective simplifiée et les mesures simplificatrices suivantes

proposées par la norme :

- le droit d’utilisation relatif aux contrats de location

est égal au montant de la dette de location, ajusté le cas échéant

du montant des loyers payés d’avance ou provisionnés relatifs à la

location comptabilisée au bilan immédiatement avant la date

d’application ;

- les coûts directs initiaux ne sont pas pris en compte pour

évaluer le droit d’utilisation ;

- un taux d’actualisation unique a été utilisé à un ensemble de

contrat ayant des caractéristiques voisines.

De même, à la date de transition, le Groupe a retenu les mesures

d’exemptions suivantes :

- les contrats de location de biens de faible valeur sont exclus

;

- les contrats ayant une durée résiduelle inférieure à douze mois

n’ont pas été retraités ;

- les contrats qui n’avaient pas été identifiés en contrats de

location conformément à IAS 17 et IFRIC 4 n’ont pas été

réexaminés

Par conséquent, l’information comparative n’est pas retraitée à

la date de transition ; aucun impact n’est comptabilisé en capitaux

propres au 1er avril 2019

Le Groupe a retenu le taux marginal d’endettement du groupe pour

évaluer le droit d’utilisation et la dette de loyers

correspondante, qui prend en compte les conditions de financement

du Groupe et la qualité du sous-jacent au contrat.

Les tableaux suivants présentent les impacts de la première

application d’IFRS16 sur le bilan :

|

ACTIF |

|

|

|

|

(En milliers d’euros) |

31 mars 2019 publiée |

Première application IFRS 16 |

1er avril 2019 IFRS 16 |

| Actif non

courant |

|

|

|

| Ecarts

d’acquisition |

2 439 |

- |

2 439 |

| Immobilisations

incorporelles (nettes) |

5 027 |

-56 |

4 971 |

| Immobilisations

corporelles (nettes) |

10 890 |

-391 |

10 499 |

| Droits d'utilisation

relatifs aux contrats de location |

0 |

6 564 |

6 564 |

| Actifs

financiers |

6 027 |

- |

6 027 |

| Impôts différés |

- |

- |

- |

|

Total de l’actif non courant |

24 383 |

6 117 |

30 500 |

| Actif

courant |

|

|

|

| Stocks et

en-cours |

15 577 |

- |

15 577 |

| Créances

clients |

12 208 |

- |

12 208 |

| Autres créances |

6 082 |

-37 |

6 045 |

| Impôts courants |

1 649 |

- |

1 649 |

| Trésorerie et

équivalents de trésorerie |

6 269 |

- |

6 269 |

|

Total de l’actif courant |

41 785 |

-37 |

41 748 |

|

|

|

|

|

|

TOTAL DE l’ACTIF |

66 168 |

6 080 |

72 248 |

|

PASSIF |

|

|

|

|

(En milliers d’euros) |

|

|

|

| Capitaux

propres- part du Groupe |

|

|

|

| Capital |

26 214 |

- |

26 214 |

| Prime d’émission, de

fusion et d’apport |

9 286 |

- |

9 286 |

| Réserves |

(7 882) |

- |

(7 882) |

| Réserves de

conversion |

1 491 |

- |

1 491 |

|

Résultat net- Part du Groupe |

4 552 |

- |

4 552 |

| Total

capitaux propres - part du groupe |

33 660 |

0 |

33 660 |

|

Total capitaux propres - part des intérêts ne conférant pas

le contrôle |

|

|

|

| Passifs non

courants |

|

|

|

| Emprunts et dettes

financières |

5 470 |

- |

5 470 |

| Dettes de location

non courantes (à plus d’un an) |

0 |

4 869 |

4 869 |

| Emprunts sur

location financement (à plus d’un an) |

329 |

-329 |

0 |

| Impôts différés |

- |

- |

|

| Provisions pour

engagements de retraite et autres avantages |

4 585 |

- |

4 585 |

| Total des

passifs non courants |

10 384 |

4 540 |

14 924 |

|

|

|

|

|

|

Passifs courants |

|

|

|

| Fournisseurs |

9 798 |

- |

9 798 |

| Autres passifs

courants |

6 133 |

- |

6 133 |

| Impôts courants |

- |

- |

- |

| Provisions pour

risques et charges |

145 |

- |

145 |

| Emprunts et dettes

financières |

6 011 |

- |

6 011 |

| Dettes de location

courantes (moins d’1 an) |

0 |

1 577 |

1 577 |

| Emprunts sur

location financement (à moins d’1 an) |

37 |

-37 |

0 |

| Total des

passifs courants |

22 124 |

1 540 |

23 664 |

| |

|

|

|

|

TOTAL DU PASSIF |

66 168 |

6 080 |

72 248 |

Le tableau ci-dessous présente le compte de résultat comparé

IFRS 16 / IAS 17 :

|

(En milliers d’euros) |

30 septembre 2019 IFRS 16 |

Retraitements IFRS 16 |

30 septembre 2019 IAS 17 |

| Chiffre

d’affaires net « produits » |

20 029 |

- |

20 029 |

| Coûts des

ventes |

(9 486) |

- |

(9 486) |

|

Marge brute |

10 543 |

- |

10 543 |

| Frais de

communication |

(1 550) |

- |

(1 550) |

| Frais

commerciaux |

(6 667) |

11 |

(6 678) |

| Frais généraux et

administratifs |

(7 766) |

30 |

(7 796) |

|

Résultat opérationnel courant (hors

redevances) |

(5 440) |

42 |

(5 481) |

| Redevances |

2 513 |

- |

2 513 |

| Autres

charges |

(165) |

- |

(165) |

| Autres

produits |

284 |

- |

284 |

|

Perte de valeur sur actifs (IAS36) |

- |

- |

- |

|

Résultat opérationnel |

(2 808) |

42 |

(2 850) |

| Produits de

trésorerie et d’équivalents de trésorerie |

7 |

- |

7 |

|

Coût de l’endettement financier brut |

(209) |

- |

(209) |

| Coût de

l’endettement financier net |

(202) |

- |

(202) |

| Autres produits

et charges financiers |

(68) |

(78) |

10 |

|

Résultat avant Impôt |

(3 078) |

(37) |

(3 041) |

|

Charges d’impôt sur le résultat |

(183) |

- |

(183) |

| RESULTAT

NET |

(3 261) |

(37) |

(3 224) |

- Resultats 30 septembre 2019 - FR

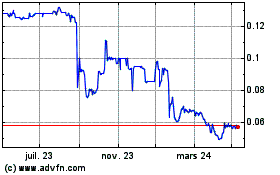

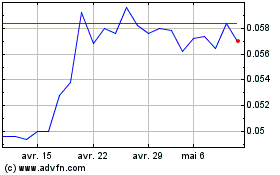

ST Dupont (EU:DPT)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

ST Dupont (EU:DPT)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024