SPINEWAY : Spineway réalise une augmentation de capital de 1,3 M€

30 Septembre 2019 - 8:00AM

SPINEWAY : Spineway réalise une augmentation de capital de 1,3 M€

Spineway réalise une augmentation de

capital de 1,3 M€

SPINEWAY annonce la réalisation d’une

augmentation de capital avec suppression du droit préférentiel de

souscription au profit de la société d’investissements

luxembourgeoise Park Capital.

SPINEWAY a émis 100 000 000 actions nouvelles

d’une valeur nominale unitaire de 0,01 €, au prix unitaire de

0,01268 €, prime d’émission incluse, pour un montant total de 1 268

000 €, représentant 31,92 % du capital de SPINEWAY avant opération

sur une base non diluée, soit une dilution de 24 %.

Objectifs de la levée de

fondsCes fonds seront alloués au financement des projets

du Groupe notamment ceux d’acquisitions externes.

Cadre légal et modalités de

l’émission

L’opération a été décidée dans son principe par

le Conseil d’administration du 13 septembre 2019 faisant usage de

la délégation de compétence conférée par l’Assemblée Générale Mixte

du 4 avril 2019 aux termes de sa 5e résolution, en décidant

notamment l’émission d’actions ordinaires de la Société, avec

suppression du droit préférentiel de souscription des actionnaires

au profit de catégorie de personnes à savoir des sociétés et fonds

d’investissement investissant à titre habituel dans des valeurs de

croissance dites « small caps » (c’est-à-dire dont la

capitalisation, lorsqu’elles sont cotées, n’excède pas 1 000 000

000,00 d’euros), dans le secteur de la santé, et participant à

l’émission pour un montant unitaire d’investissement supérieur à

cent mille (100 000,00) euros (prime d’émission incluse), d'un

montant nominal maximum de 1.000.000 d’euros par l’émission d'un

nombre maximum de 100.000.000 d’actions nouvelles de 0,01 euro de

valeur nominale chacune.

Le Président Directeur Général, sur

subdélégation du Conseil précité, a décidé en date du

23 septembre 2019 :

- d’augmenter le capital social de la Société d'un montant

nominal maximum de 1.000.000 d’euros, soit un nombre maximum de

100.000.000 d’actions nouvelles de 0,01 euro de valeur nominale

chacune, avec suppression du droit préférentiel de souscription des

actionnaires au profit la société Park Capital SCSp, étant

identifiée comme seule bénéficiaire au sein de la catégorie de

personnes définie ci-avant,

- que les actions nouvelles seront émises au prix de 0,01268 euro

par action, comprenant 0,01 euro de valeur nominale et 0,00268 euro

de prime, soit un produit brut maximum d'émission de 1.268.000

euros. Ce prix d'émission ayant été calculé conformément à la 5e

résolution de l'Assemblée Générale du 4 avril 2019 selon la moyenne

des cours moyens pondérés par les volumes des cinq (5) dernières

séances de bourse précédant la fixation du prix de l'émission

diminuée d'une décote de vingt (20) %.

Le Président Directeur Général, dans sa décision

en date 27 septembre 2019, a constaté la réalisation définitive de

l’augmentation de capital, sur la base du certificat du dépositaire

des fonds.

Cotation des actions

nouvelles

Les actions nouvelles porteront jouissance

courante et seront admises aux négociations sur le marché Euronext

Growth Paris sous le code ISIN FR0011398874 - ALSPW.

Structure du capital social

Le capital social de SPINEWAY sera composé de

413 237 746 actions à l’issue du règlement-livraison, sous réserve,

le cas échéant, du règlement-livraison d’actions ordinaires

nouvelles à émettre sur conversion d’OCEANE émise dans le cadre de

l’Assemblée Générale du 4 avril 20191.

A la suite de cette augmentation de capital et

sur la base des informations à la disposition de SPINEWAY, la

répartition du capital de SPINEWAY est la suivante :

|

|

Avant augmentation de capital |

Après augmentation de capital |

|

|

Nombre d’actions |

% du capital |

Nombre d’actions |

% du capital |

|

Park Capital Stéphane LE ROUX Tinavi Medical

Technologies Autres |

- 1 331 334 746 044

311 160 368 |

- 0,43% 0,24% 99,34% |

100 000 000 1 331 334 746 044

311 160 368 |

24,20 % 0,32 % 0,18 % 75,30 %

|

|

Total |

313 237 746 |

100,00% |

413 237 746 |

100,00 % |

À titre indicatif, la participation d’un

actionnaire détenant 1,00% du capital social de SPINEWAY sur une

base non diluée préalablement à l’émission sera portée à

0,76%.

Conformément aux articles 211-3 et 212-5 du

règlement général de l’AMF, l’offre des actions de SPINEWAY ni

l’admission des actions nouvelles aux négociations sur le marché

d’Euronext Growth à Paris n’ont fait l’objet d’un prospectus visé

par l’AMF.

Aucun accord d’engagement de conservation long

terme des actions acquises n’a été signé entre les parties et il

n’est pas prévu à ce jour que Park Capital entre au conseil

d’administration.

Les investisseurs sont invités à prendre, avant

de décider d’acquérir ou de souscrire des actions de SPINEWAY, en

considération l’ensemble des informations détaillées concernant

SPINEWAY, notamment relatives à son activité, ses résultats et les

facteurs de risque notamment liés à la maîtrise du besoin en fonds

de roulement, de liquidité, et de dilution figurent dans le rapport

de gestion relatif à l’exercice 2018 lequel peut être consulté,

ainsi que les autres informations réglementées et l’ensemble des

communiqués de presse de SPINEWAY, sur son site internet

(www.spineway.com).

Il est rappelé que le commissaire aux comptes de

la Société, dans son rapport sur les comptes annuels de l’exercice

clos le 31 décembre 2018, sans remettre en cause son opinion sur

lesdits comptes, attirait l’attention des actionnaires sur

l’incertitude significative liée à des événements ou à des

circonstances susceptibles de mettre en cause la continuité

d’exploitation si les hypothèses sous-tendant l’application du

principe de continuité d’exploitation telles que décrites dans le

note « Règles et méthodes comptables » de l’annexe des comptes

annuels, ne se réalisaient pas. A la date d’établissement du

présent rapport, ces incertitudes demeurent.

SPINEWAY EST ÉLIGIBLE AU

PEA-PME

Retrouvez toute l’information de Spineway sur

www.spineway.com

Ce communiqué de presse est rédigé en anglais et

en français. En cas de divergence, la version française

prévaudra.

Spineway

conçoit, fabrique et commercialise des gammes d’implants et

d’ancillaires (instruments) chirurgicaux innovants destinés à

traiter les pathologies sévères de la colonne

vertébrale.Spineway dispose d’un réseau mondial de

plus de 50 distributeurs indépendants et réalise 90% de son CA à

l’export.Spineway, éligible aux fonds FCPI, a reçu

le label OSEO Excellence depuis 2011 et est lauréate du trophée

Deloitte Fast 50 (2011). Prix INPI Rhône Alpes Politique dépôt de

brevets (2013) – Labellisée Talent INPI (2015).

ISIN : FR0011398874 - ALSPW

Contacts :

|

Spineway Ligne aux

actionnairesOuverte du mardi au jeudi (10h-12h)0811 045

555 |

|

Aelium Finance et Communication Relations

investisseursSolène Kennisspineway@aelium.fr |

1 Cf. Communiqué de presse en date du 16 avril 2019

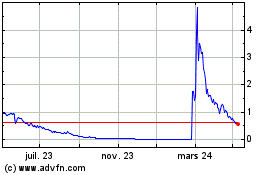

Spineway (EU:ALSPW)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

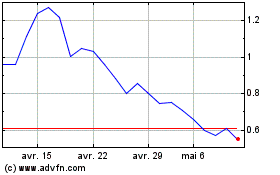

Spineway (EU:ALSPW)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024