- Bénéfice net trimestriel de 1 248 millions de dollars

- Production du secteur Amont de 413 000 barils d’équivalent

pétrole brut par jour

- Production au premier trimestre la plus élevée jamais

enregistrée à Kearl, avec une production brute totale de 259 000

barils par jour

- Solide rendement en matière de raffinage, avec un débit de 417

000 barils par jour et un taux d’utilisation de la capacité de 96

pour cent

- Dividende trimestriel en hausse de 14 pour cent, passant de 44

cents à 50 cents par action

Imperial Oil Limited (TSE: IMO, NYSE American: IMO):

Premier trimestre

en millions de dollars canadiens, sauf

indication contraire

2023

2022

∆I

Bénéfice (perte) net (PCGR des

États-Unis)

1 248

1 173

+75

Bénéfice (perte) net par action ordinaire

– compte tenu d’une dilution (en dollars)

2,13

1,75

+0,38

Dépenses en immobilisations et frais

d’exploration

429

296

+133

L’Impériale a déclaré un bénéfice net estimé au premier

trimestre de 1 248 millions de dollars, comparativement à un

bénéfice net de 1 727 millions de dollars au quatrième trimestre de

2022, avec un rendement d’exploitation solide dans tous les

secteurs d’activité contrebalancé par la baisse des prix obtenus

dans le secteur Amont et les marges de raffinage. Les flux de

trésorerie trimestriels liés aux activités d’exploitation se sont

élevés à 821 millions de dollars, ce qui comprenait un versement de

rattrapage de l’impôt sur le revenu de 2,1 milliards de dollars,

comparativement à 2 797 millions de dollars générés au quatrième

trimestre de 2022. Excluant le fonds de roulement1, les flux de

trésorerie générés par les activités d’exploitation se sont élevés

à 1 554 millions de dollars.

« Les solides résultats financiers de L’Impériale au premier

trimestre s’expliquent par des taux d’utilisation élevés soutenus

dans l’ensemble de notre réseau de raffinage, ainsi que par la

production record au premier trimestre au site de Kearl attribuable

à des procédures d’exploitation améliorées en hiver » a déclaré

Brad Corson, président du conseil d’administration, président et

chef de la direction. « Notre solide rendement d’exploitation a

fait en sorte que L’Impériale était bien placée pour maximiser la

récupération de la plus-value dans le contexte commercial actuel.

»

La production du secteur Amont s’est élevée en moyenne à 413 000

barils d’équivalent pétrole brut par jour au premier trimestre. À

Kearl, la production trimestrielle brute totale s’est établie en

moyenne à 259 000 barils par jour, soit la production la plus

élevée au premier trimestre de son histoire. À Cold Lake, le

rendement solide en matière de production a été maintenu avec une

production trimestrielle brute s’établissant en moyenne à 141 000

barils par jour, marquant ainsi le sixième trimestre consécutif

s’élevant à 140 000 barils ou plus par jour. À Syncrude, la

production trimestrielle s’est établie à 76 000 barils bruts par

jour, incluant le début des activités d’entretien planifiées de

l’unité de cokéfaction devant être terminées vers la fin de

mars.

1 Mesure financière non conforme aux PCGR.

Pour la définition et le rapprochement, voir l’annexe VI.

Dans le secteur Aval, L’Impériale continue d’optimiser la

production pour répondre à la demande au Canada grâce à un débit au

cours du trimestre s’élevant en moyenne à 417 000 barils par jour,

avec un taux d’utilisation des capacités de production de 96 pour

cent et des ventes de produits pétroliers de 455 000 barils par

jour. En janvier, L’Impériale a ajouté la capacité de

l’installation de transport du diesel par voie ferrée de Dartmouth,

ce qui a contribué à l’accroissement du taux d’utilisation de la

capacité dans les raffineries de la compagnie ainsi qu’à

l’amélioration de la marge bénéficiaire globale.

Au cours du premier trimestre, la compagnie a continué de faire

avancer les principales initiatives visant à réduire les émissions

en appui de son objectif de carboneutralité. Les travaux avancent

en ce qui concerne le projet de 720 millions de dollars pour la

construction d’un complexe de diesel renouvelable à Strathcona dont

la décision d’investissement finale a été annoncée en janvier; en

mars, la compagnie a mis en service avec succès la troisième unité

de gaz de combustion de chaudière à Kearl, la mise en service des

trois dernières unités étant prévue plus tard cette année.

En février, l’Alliance nouvelles voies a annoncé que son réseau

proposé de captage, d’utlilisation et de stockage du carbone est

maintenant au stade de la conception, les travaux d’ingénierie et

de préparation du terrain progressant rapidement pour soutenir une

application réglementaire plus tard cette année. Dans le cadre de

ces travaux, l’Alliance a adjugé un contrat d’ingénierie pour

l’élaboration de plans détaillés en vue de la construction d’une

canalisation de transport de CO2 de 400 kilomètres qui reliera

éventuellement plus de 20 installations de sables pétrolifères avec

un centre de stockage permanent du carbone dans la région de Cold

Lake, en Alberta. De plus, deux puits d’exploration ont été

terminés jusqu’à présent afin d’évaluer davantage les

caractéristiques géologiques de l’emplacement de stockage, et les

résultats démontrent que l’emplacement convient très bien à la

séquestration du carbone.

« À titre de membre fondateur de l’Alliance nouvelles voies,

L’Impériale soutient la vision du Canada pour un avenir à émissions

réduites » a déclaré M. Corson. « Des projets comme notre complexe

de diesel renouvelable de Strathcona servent non seulement à

soutenir notre propre cheminement vers la carboneutralité, mais ils

aident aussi nos clients à réduire de façon significative leurs

émissions. »

Au cours du trimestre, L’Impériale a distribué 266 millions de

dollars aux actionnaires sous forme de dividendes versés et a

déclaré un dividende de 50 cents par action au deuxième

trimestre.

« Nous avons confiance en la capacité de L’Impériale de générer

un solide flux de trésorerie disponible dans un large éventail de

conditions commerciales », a déclaré M. Corson. « Nous maintenons

notre engagement à distribuer l’excédent de trésorerie aux

actionnaires, et je suis heureux d’annoncer une hausse de 14 pour

cent de notre dividende trimestriel. »

Faits saillants du premier trimestre

- Le bénéfice net s’est élevé à 1 248 millions de dollars,

soit 2,13 dollars par action sur une base diluée, en hausse par

rapport à 1 173 millions de dollars ou 1,75 dollar par

action au premier trimestre de 2022.

- Les flux de trésorerie liés aux activités d’exploitation se

sont élevés à 821 millions de dollars, comparativement à des

flux de trésorerie générés par les activités d’exploitation de 1

914 millions de dollars pour la même période en 2022. Les flux de

trésorerie au premier trimestre de 2023 comprenaient un versement

de rattrapage de l’impôt sur le revenu de 2,1 milliards de dollars.

Les flux de trésorerie générés par les activités d’exploitation,

hors le fonds de roulement1, se sont élevés à 1 554 millions de

dollars, en hausse par rapport aux 1 219 millions de dollars pour

la même période en 2022.

- Les dépenses en immobilisations et frais d’exploration ont

totalisé 429 millions de dollars, une hausse comparativement

aux 296 millions de dollars au premier trimestre de 2022.

- La société a distribué 266 millions de dollars aux

actionnaires au premier trimestre de 2023 sous forme de

dividendes versés.

- La production s’est établie en moyenne à 413 000 barils

d’équivalent pétrole brut par jour, en hausse par rapport aux

380 000 barils d’équivalent pétrole brut par jour à la même période

en 2022.

- La production brute totale de bitume au site de Kearl s’est

établie en moyenne à 259 000 barils par jour (la part de

L’Impériale se chiffrant à 184 000 barils), soit la production la

plus élevée au premier trimestre de l’histoire de l’actif et en

hausse par rapport aux 186 000 barils par jour (la part de

L’Impériale se chiffrant à 132 000 barils) au cours du premier

trimestre de 2022, reflétant le rendement d’exploitation amélioré

en hiver.

- La production brute totale de bitume au site de Cold Lake

s’est établie en moyenne à 141 000 barils par jour en hausse

par rapport aux 140 000 barils par jour au premier trimestre de

2022, soit le sixième trimestre consécutif au cours duquel la

production s’est établie à 140 000 barils ou plus par jour.

- La quote-part de la compagnie dans la production brute de

Syncrude s’est établie en moyenne à 76 000 barils par jour,

incluant le début des activités d’entretien planifiées de l’unité

de cokéfaction devant être terminées vers la fin de mars, en hausse

par rapport aux 77 000 barils par jour du premier trimestre de

2022.

- Le débit moyen des raffineries a été de 417 000 barils par

jour, en hausse par rapport aux 399 000 barils par jour du

premier trimestre de 2022. Le taux d’utilisation de la capacité

s’est situé à 96 pour cent, en hausse par rapport à 93 pour cent au

premier trimestre de 2022.

- Les ventes de produits pétroliers étaient de 455 000 barils

par jour, en hausse par rapport aux 447 000 barils par jour du

premier trimestre de 2022.

- L’ajout de l’installation de transport du diesel par voie

ferrée de Dartmouth a contribué à l’accroissement du taux

d’utilisation de la capacité dans les raffineries de la compagnie

ainsi qu’à l’amélioration de la marge bénéficiaire globale.

- Le bénéfice net du secteur Produits chimiques a été de 53

millions de dollars pour le trimestre, comparativement à 56

millions de dollars au premier trimestre de 2022.

- La troisième unité de gaz de combustion de chaudière a été

mise en service avec succès à Kearl, la mise en service des

trois dernières unités étant prévue plus tard cette année. Cette

technologie permet de récupérer la chaleur résiduelle des gaz de

combustion émanant d’une chaudière afin de préchauffer l’eau de

procédé, et les six unités combinées ont le potentiel de réduire

les émissions de gaz à effet de serre de jusqu’à 220 000 tonnes par

année.

- Alliance nouvelles voies a annoncé que son réseau proposé de

captage, d’utilisation et de stockage du carbone est maintenant au

stade de la conception, les travaux d’ingénierie et de

préparation du terrain progressant rapidement pour soutenir une

application réglementaire plus tard cette année. Dans le cadre de

ces travaux, l’Alliance a adjugé un contrat d’ingénierie pour

l’élaboration de plans détaillés en vue de la construction d’une

canalisation de transport de CO2 de 400 kilomètres qui reliera

éventuellement plus de 20 installations de sables pétrolifères avec

un centre de stockage permanent du carbone dans la région de Cold

Lake, en Alberta. De plus, deux puits d’exploration ont été

terminés jusqu’à présent afin d’évaluer davantage les

caractéristiques géologiques de l’emplacement de stockage, et les

résultats démontrent que l’emplacement convient très bien à la

séquestration du carbone.

- Les travaux progressent en ce qui a trait aux mesures

d’atténuation visant à résoudre le problème des eaux d’infiltration

dans des endroits près de la limite de concession de Kearl.

Environ 200 personnes continuent de travailler à des activités

connexes sur le site. L’Impériale continue de communiquer

directement avec les communautés autochtones locales et de leur

fournir des mises à jour et collabore avec des agents chargés de la

réglementation de l’Alberta Energy Regulator et de ministères

gouvernementaux pour leur fournir de l’information. La surveillance

continue de montrer qu’il n’y a pas eu d’impacts sur les sources

d’eau potable locales ni aucune indication d’impact sur la

faune.

Contexte commercial récent

Pendant le premier trimestre de 2023, le prix du pétrole brut a

chuté à mesure que les stocks de pétrole sur le marché mondial ont

atteint des niveaux plus élevés. Cette hausse des niveaux de stock

a été suivie au début du deuxième trimestre par des annonces de

réduction de la production dans certains des principaux pays

producteurs de pétrole. En outre, au Canada, l’élargissement du

différentiel WTI/WCS s’est poursuivi en janvier et en février avant

de commencer à se rétablir en mars. Les marges de raffinage sont

demeurées élevées en raison des faibles niveaux de stocks de

produits pétroliers.

Résultats d’exploitation Comparaison des premiers

trimestres de 2023 et 2022

Premier trimestre

en millions de dollars canadiens, sauf

indication contraire

2023

2022

Bénéfice (perte) net (PCGR des

États-Unis)

1 248

1 173

Bénéfice (perte) net par action ordinaire

– compte tenu d’une dilution (en dollars)

2,13

1,75

Secteur Amont Analyse du facteur bénéfice (perte)

net en millions de dollars canadiens

2022

Prix

Volumes

Redevance

Autres

2023

782

(940)

100

240

148

330

Prix : La baisse des prix obtenus pour le bitume est

principalement due à la baisse des prix du marché et à

l’élargissement du différentiel WTI/WCS. Les prix moyens obtenus

pour le bitume ont baissé de 39,03 $ le baril, coïncidant

généralement avec ceux du WCS, et les prix touchés sur les ventes

de pétrole brut synthétique ont chuté de 14,79 $ le baril,

coïncidant généralement avec ceux du WTI.

Volumes : La hausse des volumes découle principalement de

l’absence de conditions de froid extrême et d’une réduction des

temps d’arrêt imprévus à Kearl grâce au déploiement réussi de la

stratégie hivernale.

Redevances : La diminution des redevances est principalement

attribuable au fléchissement des prix des matières premières.

Autres : Comprend des effets de change favorables d’environ 150

millions de dollars, lesquels ont été partiellement compensés par

des frais d’exploitation plus élevés d’environ 80 millions de

dollars.

Prix indicatifs et prix de vente moyens

Premier trimestre

En dollars canadiens, sauf indication

contraire

2023

2022

West Texas Intermediate (en dollars

américains le baril)

75,98

95,01

Western Canada Select (en dollars

américains le baril)

51,42

80,46

Différentiel WTI/WCS (en dollars

américains le baril)

24,56

14,55

Bitume (le baril)

50,33

89,36

Pétrole brut synthétique (le baril)

102,45

117,24

Taux de change moyen (en dollars

américains)

0,74

0,79

Production

Premier trimestre

en milliers de barils par jour

2023

2022

Kearl (part de L’Impériale)

184

132

Cold Lake

141

140

Syncrude (a)

76

77

Production brute totale de Kearl (en

milliers de barils par jour)

259

186

(a) Au premier trimestre de 2023, la

production brute de Syncrude comprenait environ 2 milliers de

barils de bitume par jour et d’autres produits (2022 – 2 milliers

de barils par jour) qui étaient exportés vers les installations de

l’opérateur à l’aide d’un pipeline d’interconnexion existant.

La hausse de la production à Kearl découle principalement de

l’absence de conditions de froid extrême et d’une réduction des

temps d’arrêt imprévus grâce au déploiement réussi de la stratégie

hivernale.

Secteur Aval Analyse du facteur bénéfice (perte)

net en millions de dollars canadiens

2022

Marges

Autres

2023

389

370

111

870

Marges : L’augmentation des marges reflète principalement une

amélioration de la conjoncture.

Autres : Amélioration des volumes d’environ 90 millions de

dollars et des effets de change favorables d’environ 80 millions de

dollars.

Taux d’utilisation de la capacité de raffinage et ventes de

produits pétroliers

Premier trimestre

en milliers de barils par jour, sauf

indication contraire

2023

2022

Débit des raffineries

417

399

Utilisation de la capacité de raffinage

(en pourcentage)

96

93

Ventes de produits pétroliers

455

447

L’amélioration du débit des raffineries au premier trimestre de

2023 est principalement attribuable à la diminution des activités

d’entretien systématique.

Produits chimiques Analyse du facteur bénéfice (perte)

net en millions de dollars canadiens

2022

Marges

Autres

2023

56

—

(3)

53

Comptes non sectoriels et autres

Premier trimestre

en millions de dollars canadiens

2023

2022

Bénéfice (perte) net (PCGR des

États-Unis)

(5)

(54)

Situation de trésorerie et sources de financement

Premier trimestre

en millions de dollars canadiens

2023

2022

Flux de trésorerie liés aux :

Activités d’exploitation

(821)

1 914

Activités d’investissement

(414)

(279)

Activités de financement

(271)

(639)

Augmentation (diminution) de trésorerie et

des équivalents de trésorerie

(1 506)

996

Trésorerie et équivalents de trésorerie à

la fin de la période

2 243

3 149

Les flux de trésorerie liés aux activités d’exploitation

reflètent principalement les effets défavorables du fonds de

roulement, incluant un versement de rattrapage de l’impôt sur le

revenu de 2,1 milliards de dollars et la baisse des prix obtenus

dans le secteur Amont, partiellement compensés par les marges plus

élevées dans le secteur Aval.

Les flux de trésorerie liés aux activités d’investissement

reflètent principalement la hausse des ajouts aux immobilisations

corporelles.

Les flux de trésorerie liés aux activités de financement

reflètent principalement :

Premier trimestre

en millions de dollars canadiens, sauf

indication contraire

2023

2022

Dividendes versés

266

185

Dividende par action versé (en

dollars)

0,44

0,27

Rachats d’actions (a)

—

449

Nombre d’actions achetées (en millions)

(a)

—

8,9

La compagnie n’a pas acheté d’actions au

cours de premier trimestre de 2023. Au cours du premier trimestre

de 2022, les rachats d’actions ont été effectués dans le cadre du

programme d’offre publique de rachat dans

le cours normal des activités de la

compagnie et couvraient les actions rachetées à Exxon Mobil

Corporation,

mais hors de l’offre publique de rachat

dans le cours normal des activités.

Des données financières et d’exploitation clés suivent.

Énoncés prospectifs

Les énoncés contenus dans le présent rapport qui sont liés à des

situations ou des événements futurs, y compris les prévisions, les

objectifs, les attentes, les estimations et les plans d’affaires

sont des énoncés prospectifs. De même, les discussions sur les

plans futurs de réduction des émissions en vue d’atteindre la

carboneutralité dépendent de facteurs liés au marché futur tels que

les progrès technologiques et l’appui en matière de politiques, et

représentent des énoncés prospectifs. Les énoncés prospectifs

peuvent être identifiés par l’emploi de tournures utilisant

certains mots, notamment : croit, anticipe, entend, propose,

planifie, but, recherche, évalue, compte, futur, continu, probable,

peut, doit, aspire et autres références semblables à des périodes

futures. Les énoncés prospectifs contenus dans le présent rapport

comprennent notamment des références à la poursuite de

l’optimisation de la production pour répondre à la demande de

carburant au Canada; l’impact de l’installation de transport du

pétrole par voie ferrée de Dartmouth sur l’utilisation et la marge

globale de captage du carbone; le complexe de diesel renouvelable

de la compagnie à Strathcona, incluant le coût du projet, son

incidence sur le cheminement de la compagnie vers la

carboneutralité et sur l’aide apportée aux clients en vue de

réduire leurs émissions; le calendrier de mise en service de

l’unité de gaz de combustion de chaudière à Kearl et les

projections concernant les réductions des émissions; les progrès en

ce qui concerne le réseau de captage, d’utilisation et de stockage

du carbone de l’Alliance nouvelles voies, y compris l’échéancier et

l’évaluation de l’emplacement de stockage; la capacité de générer

un flux de trésorerie disponible robuste dans un large éventail de

conditions commerciales; le maintien de l’engagement à distribuer

l’excédent de trésorerie aux actionnaires; et les activités menées

à Kearl en ce a trait aux eaux d’infiltration, y compris les

effectifs et l’engagement continu envers les communautés, les

agents et les ministères gouvernementaux chargés de la

réglementation.

Les énoncés prospectifs sont fondés sur les prévisions actuelles

de la compagnie, ses estimations, ses projections et ses hypothèses

émises au moment où les énoncés sont faits. Les résultats

financiers et d’exploitation futurs réels, y compris les attentes

et les hypothèses concernant la croissance de la demande et la

source, l’offre et le bouquet énergétiques; les taux, la croissance

et la composition de la production de divers actifs; les plans de

projet, l’échéancier, les coûts, les évaluations techniques et les

capacités et l’aptitude de la compagnie à exécuter efficacement ces

plans et à exploiter ses actifs, y compris son investissement dans

le complexe de production de diesel renouvelable à Strathcona;

l’adoption de nouvelles installations ou technologies et leur

incidence sur la réduction de l’intensité des émissions de GES, y

compris notamment, mais sans s’y limiter, le diesel renouvelable de

Strathcona, le captage, l’utilisation et le stockage du carbone

notamment en lien avec l’hydrogène requis pour le projet de diesel

renouvelable, et tout changement dans la portée, les modalités et

les coûts de ces projets; pour le diesel renouvelable, la

disponibilité et le coût des charges d’alimentation obtenues de

sources et de cultures locales et la fourniture de diesel

renouvelable à la Colombie-Britannique dans le cadre de sa

législation sur les carburants à faibles émissions de carbone; le

volume et le rythme des réductions d’émissions, dont les

conséquences des carburants à faibles émissions de carbone; l’appui

des responsables des politiques et d’autres intervenants en ce qui

concerne les nouvelles technologies comme le captage, l’utilisation

et le stockage du carbone; le rendement des tiers fournisseurs de

services; la réception des approbations réglementaires en temps

voulu; le taux d’utilisation de la capacité de raffinage; les lois

applicables et les politiques gouvernementales applicables, y

compris relativement aux changements climatiques, aux réductions

des émissions de GES et aux carburants à faibles émissions de

carbone; la capacité à compenser toute pression inflationniste en

cours ; l’allocation du capital, y compris les gains réalisés par

les actionnaires, et les dépenses en capital et liées à

l’environnement; l’évolution de la pandémie de la COVID-19 et ses

répercussions sur la capacité de L’Impériale à exploiter ses

actifs; ainsi que les prix des matières premières, les taux de

change et les conditions générales du marché pourraient varier

considérablement selon un certain nombre de facteurs.

Ces facteurs comprennent les variations mondiales, régionales ou

locales de l’offre et de la demande de pétrole, de gaz naturel, de

produits pétroliers et de produits pétrochimiques ainsi que les

incidences sur les prix, les écarts et les marges, y compris les

mesures prises par les gouvernements étrangers en ce qui concerne

les niveaux d’approvisionnement et les prix, l’incidence de la

COVID-19 sur la demande et la survenance de guerres; la

disponibilité et la répartition du capital; la réception, en temps

utile, des approbations réglementaires et tierces, notamment pour

les nouvelles technologies qui aideront la compagnie à atteindre

ses objectifs de réduction des émissions; les résultats des

programmes de recherche et des nouvelles technologies, ainsi que la

capacité de porter les nouvelles technologies à une échelle

commerciale à coût concurrentiel et la compétitivité des sources

d’énergie de rechange et des autres technologies de réduction des

émissions; l’absence de soutien par les gouvernements et les

responsables des politiques pour l’adoption de nouvelles

technologies de réduction des émissions; les événements politiques

ou réglementaires, y compris les changements législatifs ou les

modifications des politiques gouvernementales, la réglementation

environnementale, dont la réglementation portant sur les

changements climatiques et les émissions de gaz à effet de serre,

ainsi que les mesures prises en réponse à la COVID-19; les

difficultés techniques ou opérationnelles imprévues; la gestion et

les calendriers des projets et l’achèvement de ces projets dans les

délais prévus; la disponibilité et le rendement des tiers

fournisseurs de services; les risques environnementaux inhérents

aux activités d’exploration et de production pétrolières et

gazières; l’efficacité de la gestion et la préparation pour une

intervention en cas de sinistre, y compris les plans de continuité

des activités en réponse à la COVID-19; les risques et dangers

opérationnels; les incidents liés à la cybersécurité, y compris la

hausse du télétravail; les taux de change; la conjoncture

économique générale; ainsi que d’autres facteurs abordés dans les

facteurs de risque à la rubrique 1A et à la rubrique 7 du rapport

de gestion sur la situation financière et les résultats

d’exploitation de la Compagnie Pétrolière Impériale Limitée du plus

récent rapport annuel sur le formulaire 10-K et des rapports

provisoires ultérieurs.

Les énoncés prospectifs ne garantissent pas le rendement futur

et comportent un certain nombre de risques et d’incertitudes, qui

sont parfois similaires à ceux d’autres sociétés pétrolières et

gazières et parfois exclusifs à la Compagnie Pétrolière Impériale

Limitée. Les résultats réels de L’Impériale peuvent être

sensiblement différents des résultats implicites ou explicites

selon les énoncés prospectifs, et les lecteurs sont priés de ne pas

s’y fier aveuglément. L’Impériale ne s’engage aucunement à publier

une mise à jour des énoncés prospectifs fournis aux présentes, sauf

si la loi l’exige.

Les énoncés prospectifs et autres déclarations concernant les

initiatives et les aspirations environnementales, sociales et en

matière de durabilité de L’Impériale ne sont pas une indication que

ces énoncés sont forcément importants pour les investisseurs ou

qu’ils doivent être communiqués dans les documents de la compagnie

déposés auprès des autorités de réglementation. De plus, les

énoncés environnementaux, sociaux et en matière de durabilité

historiques, actuels et prospectifs peuvent être basés sur des

normes de mesure des progrès qui sont encore en voie de

développement, sur des contrôles et des processus internes qui

continuent d’évoluer et sur des hypothèses qui pourraient changer

dans l’avenir, y compris l’élaboration d’un nouveau règlement. Les

projets ou débouchés individuels peuvent progresser en fonction

d’un certain nombre de facteurs, notamment la disponibilité d’une

politique de soutien, la technologie permettant une réduction

rentable, le processus de planification de la compagnie et

l’alignement avec nos partenaires et autres parties prenantes.

Dans ce communiqué, tous les montants en dollars sont exprimés

en dollars canadiens, sauf indication contraire. Ce communiqué doit

être lu en parallèle avec le formulaire 10-K le plus récent de

L’Impériale. Les chiffres ayant été arrondis, leur somme peut ne

pas correspondre au total indiqué.

Le terme « projet » tel qu’il est utilisé dans ce communiqué

peut renvoyer à toute une gamme d’activités différentes et n’a pas

nécessairement le même sens que celui qu’on lui donne dans les

rapports sur la transparence des paiements au gouvernement.

Annexe I

Trois mois

en millions de dollars canadiens, sauf

indication contraire

2023

2022

Bénéfice (perte) net (PCGR des

États-Unis)

Total des produits et des autres

revenus

12 121

12 686

Total des dépenses

10 476

11 152

Bénéfice (perte) avant impôts

1 645

1 534

Impôts sur le bénéfice

397

361

Bénéfice (perte) net

1 248

1 173

Bénéfice (perte) net par action ordinaire

(en dollars)

2,14

1,75

Bénéfice (perte) net par action ordinaire

– compte tenu d’une dilution (en dollars)

2,13

1,75

Autres données financières

Gain (perte) à la vente d’actifs, après

impôts

8

16

Total de l’actif au 31 mars

42 115

43 810

Total de la dette au 31 mars

4 149

5 171

Capitaux propres au 31 mars

23 435

22 276

Capital utilisé au 31 mars

27 610

27 471

Dividendes déclarés sur les actions

ordinaires

Total

257

228

Par action ordinaire (en dollars)

0,44

0,34

Millions d’actions ordinaires en

circulation

Au 31 mars

584,2

669,1

Moyenne – compte tenu d’une dilution

585,4

671,9

Annexe II

Trois mois

en millions de dollars canadiens

2023

2022

Trésorerie et équivalents de trésorerie

à la fin de la période

2 243

3 149

Activités d’exploitation

Bénéfice (perte) net

1 248

1 173

Ajustements relatifs aux éléments hors

trésorerie :

Dépréciation et épuisement

490

426

(Gain) perte à la vente d’actifs

(9)

(20)

Impôts sur les bénéfices reportés et

autres

(56)

(331)

Variations de l’actif et du passif

d’exploitation

(2 375)

695

Autres postes – montant net

(119)

(29)

Flux de trésorerie liés aux activités

d’exploitation

(821)

1 914

Activités d’investissement

Ajouts aux immobilisations corporelles

(429)

(304)

Produits de la vente d’actifs

14

24

Prêt à des sociétés dans lesquelles la

compagnie détient une participation en actions – montant net

1

1

Flux de trésorerie liés aux activités

d’investissement

(414)

(279)

Flux de trésorerie liés aux activités

de financement

(271)

(639)

Annexe III

Trois mois

en millions de dollars canadiens

2023

2022

Bénéfice (perte) net (PCGR des

États-Unis)

Secteur Amont

330

782

Secteur Aval

870

389

Produits chimiques

53

56

Comptes non sectoriels et autres

(5)

(54)

Bénéfice (perte) net

1 248

1 173

Produits et autres revenus

Secteur Amont

3 700

4 534

Secteur Aval

13 482

14 045

Produits chimiques

433

471

Éliminations/Comptes non sectoriels et

autres

(5 494)

(6 364)

Produits et autres revenus

12 121

12 686

Achats de pétrole brut et de

produits

Secteur Amont

1 543

1 890

Secteur Aval

11 196

12 512

Produits chimiques

274

315

Éliminations

(5 535)

(6 367)

Achats de pétrole brut et de produits

7 478

8 350

Production et fabrication

Secteur Amont

1 287

1 249

Secteur Aval

411

356

Produits chimiques

58

54

Éliminations

—

—

Production et fabrication

1 756

1 659

Frais de vente et frais

généraux

Secteur Amont

—

—

Secteur Aval

157

147

Produits chimiques

26

23

Éliminations/Comptes non sectoriels et

autres

3

55

Frais de vente et frais généraux

186

225

Dépenses en immobilisations et frais

d’exploration

Secteur Amont

321

222

Secteur Aval

74

68

Produits chimiques

4

1

Comptes non sectoriels et autres

30

5

Dépenses en immobilisations et frais

d’exploration

429

296

Frais d’exploration imputés au bénéfice du

secteur Amont inclus ci-dessus

1

2

Annexe IV

Données d’exploitation

Trois mois

2023

2022

Production brute de pétrole brut et de

liquides du gaz naturel (LGN)

(en milliers de barils par jour)

Kearl

184

132

Cold Lake

141

140

Syncrude (a)

76

77

Classique

5

11

Total de la production de pétrole brut

406

360

LGN mis en vente

—

2

Total de la production de pétrole brut et

de LGN

406

362

Production brute de gaz naturel (en

millions de pieds cubes par jour)

40

110

Production brute d’équivalent

pétrole (b)

413

380

(en milliers de barils d’équivalent

pétrole par jour)

Production nette de pétrole brut et de

LGN (en milliers de barils par jour)

Kearl

171

123

Cold Lake

118

107

Syncrude (a)

70

59

Classique

5

11

Total de la production de pétrole brut

364

300

LGN mis en vente

—

1

Total de la production de pétrole brut et

de LGN

364

301

Production nette de gaz naturel (en

millions de pieds cubes par jour)

37

107

Production nette d’équivalent

pétrole (b)

370

319

(en milliers de barils d’équivalent

pétrole par jour)

Ventes de brut fluidifié de Kearl

(en milliers de barils par jour)

261

189

Ventes de brut fluidifié de Cold

Lake (en milliers de barils par jour)

190

187

Ventes de LGN (en milliers de

barils par jour)

—

1

Prix de vente moyens (en dollars

canadiens)

Bitume (le baril)

50,33

89,36

Pétrole brut synthétique (le baril)

102,45

117,24

Pétrole brut classique (le baril)

65,02

98,38

LGN (le baril)

—

59,27

Gaz naturel (le millier de pieds

cubes)

3,05

5,08

Débit des raffineries (en milliers

de barils par jour)

417

399

Utilisation de la capacité de

raffinage (en pourcentage)

96

93

Ventes de produits pétroliers (en

milliers de barils par jour)

Essence

213

209

Mazout domestique, carburant diesel et

carburéacteur

183

173

Huiles lubrifiantes et autres produits

42

48

Mazout lourd

17

17

Ventes nettes de produits pétroliers

455

447

Ventes de produits pétrochimiques

(en milliers de tonnes)

218

210

(a) La production brute et nette de

Syncrude comprend du bitume et d’autres produits exportés vers les

installations de l’opérateur à l’aide d’un pipeline

d’interconnexion existant.

Production brute de bitume et d’autres

produits (en milliers de barils par jour)

2

2

Production nette de bitume et d’autres

produits (en milliers de barils par jour)

2

2

(b) Gaz converti en équivalent pétrole à

raison de six millions de pieds cubes pour mille barils.

Annexe V

Bénéfice (perte) net (PCGR des

États-Unis)

Bénéfice (perte) net par action

ordinaire – résultat dilué (a)

en millions de dollars

canadiens

dollars canadiens

2019

Premier trimestre

293

0,38

Deuxième trimestre

1 212

1,57

Troisième trimestre

424

0,56

Quatrième trimestre

271

0,36

Exercice

2 200

2,88

2020

Premier trimestre

(188)

(0,25)

Deuxième trimestre

(526)

(0,72)

Troisième trimestre

3

—

Quatrième trimestre

(1 146)

(1,56)

Exercice

(1 857)

(2,53)

2021

Premier trimestre

392

0,53

Deuxième trimestre

366

0,50

Troisième trimestre

908

1,29

Quatrième trimestre

813

1,18

Exercice

2 479

3,48

2022

Premier trimestre

1 173

1,75

Deuxième trimestre

2 409

3,63

Troisième trimestre

2 031

3,24

Quatrième trimestre

1 727

2,86

Exercice

7 340

11,44

2023

Premier trimestre

1 248

2,13

(a) Calculé à l’aide du nombre moyen

d’actions en circulation au cours de chaque période. La somme des

trimestres présentés peut ne pas correspondre au total de

l’exercice.

Annexe VI

Mesures financières non conformes aux PCGR et autres mesures

financières

Certaines mesures incluses dans ce document ne sont pas

prescrites par les principes comptables généralement reconnus

(PCGR) des États-Unis. Ces mesures constituent des « mesures

financières non conformes aux PCGR » en vertu du règlement G de la

Securities and Exchange Commission et de l’élément 10(e) du

règlement S-K, et d’« autres mesures financières » en vertu du

Règlement 52-112 sur l’information concernant les mesures

financières non conformes aux PCGR et d’autres mesures financières

des Autorités canadiennes en valeurs mobilières.

Le rapprochement de ces mesures financières non conformes aux

PCGR et de la mesure la plus comparable selon les PCGR, ainsi que

d’autres renseignements requis par ces règlements ont été fournis.

Les mesures financières non conformes aux PCGR ainsi que les autres

mesures financières ne sont pas des mesures financières normalisées

selon les PCGR et n’ont pas non plus de sens normalisé. Par

conséquent, ces mesures pourraient ne pas être directement

comparables aux mesures présentées par d’autres sociétés et ne

devraient pas se substituer aux mesures financières conformes aux

PCGR.

Les flux de trésorerie liés aux activités d’exploitation,

hors le fonds de roulement

Les flux de trésorerie liés aux activités d’exploitation hors le

fonds de roulement constituent une mesure financière non conforme

aux PCGR correspondant au total des flux de trésorerie provenant

des activités d’exploitation moins les variations de l’actif et du

passif d’exploitation de la période. Les « Flux de trésorerie liés

aux activités d’exploitation » figurant dans l’état consolidé des

flux de trésorerie de la compagnie constituent la mesure financière

la plus directement comparable que l’on peut trouver dans les états

financiers. La direction croit qu’il est utile pour les

investisseurs de tenir compte de ces chiffres pour comparer le

rendement sous-jacent des activités de la compagnie pour les

périodes où il existe d’importants écarts d’une période au niveau

des variations du fonds de roulement. Les variations du fonds de

roulement correspondent aux « Variations de l’actif et du passif

d’exploitation », telles qu’elles sont indiquées dans l’état

consolidé des flux de trésorerie de la compagnie et dans l’Annexe

II du présent document. Cette mesure évalue les flux de trésorerie

au niveau de l’exploitation et, à ce titre, n’inclut pas le produit

de la vente d’actifs, tel que défini dans les flux de trésorerie

générés par les activités d’exploitation et de vente d’actifs à la

rubrique Terminologie du formulaire 10-K annuel de la

compagnie.

Rapprochement des flux de trésorerie liés aux activités

d’exploitation, hors le fonds de roulement

Trois mois

en millions de dollars canadiens

2023

2022

Extrait de l’état consolidé des

résultats de L’Impériale

Flux de trésorerie liés aux activités

d’exploitation

(821)

1 914

Moins les variations du fonds de

roulement

Variations de l’actif et du passif

d’exploitation

(2 375)

695

Flux de trésorerie liés aux activités

d’exploitation, hors le fonds de roulement

1 554

1 219

Flux de trésorerie disponible

Le flux de trésorerie disponible est une mesure financière non

conforme aux PCGR qui correspond aux flux de trésorerie issus des

activités d’exploitation, moins les ajouts aux immobilisations

corporelles et les placements en actions de la compagnie, plus le

produit de la vente d’actifs. Les « Flux de trésorerie liés aux

activités d’exploitation » figurant dans l’état consolidé des flux

de trésorerie de la compagnie constituent la mesure financière la

plus directement comparable que l’on peut trouver dans les états

financiers. Cette mesure est utilisée pour évaluer les liquidités

disponibles pour les activités de financement (y compris, mais sans

s’y limiter, les dividendes et les achats d’actions) après des

investissements dans l’entreprise.

Rapprochement du flux de trésorerie disponible

Trois mois

en millions de dollars canadiens

2023

2022

Extrait de l’état consolidé des

résultats de L’Impériale

Flux de trésorerie liés aux activités

d’exploitation

(821)

1 914

Flux de trésorerie liés aux activités

d’investissement

Ajouts aux immobilisations corporelles

(429)

(304)

Produits de la vente d’actifs

14

24

Prêt à des sociétés dans lesquelles la

compagnie détient une participation en actions – montant net

1

1

Flux de trésorerie disponible

(1 235)

1 635

Bénéfice (perte) net, hors les éléments identifiés

Le bénéfice (perte) net hors les éléments identifiés est une

mesure financière non conforme aux PCGR qui correspond au bénéfice

(perte) net total hors les événements non opérationnels

individuellement importants avec une incidence sur le bénéfice

total de la compagnie d’au moins 100 millions de dollars au cours

d’un trimestre donné. L’incidence du bénéfice (perte) net d’un

élément identifié pour un secteur individuel dans un trimestre

donné peut être inférieure à 100 millions de dollars lorsque

l’élément touche plusieurs secteurs ou plusieurs périodes. Le «

Bénéfice (perte) net » figurant dans l’état consolidé des résultats

de la compagnie constitue la mesure financière la plus directement

comparable que l’on peut trouver dans les états financiers. La

direction utilise ces chiffres pour améliorer la comparabilité des

activités sous-jacentes sur plusieurs périodes en isolant et

retirant les événements non opérationnels importants des résultats

commerciaux. La compagnie croit que cette façon de faire assure aux

investisseurs une plus grande transparence quant aux tendances et

résultats commerciaux et leur donne un point de vue semblable à

celui de la direction. Le bénéfice (perte) net hors les éléments

identifiés ne doit pas être examiné isolément du bénéfice (perte)

net établi selon les PCGR des États-Unis ni remplacer ce dernier.

Tous les éléments identifiés sont présentés après impôt.

Rapprochement du bénéfice (perte) net, hors les éléments

identifiés

Aucun élément n’a été identifié aux premiers trimestres de 2023

et 2022.

Coûts d’exploitation (coûts financiers)

Les coûts d’exploitation sont une mesure financière non conforme

aux PCGR qui correspond au total des dépenses, déduction faite des

achats de pétrole brut et de produits, des taxes d’accise fédérales

et des frais de carburant, du financement, et des coûts de type

hors trésorerie dont la dépréciation et l’épuisement, ainsi que la

retraite non liée aux services et les avantages postérieurs au

départ à la retraite. Les composants des coûts d’exploitation

comprennent ce qui suit : « Production et fabrication », « Frais de

vente et frais généraux », et « Exploration », dans l’état

consolidé des résultats de la compagnie et comme déclarés à

l’Annexe III du présent document. La somme de ces postes de l’état

des résultats sert d’indication des coûts d’exploitation et ne

représente pas les décaissements totaux de la compagnie. Le « Total

des dépenses » figurant dans l’état consolidé des résultats de la

compagnie constitue la mesure financière la plus directement

comparable que l’on peut trouver dans les états financiers. Cette

mesure est utile pour que les investisseurs comprennent les efforts

de la compagnie pour optimiser la trésorerie grâce à une gestion

disciplinée des dépenses.

Rapprochement des coûts d’exploitation

Trois mois

en millions de dollars canadiens

2023

2022

Extrait de l’état consolidé des

résultats de L’Impériale

Total des dépenses

10 476

11 152

Moins :

Achats de pétrole brut et de produits

7 478

8 350

Taxes d’accise fédérales et frais de

carburant

529

479

Dépréciation et épuisement

490

426

Retraite non liée aux services et

avantages postérieurs au départ à la retraite

20

4

Financement

16

7

Total des coûts d’exploitation

1 943

1 886

Composants des coûts d’exploitation

Trois mois

en millions de dollars canadiens

2023

2022

Extrait de l’état consolidé des

résultats de L’Impériale

Production et fabrication

1 756

1 659

Frais de vente et frais généraux

186

225

Exploration

1

2

Coûts d’exploitation

1 943

1 886

Contributions des segments au total des coûts

d’exploitation

Trois mois

en millions de dollars canadiens

2023

2022

Secteur Amont

1 288

1 251

Secteur Aval

568

503

Produits chimiques

84

77

Éliminations/Comptes non sectoriels

3

55

Coûts d’exploitation

1 943

1 886

Coûts d’exploitation unitaires (coûts unitaires)

Les coûts d’exploitation unitaires constituent un ratio non

conforme aux PCGR. Les coûts d’exploitation unitaires (coûts

unitaires) sont calculés en divisant les coûts d’exploitation par

la production brute totale d’équivalent pétrole et sont calculés

pour le segment Amont, ainsi que pour les principaux actifs de ce

secteur. Les coûts d’exploitation, une mesure financière non

conforme aux PCGR, sont indiqués et rapprochés ci-dessus. Cette

mesure est utile pour que les investisseurs comprennent les efforts

de gestion des dépenses déployés pour les principaux actifs de la

compagnie à titre de composants dans le cadre général du secteur

Amont. Les coûts d’exploitation unitaires, comme utilisés par la

direction, ne correspondent pas directement à la définition des «

Coûts de production unitaires moyens » énoncée par la Securities

and Exchange Commission (SEC) des États-Unis et indiquée dans le

formulaire SEC 10-K de la compagnie.

Composants des coûts d’exploitation unitaires

Trois mois

2023

2022

en millions de dollars canadiens

Secteur Amont (a)

Kearl

Cold Lake

Syncrude

Secteur Amont (a)

Kearl

Cold Lake

Syncrude

Production et fabrication

1 287

558

302

399

1 249

521

322

348

Frais de vente et frais généraux

—

—

—

—

—

—

—

—

Exploration

1

—

—

—

2

—

—

—

Coûts d’exploitation

1 288

558

302

399

1 251

521

322

348

Production brute d’équivalent pétrole

413

184

141

76

380

132

140

77

(en milliers de barils par jour)

Coûts d’exploitation unitaires (en

dollars par baril d’équivalent pétrole)

34,65

33,70

23,80

58,33

36,58

43,86

25,56

50,22

USD converti en fonction du taux de change

moyen en cumul annuel

25,64

24,94

17,61

43,16

28,90

34,65

20,19

39,67

2023 0,74 dollar américain; 2022 0,79

dollar américain

(a) Le secteur Amont comprend la part de

L’Impériale de Kearl, Cold Lake, Syncrude et autres.

Après plus d’un siècle d’existence, L’Impériale

demeure un acteur majeur dans la promotion de la technologie et de

l’innovation visant à mettre en valeur les ressources énergétiques

du Canada de façon responsable. Principal raffineur de produits

pétroliers du Canada, producteur incontournable de pétrole brut,

producteur clé de produits pétrochimiques et chef de file dans la

distribution de carburant à l’échelle du pays, notre entreprise

continue de viser les normes les plus élevées qui soient, et ce,

dans tous les secteurs d’activité.

Source: Imperial

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20230428005079/fr/

Investor relations (587) 476-4743

Media relations (587) 476-7010

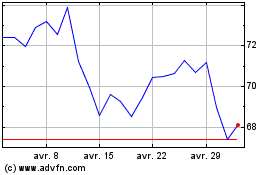

Imperial Oil (AMEX:IMO)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Imperial Oil (AMEX:IMO)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024