Reprise opérationnelle en 2021 : une dynamique

enclenchée pour 2022

Rendement immobilier global[1]

de l’ordre de +7% en 2021 RRN 2021 à 5,32€ par action

ANR EPRA de continuation (NTA) à 176,3€ par action en

hausse de +3,7% sur 1 an Dividende 2021 proposé de 5,3€

par action[2](soit environ 4,7%[3] de rendement) 512

M€ de cessions réalisées dans des zones secondaires avec

une prime de l’ordre de +9% sur les valeurs à fin 2020

LTV à 32,3% (droits inclus), -130 pb sur 12 mois,

coût moyen de la dette en baisse de -10 pb (à 0,9% pour

la dette tirée) Adoption d’un engagement de Neutralité carbone à

horizon 2030 (CAN0P-2030) Une dynamique de croissance qui se

précise dès 2022 (indexation, normalisation progressive de la

vacance, contribution du pipeline) RRN 2022 par action attendu à

5,5€

Regulatory News:

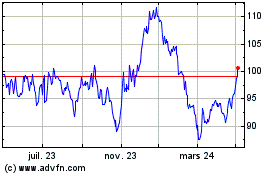

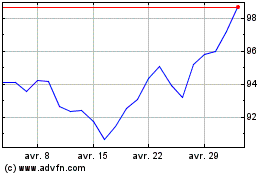

Gecina (Paris:GFC):

Une année 2021 marquée par une solide

performance opérationnelle

Bureaux Surperformance de la centralité

Un marché porteur sur les zones centrales Reprise de la

demande placée (+32% Région parisienne) portée par les zones

centrales (+58% Paris QCA) Un taux de vacance déjà en baisse sur

les marchés centraux (-140 pb dans le QCA sur 6 mois) 68% du

portefeuille de Bureaux de Gecina dans Paris à fin 2021 (vs.

55% fin-2016), 75% en incluant Neuilly/Levallois Volume de

commercialisations revenu au-delà du niveau d’avant crise pour

Gecina avec 180 000 m² commercialisés, +9% vs. 2019. Plus de 18

500 m² depuis début 2022. Réversion positive capturée (+6%)

notamment à Paris (+13% à Paris QCA, +3% à Paris autres)

Croissance des valeurs à périmètre constant (+3,0% sur 1 an)

tirée par le bureau central (+4,8% Paris QCA) et le logement

traditionnel (+3,5%)

Logements Croissance embarquée

Croissance embarquée de +15% des loyers 2021 du

résidentiel, grâce à l’acquisition de 7 programmes de VEFA

portant à près de 1 000 le nombre de nouveaux logements devant être

livrés d’ici 2025

Résidences étudiants Normalisation et confiance

Taux d’occupation spot normalisé proche de ceux de 2019

Signes encourageants pour 2022 & 2023, du fait des

retours des étudiants internationaux et de la réouverture à 100%

des universités

Une reprise progressive des fondamentaux qui

devrait positivement impacter les perspectives de croissance

dès 2022

2021 Rebond opérationnel

Rebond de la demande placée, principalement tirée par les

zones centrales Année record en termes de commercialisations

Faible indexation, reflet de la baisse du PIB et de la

faible inflation de 2020 Premiers effets du redémarrage

opérationnel qui permettent d’atteindre un RRN par action de

5,32 € avec 512 M€ de cessions d’actifs sur l’exercice vs. une

guidance initiale de 5,30 € supposée sans cessions

2022 & 2023 Concrétisation dans les agrégats

Rebond de l’indexation, conséquence de la reprise du PIB

et de l’inflation en 2021 Contribution positive du pipeline de

développement Matérialisation d’une réversion potentielle

positive (+6%) notamment à Paris (+16% dans le QCA)

Normalisation progressive de la vacance immobilière Une

structure de dette largement adaptée à un risque de remontée des

taux (maturité de 7,4 années, 90% de couverture des taux en

2022, 72% de la dette couverte jusqu’à 2028)

Perspectives 2022

Croissance à périmètre constant des revenus locatifs attendue

autour de +3% en 2022 RRN 2022 par action attendu en

hausse de +3% à c. 5,5 € par action (soit +5% retraité

des cessions réalisées en 2021)

Chiffres clés

En millions d'euros

déc-20

déc-21

Périmètre courant

Périmètre constant

Bureaux

533,6

490,4

-8,1%

-0,6%

Résidentiel traditionnel

106,0

105,4

-0,5%

+1,4%

Résidences étudiants

18,4

17,5

-5,2%

-6,8%

Loyers bruts

658,0

613,3

-6,8%

-0,4%

Résultat récurrent net part du Groupe

420,6

392,0

-6,8%

par action (en €)

5,72

5,32

-7,0%

Valeur du patrimoine (en M€)

19 738

20 102

+1,8%

+3,0%

LTV (hors droits)

35,6%

34,2%

-140 pb

LTV (droits inclus)

33,6%

32,3%

-130 pb

En € par action

déc-20

déc-21

Variation

ANR EPRA de reconstitution (NRV) par

action

187,1

193,5

+3,4%

ANR EPRA de continuation (NTA) par

action

170,1

176,3

+3,7%

ANR EPRA de liquidation (NDV) par

action

163,0

173,0

+6,2%

Dividende

5,30

5,302

stable

Taxonomie - Eligibilité

déc-21

Eligibilité des loyers bruts

100%

Eligibilité des capex

97%

Eligibilité des opex

na

Des marchés centraux qui redémarrent et des perspectives de

croissance qui se confirment en conséquence

Le résultat récurrent net part du Groupe ressort à 5,32 € par

action, en ligne avec l’objectif de Gecina pour l’année qui

s’entendait pourtant initialement hors cessions. Les effets des

cessions ont ainsi été intégralement compensés par les premiers

effets des solides réalisations opérationnelles observées en 2021

dans un marché en reprise sur les zones de prédilection de Gecina,

ainsi que par l’optimisation des frais financiers, résultat d’une

gestion proactive du bilan.

Dans un contexte marqué par la reprise des transactions

locatives sur les marchés des bureaux des zones les plus centrales,

les revenus locatifs de Gecina sont quasiment stables à périmètre

constant (à -0,4%). Cette stabilité en 2021 est essentiellement le

reflet de la dynamique opérationnelle et économique encore terne

observée en 2020 en conséquence de la crise sanitaire (faible

indexation, baisse de la croissance économique, hausse de la

vacance immobilière), et ne reflète ainsi pas encore la nette

amélioration de l’environnement observée notamment depuis le

deuxième trimestre 2021 (forte reprise de la croissance

économique du PIB, accélération de l’indexation, rebond des

transactions locatives, baisse de la vacance dans les zones les

plus centrales). Les bénéfices de cette reprise se traduiront

progressivement dans les agrégats financiers du Groupe dès

2022.

Le RRN part du Groupe 2022 est ainsi attendu autour de 5,5 €

par action, en hausse de près de +5% en neutralisant les effets

des cessions 2021, et de plus de +3% sur les données publiées.

Sur 2021, les marchés de référence de Gecina ont été

favorablement orientés et font ressortir une nette polarisation

des marchés en faveur des zones les plus centrales où les

équilibres de marchés semblent être normalisés, mais également en

faveur des meilleurs actifs (intégrant les performances

environnementales). Les transactions locatives sont en hausse de

+32% tirées par les zones les plus centrales (+58% sur le QCA

parisien)[4]. Notons que le volume de transactions est revenu

au-delà de sa moyenne long terme au cœur de Paris alors qu’il reste

encore en retrait sur les zones plus périphériques. Dans la

ville de Paris, l’offre immédiate est déjà en repli (-17% sur 6

mois) - notamment dans le QCA

(-29%) - ce qui oriente déjà les taux de vacance à

la baisse dans les zones centrales (en baisse sur 6 mois de -140 pb

à 3,1%[5] dans le QCA parisien, proche d’un plus bas

historique). Sur le front des valeurs locatives, là encore la

polarisation des marchés s’affirme avec une reprise de la

croissance des valeurs locatives significativement plus importantes

dans le QCA que dans les zones périphériques, favorisant ainsi la

capture d’un potentiel de réversion positif par Gecina au cours de

la signature de nouveaux baux.

Le volume de transactions signées par Gecina représente plus

de 180 000 m², soit +9% de plus qu’en 2019 (avant la crise

sanitaire), reflétant le dynamisme retrouvé des zones les plus

centrales (75% du patrimoine de Gecina est aujourd’hui situé dans

Paris intra-muros ou Neuilly-sur-Seine/Levallois). La réversion

moyenne matérialisée en 2021 s’élève à +6%, tirée par Paris

intra-muros (+13% dans le QCA), alors que la réversion est encore

légèrement négative dans les zones secondaires. La maturité des

baux signés ne s’est pas dégradée et les mesures d’accompagnement

sont restées stables.

Cette reprise des marchés, très polarisée en faveur des

immeubles de qualité situés dans les zones centrales, a renforcé le

rythme de commercialisation des actifs en cours de développement

portés par le pipeline de Gecina. Le taux de

pré-commercialisation des opérations livrées avant fin 2023 s’élève

maintenant à près de 67%. Le taux de pré-commercialisation du

pipeline engagé à fin 2020 aura ainsi progressé de +36 pt, passant

de 21% à 57%, sous l’effet de la commercialisation de l’immeuble

Porte Sud à Montrouge, de l’immeuble Biopark à Paris, de la

majorité de l’immeuble Sunside à La Défense, de la majorité de

l’immeuble Anthos à Boulogne, et plus récemment de près de 80% de

l’immeuble Boétie dans le QCA parisien.

La performance opérationnelle solide observée en 2021 notamment

dans les zones les plus centrales traduit la pertinence des

choix stratégiques du Groupe avec le recentrage du

patrimoine autour de la centralité, l’affirmation du

résidentiel, la rotation active du patrimoine,

l’extraction de valeur sur les immeubles à fort potentiel et

l’approche servicielle.

Les évolutions de marchés et la pertinence du modèle stratégique

de Gecina permettent ainsi d’envisager sereinement la reprise de

la croissance du RRN dès 2022. Cette dynamique devrait

s’inscrire progressivement au cours de 2022 et se confirmer en

2023, sous les effets combinés d’une contribution positive du

pipeline, d’une accélération de l’indexation des loyers,

d’une contribution positive de la réversion locative, et

d’une normalisation progressive de la vacance immobilière.

Dans ce contexte la structure financière du bilan (maturité

de la dette de 7,4 ans, 90% de la dette couverte en 2022, et 72% en

moyenne jusqu’en 2028) permet d’envisager sereinement l’avenir y

compris dans un contexte de hausse des taux d’intérêts.

Du coté des expertises et par conséquent de l’ANR, là

encore la polarisation des marchés favorise le patrimoine de

Gecina. La revalorisation du patrimoine à périmètre constant de +3%

en 2021 est ainsi tirée par les zones les plus centrales

(hausse de +4,5% sur un an pour le bureau dans Paris intra-muros)

et le logement traditionnel (+3,5% sur un an).

La bonne tenue des marchés de l’investissement a ainsi permis au

Groupe de procéder à la cession de 512 M€ d’actifs,

essentiellement situés dans des zones secondaires, avec une

prime sur les expertises de l’ordre de +9%.

En conséquence, l’ANR EPRA de continuation (NTA) ressort à

176,3€ par action, en hausse de +3,7% sur un an, soit un

rendement global (croissance de l’ANR, dividende rattaché) de près

de +7% sur un an.

La bonne tenue des marchés de prédilection de Gecina, la preuve

ces derniers semestres de la résilience du modèle du Groupe

s’appuyant sur la centralité de son patrimoine et la solidité de

son bilan, ainsi que la convergence de plusieurs leviers de

croissance favorables pour les exercices qui viennent, permettent

au Groupe de proposer le paiement en 2022 d’un dividende au

titre de 2021 de 5,3 € par action, soit un rendement actuel de

près de 4,7%[6].

Des revenus locatifs de transition en 2021, ne reflétant pas

encore la reprise déjà observée des marchés de référence du

Groupe

Revenus locatifs bruts

31-déc-20

31-déc-21

Variation (%)

En millions d'euros

Périm. courant

Périm. constant

Bureaux

533,6

490,4

-8,1%

-0,6%

Résidentiel traditionnel

106,0

105,4

-0,5%

+1,4%

Résidences étudiants

18,4

17,5

-5,2%

-6,8%

Total loyers bruts

658,0

613,3

-6,8%

-0,4%

A périmètre courant, les loyers s’inscrivent en baisse de

-6,8% principalement sous les effets des cessions réalisées

notamment sur le bureau depuis début 2020 (-22 M€), et d’immeubles

mis en restructuration ou devant l’être prochainement (-9 M€) et de

livraisons récentes (+7 M€). Ces revenus locatifs reflètent

également l’immobilisation de plusieurs immeubles de grande taille

sur une durée supérieure à un an en vue d’une rénovation (-19 M€),

dont certains ont d’ores et déjà été reloués fin 2021, les autres

devant être réceptionnés à l’issue du process de rénovation au

courant de l’exercice 2022. Notons que ce dernier effet revêt un

caractère exceptionnel sur 2021 en raison de la taille des

immeubles concernés. Ce phénomène devrait cependant contribuer à la

croissance des revenus locatifs sur les exercices qui viennent

lorsque ces immeubles seront réintroduits sur les marchés locatifs

au cours de 2022.

A périmètre constant, les loyers sont en légère baisse

de -0,4%. Cette évolution est liée à une détérioration de la

vacance locative (-1,4%), conséquence du ralentissement du

volume de transactions en 2020 et début 2021 et du départ de 3

locataires sur des surfaces de commerce du patrimoine de bureaux.

Cette évolution de l’impact de la vacance traduit un phénomène de

transition car elle ne reflète pas encore l’amélioration de la

dynamique commerciale observée sur 2021 notamment et dont les

bénéfices se feront sentir progressivement courant 2022.

La contribution de l’indexation est positive (+0,3%), ne

reflétant là aussi pas encore, les effets de la hausse observée des

indices des loyers, qui se matérialiseront également

progressivement dans les semestres qui viennent.

Cette performance tient compte en outre de l’effet positif de

la réversion locative se matérialisant sur les bureaux comme

sur les logements (avec une réversion faciale de +6% sur les

deux portefeuilles).

Loyers annualisés

Les loyers annualisés sont en baisse (-21 M€) par rapport au 31

décembre 2020, reflétant pour -22 M€ l’effet de la cession de 28

actifs en 2021, avec notamment la vente de l’immeuble Les Portes

d’Arcueil, et une contraction modérée sur le patrimoine en

exploitation provenant d’une hausse de la vacance immobilière (-1

M€). Notons que les départs des locataires sur les immeubles ayant

vocation à être mis en restructuration (-6 M€), sont plus que

compensés en loyers annualisés par les bénéfices des

commercialisations d’immeubles livrés (+8 M€).

27 M€ de ces loyers annualisés proviennent d’actifs destinés à

être libérés dans les années qui viennent en vue de leur mise en

restructuration dont 13 M€ sur les immeubles devant être libérés et

transférés au pipeline courant 2022.

Loyers annualisés (IFRS)

En millions d'euros

Déc-20

Déc-21

Bureaux

502

479

Résidentiel traditionnel

106

105

Résidences étudiants (Campus)

19

22

Total

627

606

Bureaux : une dynamique

opérationnelle favorable sur les zones les plus centrales et des

succès locatifs dont les effets se traduiront progressivement au

cours de 2022

A périmètre constant les loyers de bureaux sont en baisse

de -0,6% en 2021, traduisant :

- Un effet favorable provenant de la matérialisation d’une

réversion positive (+0,3%) particulièrement marquée dans

les zones les plus centrales (+1,0% dans Paris intra-muros),

compensant ainsi la contribution d’une réversion négative sur les

zones périphériques.

- Une indexation qui contribue à hauteur de +0,3%. La

hausse des indices publiés devant plutôt se traduire

progressivement dans la croissance à périmètre constant au cours

de 2022.

- Une contribution de la variation de la vacance négative,

en conséquence du ralentissement des volumes de transactions en

2020 et début 2021, en partie compensée par certaines indemnités de

départ des locataires et le rattrapage d’un retard de loyer

(-1,4%).

A périmètre courant, les revenus locatifs de bureaux

s’inscrivent en baisse de -8,1% principalement en raison de

l’important volume de cessions réalisées en 2020 et 2021 (-21 M€

avec Les Portes d’Arcueil à Arcueil, Le Valmy dans l’Est parisien,

et plusieurs immeubles à Antony, Boulogne-Billancourt et Vincennes)

et des actifs à fort potentiel de création de valeur qui ont été

transférés ou qui restent à transférer prochainement au pipeline

engagé (-7 M€).

Notons en outre que cette variation tient compte de la

contribution des immeubles restructurés récemment livrés (pour près

de +6 M€ avec les immeubles de la rue de Madrid dans le QCA et

Anthos à Boulogne-Billancourt). Elle tient également compte de

surfaces vacantes exceptionnellement immobilisées en vue d’un

programme de rénovation d’une durée supérieure à 1 an, dont

certaines ont d’ores et déjà été réceptionnées puis louées fin

2021, le reste des travaux devant être achevés au cours de

l’exercice 2022, contribuant ainsi progressivement à la reprise de

la croissance des revenus locatifs.

Revenus locatifs bruts – Bureaux

31-déc-20

31-déc-21

Variation (%)

En millions d’euros

Périm. Courant

Périm. Constant

Bureaux

533,6

490,4

-8,1%

-0,6%

Paris intra-muros

289,8

282,9

-2,4%

-0,9%

- Paris QCA & 5-6-7

178,2

174,8

-1,9%

-0,8%

- Paris QCA & 5-6-7 – Bureaux

142,3

139,6

-1,9%

-1,0%

- Paris QCA & 5-6-7 – Commerces

35,9

35,3

-1,9%

-0,1%

- Paris Autres

111,6

108,1

-3,1%

-1,1%

Croissant Ouest – La Défense

182,1

162,0

-11,0%

+0,8%

Autres Ile-de-France

42,9

27,7

-35,6%

-5,3%

Régions / étranger

18,8

17,9

-4,7%

-1,6%

Un taux de croissance à périmètre constant

des loyers attendu en hausse sur 2022

Les tendances favorables observées sur les marchés les plus

centraux de la Région parisienne depuis le deuxième trimestre 2021

ainsi que l’accélération des indices et le maintien des niveaux de

loyers permettent d’estimer une contribution positive en

amélioration des différentes composantes de la croissance à

périmètre constant (évolution de la vacance financière, indexation

et capture de la réversion). En conséquence la progression des

loyers à périmètre constant est attendue en hausse de l’ordre de

+3% en 2022.

YouFirst Residence (Logements

traditionnels) : une résilience confirmée

A périmètre constant les revenus locatifs des immeubles

de logements traditionnels s’inscrivent en hausse de

+1,4%.

Cette performance tient compte d’une faible indexation de +0,2%,

mais plus significativement de l’effet d’une réversion positive

(+1,1%) sur les relocations d’appartements effectuées, les loyers

des nouveaux locataires étant supérieurs d’environ +6% en moyenne

au-delà du loyer du précédent locataire depuis le début de

l’année (avec un taux de rotation des locataires de l’ordre de

16%).

A périmètre courant, les revenus locatifs sont en légère

baisse de -0,5%, traduisant l’effet des quelques cessions réalisées

récemment ainsi que le départ d’un locataire sur des surfaces

tertiaires d’un immeuble résidentiel, qui sont destinées à être

transformées en logements.

YouFirst Campus (Logements étudiants)

: normalisation

Les revenus locatifs des résidences étudiants sont en

contraction de -6,8% à périmètre constant (vs. -12,6% à fin juin

2021) et -5,2% à périmètre courant (vs. -12,9% fin juin 2021),

traduisant la normalisation de l’environnement depuis le 3ème

trimestre.

Notons en outre que cette performance tient également compte de

la capture d’un potentiel de réversion, provenant de

l’homogénéisation des grilles tarifaires de certaines

résidences.

La rentrée universitaire de septembre 2021 a été

particulièrement satisfaisante, reflétant une normalisation de

l’occupation des résidences malgré l’absence des étudiants

internationaux (hors espace Schengen). Témoignant de cette

normalisation, le taux d’occupation spot des résidences

étudiants est revenu fin 2021 à près de 93% alors qu’il n’était que

de 76% à fin mars.

Certains signes permettent de penser que le retour des étudiants

internationaux (notamment américains) devrait se matérialiser

progressivement au cours de l’exercice 2022. A cet égard Gecina

et l’université de New York NYU ont réactivé un partenariat

suspendu lors de la crise sanitaire, signe supplémentaire de la

normalisation en cours de la mobilité des étudiants.

L’ensemble des données opérationnelles permettent aujourd’hui

d’être optimiste pour 2022.

Forte reprise de l’activité locative de Gecina en

2021

Plus de 180 000 m² commercialisés en 2021, au-delà du volume

d’avant crise en 2019 (+9%)

En 2021, Gecina a loué, reloué ou renégocié plus de 180 000

m² représentant plus de 100 M€ de loyers faciaux. Ce volume de

transactions est d’ores et déjà supérieur au volume de

transactions enregistrées par Gecina avant la crise sanitaire en

2019 témoignant là encore de la normalisation des marchés

tertiaires dans les zones les plus centrales. Près des 2/3 de ces

transactions[7] ont d’ailleurs été réalisées au cœur de la ville de

Paris.

En moyenne la maturité ferme moyenne sur les baux signés en 2021

est de 8,7 années en progression par rapport aux précédentes

années.

Une réversion matérialisée de +6% au global tirée par les

zones les plus centrales

Les performances enregistrées montrent encore une véritable

surperformance locative des zones les plus centrales de la

Région parisienne, et notamment de Paris intra-muros, et ce

malgré l’incertitude résiduelle liée aux conséquences éventuelles

de la crise sanitaire.

Au global la réversion faciale capturée lors de relocations et

renouvellements de baux s’élève à +6%. Cette performance est tirée

par les zones les plus centrales et notamment le QCA parisien et

Paris 5/6/7 où elle s’élève à +13%, elle reste négative cependant

dans le Croissant Ouest et à La Défense (-5%).

Les mesures d’accompagnement sont en parallèle restées

relativement stables par rapport à 2020 sur le patrimoine de

Gecina, la baisse modérée de celles-ci dans la ville de Paris

compensant une faible hausse observée dans les zones

périphériques.

Les baux signés au cours de l’exercice, ont été en outre

sécurisés sur la base d’une durée locative ferme en légère

hausse par rapport à 2020, avec une durée ferme moyenne de près

de 9 années.

Cette hiérarchie des performances enregistrées au travers des

rotations de locataires conforte le Groupe dans ses orientations

stratégiques privilégiant les zones les plus centrales et notamment

le cœur de la ville de Paris.

Un potentiel de réversion théorique restant à capturer de +6%

en moyenne, tiré par Paris intra-muros (68% du patrimoine

tertiaire)

La dynamique de marché, toujours favorable aux zones centrales,

permet aujourd’hui d’observer un potentiel de réversion (écart

entre les loyers de marché actuels et les loyers en place dans

notre portefeuille) proche de +6% sur le patrimoine tertiaire du

Groupe, principalement du fait des zones les plus centrales du

portefeuille et notamment Paris intra-muros (+16% dans Paris QCA

ou +12% dans le reste de Paris). Cette performance potentielle

se matérialisera progressivement dans les années qui viennent au

fil des échéances des baux en cours.

Un taux d’occupation de transition en 2021 ne reflétant pas

encore les effets observés de la reprise des marchés centraux au

2ème semestre

Le taux d’occupation financier

moyen (TOF) du Groupe s’établit encore à un haut

niveau à 91,2% en baisse cependant de -2,1 pt sur un an. Ce taux

est le reflet mécanique de la hausse de la vacance immobilière au

cours de 2020 dans un contexte atone sur le front des

commercialisations.

Il convient de noter que le taux d’occupation moyen

normatif (tenant compte des signatures de baux réalisées mais

dont la date d’effet reste encore à venir) s’élève à 92,6%

sur l’ensemble du patrimoine, soit +140 pb au-delà du TOF publié

à fin 2021, ce qui constitue une indication importante de sa

progression potentielle dans les semestres qui viennent.

Sur le périmètre du bureau,

la baisse de -2,4 pt sur un an est imputable au ralentissement du

volume de transactions en 2020 dont les effets se sont traduits en

2021 et au départ de locataires sur des surfaces de commerces dans

le QCA parisien.

Ce taux d’occupation financière à 90,7% ne tient cependant pas

compte de certaines commercialisations de surfaces dont les baux

signés récemment n’ont pas encore pris effet, comme, sur les

immeubles Carré Michelet et Sunside à La Défense ou Anthos à

Boulogne.

Sur le patrimoine de Bureaux, le TOF normatif (incluant

notamment les commercialisations citées ci-dessus) s’élève à

92,4% preuve d’une dynamique favorable sur les marchés et d’une

normalisation en cours des équilibres locatifs sur notre

patrimoine qui devrait se prolonger courant 2022.

Dans le détail, le taux d’occupation financier moyen atteint 93%

dans Paris intra-muros (94,5% sur le bureau du QCA), 87% dans le

Croissant Ouest et La Défense, et 85,4% pour le reste de la Région

parisienne.

Sur le logement

traditionnel, le taux d’occupation est stable sur un an,

preuve de la résilience locative de ce portefeuille.

Sur le périmètre des résidences

étudiants, l’occupation financière moyenne demeure

dégradée en dépit d’un solide dernier trimestre. Sur la totalité de

l’année, la fermeture des universités et écoles supérieures, et le

durcissement des restrictions au cours du premier semestre

précédant une période estivale habituellement faible pour les

résidences étudiants a impacté l’occupation des actifs. Le taux

d’occupation financier moyen atteint en conséquence 79% à fin

décembre.

Cependant, la reprise observée depuis la rentrée

universitaire 2021, fait ressortir une très nette progression de

l’occupation des résidences. A fin décembre le taux

d’occupation spot s’élève à 92,7%, alors que celui-ci n’était

que de 76,1% à fin mars 2021, preuve de la normalisation de

l’occupation actuelle des résidences.

TOF moyen

31-déc-20

31-mars-21

30-juin-21

30-sept-21

31-déc-21

Bureaux

93,1%

91,7%

91,4%

91,0%

90,7%

Résidentiel traditionnel

96,9%

96,1%

96,7%

96,6%

96,8%

Résidences étudiants

82,9%

81,5%

74,4%

72,8%

79,0%

Total Groupe

93,3%

92,0%

91,6%

91,2%

91,2%

Résultat récurrent net part du Groupe : prémices d’une

dynamique de reprise

Le résultat récurrent net part du Groupe ressort à 5,32 € par

action, en ligne avec l’objectif de Gecina pour l’année qui

s’entendait pourtant initialement hors cessions. Les effets des

cessions ont ainsi été intégralement compensés par les bonnes

réalisations opérationnelles dans un marché en reprise sur les

zones de prédilection de Gecina ainsi que par l’optimisation des

frais financiers, résultat d’une gestion proactive du bilan.

En neutralisant les effets des cessions réalisées en 2021, et

donc en se basant sur le périmètre envisagé lors de la publication

initiale de la guidance 2021, le RRN par action ressort en 2021

autour de 5,40 € par action, en nette surperformance par rapport

aux objectifs initiaux.

Le RRN part du Groupe s’inscrit en baisse sur un an de -6,8%

(-7,0% par action) principalement en raison du volume de

cessions réalisées en 2020 et 2021, ainsi que des pertes

temporaires de revenus locatifs provenant d’immeubles à fort

potentiel libérés en vue de leur mise en restructuration.

Rotation du patrimoine :

variation nette des loyers -22 M€

Cette variation traduit les effets de la rotation du patrimoine

réalisée depuis début 2020 pour près d’1 Md€ dont 512 M€ en 2021.

Les cessions concernent principalement des immeubles de bureaux

situés en dehors de Paris (Arcueil, Levallois, Montreuil, Boulogne

et Antony).

Opérations liées au pipeline

(livraisons et mises en restructuration) : variation nette des

loyers -1,9 M€

La variation du Résultat Récurrent Net part du Groupe est

également impactée par les opérations liées au pipeline.

- Les loyers supplémentaires générés par les livraisons

récentes d’immeubles en développement représentent +6,8

M€ (avec la livraison de l’immeuble situé rue de Madrid dans le

QCA parisien et des immeubles Anthos à Boulogne et Biopark dans

Paris).

- En parallèle, les immeubles transférés dans le pipeline

ces 12 derniers mois ou devant l’être prochainement expliquent une

baisse temporaire des revenus locatifs de l’ordre de -8,7 M€

par rapport à fin 2020. Ces libérations ont notamment permis le

lancement d’un nouveau projet de restructuration au cœur du QCA

parisien avec l’immeuble « Boétie » (10 200 m²) livré en 2023.

Actifs immobilisés pour un durée

supérieure à un an : variation nette de -18,6 M€

Notons qu’en outre la baisse des loyers est impactée par

l’immobilisation de certains immeubles de grande taille sur une

durée supérieure à un an en vue d’une rénovation, dont certains ont

d’ores et déjà été reloués fin 2021, les autres devant être

réceptionnés à l’issue du process de rénovation au courant de

l’exercice 2022. Il s’agit principalement de deux immeubles situés

dans le Croissant Ouest et à La Défense. La taille importante de

ces deux immeubles confère à cet effet un caractère exceptionnel

sur l’exercice 2021. Le retour attendu de ces immeubles sur le

marché locatif au cours de 2022 devrait ainsi contribuer à la

croissance des revenus locatifs sur les années qui

viennent.

Marge locative en baisse de -40 pb, reflet de l’augmentation de la

vacance en conséquence d’une activité locative faible en

2020

La marge locative s’établit à 89,6%, en baisse de -40 pb

par rapport à fin 2020. Cette baisse est principalement due à un

niveau de vacance locative transitoirement supérieur à la moyenne

long terme. La baisse de cette marge locative est cependant minorée

par la réduction du provisionnement des créances clients

reflétant ainsi l’amélioration du contexte économique.

Sur les résidences étudiants (YouFirst Campus), bien que le

contexte se soit amélioré sur le deuxième semestre, la marge

locative progresse par rapport à fin juin 2021, mais reste encore

dégradée. La normalisation de l’occupation des résidences depuis la

rentrée universitaire 2021 devrait permettre une normalisation de

cette marge par rapport aux observations historiques.

Groupe

Bureaux

Résidentiel

Etudiants

Marge locative au 31/12/2020

90,0%

92,1%

83,0%

70,9%

Marge locative au 31/12/2021

89,6%

91,9%

82,0%

72,5%

Autres postes de variations

notables

- Baisse des frais de structure de

-2,1% bénéficiant d’une réduction des frais de fonctionnement.

- Baisse des frais financiers de

-8,8% sur un an, traduisant la poursuite de l’optimisation de la

structure bilancielle du Groupe et la réduction du coût moyen de la

dette qui s’établit maintenant à 1,2% (incluant les coûts de lignes

de crédit non tirées), et dans une moindre mesure la réduction de

l’encours de dette (baisse du LTV).

En millions d'euros

31-déc-20

31-déc-21

Var (%)

Revenus locatifs bruts

658,0

613,3

-6,8%

Revenus locatifs nets

592,4

549,7

-7,2%

Marge opérationnelle des autres

activités

1,6

2,8

+76,9%

Services et autres produits (net)

4,4

4,3

-0,5%

Frais de structure

(82,2)

(80,5)

-2,1%

Excédent brut d'exploitation -

récurrent

516,1

476,4

-7,7%

Frais financiers nets

(89,8)

(81,9)

-8,8%

Résultat récurrent brut

426,4

394,5

-7,5%

Résultat net récurrent des sociétés mises

en équivalence

1,4

1,7

+18,1%

Intérêts minoritaires récurrents

(1,3)

(1,5)

+11,5%

Impôts récurrents

(5,9)

(2,7)

-53,4%

Résultat récurrent net part du Groupe

(1)

420,6

392,0

-6,8%

Résultat récurrent net part du Groupe

par action

5,72

5,32

-7,0%

(1) Excédent brut d’exploitation déduction faite des frais

financiers nets, des impôts récurrents, des intérêts minoritaires,

y compris le résultat des sociétés mises en équivalence

Baisse du LTV, verdissement du passif, préservation d’une

maturité longue et coût de la dette historiquement bas

Depuis début 2021, Gecina a poursuivi l’optimisation, le

renforcement et l’allongement de sa structure financière. Le Groupe

a également accéléré l’alignement de ses financements avec sa

stratégie et ses fortes convictions RSE avec la signature

de nouvelles lignes de crédit responsables et la requalification

de la totalité de ses encours obligataires en Green Bonds.

Le Groupe a également levé depuis début 2021, 2,6 milliards de

nouveaux financements qui intègrent tous une composante RSE, avec

une maturité moyenne de 9,1 années.

Gecina a ainsi levé deux Green Bonds de 500 millions

d’euros chacun (en juin 2021 et janvier 2022), avec un

coupon moyen de 0,875% et une maturité moyenne de 13 ans et

a procédé au remboursement anticipé (make-whole call) d’un emprunt

obligataire de 378 M€ portant un coupon de 2,00%. Ces émissions

s’intègrent dans le programme de Gecina visant à accompagner

l’amélioration continue et globale du portefeuille d’actifs du

Groupe, et en particulier de sa performance environnementale. Il

repose sur un Green Bond Framework ambitieux et dynamique

(disponible sur le site internet de la société).

A date, 90% des ressources financières du Groupe (hors

court terme) reflètent l’engagement RSE du Groupe (Green

Bonds et lignes de crédits responsables).

Réduction du LTV, allongement de la maturité et confirmation de

la solidité du bilan du Groupe

A fin 2021, Gecina présente un ratio d’endettement LTV à 32,3

% droits inclus, soit une baisse de -1,3 pt sur un an (34,2%

hors droits).

L’ICR augmente encore et s’établit à 5,8x, et le ratio de

dette gagée reste à 0,2%, conférant à Gecina une marge importante

vis-à-vis de ses covenants bancaires.

A fin décembre, la maturité moyenne de la dette de Gecina

s’élève à 7,4 années (+0,3 année vs. fin 2020) et la maturité

moyenne des couvertures à 7,5 années.

Les frais financiers du Groupe sont couverts à près de 72% en

moyenne sur les 7 prochaines années contre une variation des

taux courts (Euribor 3 mois).

Au cours des deux dernières années, Gecina a renforcé son profil

de couverture de près de +10 pt notamment sur la période

2027-2032

A titre d’illustration, une hausse théorique des taux de +0,5 pt

(Euribor) n’augmenterait le coût moyen de la dette de Gecina que de

+0,1%. Cet effet serait intégralement compensé au niveau du RRN par

1 pt d’indexation.

La liquidité du Groupe s’élève à fin 2021 à 3,3 Md€ (nette de la

couverture des ressources court terme de NEU CP) couvrant ainsi

l’intégralité des échéances financières des trois prochaines

années.

77% des lignes de crédits bancaires maintenant responsables,

reflétant l’engagement RSE de Gecina

Gecina a signé depuis le début de l’année 2021, 1,6 milliard

d’euros de nouvelles lignes bancaires, toutes sous format

responsable, ainsi que 0,8 milliard d’euros d‘avenants visant à

transformer des lignes bancaires traditionnelles en lignes de

crédit responsables. Avec ces opérations, ce sont donc maintenant

77% des lignes de crédits bancaires du Groupe qui incitent et

engagent Gecina à toujours plus améliorer la performance

environnementale de son patrimoine (vs 32% fin 2020 et 20% fin

2019). Cette intégration rapide et importante de la RSE dans la

structure financière démontre une nouvelle fois les fortes

convictions environnementales et sociétales de Gecina ainsi que la

volonté permanente du Groupe à vouloir progresser sur ces sujets

maintenant intégrés dans sa stratégie.

Coût moyen de la dette du Groupe en baisse de -10 pb sur 1

an

Le Groupe a ainsi confirmé la solidité de son bilan tout en

maintenant un coût de la dette historiquement bas, à 0,9% pour la

dette tirée et 1,2% pour le coût de la dette totale, soit une

baisse de l’ordre de -10 pb par rapport à fin 2020.

Ratios

Covenant

31/12/2021

Dette financière nette / valeur du

patrimoine réévaluée (bloc, hors droits)

< 55% - 60%

34,2%

Excédent Brut d’Exploitation / frais

financiers nets

> 2,0x

5,8x

Encours de la dette gagée / valeur du

patrimoine réévaluée (bloc, hors droits)

< 25%

0,2%

Valeur du patrimoine réévaluée (bloc, hors

droits) en milliards d’euros

> 6,0 - 8,0

20,1

544 M€ de cessions réalisées ou sous promesses et 351 M€

d’investissements

512 M€ de cessions finalisées sur l’année

avec une prime sur les valeurs à fin 2020 de l’ordre de +9%,

renforçant la centralité du patrimoine et la solidité du bilan du

Groupe

Depuis le début de l’année Gecina a cédé 512 M€ d’actifs avec

une prime moyenne de l’ordre de 9% sur les expertises à fin 2020,

et un taux de privation de 3,2%.

- 95% des cessions concernent des immeubles de bureaux, le reste

étant composé de logements traditionnels et d’une résidence

étudiants (Le Bourget)

- 92% des cessions de bureaux concernent des immeubles situés en

dehors de la ville de Paris

En outre 32 M€ de cessions font à fin 2021 l’objet de promesses

de vente, et concernent des logements.

Ces cessions visent à la fois à renforcer la centralité du

patrimoine de Gecina tout en maintenant un LTV à des niveaux

conférant au Groupe une marge de manœuvre financière.

En conséquence, sur la base des expertises à fin décembre, le

LTV est aujourd’hui de 32,3% droits inclus. Pour mémoire il

s’élevait à 34,0% fin décembre 2019 et à 33,6% fin 2020.

351 M€ d’investissements réalisés

essentiellement au titre du pipeline de projets

74% des 351 M€ d’investissements ont été décaissés en 2021 au

titre du pipeline en cours de développement ou sur des projets

livrés sur l’exercice. Le reste a été décaissé au titre de

l’amélioration du patrimoine résidentiel et tertiaire favorisant à

la fois la capture d’un potentiel de création de valeur au travers

de l’avancement des travaux sur les actifs en développement, mais

aussi au travers de l’amélioration de la qualité de nos immeubles

résidentiels favorisant la matérialisation du potentiel de

réversion identifié.

Portefeuille résidentiel : des perspectives de croissance de

plus en plus visibles

Depuis 2017, le patrimoine résidentiel est devenu une partie

centrale de la stratégie du Groupe, offrant à ce jour un couple

rendement risque attractif mais également des perspectives de

croissance et de création de valeur.

Sur le périmètre en exploitation :

potentiel de réversion, et optimisation des process et du taux

d’occupation

En affirmant sa volonté de rester investie dans cette classe

d’actif en 2017, Gecina avait identifié sur son périmètre en

exploitation d’importants gisements de croissance et d’extraction

de valeur. Avec un plan d’investissement sur ce périmètre de

l’ordre de 200 M€, Gecina entend investir dans son patrimoine afin

d’améliorer la qualité des bâtiments aux standards YouFirst

(Végétalisation, rénovations des parties communes et des parties

privatives au cours de la rotation des locataires), justifiant

ainsi de la capture attendue d’un potentiel de réversion qui

pourrait être proche de +15%.

Les effets de cette stratégie sur la performance du Groupe sont

d’ores et déjà visibles, tant au niveau de la dynamique de

croissance locative à périmètre constant qui atteint cette année

+1,4% en surperformance des autres classes d’actifs, qu’en matière

de croissance de la valeur du patrimoine résidentiel à périmètre

constant (+3,5% en 2021).

Au-delà de la capture d’un potentiel de réversion significatif,

l’optimisation des process de gestion et notamment de

commercialisation engagée en 2021 avec la mise en place

d’outils digitaux et une réorganisation du pôle résidentiel de

Gecina, devrait contribuer à accroitre la performance

opérationnelle du Groupe. Les bénéfices attendus en matière de

marge opérationnelle et d’optimisation des taux d’occupation

devraient ainsi être perçus dans les semestres qui viennent.

Une croissance sécurisée en 2021 avec

près de 1 000 logements devant être livrés d’ici

2025

En 2021, le Groupe a finalisé l’acquisition de 7 projets

résidentiels représentant près de 700 unités qui seront

livrées d’ici 2025. Ces 700 logements supplémentaires viennent

s’ajouter à près de 300 logements en cours de développement

dont la construction a été identifiée sur la base du périmètre

historique du Groupe (avec une transformation de bureaux en

logements, des opérations d’extensions).

L’ensemble de ces opérations de développements représente un

volume d’investissement restant à décaisser de l’ordre de 382 M€

d’ici 2025 (y compris résidences étudiants), avec une croissance

embarquée progressive des loyers de l’ordre de +15%.

Un potentiel de croissance conséquent

sur les périmètres en exploitation et en

développement

La dynamique engagée sur le patrimoine en exploitation ainsi que

les opérations de développement portant sur près de 1 000 logements

confèrent à la filiale Homya de Gecina un potentiel de

croissance de ses revenus locatifs de l’ordre de +30% à +40% qui

sera matérialisé au fil des livraisons attendues d’ici 2025 et au

cours de la rotation des locataires en ce qui concerne la réversion

locative.

Pipeline de projets de 4,0 Md€ dont 3,4 Md€ engagés ou

pouvant l’être prochainement

3,4 Md€ de projets engagés ou pouvant

être engagés à court terme

Avec un pipeline engagé de l’ordre de 1,8 Md€ et un pipeline

contrôlé et certain devant être engagé dans les années qui

viennent, le Groupe attend un supplément de loyers IFRS de l’ordre

de 120 M€ à 130 M€, net des privations de loyers temporaires

nécessaires afin de pouvoir mener certaines opérations. Ce montant

mesure le supplément locatif IFRS attendu par rapport aux loyers

perçus en 2021 sur les opérations livrées ou devant être livrées

entre 2021 et 2026.

1,8 Md€ de projets engagés (livraisons

2022-2025)

Les projets en cours de développement sont très largement

concentrés sur les zones les plus centrales avec 85% du pipeline

engagé sur les bureaux qui se situe dans Paris intra-muros.

Près de 30% du pipeline engagé est maintenant constitué d’actifs

résidentiels, preuve de la montée en puissance du Groupe sur ce

secteur.

Au total 18 projets sont à ce jour engagés et seront livrés

entre 2022 et 2025, représentant un volume total

d’investissement de 1,8 Md€, dont 0,6 Md€ seulement restant à

décaisser dans les années qui viennent.

Avec un rendement attendu à livraison de 5,3% sur le bureau et

de 4,8% au total, le pipeline engagé représente un volume de loyers

potentiels de l’ordre de 86 M€ qui se matérialisera progressivement

entre 2021 et 2025 au fil des livraisons à venir.

D’importantes commercialisations en 2021 sur le périmètre en

développement ou récemment livré

Le taux de pré-commercialisation des opérations livrées

avant fin 2023 s’élève maintenant à près de 67% et 51% en intégrant

les opérations dont la livraison est prévue en 2024.

Sur la base du périmètre engagé fin 2020, le taux de

pré-commercialisation du pipeline engagé a progressé de +36 pt,

passant de 21% à 57%, sous l’effet de la commercialisation de

l’immeuble Porte Sud à Montrouge, de Biopark à Paris, de la

majorité de l’immeuble Sunside à La Défense et de la majorité de

l’immeuble Anthos à Boulogne, et plus récemment de près de 80% de

l’immeuble Boétie dans le QCA parisien.

A fin décembre 600 M€ restent à investir au titre des projets

engagés, dont 231 M€ d’ici fin 2022, 262 M€ en 2023, et 108 M€ en

2024-2025.

1,6 Md€ de projets « contrôlés et

certains » pouvant être engagés dans les semestres qui viennent

(livraisons 2024-2026)

Le pipeline d’opérations « à engager », dit « contrôlé et

certain », regroupe les actifs détenus par Gecina, dont la

libération est engagée et sur lesquels un projet de restructuration

satisfaisant les critères d’investissement de Gecina a été

identifié. Ces projets seront donc engagés dans les semestres qui

viennent, sauf si les conditions de marché venaient à remettre en

cause leur rationnel immobilier et financier.

Ce pipeline rassemble 12 projets dont 7 de bureaux qui se

trouvent à près de 81% à Paris ou à Neuilly, et qui seront

transférés au pipeline engagé lors de leur libération par les

locataires en place. Ces actifs, en attente du départ des

locataires en place, génèrent à fin décembre un volume de loyers

IFRS annualisés résiduels représentant près de 27 M€. En

contrepartie, le pipeline « contrôlé et certain » devrait générer

un rendement attendu à livraison (yield on cost) de 5,3% en

moyenne, soit près de 83 M€ de loyers faciaux potentiels à

terme.

Notons qu’en 2022, 6 opérations de développement seront

transférées au pipeline, dont 3 sur le bureau. Certains

de ces actifs sont à fin 2021 toujours occupés et seront libérés en

cours d’année. Ils représentent un volume de loyers annualisés

de l’ordre de -13 M€. En supposant donc un transfert au

pipeline à fin juin, la perte théorique de loyers sur 2022 serait

par conséquent de l’ordre de -6M€ à -7M€. A l’issue des

restructurations, ces 6 actifs dont les projets seront engagés au

cours de 2022 devraient générer un volume locatif théorique facial

de l’ordre de +30 M€.

Dans l’hypothèse probable du lancement de ces projets contrôlés

et certains, 617 M€ seront à investir à compter de leur lancement

attendu dans les semestres qui viennent.

Notons que l’ensemble de ces projets fait régulièrement l’objet

de revues en fonction de l’évolution des marchés, et que le choix

définitif du lancement reste à la main de Gecina jusqu’au jour de

la mise en restructuration effective.

0,7 Md€ de projets contrôlés «

probables » à plus long terme (livraisons possibles

2024-2026)

Le pipeline contrôlé « probable » rassemble les projets

identifiés et détenus par Gecina dont le départ du locataire n’est

pas encore certain. L’identification en amont de ces projets permet

d’atteindre un rendement potentiel à livraison de l’ordre de

5,2% pour un portefeuille de projets potentiels en très

grande partie situés dans Paris intra-muros (c.90%). Ces

projets seront lancés, à la main de Gecina en fonction de

l’évolution des marchés immobiliers.

Surface

Coût total

Déjà

Reste à

Yield

Rendements

date moyenne

Date de

totale

Investissement

Investi

Investir

on cost

prime théorique

%

d'arrivée des

Projets

Localisation

Livraison

(m²)

M €

M €

M €

estimé

(BNPPRE)

Pré loué

locataires

Neuilly - 157 CDG

Bureau

Croiss. Ouest

T1-22

11 400

116

-

Paris - L1ve

Bureau

Paris QCA

T3-22

33 200

513

87%

mi 22

Paris - Boétie

Bureau

Paris QCA

T1-23

10 200

176

78%

T1-23

Livraisons Bureaux 2022-2023

54 800

806

763

43

4,9%

2,8%

67%

Paris - Mondo

Bureau

Paris QCA

T2-24

30 100

388

-

Montrouge - Porte Sud

Bureau

1ère Cour.

T2-24

12 600

83

100%

mi-24

Total Bureaux

97 500

1 278

1 060

218

5,3%

2,8%

51%

Paris - Glacière

Résidentiel

Paris

T1-22

300

2

n.a

Ville d'Avray

Résidentiel

1ère Cour.

T1-23

10 000

78

n.a

Paris - Wood'up

Résidentiel

Paris

T4-23

8 000

97

n.a

Paris - Dareau

Résidentiel

Paris

T1-24

5 500

53

n.a

Marseille - Art'Chipel

Résidentiel

Marseille

T1-24

4 800

27

n.a

Rueil - Arsenal

Résidentiel

Rueil

T1-24

6 000

47

n.a

Rueil - Doumer

Résidentiel

Rueil

T2-24

5 500

46

n.a

Paris - Vouillé

Etudiants

Paris

T3-24

2 400

24

n.a

Paris - Lourmel

Etudiants

Paris

T3-24

1 600

16

n.a

Paris - Porte Brancion

Etudiants

Paris

T3-24

2 900

19

n.a

Bordeaux - Belvédère

Résidentiel

Bordeaux

T3-24

8 000

39

n.a

Bordeaux - Oasis

Résidentiel

Bordeaux

T2-25

7 700

39

n.a

Bordeaux - Brienne

Résidentiel

Bordeaux

T2-25

5 500

26

n.a

Densification résidentiel

Résidentiel

n.a

1 900

8

n.a

Total Résidentiel

70 100

521

139

382

3,6%

2,7%

Total engagé

167 600

1 799

1 198

600

4,8%

2,8%

Contrôlé et certain bureaux

117 200

1 365

886

479

5,6%

3,0%

Contrôlé et certain résidentiel

26 300

189

51

138

3,6%

2,6%

Total Contrôlé et certain

143 500

1 554

937

617

5,3%

3,0%

TOTAL Engagé + contrôlé et

certain

311 100

3 353

2 135

1 217

5,0%

2,9%

Total Contrôlé et Probable

68 900

651

455

196

5,2%

2,9%

TOTAL PIPELINE

380 000

4 004

2 590

1 414

5,1%

2,9%

Patrimoine en hausse de +3,1% à périmètre constant, tiré par

les zones les plus centrales et le logement

La valeur du patrimoine (bloc) ressort à 20,1 Md€, en

hausse à périmètre constant de +3,1% depuis le début de l’année

en intégrant la variation de valeur nette du pipeline engagé (+3,0%

sur le seul périmètre en exploitation), et de +1,8% à périmètre

courant. Cette hausse bénéficie d’une solide dynamique sur les

zones centrales pour le bureau mais également du logement.

Bureaux : des valeurs en hausse dans

les zones centrales

A périmètre constant, sur le patrimoine bureau, la

primauté des zones les plus centrales ressort encore. La valeur

sur l’ensemble du patrimoine de bureaux est au total en hausse de

+2,9% sur 1 an, mais elle est en hausse de +4,5% sur le seul

portefeuille parisien et même de +4,8% dans le QCA et Paris 5/6/7,

et globalement stable sur le reste de la Région parisienne.

Dans la ville de Paris, la hausse des valeurs vient

majoritairement d’un effet loyer positif reflétant la bonne tenue

des marchés locatifs les plus centraux.

Ce différentiel de performance mesure l’écart croissant entre

les zones les plus centrales dont les perspectives restent

résilientes notamment en raison d’une vacance actuelle extrêmement

faible et d’une offre future contrainte, et les zones secondaires

offrant un profil de risque plus sensible à l’environnement

économique.

Logements traditionnels : des valeurs

en hausse de près de +3,5% sur 1 an

Sur le patrimoine résidentiel traditionnel, la

valorisation retenue s’inscrit en hausse de +3,5% à périmètre

constant. Cette performance est à la fois portée par les

tendances sur le marché libre, dans un contexte de taux d’intérêt

toujours bas, par l’appétit toujours croissant des investisseurs

institutionnels justifiant d’une plus faible décote pour les

valeurs blocs, mais également par la mise en place de la

nouvelle stratégie de Gecina sur cette classe d’actifs avec les

premiers effets de création de valeur induits (plans

d’investissements plus ambitieux et réversion locative).

Logements étudiants : une

revalorisation au second semestre qui compense déjà la dégradation

observée au premier semestre

Sur les résidences étudiants YouFirst Campus, la

hausse de valeur à périmètre constant s’élève à +1,6%. Notons que

la baisse de valeur observée à périmètre constant sur le premier

semestre est d’ores et déjà compensée à fin 2021. Cette révision à

la hausse de la valeur du patrimoine étudiant au second semestre

traduit la normalisation de l’occupation des résidences.

Répartition par segment

Valeur expertisées

Taux de capitalisation

nets

Variation périm.

courant

Variation périm.

constant

en € / m²

En millions d'euros

31/12/2021

31/12/2020

31/12/2021

31/12/2020

Déc 2021 vs. Déc 2020

Déc 2021 vs. Déc 2020

Déc 2021

Bureaux

16 147

15 983

4,0%

4,0%

+1,0%

+2,9%

11 616

Paris intra-muros

11 038

10 489

3,3%

3,4%

+5,2%

+4,5%

17 528

Paris QCA & 5-6-7

7 972

7 479

3,1%

3,1%

+6,6%

+4,8%

22 930

- Paris QCA - Bureaux

6 274

5 837

3,2%

3,3%

+7,5%

+5,6%

21 141

- Paris QCA - Commerces

1 698

1 642

2,6%

2,7%

+3,4%

+2,7%

52 101

Paris autres

3 067

3 010

3,9%

4,0%

+1,9%

+3,8%

11 348

Croissant Ouest - La Défense

4 349

4 416

5,3%

5,2%

-1,5%

-0,3%

8 172

Autres IDF

299

604

8,1%

8,4%

-50,4%

+0,2%

2 056

Régions / Etranger

460

475

4,5%

4,4%

-3,1%

-2,1%

5 651

Résidentiel (bloc)

3 878

3 641

2,9%

3,1%

+6,5%

+3,3%

7 464

CBI

77

114

-

-

-

-

-

Total Groupe

20 102

19 738

3,8%

3,9%

+1,8%

+3,0%

10 536

Hausse de l’ANR EPRA de continuation (NTA) de +3,7% sur un an

à 176,3 € par action, et ANR EPRA de reconstitution (NRV) de 193,5

€ par action

ANR EPRA de continuation (NTA) s’établit à 176,3€

par action (+3,7% sur 1 an) et 183,7€ par action en valeur

lot pour le résidentiel.

ANR EPRA de reconstitution (NRV) s’établit à

193,5€ par action (+3,4% sur 1 an).

ANR EPRA de liquidation (NDV) ressort à 173,0€ par

action (+6,2% sur 1 an).

A titre d’information, l’ANR EPRA dilué (ancien format) ressort

à 179,0€ (+3,6%) par action et l’ANR EPRA dilué Triple Net à 177,3€

(+5,9%).

Cette variation bénéficie d’une revalorisation du patrimoine à

périmètre constant, notamment sur les zones centrales et sur le

logement. Cette dynamique est tirée au cœur de Paris à la fois par

un effet « loyer » et une légère compression des taux de

rendements. La hausse de l’ANR bénéficie également des effets de la

stratégie « total return » de Gecina, au travers notamment de la

revalorisation du portefeuille en cours de développement et des

cessions réalisées en primes sur les expertises.

La variation de l’ANR EPRA de continuation (NTA) par action

s’élève à +6,2 € sur 12 mois et peut être décomposée comme suit

:

- Dividende 2020 : - 5,3 € - Résultat récurrent net : + 5,3 € -

Variation de valeur des actifs du périmètre constant Bureaux : +

4,3 € - Variation de valeur des actifs du périmètre constant

Résidentiel : + 1,1 € - Revalorisation nette du pipeline et

livraisons récentes : + 1,4 € - Plus-values nettes de cessions

réalisées ou sous promesses : + 0,7 € - IFRS 16 et rachat

d’instruments financiers : - 0,6 € - Autres : - 0,6 €

EPRA NRV (valeur nette de

reconstitution)

EPRA NTA (Valeur nette de

continuation)

EPRA NDV (Valeur nette de

liquidation)

ANR par action 2021 (en € par

action)

193,5

176,3

173,0

ANR par action 2020 (en € par action)

187,1

170,1

163,0

Var 6 mois

+2,1%

+2,1%

+3,3%

Var 12 mois

+3,4%

+3,7%

+6,2%

EPRA NRV Net Reinstatement

Value

EPRA NTA Net Tangible Asset

Value

EPRA NDV Net Dissolution

Value

Capitaux propres IFRS - Part du groupe

12 956,3

12 956,3

12 956,3

Créance des actionnaires

0,0

0,0

0,0

Inclut / Exclut

Effet de l'exercice des stock-options

0,0

0,0

0,0

ANR dilué

12 956,3

12 956,3

12 956,3

Inclut

Réévaluation des immeubles de

placement

175,4

175,4

175,4

Réévaluation des contrats de

crédit-bail

4,1

4,1

4,1

ANR dilué à la juste valeur

13 135,9

13 135,9

13 135,9

Exclut

Impôts différés

0,0

0,0

N/A

Juste valeur des instruments

financiers

(46,8)

(46,8)

N/A

Ecart d’acquisition résultant des impôts

différés

0,0

0,0

0,0

Ecart d’acquisition inscrit au bilan

N/A

(184,7)

(184,7)

Actifs incorporels

N/A

(10,6)

N/A

Inclut

Juste valeur des dettes

N/A

N/A

(173,2)

Réévaluation des actifs incorporels

0,0

N/A

N/A

Droits de mutation

1 204,8

130,7

N/A

ANR

14 293,9

13 024,4

12 778,0

Nombre d'actions totalement dilué

73 866 201

73 866 201

73 866 201

ANR par action

193,5 €

176,3 €

173,0 €

Une année transformante sur les sujets RSE

CAN0P-2030 : une ambition carbone neutre à

2030 sur le portefeuille en exploitation

En annonçant le 30 mars 2021 le plan CAN0P-2030, Gecina

accélère sa trajectoire bas carbone et vise zéro émission de gaz

à effet de serre en exploitation d'ici 2030, forte de ses

succès à réduire ses émissions de carbone de 26% depuis 4 ans.

Pour atteindre son objectif Gecina mise sur plusieurs leviers

opérationnels :

- mettre en œuvre à grande échelle des solutions bas-carbone en

industrialisant les process et en s’appuyant sur un écosystème de

partenaires innovants regroupant des industriels, des incubateurs

de start-ups et des fonds d’investissements ; - accroitre

l’utilisation des énergies renouvelables. Ces dernières

représentent déjà 40% du mix énergétique du patrimoine ; -

poursuivre la réduction de la consommation d’énergie en déployant

des travaux de rénovation et en impliquant les locataires ; -

renforcer l’intégration de sa performance environnementale et

financière en poursuivant le verdissement de sa dette.

Une solide performance sur les agrégats

RSE en 2021, et des objectifs ambitieux à horizon 2025

A fin 2021, Gecina affiche une émission moyenne de CO2

sur son patrimoine en exploitation de 16,2kg/CO2/m²/an (scope

1,2,3), soit une baisse de l’ordre de -40% par rapport à

2017, et de -61% par rapport à 2008. En matière de consommation

d’énergie, la baisse est de -10% par rapport à 2017 et de plus de

-25% par rapport à 2008 (à 190 kWhef/m²/an).

Gecina s’est fixée des objectifs intermédiaires à horizon

2025 sur sa trajectoire CAN0P-2030. Les émissions de CO2

doivent ainsi reculer de -55% en 2025 (vs. 2019) sur le

patrimoine en exploitation avec un objectif de

8,5kgCO2/m²/an. La consommation d’énergie sur la même

période devrait être réduite de -28%.

Sur les actifs en développement, Gecina fixe également des

ambitions élevées à cet horizon, avec des niveaux d’émission

inférieurs à 4kgCO2/m²/an sur le bureau. L’ensemble des

développements devant être certifiés BBCA (Bâtiment Bas

Carbone).

En parallèle, Gecina a établi des objectifs 2025 ambitieux en

matière d’économie circulaire, de bien-vivre et de biodiversité

dont le détail sera communiqué dans le Document d’enregistrement

universel 2021 de Gecina.

Instauration d’une taxe carbone

interne

Pour réaliser ses ambitions, la Société poursuit le déploiement

des leviers de création de valeur partagée d’ores et déjà mis en

place avec notamment l’instauration d’une « taxe » carbone

interne applicable aux émissions de CO2 de chacune des directions

opérationnelles (100 €/tonne de CO2), l’intégration d’un critère

de performance environnemental sur les plans de rémunération long

terme de ses collaborateurs, la création en 2020 d’un Comité

Responsabilité Sociétale et Environnementale au sein de son

Conseil d’Administration et l’intégration de la RSE dans tous les

métiers de l’entreprise (acculturation, formation,

responsabilisation et outillage des collaborateurs).

Un encours obligataire 100% Green Bond

depuis 2021

Dans le prolongement de cette annonce, Gecina a lancé également

la requalification de l’intégralité de son encours de dette

obligataire en obligations vertes (ou « Green Bonds »),

renforçant ainsi la convergence entre sa performance

environnementale et sa structure financière.

Ce programme innovant à plusieurs titres, vise à accompagner

l’amélioration continue et globale du portefeuille d’actifs du

Groupe et de sa performance environnementale.

Lancement de BIG (Biodiversity Impulsion

Group)

Sous l’impulsion de Gecina, plusieurs acteurs de la ville et des

territoires se mobilisent pour la préservation de la biodiversité

et ont lancé en novembre 2021 le programme de recherche appliquée

et d’actions collectives BIG (Biodiversity Impulsion Group).

Coordonné par l’Observatoire de l’Immobilier Durable, BIG vise à

développer un référentiel commun d’indicateurs et d’outils de

mesure pour définir et améliorer l’empreinte biodiversité des

projets immobiliers, éclairer le choix des maîtres d’ouvrage et des

investisseurs et mieux concilier les fonctions urbaines et

écologiques des territoires.

Mise en place des premiers éléments de

taxonomie

Dans le cadre de la première phase de l’entrée en vigueur de la

taxonomie européenne, Gecina a mesuré la part des revenus locatifs

en 2021, ainsi que de ses investissements (Capex et Opex) qui sont

éligibles (ie qui font partie des activités ayant potentiellement

un impact sur le changement climatique selon une liste strictement

définie). A fin 2021, 100% du chiffre d’affaires de Gecina et 97%

des capex sont éligibles, preuve de la capacité des groupes tels

que Gecina à pouvoir opérer des changements importants en matière

d’impacts sur le climat des métiers du Groupe. L’éligibilité des

opex est considérée non pertinente pour l’activité de Gecina.

Notons que dans un deuxième temps (à compter de la publication

des résultats 2022), une communication devra également se faire en

matière d’alignement (part des bâtiments ayant effectivement un

impact positif sur le changement climatique selon des critères

techniques extrêmement exigeants).

Convergence de leviers de croissance à compter de

2022

Les résultats publiés à fin 2021 traduisent à la fois la

résilience du modèle de Gecina dans un contexte mouvementé en 2020,

les impacts modérés et temporaires des résidus de la crise du Covid

sur le secteur (faible indexation, hausse modérée de la vacance),

mais laisse également entrevoir le potentiel du Groupe dans un

contexte de reprise (baisse des provisions, hausse du taux

d’occupation normatif, progression du taux de

pré-commercialisation, bonne tenue des marchés locatifs dans les

zones centrales, signaux de reprise de l’indexation), renforçant

ainsi la confiance de Gecina pour les années qui viennent.

En 2022 et 2023, la performance financière de Gecina

bénéficiera :

- de la reprise observée de l’indexation au cours de

2021, qui se traduira dans la croissance organique du Groupe

progressivement au fil de 2022 et à rythme plein en 2023.

- d’une réduction de la vacance financière du Groupe qui

devrait se matérialiser progressivement au cours de 2022 notamment

dans les zones les plus centrales

- d’une contribution positive du pipeline : les actifs

devant être livrés en 2021 ayant un potentiel locatif sensiblement

supérieur au volume de loyers portés par les actifs devant être

transférés au pipeline en cours d’année

- du retour sur le marché de surfaces mises temporairement en

indisponibilité locatives (> 1an) en vue d’une rénovation.

Certaines de ces surfaces sont d’ores et déjà livrées et relouées,

les autres devant être réceptionnées au cours de l’exercice.

2022 sera donc une année de croissance, dont la dynamique laisse

envisager une accélération potentielle de la croissance du RRN en

2023.

En neutralisant les loyers perçus en 2021 sur les immeubles

vendus en cours d’exercice, le RRN par action 2022 est attendu

en hausse de près de +5% (soit c.5,50€ par action[8], en

hausse de +3,3% sur la base 2021 publiée).

Des perspectives de croissance et de

création de valeur

Le Groupe envisage avec confiance les exercices à venir, qui

devraient bénéficier de la normalisation progressive en cours des

taux d’occupation (TOF), d’une progression de l’indexation des

loyers, d’un potentiel de réversion toujours important qui continue

de se matérialiser dans Paris, et de la livraison de 33 projets

d’ici 2026, dont 18 déjà engagés et 3 livrés en 2021, porteurs de

croissance et de création de valeur, avec un potentiel locatif

additionnel IFRS par rapport à fin 2021 de 120 à 130 M€.

A propos de Gecina

Spécialiste de la centralité et des usages, Gecina exploite des

lieux de vie innovants et durables. La société d’investissement

immobilier détient, gère et développe le premier patrimoine de

bureaux d’Europe, situé à plus de 97% en Ile-de-France, un

patrimoine d’actifs résidentiels et des résidences pour étudiants,

qui représentent plus de 9 000 logements. Ce patrimoine est

valorisé à 20 milliards d’euros à fin 2021.

Gecina a inscrit l’innovation et l’humain au cœur de sa

stratégie pour créer de la valeur et réaliser sa raison d’être :

« Faire partager des expériences humaines au cœur de nos lieux

de vie durables ». Pour nos 100 000 clients, cette ambition est

portée par la marque relationnelle et servicielle YouFirst. Elle

est aussi inscrite au cœur d’UtilesEnsemble, son programme

d’engagements solidaires pour l’environnement, pour la cité et pour

l’humain.

Gecina est une Société d’Investissement Immobilier Cotée (SIIC)

sur Euronext Paris et a intégré les indices SBF 120, CAC Next 20,

CAC Large 60, Euronext 100. Gecina figure également parmi les

sociétés les plus performantes de son secteur dans les classements

extra-financiers de référence (GRESB, Sustainalytics, MSCI,

ISS-ESG, CDP).

www.gecina.fr

Résultats 2021

ANNEXES

1- ETATS FINANCIERS

Compte de résultat simplifié et résultat récurrent

Le Conseil d’Administration de Gecina, réuni sous la présidence

de Jérôme Brunel le 17 février 2022, a arrêté les comptes au 31

décembre 2021. Les procédures d’audit sur ces comptes ont été

effectuées et les rapports de certification ont été émis.

En millions d'euros

31-déc-20

31-déc-21

Var (%)

Revenus locatifs bruts

658,0

613,3

-6,8%

Revenus locatifs nets

592,4

549,7

-7,2%

Marge opérationnelle des autres

activités

1,6

2,8

+76,9%

Services et autres produits nets

4,4

4,3

-0,5%

Frais de structure

(82,2)

(80,5)

-2,1%

Excédent brut d'exploitation -

récurrent

516,1

476,4

-7,7%

Frais financiers nets

(89,8)

(81,9)

-8,8%

Résultat récurrent brut

426,4

394,5

-7,5%

Résultat net récurrent des sociétés mises

en équivalence

1,4

1,7

+18,1%

Intérêts minoritaires récurrents

(1,3)

(1,5)

+11,5%

Impôts récurrents

(5,9)

(2,7)

-53,4%

Résultat récurrent net part du Groupe

(1)

420,6

392,0

-6,8%

Résultat de cession d'actifs

(4,3)

24,4

na

Variation de valeur des immeubles

(154,7)

460,4

na

Marge immobilière

(7,1)

0,6

na

Amortissements & dépréciations

(85,0)

(11,8)

na

Variation de valeur des instruments

financiers et des dettes

(24,0)

11,4

na

Autres

9,3(3)

(27,8)(2)

na

Résultat net consolidé (part du

Groupe)

154,8

849,3

na

- Excédent brut d'exploitation retraité des frais financiers

nets, des impôts récurrents, des intérêts minoritaires, du résultat

des sociétés mises en équivalence et de certains frais de nature

exceptionnelle

- Principalement expliquée par la prime et les frais de rachat

des emprunts obligataires (31,7 M€)

- Avec intégration des éléments non-récurrents (3,5 M€)

Bilan consolidé

ACTIF

31-déc-20(1)

31-déc-21

PASSIF

31-déc-20(1)

31-déc-21

En millions d'euros

En millions d'euros

Actifs non courants

19 504,5

20 039,8

Capitaux propres

12 500,9

12 983,2

Immeubles de placement

17 744,3

17 983,5

Capital

573,9

574,3

Immeubles en restructuration

1 256,8

1 545,0

Primes

3 295,5

3 300,0

Immeubles d'exploitation

81,1

78,9

Réserves consolidées

8 450,1

8 232,7

Autres immobilisations corporelles

12,1

10,4

Résultat net consolidé

154,8

849,3

Ecart d'acquisition

191,1

184,7

Immobilisations incorporelles

9,0

10,6

Capitaux propres attribuables aux

propriétaires de la société mère

12 474,3

12 956,3

Créances financières sur crédit-bail

103,8

68,1

Participations ne donnant pas le

contrôle

26,6

26,9

Immobilisations financières

24,6

47,8

Participation dans les sociétés mises en

équivalence

54,4

57,7

Passifs non courants

5 778,2

5 324,7

Instruments financiers non courants

25,4

51,5

Dettes financières non courantes

5 611,4

5 169,2

Actifs d'impôts différés

1,9

1,7

Obligations locatives non courantes

50,7

50,6

Instruments financiers non courants

13,2

4,7

Actifs courants

745,1

399,2

Passifs d'impôts différés

0,1

0,0

Immeubles en vente

368,2

209,8

Provisions non courantes

102,8

100,3

Stocks

3,8

0,0

Clients et comptes rattachés

56,4

44,0

Autres créances

124,6

113,0

Passifs courants

1 970,5

2 131,1

Charges constatées d'avance

18,0

17,3

Dettes financières courantes

1 612,9

1 743,8

Trésorerie et équivalents de

trésorerie

174,1

15,1

Dépôts de garantie

73,3

78,4

Fournisseurs et comptes rattachés

159,2

188,4

Dettes fiscales et sociales courantes

51,8

48,6

Autres dettes courantes

73,3

71,8

TOTAL ACTIF

20 249,6

20 439,0

TOTAL PASSIF

20 249,6

20 439,0

- Les états financiers au 31 décembre 2020 sont présentés tels

que publiés le 18 février 2021 ; ils ne prennent pas en compte

l’impact non significatif du changement de méthode comptable sur

les engagements de retraite détaillé dans les comptes consolidés en

annexe du communiqué de presse.

2- INFORMATIONS COMPLEMENTAIRES SUR LES REVENUS

LOCATIFS

2.1 Facteurs de variation des loyers à périmètre constant

l’année 2021 vs l’année 2020

Groupe

Périmètre constant

Indices

Effets business

Occupation

Autres

-0,4%

+0,3%

+0,5%

-1,4%

+0,2%

Bureau

Périmètre constant

Indices

Effets business

Occupation

Autres

-0,6%

+0,3%

+0,3%

-1,4%

+0,3%

Résidentiel

total

Périmètre constant

Indices

Effets business

Occupation

Autres

+0,2%

+0,2%

+1,2%

-1,2%

0,0%

2.2 Etat Locatif

Les locataires de Gecina sont issus de secteurs d’activité très

diversifiés répondant à des facteurs macro-économiques divers.

Répartition sectorielle des locataires (bureaux – sur la base

des loyers faciaux annualisés) :

GROUPE

Institution publique

8%

Conseil/Services

16%

Industrie

35%

Activité Financière

7%

Média–Télévision

7%

Retail

10%

Hospitalité

5%

Technologie

12%

Total

100%

Poids des 20 principaux locataires (en % des loyers faciaux

totaux annualisés) :

Locataire

GROUPE

ENGIE

7%

LAGARDERE

3%

LVMH

3%

WEWORK

3%

SOLOCAL GROUP

2%

EDF

2%

YVES SAINT LAURENT

2%

MINISTERES SOCIAUX

2%

ORANGE

1%

BOSTON CONSULTING GROUP & CIE

1%

EDENRED

1%

GRAS SAVOYE

1%

ARKEMA

1%

RENAULT

1%

IPSEN

1%

LACOSTE OPERATIONS COURT 37

1%

SALESFORCE COM.FRANCE

1%

MSD

1%

LATHAM & WATKINS

1%

ESMA

1%

TOP 10

27%

TOP 20

37%

Volume des loyers par échéances triennales et fin de contrat

des baux (en M€) :