Bruno de Roulhac,

Agefi-Dow Jones

PARIS (Agefi-Dow Jones)--2023, l'année de tous les défis pour le

secteur de l'immobilier. A commencer pour Nicolas Joly, 40 ans, qui

prendra les rênes d'Icade le 22 avril prochain. L'actuel président

de Casino Immobilier et directeur de projets M&A du groupe

Casino remplacera Olivier Wigniolle, dont la mise à l'écart à

l'issue de son deuxième mandat de quatre ans a été annoncée fin

février. La foncière, filiale de la Caisse des dépôts, a souhaité

nommer un nouveau directeur général "dans un contexte marqué par un

environnement immobilier et financier complexe et volatil mais

porteur d'opportunités".

En effet, malgré la chute de l'immobilier papier l'an dernier,

"2023 pourrait également être une année de défis pour les gérants

dans un contexte économique chahuté", anticipe Vincent Bruyère,

gérant immobilier coté chez DPAM. Les foncières ont chuté de 33% en

Bourse en 2022 (indice EPRA zone euro, dividende net réinvesti) et

"reprennent seulement 8% depuis le début de l'année, en raison de

la persistance des signaux d'inflation", explique Laurent Saint

Aubin, directeur de la gestion actions chez Sofidy. "Toutefois, le

marché voit la fin de la hausse des taux", ajoute-t-il. Aussi, des

opportunités d'investissements devraient se présenter. L'inflation

"ne devrait pas retomber sous les 2% avant 2025 et après la chute

de l'immobilier coté en 2022, l'immobilier physique pourrait être

lui aussi touché au cours des trimestres à venir avant de connaître

un nouveau cycle", précise Vincent Bruyère.

Effet positif de l'inflation sur les loyers indexés

Néanmoins, "dans une optique de long terme, les entreprises au

bilan sain et avec une stratégie claire, notamment au niveau

environnemental, constituent des opportunités", ajoute Vincent

Bruyère. Si la politique des banques centrales pèse sur le coût de

financement, l'inflation, elle, a un effet positif sur l'évolution

des loyers, grâce à l'indexation. De quoi compenser, en partie, la

légère baisse de la valeur des actifs physiques. Fin 2022, le

secteur (Europe continentale) affichait une décote de 34% sur son

actif net réévalué (ANR), induisant une baisse de 20% de la valeur

des actifs. "La baisse de 5% des valeurs d'actifs entre mi-2022 et

fin 2023, nous donnerait un potentiel de rebond sur 20% des cours

sur l'année en cours", poursuit Laurent Saint Aubin. "Les actifs

ont surtout baissé en logistique (8%), en raison de valorisations

très élevées, et dans le bureau de périphérie (-6%)".

Dans un univers inflationniste, la priorité est donnée à la

maîtrise du bilan. Ce qui nécessite "un ralentissement des

développements et acquisitions au profit de l'amélioration des

actifs pour une meilleure durabilité", poursuit Vincent Bruyère.

Aujourd'hui, beaucoup d'acteurs veulent céder une partie de leur

patrimoine pour pouvoir réduire leur dette. "Mais le marché de

l'investissement reste actuellement fermé, avec seulement des fonds

vautours exigeant des décotes jusque parfois 30%", constate Vincent

Bruyère. Les foncières les moins endettées "doivent aussi racheter

des actifs. Or elles sont trop frileuses et n'ont pas de stratégie

de conquête", s'inquiète Laurent Saint Aubin.

Dans ce contexte, DPAM privilégie quatre compartiments : la

logistique, la santé, le commerce de proximité et le résidentiel

étudiant. En logistique, les propriétaires profitent de deux

atouts. D'une part, les baux sont de long terme et "les locataires

investissent en technologie dans les bâtiments, permettant

également un pouvoir accru de négociation pour relever le loyer au

moment du renouvellement du contrat", constate Vincent Bruyère.

D'autre part, une forte tension sur le foncier, et une demande

accrue pour des actifs bien situés, permettent d'augmenter les

loyers.

Pour jouer le thème de l'inflation, "je suis plus intéressé par des

baux de court terme", ajoute Vincent Bruyère. "Le logement

étudiant, avec une demande toujours plus forte, permet de remonter

le loyer chaque année."

Accent mis sur le résidentiel allemand

Pour 2023, Sofidy fait le choix de repondérer "massivement" le

résidentiel allemand, secteur le plus corrélé à l'évolution des

taux. La société de gestion privilégie aussi les valeurs "capables

d'imposer et de maintenir une indexation des loyers à la fin du

bail", autrement dit les secteurs où la demande dépasse l'offre :

les bureaux de centres de métropoles et les commerces de flux

(gares, zones commerciales,...). Les niches comme la logistique

urbaine, les résidences étudiantes ou les entrepôts de stockage

pour particuliers continuent à avoir un véritable attrait pour

Sofidy. "Le niveau et l'échéancier de la dette constitue notre

deuxième clé de sélection", poursuit Laurent Saint Aubin. "Si les

foncières sont actuellement notées en 'investment grade', la

dégradation d'un cran entraînerait des conséquences très fortes sur

leur coût de financement", souligne-t-il.

Le commerce de proximité bien implanté et aux loyers relativement

faibles constitue un segment intéressant et résilient. Pour leur

part, les centres commerciaux ont retrouvé, en moyenne, leur niveau

d'activité de 2019, et profitent de la hausse du chiffre d'affaires

des commerçants avec l'inflation. "Le risque est celui de la

faillite de leurs locataires, notamment avec le trop grand nombre

d'enseignes textiles dans les centres commerciaux européens",

prévient DPAM. Le résidentiel allemand coté "offre aussi des

opportunités, compte tenu des valorisations attractives, sous

réserve d'un endettement limité", assure Vincent Bruyère.

La Bourse manque de foncières

Dans les bureaux, en l'absence de tensions offre/demande, avec des

taux de vacance parfois supérieurs à 10%, hormis le quartier

central des affaires (QCA), et des franchises en hausse et élevées

- jusqu'à 33% à La Défense - face à des loyers faciaux stables, "ce

n'est pas le moment d'y investir sereinement", résume Vincent

Bruyère. "Les propriétaires doivent être lucides et abaisser leur

prix de vente pour redynamiser le marché de l'investissement de ce

segment."

L'attrition de la cote devrait être une inquiétude. "Pourquoi la

France n'a qu'une dizaine de foncières liquides, l'Italie une

seule, mais la Belgique une quinzaine ?", s'interroge Vincent

Bruyère, anticipant une poursuite du mouvement de concentration, et

se demandant pourquoi les fonds américains ne sont pas plus

présents en Europe. Dans les mois à venir, les fusions et

acquisitions devraient reprendre, les sociétés au bilan sain et peu

endettées constituant des cibles potentielles.

"En raison de leur faible valorisation, six foncières (quatre de

bureaux et deux de commerces) ont quitté la Bourse en Europe l'an

dernier, rachetées par des fonds", rappelle Laurent Saint Aubin,

anticipant aussi un mouvement de concentration. "Seuls les Belges,

plus entrepreneurs, introduisent régulièrement des foncières. Les

investisseurs s'intéressent aux actifs immobiliers des sciences de

la vie, mais aucun acteur n'est coté en Europe. En outre, le statut

REIT (SIIC en France) est souvent réduit à ses avantages fiscaux",

poursuit le directeur de la gestion actions chez Sofidy. Un

réaménagement du régime SIIC pour donner un nouvel élan à la cote

ne serait-il pas souhaitable ?

-Bruno de Roulhac, L'Agefi ed: VLV

L'Agefi est propriétaire de l'agence Agefi-Dow Jones

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

March 06, 2023 03:31 ET (08:31 GMT)

Copyright (c) 2023 L'AGEFI SA

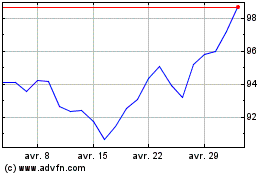

Gecina Nom (EU:GFC)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

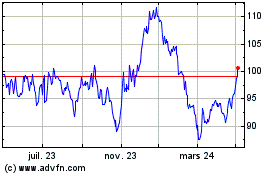

Gecina Nom (EU:GFC)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024