(Cette dépêche a initialement été diffusée vendredi 31 décembre

après la clôture des marchés européens)

PARIS (Agefi-Dow Jones)--Le SBF 120 a clôturé vendredi en repli de

0,24%, à 5.545,7 points, tandis que le CAC 40 a reculé de 0,28%, à

7.153 points. En 2021, les deux indices ont respectivement bondi de

26,2% et 28,8%, surperformant l'Euro Stoxx 50 qui dans le même

temps s'est adjugé 21%.

Bien que les opérateurs de marché aient manifesté certaines

inquiétudes face à la fulgurante propagation d'Omicron, les

prévisionnistes sont formels : l'impact économique du nouveau

variant du coronavirus sera moins prononcé que celui de ses

prédécesseurs, ce qui devrait bénéficier aux valeurs du SBF 120.

Gouvernements et entreprises ont appris à s'adapter aux

rebondissements d'une crise sanitaire que le marché actions

relativise à présent, grâce aux progrès des campagnes vaccinales et

des traitements de la maladie.

Les investisseurs devront toutefois composer avec un environnement

monétaire bien différent. Les banques centrales, notamment en

Europe et aux Etats-Unis, ont prévenu qu'elles resteraient

vigilantes, compte tenu des répercussions du Covid-19, mais

déterminées à juguler une inflation s'installant et susceptible de

compromettre la reprise économique mondiale.

Dans un contexte où le robinet de liquidités se fermera

progressivement, les fondamentaux des entreprises primeront. Plans

stratégiques, numérisation accélérée, transition énergétique seront

à nouveau surveillés cette année. Les opérateurs de marché

scruteront tout particulièrement les services susceptibles d'être

affectés par toute nouvelle restriction sanitaire (transport,

hôtellerie, restauration...) - même temporaire.

Les problèmes d'approvisionnement, de logistique ainsi que la

hausse des prix des composants et matières premières resteront

déterminants pour le parcours boursier des autres secteurs, au

premier chef pour les biens de consommation et l'industrie. Alors

que le terrain de jeu des sociétés composant le SBF 120 devient

chaque année plus mondialisé, les actionnaires seront également

tributaires des tensions géopolitiques et de l'activité économique

des marchés émergents, surtout du premier d'entre eux : la Chine,

dont la croissance est fondamentale pour la trajectoire des

champions français de la Bourse. A cet égard, les marchés

examineront l'évolution d'Omicron dans l'ex-empire du Milieu dont

l'efficacité du vaccin Sinovac vient d'être remise en cause contre

le nouveau variant.

LES CINQ ACTIONS DU SBF 120 AYANT REALISE LES MEILLEURS PARCOURS EN

2021:

-Valneva (+216,1%) a signé de loin la meilleure performance du SBF

120 en 2021. La capitalisation boursière de la société spécialisée

dans les vaccins contre des maladies infectieuses dépasse les 2,7

milliards d'euros. Ce nouveau record de valorisation pour une

biotech française reflète les attentes élevées reposant sur le

vaccin contre le Covid-19 développé par la société. Le parcours n'a

toutefois pas été linéaire. La résiliation par le gouvernement

britannique d'un contrat d'environ 100 millions de doses a

heureusement été suivi d'une précommande de 60 millions de doses

reçue de la Commission européenne. Les regards sont maintenant

braqués sur l'Agence européenne des médicaments (EMA) qui a initié

début décembre l'examen accéléré du produit, le seul en Europe

utilisant la technologie à virus inactivé contre le Covid-19. De

nouveaux essais cliniques devant évaluer son efficacité en rappel

chez des personnes ayant reçu une primovaccination avec d'autres

vaccins, ainsi que son potentiel de protection contre des variants

et notamment Omicron, seront également suivis de près.

-Vivendi (+126,3%) a pris un pari risqué mais pour l'heure gagnant

en se séparant de sa principale division, Universal Music Group

(UMG). UMG s'est introduite en Bourse avec une capitalisation de 45

milliards d'euros, supérieure à celle du groupe de divertissement

et de médias avant la scission (environ 35 milliards d'euros).

Cette opération a surtout ouvert le champ des possibles pour

Vivendi et son principal actionnaire, Groupe Bolloré. Complètement

désendetté, Vivendi entend lancer en février 2022 une OPA sur le

solde de Lagardère, dont il détient déjà 45%. De son côté, Bolloré

pourrait franchir le seuil de 30% de Vivendi et lancer une offre

publique d'achat obligatoire. Reste à savoir si les actionnaires

minoritaires et les autorités de la concurrence laisseront libre

cours aux appétits du milliardaire breton.

-Virbac (+78,4%) a vu pour la première fois en 2021 son action

dépasser la barre des 400 euros. Une performance record pour le

laboratoire vétérinaire, qui récompense quatre relèvements de

prévisions de croissance organique et trois révisions à la hausse

de l'objectif de marge opérationnelle courante en un an. La reprise

des visites chez les vétérinaires à la suite des déconfinements,

associée à la forte augmentation des adoptions d'animaux de

compagnie, alimentent une dynamique de croissance toutes

géographies confondues. Le rebond des ventes réalisées dans le

segment des animaux d'élevage participe également aux niveaux de

croissance records atteints tout au long de 2021. La tendance ne

devrait pas ralentir en 2022. Les effets de la réorientation

engagée du portefeuille vers la biologie, les aliments pour animaux

de compagnie et les produits de spécialités continueront à monter

en puissance. Les regards seront particulièrement tournés vers les

Etats-Unis : après plusieurs acquisitions et lancements de

produits, le groupe doit y lancer sa gamme "petfood" dans les

prochaines semaines.

-Société Générale (+77,5%) a signé la meilleure performance parmi

les valeurs bancaires du SBF 120. Les investisseurs ont salué la

montée en puissance du groupe de la Défense tout au long de

l'exercice 2021. Après avoir enregistré des résultats de haute

volée au premier semestre, Société Générale a signé un bénéfice net

record au troisième trimestre, soutenu par un coût du risque

commercial situé à un bas niveau. Le marché apprécie également les

robustes dynamiques commerciale et financière de l'entreprise dans

tous ses métiers et l'amélioration de son coefficient

d'exploitation. A fin septembre 2021, le groupe bancaire présentait

aussi un niveau de ratio de fonds propres Common Equity Tier 1

(CET1) de 13,4%, qu'il juge "confortablement au-dessus de son

exigence réglementaire", avec un coussin d'environ 440 points de

base après prise en compte de la provision pour distribution de

2,03 euros par action et de l'impact en capital du programme de

rachat d'actions annoncé d'environ 470 millions d'euros. Réalisé

entre novembre et décembre derniers, ce programme aura un effet

positif de l'ordre de 2% sur le bénéfice net par action de Société

Générale.

-Hermès (+74,6%) a bénéficié en 2021 du rebond de la demande

mondiale après le choc des premiers confinements, plus que toute

autre marque de luxe. Au troisième trimestre, les ventes du groupe

ont dépassé de 40% leur niveau d'avant la pandémie. Cette

croissance s'avère supérieure à celle de ses principaux

concurrents, y compris LVMH. Hermès a notamment bénéficié d'une

forte demande en Chine, où ses produits sont vendus plus cher, et

d'un rythme soutenu d'ouverture de nouveaux magasins. A environ 60

fois les bénéfices attendus pour l'année prochaine, la valorisation

du titre donne cependant le vertige à de nombreux analystes : seuls

24% d'entre eux sont à l'achat sur la valeur. Anticipant un

ralentissement de l'économie chinoise en 2022, Goldman Sachs a

récemment abaissé sa recommandation sur le titre à "vendre". Mais

Hermès a l'habitude de surprendre positivement et le groupe dispose

de leviers pour accroître encore sa base de clientèle, notamment

avec l'e-commerce, souligne Stifel.

LES CINQ ACTIONS DU SBF 120 AYANT ACCUSE LES PLUS FORTS REPLIS EN

2021:

-Atos (-50%) a vécu une série noire en 2021. Dès janvier, la

potentielle acquisition de l'américain DXC Technology, envisagée

puis abandonnée après un mois d'examen, a grippé les investisseurs

qui jugeaient cette opération contradictoire avec la stratégie du

groupe. L'action a accusé deux nouvelles fortes chutes : en avril,

après que les commissaires aux comptes ont émis une réserve sur les

états financiers de deux filiales américaines, puis en juillet à la

suite d'un retentissant avertissement sur résultats. Ces revers ont

eu pour conséquence la sortie de la valeur du CAC 40 ainsi que le

départ du directeur général Elie Girard qui, avant de démissionner,

a débuté la restructuration du groupe. Rodolphe Belmer,

actuellement à la tête de l'opérateur de satellites Eutelsat,

prendra la direction de l'entreprise en janvier. Le dirigeant devra

accélérer le recentrage du groupe vers les métiers en croissance

pour redorer son blason boursier. Plusieurs analystes

craignent que 2022 marque une année de transition pour Atos, le

temps pour le nouveau directeur général de définir son cap.

-Ubisoft (-45,4%) a pratiquement perdu la moitié de sa valeur

boursière en 2021, l'éditeur de jeux vidéo ayant déçu les

investisseurs tant sur la qualité de ses perspectives que sur sa

capacité à tenir ses promesses. L'image du groupe fondé et contrôlé

par la famille Guillemot a également été ternie par l'enquête menée

dans son studio de Singapour sur des allégations de harcèlement

sexuel et de discrimination raciale. En conséquence, l'action a

testé le mois dernier la résistance du support situé à 40 euros

pour la première fois depuis le printemps 2017. Mais la majorité

des analystes estiment que le cours de Bourse actuel ne reflète pas

la qualité du portefeuille de jeux d'Ubisoft, ni le fort potentiel

de son catalogue de lancements à moyen terme. L'important vecteur

d'amélioration des marges que constitue la croissance du taux de

pénétration des ventes digitales dans le chiffre d'affaires de

l'éditeur n'est pas plus intégré par le marché. Tranchant avec sa

haute valeur stratégique, la faible valeur boursière d'Ubisoft

renforce son caractère spéculatif.

-Worldline (-38%) a enchaîné des publications décevantes au

deuxième puis au troisième trimestre. Néanmoins, la chute de son

action est surtout due à un récent mouvement de baisse des

multiples boursiers affectant l'ensemble des groupes de paiement

traditionnels. "Le marché a opéré un changement de perception très

brutal que personne n'a vu venir", explique un analyste. Ce

désamour boursier est associé aux inquiétudes sur l'émergence de

jeunes entreprises innovantes qui viendraient prendre des parts de

marché aux sociétés établies. Invest Securities juge toutefois que

ce mouvement de marché "n'est pas étayé aujourd'hui par des

éléments tangibles, les craintes de disruption par de nouveaux

acteurs ne se ressentant pas, tant dans les performances actuelles

que dans les perspectives des sociétés". Au cours des prochains

trimestres, Worldline devra publier une activité robuste pour

infléchir la position des investisseurs. "Le match n'est pas fini

mais il est plus difficile à remporter", résume un intermédiaire

financier.

-McPhy (-37%) n'a pas transformé l'essai en 2021, après s'être

hissé en tête de podium du SBF 120 en 2020, année de son

intégration dans l'indice. Le fabricant d'équipements d'électrolyse

pour la production d'hydrogène décarboné a été rattrapé par les

affres de la crise sanitaire, a souffert d'une fuite d'hydroxyde de

potassium sur un de ses électrolyseurs en Allemagne, et a

brusquement congédié son directeur général, mettant quatre mois à

lui trouver un remplaçant. Malgré ces déboires, McPhy peut tout de

même se targuer d'être recommandé à l'achat par 62,5% des analystes

sondés par FactSet, pour aucune opinion à la vente. Les analystes

jugent McPhy bien positionné sur un marché qui devrait connaître

une forte croissance dans les prochaines années, grâce notamment

aux engagements des gouvernements en matière de transition

énergétique.

-Neoen (-33,85%), autre champion de 2020 malmené en 2021, s'est vu

contraint de repousser la mise en route de certains projets de fin

2022 à "courant 2023" en raison des difficultés sur les chaînes

d'approvisionnement, en particulier dans le solaire. Une décision

qui a plombé le cours de Bourse du producteur d'énergies

renouvelables. La hausse des coûts de construction, les retards

d'approvisionnement ainsi que les retards de mise en service de

projets devraient rester au cœur des préoccupations des

investisseurs en 2022.

-Eric Chalmet, Alice Doré, Dimitri Delmond, Julien Marion, François

Schott et François Berthon, Agefi-Dow Jones; +33 (0)1 41 27 47 31;

echalmet@agefi.fr ed: VLV - ECH

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

January 03, 2022 03:02 ET (08:02 GMT)

Copyright (c) 2022 L'AGEFI SA

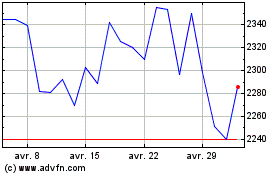

Hermes (EU:RMS)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Hermes (EU:RMS)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024