BONDS: Schneider Electric émet 1,1 md d'euros d'obligations pour financer l'offre sur Aveva

03 Novembre 2022 - 7:53PM

Dow Jones News

PARIS (Agefi-Dow Jones)--Schneider Electric a annoncé jeudi avoir

réalisé deux émissions obligataires pour un montant total de 1,1

milliard d'euros, qui serviront à financer le rachat des parts

minoritaires du britannique Aveva.

Le groupe a précisé avoir placé une première obligation à échéance

5 ans d'un montant de 500 millions d'euros, avec un rendement de

3,263%. La seconde obligation, d'un montant de 600 millions

d'euros, est remboursable à l'échéance de 10 ans et affiche un

rendement de 3,581%.

Les deux obligations ont une option de remboursement dans le cas où

l'acquisition ne se réaliserait pas, a précisé le groupe dans un

communiqué.

Schneider Electric a déposé à la fin septembre une offre sur les

41% d'Aveva qu'il ne détient pas encore au prix de 31 livres

sterling par action, hors dividende. Cette offre valorise

l'ensemble du capital social de l'éditeur de logiciels britannique

à 9,48 milliards de livres sterling, soit 10,85 milliards d'euros,

sur une base entièrement diluée.

-François Schott, Agefi-Dow Jones; 01 41 27 47 92; fschott@agefi.fr

ed: LBO

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

November 03, 2022 14:33 ET (18:33 GMT)

Copyright (c) 2022 L'AGEFI SA

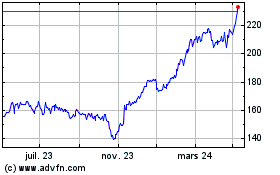

Schneider Electric (EU:SU)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

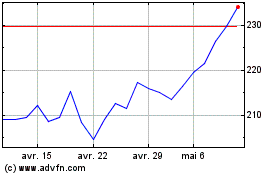

Schneider Electric (EU:SU)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024