Valneva annonce une augmentation de capital de 40 millions de dollars

29 Septembre 2022 - 8:13AM

Dow Jones News

PARIS (Agefi-Dow Jones)--La société de biotechnologie Valneva a

annoncé mercredi soir son intention d'émettre et de vendre environ

40 millions de dollars de nouvelles actions dans le cadre d'une

offre globale réservée à certaines catégories d'investisseurs.

La société de biotechnologie a indiqué que cette opération

comprendrait une offre d'American Depositary Shares (ADS) aux

Etats-Unis, chacun de ces certificats de dépôt américains

représentant deux actions ordinaires de l'entreprise, ainsi qu'un

placement privé concomitant d'actions ordinaires dans d'autres

pays.

"Le prix de souscription par ADS en dollars américains et le prix

de souscription par action ordinaire correspondant en euros, ainsi

que le nombre final d'ADS et d'actions ordinaires émis dans le

cadre de l'offre globale, seront déterminés à l'issue du processus

de construction du livre d'ordres qui débute immédiatement", a

indiqué Valneva dans un communiqué.

La société a précisé que la banque publique d'investissement

Bpifrance Participations, qui est actionnaire de Valneva, avait

manifesté son intérêt de souscrire des actions ordinaires pour un

montant maximum de 5 millions d'euros.

Valneva prévoit d'utiliser le produit net de l'opération pour

financer le co-développement et le marketing de son candidat vaccin

contre la maladie de Lyme, le développement et le marketing de son

candidat vaccin contre le virus du chikungunya, le développement

des candidats vaccins précliniques VLA1554 et VLA2112, le reste

étant destiné au fonds de roulement et aux besoins généraux de

l'entreprise.

-Vincent Alsuar, Agefi-Dow Jones; +33 (0)1 41 27 47 39;

valsuar@agefi.fr ed: VLV

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

September 29, 2022 01:53 ET (05:53 GMT)

Copyright (c) 2022 L'AGEFI SA

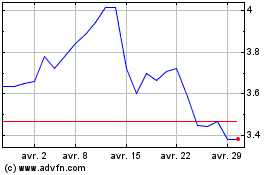

Valneva (EU:VLA)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Valneva (EU:VLA)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024