Le secteur bancaire européen retient son souffle, à deux jours

du référendum du 4 décembre sur le projet de réforme

constitutionnelle voulu par le président du Conseil italien, qui a

mis son poste dans la balance. Si, comme les sondages le prédisent,

le "non" l'emporte dimanche, conduisant à la démission de Matteo

Renzi, la crise politique qui s'ensuivrait en Italie porterait un

rude coup à l'économie déjà exsangue de la péninsule.

Le secteur bancaire italien, qui ploie sous 360 milliards d'euros

de créances douteuses héritées de la longue récession connue par le

pays, se trouverait encore davantage affaibli. Preuve que les

investisseurs redoutent ce scénario, l'indice FTSE des banques

italiennes décroche de 47,2% depuis le début de l'année.

Mais les répercussions de cette crise économique et bancaire

pourraient dépasser les frontières italiennes. Ce n'est pas un

hasard si l'indice Stoxx Europe 600 Banks chute de 12,39% depuis le

1er janvier, une baisse près de deux fois supérieure à celle du

marché européen, tous secteurs confondus. L'Italie n'est autre que

la troisième économie de la zone euro et constitue donc un

partenaire commercial et financier très important pour ses voisins,

dont la France.

Dans une note publiée le 13 juillet, Jay H. Bryson, économiste chez

Wells Fargo Securities, citant les chiffres de la Banque des

règlements internationaux (BRI), souligne que, "de tous les

établissements bancaires étrangers, les banques françaises sont les

plus sensibles à l'évolution de l'économie italienne, avec une

exposition globale de près de 300 milliards de dollars (281

milliards d'euros)."

"Près des deux tiers de cette exposition totale des banques

françaises portent sur le secteur privé italien non bancaire, à

savoir les entreprises", précise Jay H. Bryson. "L'exposition des

banques françaises à l'Italie, et à l'Espagne, est plus importante

aujourd'hui qu'elle ne l'était vis-à-vis de la Grèce au moment de

la crise des dettes souveraines dans la zone euro en 2011",

souligne Andréa Tuéni, analyste chez Saxo Banque.

L'exposition des banques françaises à l'Italie s'élève à 217,5

milliards d'euros

Gildas Surry, analyste et gérant chez Axiom Alternative

Investments, préfère, lui, se référer aux données de l'Autorité

bancaire européenne (EBA) : "L'exposition des banques françaises

aux particuliers, aux entreprises, aux institutions bancaires et à

la dette souveraine en Italie s'élève au total à 217,5 milliards

d'euros, en cumulant l'évaluation des risques de crédit par la

méthode de la notation interne et leur évaluation par la méthode

standardisée, selon les chiffres de l'EBA au 30 juin 2015

(dernières données disponibles)."

Sur ce total de 217,5 milliards d'euros d'exposition à l'Italie,

l'essentiel provient des quatre plus grandes banques françaises, à

commencer par BNP Paribas (131 milliards d'euros), suivie du groupe

Crédit Agricole (59 milliards), de Société Générale (16,2

milliards) et du groupe BPCE (Banque Populaire Caisse d'Epargne),

avec 10,7 milliards d'euros, un montant "dont l'essentiel provient

de (la filiale) Natixis, via ses activités de marché et de prêt aux

collectivités locales", précise Gildas Surry.

Si BNP Paribas et le Crédit Agricole figurent en tête des banques

les plus exposées à l'économie italienne, c'est parce que ces deux

groupes possèdent des filiales importantes de l'autre côté des

Alpes, avec BNL pour la première et Cariparma pour la seconde.

"Outre leur exposition directe à l'économie italienne, certaines

banques détiennent des titres de dette senior et/ou subordonnée de

banques italiennes, via des mécanismes naturels de participations

croisées", complète Andréa Tuéni, chez Saxo Bank.

La BCE à la rescousse

A cela s'ajoute la détention de dette souveraine italienne par les

banques françaises. Là encore, selon les chiffres de l'EBA cités

par Gildas Surry, chez Axiom, sur le total de 35,76 milliards

d'euros d'exposition des banques françaises à la dette souveraine

italienne, BNP Paribas arrive en première position, avec 12,65

milliards. Viennent ensuite BPCE, maison-mère de Natixis, avec 6,11

milliards d'euros, le Crédit Agricole (5,86 milliards), puis cinq

banques dont Société Générale et le Crédit Mutuel.

"Les banques françaises se sont positionnées de façon assez

importante sur la dette souveraine italienne, qui offre un

rendement beaucoup plus élevé que celle de pays comme la France,

l'Allemagne et les Pays-Bas, tout en étant notée "investment grade"

(par les agences d'évaluation financière) et en bénéficiant de la

protection de la Banque centrale européenne (BCE), au travers de

son programme de rachats d'actifs", explique Daniel Gérino,

président et directeur de la gestion de Carlton Selection.

Compte tenu des expositions des banques françaises à l'Italie, dans

quelle mesure sont-elles menacées si le "non" l'emporte lors du

référendum de dimanche ? Si la BCE n'agissait pas, la tension sur

les taux deviendrait telle que "les banques françaises seraient

contraintes de passer des provisions sur les emprunts d'Etat

italiens qu'elles détiennent, qui subiraient une forte

dégradation", prévient Daniel Gérino.

Une victoire du "non" provoquerait en outre un blocage politique

qui dégraderait encore davantage l'économie italienne, avec à la

clé une nouvelle hausse des créances douteuses, "ce qui serait

problématique pour les financements mis en place par les banques

françaises en Italie", ajoute le président de Carlton Selection.

Mais celui-ci ne croit pas à ce scénario catastrophe : "La BCE ne

pourra pas se permettre de ne pas intervenir en rachetant du papier

italien", compte tenu du poids du pays dans l'économie de la zone

euro.

Des banques concentrées sur des entreprises italiennes

exportatrices

Gildas Surry se veut lui aussi rassurant : "Si l'issue du

référendum devait entraîner des dépréciations de titres de dette et

des revalorisations de créances, cela affecterait surtout les

banques italiennes car les établissements bancaires français ont

tendance à se concentrer sur des emprunteurs de bonne qualité en

Italie."

Interrogées par Dow Jones Newswires, les banques françaises

soulignent que leur clientèle italienne est principalement

constituée d'entreprises internationales, autrement plus robustes

que les PME et PMI qui représentent une grande partie du tissu

économique de la péninsule. BNL, (BNP Paribas), qui a entrepris

depuis plusieurs années de se recentrer sur des entreprises

italiennes exportatrices, a ainsi vu son coût du risque (provisions

pour risques d'impayés) chuter de 94 millions d'euros sur le seul

troisième trimestre 2016.

De son côté, André Tuéni estime qu'une victoire du "non" au

référendum italien du 4 décembre "pourrait entraîner une chute

assez importante des cours de Bourse des banques françaises, sans

doute de l'ordre de 10% sur une semaine, comme cela avait été le

cas lors du Brexit en juin", avant que les cours se stabilisent.

Pas moins mais pas davantage, non plus.

Si l'Italie ne semble donc pas représenter un péril pour les

banques françaises, qu'en est-il des autres pays fragiles de la

zone euro? Selon les chiffres de la BRI, les expositions des

banques françaises à la Grèce (1,53 milliard d'euros) et au

Portugal (12,18 milliards) sont sans commune mesure avec celle à

l'Italie. Leur exposition à l'Espagne se monte en revanche à 100,47

milliards d'euros mais l'économie de ce pays se redresse depuis un

an et demi et sa crise politique s'est achevée fin octobre avec la

réélection de Mariano Rajoy à la présidence du gouvernement.

L'impact d'un "no" italien sur les autres économies périphériques

de la zone euro devraient donc se révéler mineur pour les banques

françaises.

-Christine Lejoux, Dow Jones Newswires ; 33 (0)1 41 27 48 14 ;

christine.lejoux@dowjones.com ed : ECH

(END) Dow Jones Newswires

December 02, 2016 05:27 ET (10:27 GMT)

Copyright (c) 2016 Dow Jones & Company, Inc.

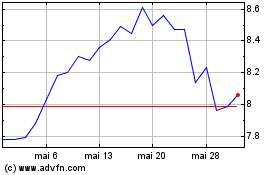

Credit Agricole (PK) (USOTC:CRARY)

Graphique Historique de l'Action

De Déc 2024 à Jan 2025

Credit Agricole (PK) (USOTC:CRARY)

Graphique Historique de l'Action

De Jan 2024 à Jan 2025