Stef (STF)

-

02/9/2015 22:25

0

0

Ariane

Messages postés: 1317 -

Membre depuis: 29/9/2002

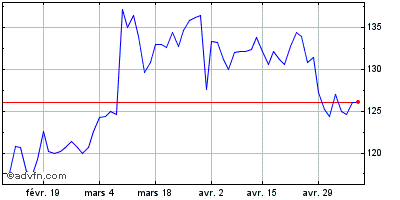

| Intraday Stock Chart: Stef | Graphiques historiques: Stef |  |  |

(Boursier.com) — Après avoir confirmé en juin son intérêt pour une reprise de la compagnie maritime SNCM, le groupe de transport STEF annonce avoir déposé ce mercredi une offre de reprise auprès du Tribunal de Commerce de Marseille, en partenariat avec Baja Ferries. Ces offres sont conjointes et indissociables.

Le projet commun coordonné par STEF et Baja Ferries porte sur deux offres. La première, portée par des experts du transport maritime regroupés au sein d'UniMed (40%), STEF (40%) et des transporteurs routiers corses (20%), propose la reprise de trois activités de la SNCM : la desserte maritime de la Corse, la mission d'agent général pour le compte de divers armements et l'activité d'entretien et de maintenance des navires. Cette offre inclut la reprise de 535 emplois et l'acquisition des navires Pascal Paoli, Jean Nicoli, Paglia Orba et Monte d'Oro, pour un prix de cession de 10 millions d'euros.

La deuxième offre, portée par Baja Ferries, propose de reprendre les activités avec le Maghreb avec une reprise de 191 emplois et l'acquisition des navires Danielle Casanova et Méditerranée pour un prix de cession de 5 millions d'euros.

Les navires des deux compagnies seraient armés sous pavillon français premier registre. Ces deux offres comportent des conditions suspensives.

|

|

Réponses

6 Réponses

|

1 de 6

-

02/9/2015 22:26

0

0

Ariane

Messages postés: 1317 -

Membre depuis: 29/9/2002

(Boursier.com) — Après avoir confirmé en juin son intérêt pour une

reprise de la compagnie maritime SNCM, le groupe de transport STEF

annonce avoir déposé ce mercredi une offre de reprise auprès du

Tribunal de Commerce de Marseille, en partenariat avec Baja Ferries. Ces

offres sont conjointes et indissociables. Le projet commun

coordonné par STEF et Baja Ferries porte sur deux offres. La première,

portée par des experts du transport maritime regroupés au sein d'UniMed

(40%), STEF (40%) et des transporteurs routiers corses (20%), propose la

reprise de trois activités de la SNCM : la desserte maritime de la

Corse, la mission d'agent général pour le compte de divers armements et

l'activité d'entretien et de maintenance des navires. Cette offre inclut

la reprise de 535 emplois et l'acquisition des navires Pascal Paoli,

Jean Nicoli, Paglia Orba et Monte d'Oro, pour un prix de cession de 10

millions d'euros. La deuxième offre, portée par Baja Ferries,

propose de reprendre les activités avec le Maghreb avec une reprise de

191 emplois et l'acquisition des navires Danielle Casanova et

Méditerranée pour un prix de cession de 5 millions d'euros. Les

navires des deux compagnies seraient armés sous pavillon français

premier registre. Ces deux offres comportent des conditions suspensives.

|

2 de 6

-

10/10/2015 10:55

0

0

Ariane

Messages postés: 1317 -

Membre depuis: 29/9/2002

Publié le 10/10/2015 à 09h41

L'offre conjointe

STEF-Baja Ferries ne sera pas présentée au Tribunal de commerce de

Marseille, mercredi prochain. Deux conditions suspensives n'ont pas pu

être levées, contraignant STEF à jeter l'éponge. (Boursier.com) — Nouveau rebondissement dans le feuilleton SNCM !

Le groupe STEF a annoncé vendredi soir être contraint de renoncer à son

offre de reprise des actifs de la compagnie de ferries reliant la Corse

au continent, déposée conjointement avec Baja Ferries. Deux conditions

suspensives préalables à l'offre n'ont en effet pas pu être levées,

indique le leader européen du transport frigorifique pour expliquer son

retrait. Dans un communiqué, STEF,

pourtant longtemps considéré comme favori sur ce dossier, a précisé que

son offre "comportait cinq conditions préalables, dont l'une relative à

l'autorisation de l'opération par l'Autorité Française de la

Concurrence, et l'autre relative à l'émission par la Commission

Européenne d'une lettre de confort quant à la discontinuité économique

de l'offre par rapport à la SNCM". STEF prié de descendre bien en-deçà de 40% dans le projet ?Or, à quelques jours de l'examen par le tribunal de commerce de Marseille, le 14 octobre, des offres en présence,

"les demandes de l'Autorité Française de la Concurrence et de la

Commission Européenne ne permettent pas en l'état à STEF de devenir

l'actionnaire de référence de la future compagnie dédiée aux activités

Corse et donc d'en garantir la pérennité", a poursuivi le communiqué. Le projet de STEF prévoyait que le groupe s'engage à hauteur de 40% dans le consortium proposant la reprise des activités de la SNCM vers la Corse.

Mais selon un proche du dossier interrogé par 'Les Echos', il a été

demandé à STEF de descendre bien en-deça, avec l'impossibilité

supplémentaire de mettre un euro de plus que les autres actionnaires. Depuis

le dépôt de l'offre de STEF, ses adversaires faisaient valoir que le

groupe était déjà l'un des principaux transporteurs maritimes entre la

Corse et le continent, au travers de sa filiale la Compagnie Méridionale

de Navigation (CMN). Lui céder également la SNCM reviendrait, selon les

lignes, à créer un monopole de STEF ou un duopole avec Corsica Ferries,

estimaient les détracteurs. Dans ces conditions, et "dans un

contexte général empreint, en outre, d'une très grande insécurité

juridique, les partenaires de d'Orbigny Maritime (l'offre fédérée par

STEF) constatent, à regret, qu'ils ne peuvent maintenir leur offre de

reprise", a conclu le communiqué de STEF. Le tribunal devra choisir entre trois, voire seulement deux offres... Mercredi

prochain, le tribunal de commerce de Marseille aura donc à examiner les

trois offres restantes : celles de la société d'investissement Med

Partners de Christian Garin ; celle de Patrick Rocca, toutes les deux

recalées au premier tour, et celle d'un consortium d'entrepreneurs

corses, Corsica Maritima. On ignore si Baja Ferries, associé à STEF, va

maintenir ou non son offre, qui porte sur la seule activité Maghreb de

la SNCM. Le choix des juges pourrait même se réduire à deux offres, celle de Patrick Rocca et celle de Corsica Maritima, s'ils suivent les recommandations des administrateurs judiciaires de la SNCM.

Ces derniers ont en effet conseillé aux juges, le 25 septembre dernier,

de rejeter deux des quatre offres de reprise : celle de STEF-Baja

Ferries et celle de Christian Garin, ancien président du port de

Marseille. Les administrateurs estimaient que l'offre de STEF présentait

des "difficultés judiciaires majeures", et que celle de M. Garin

s'appuyait sur des partenariats industriels "totalement obscurs"... Placée en redressement judiciaire en novembre dernier, la SNCM emploie 2.000 personnes, dont 1.450 en CDI.

|

3 de 6

-

10/10/2015 11:06

0

0

Ariane

Messages postés: 1317 -

Membre depuis: 29/9/2002

(Actualisé avec Autorité de la concurrence) MARSEILLE, 9 octobre (Reuters) - Le groupe STEF a annoncé vendredi

retirer son offre pour la reprise de la compagnie maritime SNCM placée

en redressement judiciaire en novembre dernier, invoquant le refus de la

Commission européenne de lui apporter des garanties. "A défaut d'accord de l'Autorité de la concurrence et de la Commission européenne,

l'offre de la société D'Orbigny Maritime, fédérée par STEF, ne pourra

être présentée au tribunal de commerce de Marseille lors de l'audience

du 14 octobre", peut-on lire dans un communiqué du spécialiste du froid. L'Autorité de la concurrence a précisé par la suite dans un

communiqué qu'elle "n'avait ni autorisé ni interdit l'opération" à ce

stade. "Elle avait néanmoins délivré une dérogation à effet suspensif

afin de permettre à STEF de présenter son offre devant le tribunal de

commerce", précisé l'instance. "Des discussions étaient en cours sur le seul point de savoir si le

montage envisagé était susceptible ou non d'être examiné au titre du

contrôle des concentrations", explique-t-elle. Les offres de reprise restent conditionnées à la résolution des

contentieux européens qui pèsent sur l'avenir de la compagnie maritime,

dont l'actionnaire majoritaire est Transdev, coentreprise entre Veolia

et la Caisse des dépôts. Il s'agit de la transmission de délégation de service public (DSP)

pour assurer les liaisons et des quelque 440 millions d'euros d'aides

publiques que la Commission européenne

juge illégales et dont elle réclame le remboursement, sauf s'il y a

cessation d'activité et reprise dans un périmètre plus réduit. De source proche du dossier, on apprend que la Commission européenne a

délivré "trois lettres de confort" aux repreneurs potentiels, à

l'exception de ceux fédérés par STEF. Ces courriers indiquent que les plans de reprise "seraient de nature à

induire une discontinuité économique" au regard du droit européen, et

donc permettre à l'exécutif européen de renoncer au remboursement des

aides illégales. Le retrait de STEF laisse en course le transporteur corse Patrick

Rocca, le consortium d'entreprises Corsica Maritima et la société

d'investissement Med Partner de Christian Garin. L'offre du consortium corse, qui revendique une centaine

d'entreprises insulaires et 60% du trafic de fret entre la Corse et le

continent, a été recommandée par les administrateurs judiciaires, comme

celle de Patrick Rocca, dans un rapport qui doit servir de base aux

débats du tribunal. La SNCM, qui emploie 1.438 CDD, devrait présenter fin décembre un

résultat net de -10 millions d'euros, contre -50 millions d'euros en

2014. Les offres prévoient la disparition de la moitié des emplois

environ. (Jean-François Rosnoblet avec Sophie Louet à Paris)

|

4 de 6

-

02/11/2015 09:05

0

0

sarkasm

Messages postés: 1319 -

Membre depuis: 26/2/2009

La société Stef, spécialiste du transport frigorifique, a publié une

nouvelle accélération de l’activité au troisième trimestre. Le chiffre

d’affaires ressort à 728,5 millions d’euros. L’Europe poursuit son

dynamisme et la France accélère.

L'analyse (Investir) Le transporteur frigorifique Stef a signé sa meilleure activité

trimestrielle depuis le début de l’exercice. Elle a progressé de 2,8% à

périmètre constant à 728,5 millions d’euros après avoir enregistré une

croissance de 1,3% au premier trimestre et 2% au deuxième. Les ventes

ont été tirées par une légère accélération du pôle « Logistique France »

qui ressort en progression de 4,3% à 128,6 millions d’euros «

malgré une base de comparaison plus élevée, ce qui masque une vigueur

sous-jacente de l’activité portée par l’industrie agro-alimentaire et

une amélioration des taux de remplissage en surgelés », souligne le

cabinet d’analystes Gilbert Dupont. Les « Activités européennes »

(+5,8% à 155,7 millions d’euros), soutenues par l’Italie et l’Espagne,

ont également participé à la bonne performance du groupe.

Le chiffre

d’affaires du troisième trimestre ressort légèrement meilleur que prévu.

Le cabinet d’études Gilbert Dupont tablait sur une croissance organique

de 2,2%. Les analystes estiment que l’amélioration de la consommation

en Europe constitue l’un des principaux moteurs.

Le faible prix du carburant touche deux pôles

Les

deux seuls bémols viennent des pôles « Transport France » et « Maritime

». Le premier a connu une stagnation de son chiffre d’affaires à 305,5

millions d’euros, malgré une progression de 1,8% des tonnages

transportés. Dans son communiqué, la direction du groupe souligne le

fait que « l’activité continue d’être impactée par la baisse du prix du carburant répercuté en pied de facture ».

Les facturations du pôle « Maritime » ont quant à elles reculé de 2,3% à

31,8 millions d’euros, et cela en dépit d’une hausse du trafic (+4%

pour le fret et +19% pour les passagers). Ce repli, le groupe l’explique

une nouvelle fois « en raison de la baisse du prix du carburant, inclus dans les tarifs ».

Le conseil

Achat

La croissance continue d’accélérer au troisième trimestre.

L’orientation de l’activité nous conforte dans notre opinion, qui reste

positive alors que la société va au-devant de beaux exercices.

|

5 de 6

-

28/4/2016 23:04

0

0

La Forge

Messages postés: 1338 -

Membre depuis: 03/8/2000

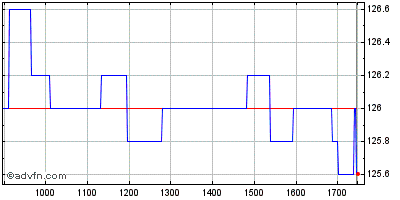

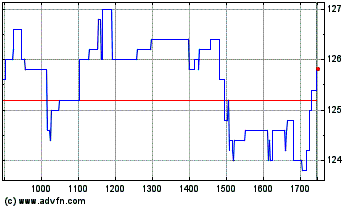

Stef (EU:STF)

Graphique Intraday de l'Action Aujourd'hui : Jeudi 28 Avril 2016

(CercleFinance.com) - STEF a rapporté ce jeudi via un communiqué diffusé après Bourse avoir généré un chiffre d'affaires de 657,8 millions d'euros au titre du premier trimestre de son exercice, soit un recul de 0,3% en glissement annuel.

Le spécialiste de la logistique du

froid a attribué ce léger retrait à, notamment, 'des arbitrages sélectifs opérés sur son portefeuille de clients de la Restauration Hors Domicile' ainsi qu'à l'effet négatif de la baisse du prix du carburant.

A

cet égard, retraité de l'effet carburant, la croissance des activités transport et logistique du groupe ressort à 3,5% sur le premier trimestre à 550,7 millions d'euros.

Les augmentations des revenus

issus des pôles 'Transport France', 'Activités internationales' et 'Logistique France' de respectivement 0,4, 3,6 et 3,8% (+3,5% à périmètre constant pour cette dernière division) à 287,4, 142,5 et 120,8 millions d'euros n'ont toutefois pas suffi à compenser les retraits de 9,5 et 14,3% enregistrés dans les branches 'Autres' et 'Maritime' à 87 et 20 millions.

|

6 de 6

-

22/2/2017 17:38

0

0

waldron

Messages postés: 9809 -

Membre depuis: 17/9/2002

- La

société dispose de fondamentaux solides. Plus de 70% des entreprises

présentent un mix de croissance, rentabilité, endettement et visibilité

plus faible. - La société présente une situation fondamentale intéressante dans une optique d'investissement à court terme.

Points forts - Les cours se rapprochent du soutien en données quotidiennes situé vers 79.01 EUR, conférant ainsi un bon timing d'intervention.

- La

visibilité sur les activités du groupe à venir est excellente. Les

analystes couvrant le dossier ont des avis très proches concernant les

revenus futurs de l'entreprise. Cette faible dispersion des estimations

permet de confirmer la bonne prédictibilité du chiffre d'affaires de

l'exercice en cours ainsi que du suivant. - Généralement, la société publie au-dessus du consensus des analystes avec des taux de surprise globalement positifs.

- La

société fait partie des dossiers les plus faiblement valorisés. Le

ratio "valeur d'entreprise sur chiffre d'affaires" s'établit à 0.53 pour

l'année 2016. - L'entreprise fait partie des plus attractives du marché en termes de valorisation basée sur les multiples de résultat.

- Au

cours des 12 derniers mois, les analystes ont largement revu à la

hausse leurs estimations de rentabilité pour les prochains exercices. - L’action présente une configuration technique haussière en données hebdomadaires au-dessus de la zone support des 69.3 EUR.

Points faibles - Les cours approchent d’une forte résistance long terme en données hebdomadaires, située vers 83.35 EUR.

- Avec

une croissance attendue relativement faible, le groupe ne fait pas

partie des dossiers qui disposent des plus forts potentiels de

progression de leur chiffre d'affaires.

|

|

6 Réponses

|

|

Messages à suivre: (6)

Dernier Message: 22/Fév/2017 16h38

|

|

Hot Features

Hot Features

(Boursier.com) — Après avoir confirmé en juin son intérêt pour une

reprise de la compagnie maritime SNCM, le groupe de transport STEF

annonce avoir déposé ce mercredi une offre de reprise auprès du

Tribunal de Commerce de Marseille, en partenariat avec Baja Ferries. Ces

offres sont conjointes et indissociables.

Le projet commun

coordonné par STEF et Baja Ferries porte sur deux offres. La première,

portée par des experts du transport maritime regroupés au sein d'UniMed

(40%), STEF (40%) et des transporteurs routiers corses (20%), propose la

reprise de trois activités de la SNCM : la desserte maritime de la

Corse, la mission d'agent général pour le compte de divers armements et

l'activité d'entretien et de maintenance des navires. Cette offre inclut

la reprise de 535 emplois et l'acquisition des navires Pascal Paoli,

Jean Nicoli, Paglia Orba et Monte d'Oro, pour un prix de cession de 10

millions d'euros.

La deuxième offre, portée par Baja Ferries,

propose de reprendre les activités avec le Maghreb avec une reprise de

191 emplois et l'acquisition des navires Danielle Casanova et

Méditerranée pour un prix de cession de 5 millions d'euros.

Les

navires des deux compagnies seraient armés sous pavillon français

premier registre. Ces deux offres comportent des conditions suspensives.