Face aux taux bas, les banques françaises sont suspendues aux annonces de la BCE -DJ PLUS

07 Septembre 2017 - 10:11AM

Dow Jones News

Christine Lejoux,

Agefi-Dow Jones

PARIS (Agefi-Dow Jones)--S'il est un public qui sera très attentif

ce jeudi à la conférence de presse de Mario Draghi, le président de

la Banque centrale européenne (BCE), ce sont bien les dirigeants

des banques européennes en général, et françaises en particulier. A

l'issue de la réunion de son conseil des gouverneurs, la BCE

devrait laisser ses taux directeurs inchangés. Mais l'institution

pourrait fournir des indications sur une réduction de son programme

de rachat d'actifs ("quantitative easing" ou "QE"), ce qui serait

de bon augure pour les revenus d'intérêt des banques de la zone

euro.

Ces revenus d'intérêt, que les banques tirent de la transformation

de ressources à court terme en prêts à long terme, représentent

l'une des principales composantes du produit net bancaire (PNB,

équivalent du chiffre d'affaires), au côté des commissions. Ils se

trouvent sous pression depuis plusieurs années, en raison de

l'aplatissement de la courbe des taux, conséquence des politiques

monétaires ultra-accommodantes des banques centrales.

En 2016, les revenus nets d'intérêt des cinq principales banques

françaises - BNP Paribas (BNP.FR), Société Générale (GLE.FR),

Crédit Agricole SA (ACA.FR), Groupe BPCE, la maison-mère de Natixis

(KN.FR), et Crédit Mutuel - ont fléchi de 2,5%, à 68,2 milliards

d'euros au total, selon l'agence de notation Moody's. Et pourtant,

les banques françaises figurent parmi les mieux loties en la

matière : elles sont moins sensibles que leurs concurrentes

européennes aux taux ultra-bas, grâce à la diversification de leur

modèle économique, en particulier dans la gestion d'actifs,

l'assurance, le conseil en fusions-acquisitions et autres métiers

générateurs de commissions. Les revenus d'intérêt représentent

moins de la moitié de leur PNB, contre 57% en moyenne pour les

banque de la zone euro, d'après Moody's.

Vers une repentification de la courbe des taux

"On devrait observer en 2017-2018 une pentification de la courbe

des taux d'intérêt de la zone euro, avec l'arrêt du QE", écrivent

les économistes de Natixis. Autrement dit, l'écart entre les taux

longs et les taux courts augmentera, ce qui profitera à l'activité

de transformation des banques. Leurs revenus d'intérêt devraient

d'autant plus remonter que l'embellie économique en France permet

d'espérer une poursuite de la reprise du crédit.

Chez BNP Paribas, par exemple, les revenus d'intérêt de la banque

de détail en France ont diminué de seulement 1,7% au deuxième

trimestre, la hausse des volumes de prêts consentis aux entreprises

et aux ménages ayant en partie contrebalancé la faiblesse des taux.

De la même façon, le bénéfice net sous-jacent de LCL, l'activité de

banque de détail de CASA en France, a grimpé de 40,7% d'avril à

juin, grâce à la baisse des charges d'exploitation mais également

en raison d'une bonne dynamique commerciale sur le front des

crédits, ce qui a atténué l'impact négatif des taux bas sur les

revenus d'intérêt.

Couplée à la pentification de la courbe des taux, la reprise du

crédit devrait aider à la "poursuite du redressement du ROE

(rentabilité des fonds propres) des banques de la zone euro",

prédisent les économistes de Natixis. La pression est décidément

forte sur les épaules de Mario Draghi.

-Christine Lejoux, Agefi-Dow Jones ; 33 (0)1 41 27 48 14 ;

clejoux@agefi.fr ed : ECH

(END) Dow Jones Newswires

September 07, 2017 03:51 ET (07:51 GMT)

Copyright (c) 2017 Dow Jones & Company, Inc.

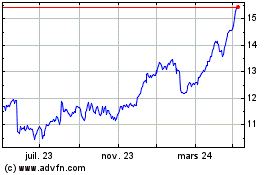

Credit Agricole (EU:ACA)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

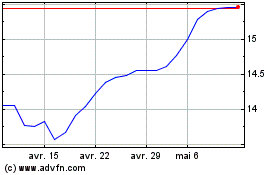

Credit Agricole (EU:ACA)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024