NN: Delta Lloyd décline l'offre, le marché n'y croit pas.

07 Octobre 2016 - 9:22AM

Cercle Finance

(CercleFinance.com) - Non merci : telle est la réponse de

l'assureur néerlandais Delta Lloyd à la proposition d'OPA à 5,30

euros (en espèces) de son concurrent NN Group, l'ex-filiale d'ING

Group. Mais Delta Lloyd ajoute que les modalités de l'offre de NN

sont trop basses, ce qui peut être interprété comme un appel à une

surenchère. C'est d'ailleurs ce que suggère l'évolution de l'action

Delta Lloyd ce matin.

En effet, la Bourse d'Amsterdam n'est pas impressionnée : le titre

Delta Lloyd, qui hier s'était ajusté sur la proposition de NN, se

paie le luxe de prendre 1,7% ce matin, à 5,35 euros, quand l'action

NN Group reste stable, à 28 euros.

Pour mémoire, NN Group a approché Delta Lloyd en vue d'une fusion

via une offre publique d'achat (OPA) en espèces au cours de 5,30

euros par action, soit une prime de 29% environ.

Après avoir étudié 'avec attention' la proposition de NN, Delta

Lloyd la repousse. Le groupe ajoute qu'il n'est pas opposé à des

propositions créatrices de la valeur pour ses actionnaires et ses

collaborateurs. Mais 'les instances dirigeantes de Delta Lloyd sont

d'avis que les termes financiers et les conditions de la

proposition de NN Group ne constituent pas une base acceptable pour

une telle transaction', ajoute un communiqué.

NN Group n'a pour l'heure pas réagi.

Chez Aurel BGC, les analystes commentent que 'certains pariaient

déjà sur un relèvement de l'offre pour convaincre Delta Lloyd, qui

n'est sans doute pas en mesure de refuser longtemps les avances de

son compatriote.'

Copyright (c) 2016 CercleFinance.com. Tous droits réservés.

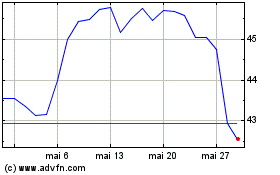

NN Group NV (EU:NN)

Graphique Historique de l'Action

De Mai 2024 à Juin 2024

NN Group NV (EU:NN)

Graphique Historique de l'Action

De Juin 2023 à Juin 2024