SMCP - Résultats annuels 2022

Résultats annuels

2022Communiqué - Paris, le 2 mars

2023

Atteinte des objectifs

2022 : Forte croissance

portée par l’Europe et l’Amérique du

Nordet

doublement du Résultat

Net

- Chiffre

d’affaires record de 332 M€ au quatrième trimestre, en hausse de

+4% en organique1 par rapport à 2021, malgré une base de

comparaison élevée.

- Chiffre

d’affaires 2022 à 1 206 M€, en hausse de +13% en organique

porté par une croissance like-for-like de +14%.

- Très forte

dynamique en Europe et en Amérique du Nord, ainsi qu’en région APAC

hors Chine Continentale ; cette dernière est restée très

impactée par la situation sanitaire. Hors Chine Continentale, le

Groupe enregistre une croissance organique de +23% sur l’année par

rapport à 2021.

- Succès de la

stratégie full price avec un taux moyen de remise en baisse de

quatre points en un an et neuf points en deux ans.

- Réseau de

magasins stable sur l’exercice, mais dynamique positive avec 13

ouvertures nettes au quatrième trimestre.

- EBIT ajusté en

forte croissance à 111 M€ (9,2% du chiffre d’affaires) contre 96 M€

en 20212.

- Doublement du

Résultat Net à 51 M€.

- Structure

financière robuste et poursuite du désendettement3 à 1.9x l’EBITDA

ajusté.

- Objectifs

2023 :

- Croissance des

ventes à taux de change constants vs 2022 à un chiffre, dans la

fourchette moyenne à haute,

- Progression de

la marge d’EBIT ajusté vs 2022.

Isabelle Guichot, Directeur général de

SMCP, commente : « Le Groupe enregistre cette année

encore une très bonne performance avec une croissance des ventes

dans toutes les régions, à l’exception de la Chine Continentale en

raison des contraintes liées au Covid. Le travail réalisé depuis

plusieurs années sur la désirabilité de nos marques nous permet

aujourd’hui d’ajuster nos prix de vente face à l’inflation, tout en

continuant à déployer notre stratégie full-price. Nous avons ainsi

été en mesure de maintenir un niveau de rentabilité solide et de

doubler le résultat net par rapport à l’année précédente. Nous

avons également réalisé des progrès majeurs dans notre stratégie

ESG, via l’accélération de nos initiatives de transparence et

d’économie circulaire, l’amélioration de notre notation CDP et

l’annonce du lancement de notre école de formation SMCP Retail Lab.

Enfin nous avons ouvert de nouveaux magasins dans des zones clés,

notamment en Chine, en anticipation de la reprise de l’activité. Je

remercie l’ensemble des équipes pour leur engagement et nous

abordons ensemble l’année 2023 avec confiance, parfaitement

positionnés pour saisir les opportunités de croissance future.

»

| En M€

hors % |

T4

2021 |

T4

2022 |

Variation organique |

Variation en données publiées |

|

FY 2021 |

FY 2022 |

Variation organique |

Variation en données publiées |

|

Chiffre d’affaires par région |

|

|

|

|

|

| France |

111 |

120 |

+9,1% |

+8,1% |

|

341 |

414 |

+23,3% |

+21,3% |

| EMEA4 |

90 |

105 |

+16,2% |

+16,8% |

|

285 |

377 |

+31,1% |

+32,2% |

| Amériques |

46 |

52 |

+2,6% |

+14,3% |

|

143 |

184 |

+16,0% |

+29,3% |

|

APAC5 |

67 |

55 |

-19,6% |

-18,1% |

|

270 |

231 |

-20,0% |

-14,4% |

|

Chiffre d’affaires par marque |

|

|

|

|

|

| Sandro |

154 |

165 |

+4,9% |

+7,1% |

|

498 |

582 |

+13,3% |

+16,9% |

| Maje |

118 |

124 |

+3,1% |

+4,8% |

|

407 |

467 |

+11,4% |

+14,8% |

| Autres

marques6 |

42 |

43 |

+5,0% |

+4,5% |

|

134 |

156 |

+17,9% |

+17,0% |

|

TOTAL |

314 |

332 |

+4,2% |

+5,9% |

|

1 039 |

1 206 |

+13,1% |

+16,1% |

CHIFFRE

D’AFFAIRES PAR ZONE GEOGRAPHIQUE

En France, les ventes

enregistrent une très forte progression de +23% en organique par

rapport à 2021, et dépassent celles de 2019. Elles sont

exclusivement portées par la croissance like-for-like et

principalement dans les points de ventes physiques (à Paris, grâce

à la clientèle locale et aux touristes, mais aussi dans le reste de

la France). Cette performance est d’autant plus impressionnante

qu’elle intègre une baisse du taux de remise de -5,5pts sur

l’année. Les ventes digitales sont en ligne avec 2021, avec un

chiffre d’affaires plus qualitatif grâce à une réduction du nombre

d’opérations promotionnelles.Le plan d’optimisation du réseau de

magasins physiques touche à sa fin et la croissance du nombre

d’ouvertures repart à la hausse en France au quatrième trimestre

avec cinq ouvertures nettes.

La région EMEA enregistre la

plus forte croissance du Groupe avec une progression organique de

31% par rapport à 2021, tirée par les plus gros marchés comme la

Grande-Bretagne, l’Espagne, l’Allemagne, l’Italie et le

Moyen-Orient. Cette performance a été portée par les points de

ventes physiques ainsi que par les ventes digitales, qui

enregistrent une croissance de +12% par rapport à 2021. La région

dépasse de +9% le niveau des ventes prépandémie de 2019.La baisse

du taux de remise est de -3pts sur l’année et de -12pts sur deux

ans. Après quelques fermetures nettes de points de ventes sur les

neuf premiers mois de l’année, le réseau retrouve une dynamique de

croissance avec huit ouvertures nettes au quatrième trimestre.

En APAC, le Groupe enregistre

une baisse de -20% des ventes en organique résultant

essentiellement de la situation sanitaire en Chine Continentale.

Après une première partie de l’année très impactée par les

restrictions COVID (fermeture de magasins et des entrepôts sur de

longues périodes, et baisse du trafic dans les magasins), le

quatrième trimestre a été fortement pénalisé par un pic de cas

positifs, faisant suite à la levée du dispositif anti-COVID, et

entraînant des fermetures de magasins (30% du parc fermé ou en

horaires réduits au mois de décembre).Hors Chine Continentale, la

région enregistre une bonne performance, notamment en Australie

avec un parc de magasins totalement réouvert, en Corée grâce à une

forte demande locale, et à Singapour et en Malaisie qui bénéficient

d’un retour des touristes. La région a poursuivi son expansion avec

quatre ouvertures nettes sur l’année, afin de saisir les

opportunités liées à la reprise du marché.

En Amérique, les ventes ont

augmenté de +16% en organique par rapport à 2021, intégralement

portées par le réseau like-for-like (+17%). La croissance est

homogène dans tous les marchés : Etats-Unis, Canada et

Mexique. Les ventes digitales poursuivent leur excellente dynamique

(+21%).Le niveau prépandémie est largement dépassé (+15% par

rapport à 2019 en organique). Le taux moyen de remise a baissé de

-5pts en 2022 et -17pts en deux ans. La région a poursuivi son

expansion avec trois ouvertures nettes sur l’année.

Sauf mention

contraire, l’ensemble des données financières utilisées pour

analyser la performance que nous présentons intègre l’impact de la

norme IFRS 16.

|

CHIFFRES CLES

(M€) |

2021

Retraité |

2022 |

Variation en données publiées |

|

Chiffre d’affaires |

1 038,6 |

1 205,8 |

+16,1% |

| EBITDA

ajusté |

245,7 |

266,6 |

+8,5% |

| EBIT

ajusté |

95,7 |

110,5 |

+15,4% |

| Résultat net –

Part du Groupe |

23,9 |

51,3 |

+114,4% |

| BNPA7 (€) |

0,32 |

0,68 |

+113,1% |

| BNPA dilué8

(€) |

0,32 |

0,65 |

+102,0% |

| FCF |

69,8 |

34,3 |

-50,9% |

|

|

|

|

|

| |

|

|

|

RESULTATS

CONSOLIDES 2022

L’EBITDA ajusté a augmenté de

+21 M€, passant de 246 M€ en 2021 à 267 M€ en 2022 (soit une marge

d’EBITDA ajusté de 22% des ventes), grâce à la croissance du

chiffre d’affaires, combinée à une hausse de 0,8 points de la marge

brute de gestion (74,4%) et à la poursuite d'une gestion rigoureuse

des coûts tout au long de l’année.

L'amélioration de la marge brute s’explique par

des progrès significatifs réalisés sur notre stratégie full price,

en réduisant délibérément la part des ventes promotionnelles (avec

une baisse du taux de remise de quatre points en 2022 et de neuf

points en deux ans).

Le total des OPEX (les coûts

des magasins9 et les frais généraux et administratifs SG&A) en

pourcentage des ventes, a augmenté de 0,8 points. La situation

sanitaire de la Chine et l’inflation impactent les coûts des

magasins, hausse partiellement compensée par une meilleure

absorption des SG&A. A noter, dans les comptes 2022, un

reclassement analytique des frais de trafic marketing (0,8 point)

des SG&A vers les coûts des magasins.

Les dotations aux amortissements et aux

provisions se sont élevées à -156 M€ en

2022, contre -150 M€ en 2021. Hors IFRS 16, elles ont légèrement

baissé en valeur absolue, et représentent 4,1% des ventes en 2022

(contre 4,8% en 2021).

En conséquence, l’EBIT ajusté a

augmenté de +15 M€, passant de 96 M€ en 2021 à 111 M€ en 2022. La

marge d’EBIT ajusté s’élève à 9,2% en 2022 (en ligne avec 2021),

avec une performance très satisfaisante au second semestre

puisqu’elle atteint 10,2%.

Les autres charges non

courantes sont en forte baisse à -12 M€ en 2022 (contre

-26 M€ en 2021), constituées principalement d’impairment de

boutiques, sans impact cash.

Malgré le contexte, le Groupe est

parvenu à réduire ses charges

financières, passant de -27 M€ en 2021 à -24 M€ en 2022

(incluant respectivement -12 M€ et -11 M€ d’intérêts financiers

portant sur la dette locative) grâce à la diminution de l’encours

moyen de dette.

L’impôt sur le résultat s’est

élevé à -17 M€ en 2022 contre -12 M€ en 2021, reflétant la

croissance du résultat avant impôt.

Le résultat net – part du

Groupe double en 2022 et atteint 51M€.

FREE CASH FLOW ET DETTE FINANCIERE NETTE

2022

Le Groupe a généré un Free

cash flow de 34 M€ en 2022, avec une bonne

performance au second semestre (29 M€).Le besoin en fonds

de roulement passe de 134 M€ en 2021 à 178 M€ en 2022,

provenant d’une hausse des stocks pour accompagner la croissance de

chiffre d’affaires prévue pour 2023, combinée à un restockage en

Chine en raison des contraintes sanitaires, ainsi qu’à l’effet de

l’inflation. Le poids du besoin en fonds de roulement sur le total

des ventes s’élève à 15% en 2022, contre 13% en 2021 et 18% en

2020.Dans le même temps, le Groupe a maintenu un contrôle strict de

ses investissements tout au long de l’année, s’élevant à 45 M€10 en

2022, quasi-stable par rapport à 2021 (43 M€) et mieux absorbés en

poids sur le chiffre d’affaires d’un demi-point.

La dette financière nette a

diminué de 25 M€, passant de 318 M€ au 31 décembre 2021 à 293 M€ au

31 décembre 2022. Cette diminution, combinée à l’amélioration de

l’EBITDA ajusté, entraîne une baisse du ratio dette

financière

nette/EBITDA11, passé de

2,5x au 31 décembre 2021 à 1,9x au 31 décembre 2022.

OBJECTIFS

FINANCIERS

Pour l’exercice 2023, SMCP anticipe une

croissance des ventes vs. 2022 à un chiffre dans la fourchette

moyenne à haute, et l’amélioration de sa marge d’EBIT ajusté en %

du chiffre d'affaires.

Les ambitions financières du Groupe à moyen

terme sont les suivantes :

- Croissance des

ventes à un chiffre dans la fourchette moyenne à haute jusqu’en

2026 et croissance à un chiffre dans la fourchette moyenne après

2026,

- Poursuite de la

croissance sélective du réseau physique, qui sera mesurée non

seulement en nombre de points de vente mais également en termes de

surface commerciale totale,

- Ratio de marge

brute de gestion supérieur à 75% en continuant la stratégie

full-price et l’optimisation des stocks,

- Meilleure

absorption des coûts magasins et des frais généraux et

administratifs.

Ceci permettra au groupe SMCP de viser une marge

d’EBIT ajusté de 12% d’ici 2026, puis en croissance d’environ 0,5

point par an pour les années suivantes.

AUTRES

INFORMATIONS

Arrêté des comptes annuels

Le Conseil d’administration s’est réuni le 1er

mars pour arrêter les comptes consolidés de l’année 2022. Les

procédures d’examen ont été effectuées par les commissaires aux

comptes et le rapport afférent est en cours d’émission.

Evolution de la situation

actionnariale

Le Conseil d’administration de SMCP a pris

connaissance de la communication de GLAS du 1er Mars 2023 aux

termes de laquelle GLAS, agissant en tant que Trustee des

obligations échangeables en actions SMCP émises par European

TopSoho S.à r.l. en 2018, a indiqué initier un processus de vente

des 37% du capital de la Société nantis dans le cadre de l’émission

obligataire susvisée. La Société accueille favorablement cette

première étape qui pourrait permettre à SMCP de retrouver un

actionnariat clarifié, sur lequel elle pourrait s’appuyer afin de

poursuivre sa stratégie de développement. GLAS a précisé que ce

processus devrait se dérouler sur plusieurs mois, sans qu’il soit

possible à ce stade de déterminer s’il donnera lieu à une offre

publique obligatoire.

Le Conseil d’administration a confié au Comité

ad hoc constitué en janvier 2022, composé de Mme Orla Noonan, M.

Xavier Véret et M. Christophe Cuvillier, tous administrateurs

indépendants au sens du Code Afep-MEDEF, le soin de suivre les

développements de ce processus, en veillant au strict respect de

l’intérêt de la Société, de ses salariés et de l’ensemble de ses

actionnaires.

La Société a nommé Rothschild & Co comme

conseil financier pour l’assister dans ce processus.

Composition du conseil

d’administration

Jean Loez a été élu par le comité social et

économique en tant qu’administrateur représentant les salariés en

remplacement de Marina Dithurbide.

Une conférence

téléphonique à destination des investisseurs et des analystes sera

tenue, ce jour, par Isabelle Guichot, Directeur Général et Patricia

Huyghues Despointes, Directeur Financier à partir de 9h00 (heure de

Paris). Le support de la présentation sera également disponible sur

le site Internet (www.smcp.com), section Finance.

INDICATEURS FINANCIERS NON DÉFINIS PAR LES NORMES

IFRS

Le Groupe utilise des mesures financières et non

financières-clés pour analyser les performances de son activité.

Les principaux indicateurs de performance utilisés comprennent le

nombre de points de vente, la croissance sur une base comparable («

like-for like »), l’EBITDA ajusté et la marge d'EBITDA ajusté,

l’EBIT ajusté et la marge d’EBIT ajusté.

Nombre de points de vente

Le nombre de points de vente du Groupe se

compose du nombre total de points de vente ouverts à une date

considérée (POS : points of sale), ce qui comprend (i) les

points de vente exploités en propre (DOS : directly operated

stores) qui incluent les succursales, les concessions dans les

grands magasins, les magasins exploités par des affiliés, les

outlets et les sites Internet, ainsi que (ii) les points de vente

partenaires (partnered retail).

Croissance organique du chiffre

d’affaires

La croissance organique du chiffre d’affaires

correspond au total des ventes d'une période donnée par rapport à

la même période de l'année précédente, à taux de change constants

(les ventes pour la période N et la période N-1 en devises

étrangères sont converties au taux moyen de l'année N-1) et hors

effets de périmètre.

Croissance Like-for-like du chiffre

d’affaires

La croissance like-for-like correspond aux

ventes retail réalisées à travers les points de vente détenus en

propre sur une base comparable au cours d’une période donnée, par

rapport à la même période de l’exercice précédent, présentée à taux

de change constants. Les points de vente comparables pour une

période donnée comprennent tous les points de vente du Groupe

ouverts à la même période, l’année passée, et excluent les points

de vente fermés pendant la période donnée, y compris les points de

vente fermés pour rénovation pour une durée supérieure à un mois,

ainsi que les points de vente ayant changé d’activité (par exemple

des points de vente Sandro passant d’un statut Femme à Homme ou à

Mixte).

EBITDA ajusté et marge d’EBITDA

ajusté

L’EBITDA ajusté est défini par le Groupe comme

étant le résultat opérationnel courant avant dotations aux

amortissements, provisions et charges liées au plan d’attribution

d’actions gratuites (LTIP). En conséquence, l’EBITDA Ajusté

correspond à l’EBITDA avant charges liées au LTIP.

L’EBITDA ajusté n’est pas une mesure comptable

standard répondant à une définition unanimement admise. Il ne doit

pas être considéré comme un substitut du résultat opérationnel, du

bénéfice net, du flux de trésorerie provenant des activités

opérationnelles, ni comme un indicateur de liquidité. La marge

d'EBITDA ajusté correspond à l’EBITDA ajusté divisé par le chiffre

d'affaires.

EBIT ajusté et marge d’EBIT

ajusté

L’EBIT ajusté est défini par le Groupe comme le

résultat avant intérêts, impôts et charges liées au plan

d’attribution d’actions gratuites (LTIP). En conséquence, l’EBIT

ajusté correspond à l’EBIT avant charges liées au LTIP. La marge

d’EBIT ajusté correspond à l’EBIT ajusté divisé par le chiffre

d’affaires.

Marge brute de gestion

La marge brute « de gestion » correspond au

chiffre d’affaires après déduction des remises et du coût des

ventes uniquement. La marge brute « comptable », quant à elle,

correspond au chiffre d’affaires après déduction des remises, du

coût des ventes et des commissions versées aux grands magasins et

aux affiliés.

Marge

retail

La marge retail correspond à la marge brute de

gestion après déduction des coûts directs des points de ventes tels

que les loyers, frais de personnels, commissions versées aux grands

magasins et autres frais directs d’exploitation. Le tableau suivant

présente le rapprochement de la marge brute de gestion et de la

marge retail avec la marge brute comptable telle qu’incluse dans

les états financiers du Groupe pour les périodes suivantes :

|

(M€) – hors IFRS 16 |

2021 |

2022 |

|

Marge brute comptable |

658,4 |

769,2 |

| Retraitement

des commissions et autres ajustements |

106,3 |

128,3 |

| Marge

brute de gestion |

764,7 |

897,5 |

| Coûts directs

des points de vente |

-419,7 |

-514,5 |

|

Marge retail |

345,1 |

383,0 |

Dette financière nette

La dette financière nette représente la part de

la dette financière nette portant intérêt. Elle est calculée sur la

base des dettes financières courantes et non courantes, diminuées

de la Trésorerie nette des concours bancaires.

***

MÉTHODOLOGIE

Sauf mention contraire, les montants sont

exprimés en millions d'euros et arrondis à un chiffre après la

virgule. De façon générale, les valeurs présentées dans ce

communiqué de presse sont arrondies à l'unité la plus proche. Par

conséquent, la somme des montants arrondis peut présenter des

écarts non significatifs par rapport au total reporté. Par

ailleurs, les ratios et écarts sont calculés à partir des montants

sous-jacents et non à partir des montants arrondis.

***

AVERTISSEMENT : DECLARATIONS PROSPECTIVES

Ce communiqué de presse contient certaines

informations qui constituent des déclarations prospectives. Ces

déclarations prospectives sont fondées sur les anticipations et

convictions actuelles de l'équipe dirigeante et sont soumises à un

certain nombre de risques et incertitudes, incluant ceux liés à

l’épidémie actuelle du Covid-19, en conséquence desquels les

résultats réels pourraient différer sensiblement de ceux énoncés

par ces déclarations prospectives. Par conséquent, aucune garantie

n'est donnée sur le fait que ces projections se réaliseront ou que

les objectifs de résultats seront atteints.Ces risques et

incertitudes incluent ceux présentés et détaillés au Chapitre 3 «

Facteurs de risques et contrôle interne » du Document

d’Enregistrement Universel de la Société déposé auprès de

l’Autorité des marchés financiers le 19 avril 2022 et qui est

disponible sur le site Internet de SMCP (www.smcp.com)Ce communiqué

de presse n’a pas fait l’objet d’une vérification indépendante.

SMCP ne prend aucun engagement ni ne donne aucune garantie sur

l’exactitude ou le caractère complet de l’information présentée

dans ce communiqué de presse. En aucun cas, SMCP, l’un de ses

affiliés ou l’un de ses représentants ne pourra être tenu

responsable des conséquences dommageables éventuelles de l’usage

qui sera fait de ce communiqué de presse ou de toute information y

figurant.

CALENDRIER

FINANCIER

- 27 avril 2023 –

Publication du Chiffre d’affaires T1 2023

ANNEXES

Répartition des DOS

|

Nombre de DOS |

2021 |

T1-22 |

T2-22 |

T3-22 |

2022 |

|

Variation

T4-22 |

Variation annuelle |

| |

|

|

|

|

|

|

|

|

| Par

région |

|

|

|

|

|

|

|

|

| France |

472 |

459 |

462 |

455 |

460 |

|

+5 |

-12 |

| EMEA |

402 |

395 |

394 |

392 |

395 |

|

+3 |

-7 |

| Amériques |

166 |

165 |

167 |

167 |

166 |

|

-1 |

- |

| APAC |

252 |

251 |

251 |

258 |

259 |

|

+1 |

+7 |

| |

|

|

|

|

|

|

|

|

| Par

marque |

|

|

|

|

|

|

|

|

| Sandro |

552 |

541 |

546 |

547 |

551 |

|

+4 |

-1 |

| Maje |

455 |

451 |

453 |

453 |

457 |

|

+4 |

+2 |

| Claudie

Pierlot |

211 |

209 |

206 |

203 |

201 |

|

-2 |

-10 |

| Suite 341 |

10 |

3 |

2 |

2 |

2 |

|

- |

-8 |

| Fursac |

64 |

66 |

67 |

67 |

69 |

|

+2 |

+5 |

|

Total DOS |

1 292 |

1 270 |

1 274 |

1 272 |

1 280 |

|

+8 |

-12 |

Répartition des POS

|

Nombre de POS |

2021 |

T1-22 |

T2-22 |

T3-22 |

2022 |

|

Variation T4-22 |

Variation annuelle |

| |

|

|

|

|

|

|

|

|

| Par

région |

|

|

|

|

|

|

|

|

| France |

473 |

460 |

463 |

456 |

461 |

|

+5 |

-12 |

| EMEA |

548 |

545 |

542 |

544 |

552 |

|

+8 |

-1 |

| Amériques |

195 |

195 |

195 |

198 |

198 |

|

- |

+3 |

| APAC |

468 |

467 |

470 |

472 |

472 |

|

- |

+4 |

| |

|

|

|

|

|

|

|

|

| Par

marque |

|

|

|

|

|

|

|

|

| Sandro |

745 |

736 |

742 |

745 |

752 |

|

+7 |

+7 |

| Maje |

620 |

618 |

620 |

620 |

627 |

|

+7 |

+7 |

| Claudie

Pierlot |

245 |

244 |

239 |

236 |

233 |

|

-3 |

-12 |

| Suite 341 |

10 |

3 |

2 |

2 |

2 |

|

- |

-8 |

| Fursac |

64 |

66 |

67 |

67 |

69 |

|

+2 |

+5 |

|

Total POS |

1 684 |

1 667 |

1 670 |

1 670 |

1 683 |

|

+13 |

-1 |

|

dont partenaires POS |

392 |

397 |

396 |

398 |

403 |

|

+5 |

+11 |

COMPTES CONSOLIDES

|

COMPTE DE RESULTAT (M€) |

2021

Retraité |

2022 |

|

Chiffre d’affaires |

1 038,6 |

1 205,8 |

| EBITDA

ajusté |

245,7 |

266,6 |

| Dotations aux

amortissements et aux provisions |

-149,9 |

-156,1 |

| EBIT

ajusté |

95,7 |

110,5 |

| LTIP |

-6,7 |

-5,6 |

|

EBIT |

89,0 |

104,9 |

| Autres

produits et charges non courants |

-26,2 |

-12,4 |

|

Résultat opérationnel |

62,8 |

92,5 |

| Résultat

financier |

-26,7 |

-23,8 |

|

Résultat avant impôt |

36,1 |

68,7 |

| Impôt sur le

résultat |

-12,2 |

-17,4 |

|

Résultat net (part du Groupe) |

23,9 |

51,3 |

|

TABLEAU DE FLUX DE TRESORERIE CONSOLIDES

(M€) |

2021

Retraité |

2022 |

| EBIT

ajusté |

95,7 |

110,5 |

| Dotations aux

amortissements et aux provisions |

149,9 |

156,1 |

| Variation du

besoin en fonds de roulement |

5,5 |

-45,4 |

| Impôt sur le

résultat payé |

-5,0 |

-12,2 |

|

Flux nets de trésorerie liés aux activités

opérationnelles |

246,1 |

208,9 |

| Dépenses

d’investissement |

-43,2 |

-44,5 |

| Autres |

-0,1 |

-0,0 |

|

Flux nets de trésorerie liés aux activités

d’investissement |

-43,3 |

-44,5 |

| Programme de

rachat d’actions propres |

-5,5 |

-7,4 |

| Variation des

dettes financières à long terme |

55,4 |

0,0 |

| Variation des

dettes financières à court terme |

-114,9 |

-85,0 |

| Intérêts

financiers versés |

-14,6 |

-9,9 |

| Autres

produits et charges financiers |

0,4 |

0,5 |

| Remboursement

de la dette locative |

-120,4 |

-120,9 |

|

Flux nets de trésorerie liés aux activités de

financement |

-199,6 |

-222,7 |

| Ecarts de

change net |

1,5 |

0,2 |

|

Variation nette de la trésorerie |

4,7 |

-58,1 |

|

FCF (en M€) |

2021

Retraité |

2022 |

| EBIT

ajusté |

95,7 |

110,5 |

| Dotations aux

amortissements et aux provisions |

149,9 |

156,1 |

| Variation du

besoin en fonds de roulement |

5,5 |

-45,4 |

| Impôt sur le

résultat payé |

-5,0 |

-12,2 |

|

Flux nets de trésorerie liés aux activités

opérationnelles |

246,1 |

208,9 |

| Dépenses

d’investissement |

-43,2 |

-44,5 |

| Remboursement

de la dette locative |

-120,4 |

-120,9 |

| Intérêts et

autres produits et charges financières |

-14,3 |

-9,4 |

| Ecarts de

change et autres |

1,5 |

0,0 |

|

Free cash flow |

69,8 |

34,3 |

|

BILAN - ACTIF (M€) |

2021

Retraité |

2022 |

| Goodwill |

626,3 |

626,3 |

| Marques,

immobilisations incorp. & droit d’utilisation |

1 139,2 |

1 128,5 |

|

Immobilisations corporelles |

87,6 |

82,5 |

| Actifs

financiers non courants |

19,6 |

18,7 |

| Actifs

d’impôts différés |

49,7 |

35,7 |

|

Actifs non-courant |

1 922,4 |

1 891,8 |

| Stocks |

233,5 |

291,6 |

| Créances

clients |

56,7 |

62,9 |

| Autres

créances |

63,7 |

61,4 |

| Trésorerie et

équivalents de trésorerie |

131,3 |

73,3 |

|

Actifs courant |

485,2 |

489,2 |

|

|

|

|

|

Total actif |

2 407,6 |

2 381,0 |

|

BILAN – CAPITAUX PROPRES & PASSIF (M€) |

2021

Retraité |

2022 |

|

Total des capitaux propres |

1 117,2 |

1 172,1 |

| Dettes

locatives à long terme |

313,2 |

302,9 |

| Dettes

financières à long terme |

338,7 |

261,9 |

| Autres passifs

non courants |

0,1 |

0,1 |

| Provisions non

courantes |

3,4 |

0,7 |

| Provisions

pour engagements de retraites à prestations définies |

5,2 |

4,2 |

| Passif

d’impôts différés |

181,4 |

169,2 |

|

Passifs non courants |

842,1 |

739,1 |

| Dettes

fournisseurs et comptes rattachés |

154,7 |

171,8 |

| Dettes

locatives à court terme |

99,1 |

100,0 |

| Concours

bancaires et dettes financières à court terme |

110,2 |

104,2 |

| Provisions

courantes |

1,4 |

1,6 |

| Autres dettes

courantes |

82,9 |

92,2 |

|

Passifs courants |

448,4 |

469,8 |

|

|

|

|

|

Total passif et capitaux propres |

2 407,6 |

2 381,0 |

|

DETTE FINANCIERE NETTE (M€) |

2021 |

2022 |

| Dettes

financières à long terme & autres passifs non courants |

-338,9 |

-262,0 |

| Concours

bancaires et dettes financières à court terme |

-110,2 |

-104,2 |

| Trésorerie et

équivalents de trésorerie |

131,3 |

73,3 |

|

Dette financière nette |

-317,7 |

-292,9 |

| EBITDA ajusté

(hors IFRS) |

129,3 |

151,3 |

|

Dette financière nette / EBITDA ajusté |

2,5x |

1,9x |

À PROPOS DE SMCP

SMCP est un acteur mondial du marché du luxe

accessible avec un portefeuille de quatre marques parisiennes

uniques Sandro, Maje, Claudie Pierlot et Fursac. Présent dans 47

pays, le groupe comprend un réseau de plus de 1 600 magasins dans

le monde et une présence digitale forte, sur l’ensemble de ses

marchés-clés. Evelyne Chetrite et Judith Milgrom ont fondé

respectivement Sandro et Maje à Paris, en 1984 et en 1998 et

continuent à en assurer la direction artistique. Claudie Pierlot et

Fursac ont été acquises par SMCP respectivement en 2009 et 2019.

SMCP est coté sur le marché règlementé d’Euronext (compartiment A,

ISIN FR0013214145, Code Mnémonique : SMCP).

CONTACTS

|

INVESTISSEURS/PRESSE

|

|

| |

|

|

SMCP

|

BRUNSWICK |

|

Amélie

Dernis |

Hugues Boëton |

|

|

Tristan Roquet Montegon |

|

+33 (0) 1 55 80 51

00 |

+33 (0) 1 53 96 83 83 |

|

amelie.dernis@smcp.com |

smcp@brunswickgroup.com |

1 Croissance organique | Toute référence à “la performance

organique” dans le présent communiqué correspond à la croissance du

chiffre d’affaires à taux de change et périmètre constants2 Toutes

les valeurs 2021 ont été retraitées des impacts de la décision de

l’IFRS IC sur les coûts de configuration et de personnalisation

d’un logiciel utilisé dans le cadre d’un contrat de type SaaS3

Dette nette / EBITDA ajusté hors IFRS

4 La région EMEA regroupe les activités dans les

pays européens à l’exception de la France (principalement le

Royaume-Uni, l’Espagne, l’Allemagne, la Suisse et l’Italie) ainsi

qu’au Moyen-Orient (notamment les Émirats Arabes Unis)5 La région

APAC regroupe les activités en Asie-Pacifique (notamment la Chine

continentale, Hong Kong SAR, la Corée du Sud, Singapour, la

Thaïlande, la Malaisie et l’Australie).6 Marques Claudie Pierlot et

Fursac7 Résultat net part du groupe divisé par le nombre moyen

d’actions ordinaires au 31 décembre 2022 diminué des actions

d’autocontrôle existantes détenues par le Groupe8 Résultat net part

du Groupe divisé par le nombre moyen d’actions ordinaires au 31

décembre 2022, diminué des actions détenues en propre par la

société et augmenté des actions ordinaires susceptibles d’être

émises dans le futur. Ceci prend en compte la conversion des

actions de préférence de catégorie G et les actions gratuites de

performance - LTIP au prorata des critères de performance atteints

au 31 décembre 2022.9 Hors IFRS 1610 Hors IFRS 1611 EBITDA ajusté

hors IFRS

- Communiqué - SMCP - Résultats annuels 2022

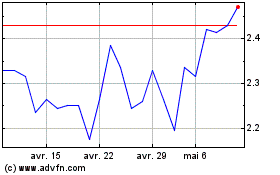

SMCP (EU:SMCP)

Graphique Historique de l'Action

De Nov 2024 à Déc 2024

SMCP (EU:SMCP)

Graphique Historique de l'Action

De Déc 2023 à Déc 2024