TOUAX : RÉSULTATS SEMESTRIELS 2023 Solidité du modèle d’affaires et

de la performance opérationnelle

COMMUNIQUÉ DE

PRESSE Paris, le

13 septembre 2023 – 17 h 45

VOTRE SOLUTION

DE LOCATION AU SERVICE DES

TRANSPORTS DURABLES

RÉSULTATS

SEMESTRIELS

2023

Solidité du

modèle d’affaires et de la

performance opérationnelle

-

Stabilité des

volumes

d’affaires

(+0,9 %)

- Stabilité

de la performance opérationnelle

(taux d’EBITDA1

de 36,6 %)

- Résultat

Net part du

Groupe de

5,1 millions

d’euros

|

« Touax confirme la solidité de son modèle

d’affaires dans un environnement économique en ralentissement. Les

investissements opportuns dans des actifs logistiques de qualité

loués à long terme et la mixité des différents segments sur

lesquels nous intervenons accroissent la récurrence des revenus.

Via deux opérations de refinancement, nous avons aussi allongé la

maturité de la dette de Touax SCA jusqu’à mi-2027, nous permettant

de développer notre stratégie d’investissement au service des

transports durables. » indiquent Fabrice et Raphaël Walewski,

gérants de Touax SCA.

Les produits retraités des activités du Groupe

(à 79,1 millions d’euros, soit +0,9 %) et l’EBITDA

consolidé (à 28,9 millions d’euros, soit -1,9 %) sont

globalement stables par rapport à fin juin 2022. Cette

performance a été obtenue dans un contexte largement anticipé de

normalisation de l’activité Conteneurs après des exercices 2021 et

2022 exceptionnellement favorables pour toute l’industrie.

Le résultat net part du Groupe s’élève à

5,1 millions d’euros au 30 juin 2023, contre

7,6 millions d’euros à fin juin 2022 et 7,5 millions

d’euros en année pleine sur 2022. Ce profit intègre un produit

exceptionnel net de 2,6 millions d’euros (produit exceptionnel

de 3,5 millions d’euros sur le rachat du minoritaire dans

l’activité Constructions Modulaires ; provision exceptionnelle

de 0,9 million d’euros due à un litige).

Touax SCA a amélioré son profil de dette en

allongeant la maturité de ses financements :

- Remboursement en

juin de l’emprunt Euro-PP de 15,0 millions d’euros échéance

juillet 2023 en cash pour 10,0 millions d’euros et pour le

solde en réalisant une émission de 5,0 millions d’euros sur la

souche Euro-PP sustainable-linked de 2022 échéance juin 2027

;

- Refinancement en

juillet de l’emprunt désintermédié de 40,0 millions d’euros

auprès d’un fonds de dette à échéance juin 2024 par un emprunt

bancaire de même montant à échéance mai 2027, sous la forme de

club-deal auprès d’un syndicat de cinq banques.

Ces opérations font suite au remboursement

intégral du capital hybride TSSDI intervenu au 1er août 2022

qui avait déjà permis de simplifier la structure de financement et

d’optimiser le coût des ressources longues dans un contexte de

hausse des taux d’intérêt en zone Euro.

ÉLÉMENTS SIGNIFICATIFS DES

COMPTES

|

Chiffres clés |

Juin 2023 |

Juin 2022 |

Déc. 2022 |

|

(en millions d'euros) |

|

Produits retraités (*) des activités |

79,1 |

78,3 |

161,5 |

|

Dont Wagons de Fret |

27,9 |

26,4 |

56,1 |

|

Dont Barges Fluviales |

7,5 |

7,6 |

17,5 |

|

Dont Conteneurs |

35,1 |

41,3 |

81,4 |

|

Dont Divers et éliminations |

8,6 |

3,0 |

6,4 |

|

EBITDA |

28,9 |

29,5 |

57,9 |

|

Résultat opérationnel courant |

14,7 |

16,6 |

31,1 |

|

Autres produits et charges exceptionnels |

2,6 |

0,0 |

0,0 |

|

Résultat opérationnel |

17,3 |

16,6 |

31,1 |

|

Résultat financier |

-9,8 |

-6,8 |

-15,4 |

|

Résultat courant avant impôt (RCAI) |

7,6 |

9,8 |

15,7 |

|

Impôt sur les sociétés |

-1,4 |

-1,5 |

-6,3 |

|

Résultat net part du Groupe |

5,1 |

7,6 |

7,5 |

|

Résultat net par action (€) |

0,72 |

1,08 |

1,07 |

|

Total actifs non courants |

381,2 |

353,2 |

394,6 |

|

Total bilan |

564,3 |

585,0 |

571,7 |

|

Capitaux propres de l'ensemble |

153,5 |

170,2 |

153,7 |

|

Endettement financier net (a) |

275,2 |

242,2 |

280,8 |

|

Flux opérationnels de trésorerie (b) |

17,4 |

11,0 |

-1,5 |

|

Ratio Prêt sur Valeur (Loan to Value) (c) |

57,4 % |

56,0 % |

59,5 % |

|

(a) Incluant 226,7 millions d’euros de dettes sans recours au

30 juin 2023 |

|

|

|

|

(b) Les flux opérationnels intègrent 20,7 millions d’euros

d’acquisitions nettes de matériels (16,3 millions d’euros à

fin juin 2022) |

|

(c) LTV : Endettement financier brut / Total actifs hors

goodwill et immobilisations incorporelles |

|

(*) Pour permettre une

compréhension de la performance des activités, les indicateurs clés

du rapport d’activité du Groupe sont présentés différemment du

compte de résultat IFRS. Pour cela aucune distinction n’est faite

dans la gestion pour compte de tiers qui est présentée sous la

forme exclusive d’agent.Cette présentation ne génère aucune

différence sur l’EBITDA, le résultat opérationnel et le résultat

net. La présentation comptable des produits des activités est

reportée en annexe du communiqué.

UNE

ACTIVITÉ STABLE AU

PREMIER SEMESTRE

2023

Sur le premier semestre de l’exercice 2023, les

produits retraités des activités s’élèvent à 79,1 millions

d’euros (78,9 millions d’euros à périmètre et devises

constants), en légère progression de 0,9 % par rapport à la

même période de 2022 (+0,7 % à devise et périmètre

constants).

L’activité en propriété totalise

73,9 millions d’euros au 30 juin 2023, en hausse de

1,8 million d’euros par rapport à fin juin 2022. Elle a

bénéficié de l’évolution favorable du chiffre d’affaires locatif

(+0,9 million d’euros). Les taux d’utilisation des Wagons de

Fret (89 %), des Barges Fluviales (100 %) et des

Conteneurs (95 %) affichent au 30 juin 2023 des niveaux

élevés. Les ventes de matériels détenus en propre ont également

augmenté de 0,8 million d’euros.

L’activité de gestion est en retrait de

1,0 million d’euros sur le semestre du fait de la diminution

des commissions de syndication de 2,0 millions d’euros. Les

commissions de vente de matériels détenus par les investisseurs

progressent néanmoins de 0,9 million d’euros et s’expliquent

par le niveau plus important de conteneurs d’occasion disponibles à

la vente en 2023 dans un marché qui se normalise.

ANALYSE DE LA CONTRIBUTION PAR

DIVISION

Les revenus retraités de la division

Wagons de Fret s’élèvent à 27,9 millions

d’euros au 30 juin 2023, progressant de 1,5 million

d’euros.

Cette évolution est imputable à la hausse de

1,9 million d’euros de l’activité locative (+7,7 %). Le

taux d’utilisation moyen de la flotte de wagons en propriété est de

88,5 % sur le premier semestre 2023, contre 87 % au

premier semestre 2022. L’absence de syndication aux investisseurs

sur la première partie de l’exercice explique quant à elle la

diminution de 0,3 million d’euros de l’activité de

gestion.

Les revenus retraités de la division

Barges Fluviales sont en léger retrait de

0,1 million d’euros à fin juin 2023. Les revenus locatifs

progressent de 0,4 million d’euros, bénéficiant d’un taux

d’utilisation de la flotte à 100 % sur tout le semestre et des

derniers investissements réalisés. Les prestations annexes

diminuent quant à elles de 0,5 million d’euros :

l’activité d’affrètement sur le bassin du Rhin avait été très

dynamique sur la même période de 2022.

Les revenus retraités de la division

Conteneurs s’élèvent à 35,1 millions d’euros

à fin juin 2023, en retrait de 6,2 millions d’euros dans

un contexte 2023 de normalisation dans toute la profession après

des années 2021 et 2022 exceptionnelles.

Les revenus locatifs progressent néanmoins de

11,2 % sur le semestre (+0,8 million d’euros). L’activité

en propriété est ralentie par un moindre dynamisme du marché de

négoce de conteneurs neufs, entraînant une baisse des ventes de

matériels détenus en propre de 4,6 millions d’euros et des

prestations annexes (frais de prise en charge) plus faibles de

1,7 million d’euros.

Avec moins d’opérations réalisées, les

commissions de syndication ont également diminué de

1,5 million d’euros. Toutefois, compte tenu du volume plus

élevé de conteneurs d’occasion disponibles à la vente, les

commissions perçues sur les ventes de matériels détenus par les

investisseurs ont progressé de 0,9 million d’euros.

Enfin, les revenus de l’activité

Constructions Modulaires présentés dans la ligne

« divers » progressent très nettement et s’élèvent à

8,6 millions d’euros (+5,6 millions d’euros sur le

semestre). Touax produit et livre de nombreuses commandes

enregistrées sur le début d’année, après un point bas observé en

2022 à la sortie de la pandémie.

UNE RENTABILITÉ

RÉCURRENTE

L’EBITDA semestriel est en

léger repli de 0,6 million d’euros (-1,9 %), à

28,9 millions d’euros.

L’EBITDA de la division Wagons

de Fret s’élève à

14,9 millions d’euros, en légère baisse de 0,3 million

d’euro, suite à la hausse de 1,6 million d’euros des dépenses

opérationnelles relatives au cycle des frais de maintenance et de

réparation.

La division Barges

Fluviales enregistre un EBITDA de

2,5 millions d’euros qui progresse de 0,4 million d’euros

(+19 %), s’expliquant par la diminution des coûts

d’affrètement alors que le chiffre d’affaires locatif a bien

performé sur le semestre.

L’EBITDA de la division

Conteneurs diminue de 3,7 millions d’euros,

affichant 8,8 millions d’euros au 30 juin 2023 en raison

de produits d’activités semestriels en retrait (74 % de la

baisse de 6,2 millions d’euros est imputable à la

normalisation des prix de vente de conteneurs). En contrepartie,

les coûts des ventes de matériels s’améliorent de 2,7 millions

d’euros.

L’activité de Constructions

Modulaires voit en revanche son EBITDA progresser de

3,3 millions d’euros, dépassant largement son point mort grâce

à la hausse sensible des livraisons de matériels.

Les dotations aux amortissements et provisions

du Groupe augmentent de 1,3 million d’euros, du fait de la

hausse progressive des investissements réalisés depuis trois ans

sur le bilan de Touax. Le

Résultat

Opérationnel

Courant s’établit ainsi à 14,7 millions

d’euros, en diminution de 1,8 million d’euros par rapport à

fin juin 2022.

Touax enregistre un produit exceptionnel net de

2,6 millions d’euros au premier semestre 2023 lié d’une part à

un produit comptable (non cash) de 3,5 millions d’euros

relatif au rachat en janvier des parts minoritaires dans l’activité

Constructions Modulaires en Afrique, et d’autre part à une

provision de 1,0 million de dollars suite à la condamnation

aux États-Unis pour un ancien litige de l’ex filiale de

Constructions Modulaires dans ce pays.

Le Résultat

Financier est de -9,8 millions

d’euros contre -6,8 millions d’euros à fin juin 2022.

L’augmentation de 3,0 millions d’euros de la charge financière

nette est principalement due à un effet plein sur 2023 de la hausse

des taux d’intérêt qui s’est accélérée à partir de la fin du

premier trimestre 2022, et qui a impacté les divisions Wagons de

fret et Conteneurs.

Le Résultat

Net part du Groupe s’élève à

5,1 millions d’euros (contre 7,6 millions d’euros au

30 juin 2022), représentant 6,4 % des produits retraités

des activités.

UNE STRUCTURE

FINANCIÈRE

ÉQUILIBRÉE

Le bon équilibre du bilan de Touax est

matérialisé par le ratio de « Loan to

Value » en baisse à 57,4 % au 30 juin de

l’exercice (contre 59,5 % au 31 décembre 2022 et

56,0 % au 30 juin 2022). L’équilibre de la structure

financière est renforcé par les récents refinancements de dettes

opérés par la maison-mère Touax SCA, offrant plus de sérénité sur

le profil de dette jusqu’à mi-2027.

Les capitaux propres de

l’ensemble sont stables, à 153,5 millions d’euros,

contre 153,7 millions d’euros à fin décembre 2022.

L’affectation du profit semestriel est en effet compensée par des

distributions (dividende 2022 et paiement aux commandités) d’un

montant total de 1,5 million d’euros, par une variation

négative des réserves de 1,5 million d’euros principalement

due à des écarts de conversion, et par une diminution de

2,3 millions d’euros des intérêts minoritaires sur l’activité

Wagons de fret.

La trésorerie consolidée a

diminué de 10,8 millions d’euros par rapport à fin décembre

avec l’utilisation en juin de 10,0 millions d’euros pour

rembourser une partie de la dette obligataire Euro-PP. Le niveau de

cash au bilan au 30 juin 2023 reste confortable, à

45,2 millions d’euros, et intègre un excédent en fonds de

roulement temporaire de 11 millions d’euros sur l’activité de

gestion Conteneurs.

PERSPECTIVES

Le groupe Touax confirme sa stratégie

d’investissements récurrents dans des actifs de qualité loués sur

une longue période tout en restant prudent face à la conjoncture

des marchés.

Les activités de Touax devraient continuer à

bénéficier de la prise de conscience de la nécessité de décarboner

l’économie et les transports et du besoin de renouveler les

infrastructures.

Touax, qui bénéficie d’une position unique dans

les transports durables, s’engage de manière croissante pour le

respect de l’environnement et des bonnes pratiques en matière de

règles sociales et de gouvernance. La notation extra-financière ESG

de Touax (réalisée par EcoVadis) figure parmi les meilleures de son

industrie2, et le Groupe capitalise sur cet atout en travaillant

sur un plan d’amélioration continue.

L’objectif de Touax est de toujours mieux servir

ses clients avec des prestations en lien avec les transports

durables. Nos différentes classes d’actifs profitent du

développement des infrastructures, de l’e-commerce et de la

logistique intermodale, correspondant aux attentes des

consommateurs, des industriels, des pouvoirs publics, des prêteurs

et des investisseurs.

PROCHAINS

RENDEZ-VOUS

- 13 septembre

2023 : Visio-conférence de présentation des résultats

semestriels en français

- 14 septembre

2023 : Visio-conférence de présentation des résultats

semestriels en anglais

- 14 novembre

2023 : Produits des activités du 3e trimestre 2023

Le groupe TOUAX loue

des actifs tangibles (wagons de fret, barges fluviales et

conteneurs) tous les jours dans le monde, pour son propre compte et

pour le compte d’investisseurs. Avec 1,2 milliard d’euros sous

gestion, TOUAX est l’un des leaders européens de la location de ce

type de matériels.

TOUAX est coté à Paris

sur EURONEXT – Compartiment C (Code ISIN FR0000033003) et fait

partie des indices CAC® Small, CAC® Mid & Small et

EnterNext©PEA-PME 150.

Pour plus

d’informations : www.touax.com

Vos contacts :

TOUAX ACTIFIN

Fabrice & Raphaël

WALEWSKI Ghislaine

Gasparetto

touax@touax.com ggasparetto@actifin.fr

www.touax.com Tel :

+33 1 56 88 11 11

Tel :

+33 1 46 96 18 00

ANNEXES

1 - Analyse des

produits retraités des

activités

|

Produits retraités des activités |

T1 2023 |

T2 2023 |

S1 2023 |

T1 2022 |

T2 2022 |

S1 2022 |

Variation |

|

(en milliers d'euros) |

|

Chiffre d'affaires locatif des matériels détenus en propre |

17 139 |

17 510 |

34 649 |

15 509 |

16 909 |

32 418 |

2 231 |

|

Prestations annexes |

5 030 |

4 271 |

9 301 |

5 732 |

4 884 |

10 616 |

-1 315 |

|

Total activité locative |

22 169 |

21 781 |

43 950 |

21 241 |

21 793 |

43 034 |

916 |

|

Ventes de matériels détenus en propre |

13 053 |

16 895 |

29 948 |

14 862 |

14 249 |

29 111 |

837 |

|

Total activité vente de matériels |

13 053 |

16 895 |

29 948 |

14 862 |

14 249 |

29 111 |

837 |

|

Total Activité en propriété |

35 222 |

38 676 |

73 898 |

36 103 |

36 042 |

72 145 |

1 753 |

|

Commissions de syndication |

0 |

544 |

544 |

0 |

2 522 |

2 522 |

-1 978 |

|

Commissions de gestion |

1 021 |

1 018 |

2 039 |

978 |

986 |

1 964 |

75 |

|

Commissions de vente de matériels d'investisseurs |

861 |

1 710 |

2 571 |

336 |

1 349 |

1 685 |

886 |

|

Total Activité de gestion |

1 882 |

3 272 |

5 154 |

1 314 |

4 857 |

6 171 |

-1 017 |

|

Plus ou moins-values de cession non récurrentes |

1 |

1 |

2 |

0 |

0 |

0 |

2 |

|

Total Autres |

1 |

1 |

2 |

0 |

0 |

0 |

2 |

|

Total Produits retraités des activités |

37 105 |

41 949 |

79 054 |

37 417 |

40 899 |

78 316 |

738 |

2 - Tableau de passage

de la présentation comptable à la

présentation

retraitée

|

Produits des activités |

S1 2023 |

Retraitement |

S1 2023 |

S1 2022 |

Retraitement |

S1 2022 |

|

(en milliers d’euros) |

comptable |

retraité |

comptable |

retraité |

|

Chiffre d’affaires locatif des matériels détenus en propre |

34 649 |

|

34 649 |

32 418 |

|

32 418 |

|

Prestations annexes |

11 637 |

-2 336 |

9 301 |

15 211 |

-4 595 |

10 616 |

| Total

activité locative |

46 286 |

-2 336 |

43 950 |

47 629 |

-4 595 |

43 034 |

|

Ventes de matériels détenus en propre |

29 948 |

|

29 948 |

29 111 |

|

29 111 |

| Total

activité vente de matériels |

29 948 |

0 |

29 948 |

29 111 |

0 |

29 111 |

|

Total activité en propriété |

76 234 |

-2 336 |

73 898 |

76 740 |

-4 595 |

72 145 |

|

Chiffre d'affaires locatif des matériels détenus par les

investisseurs |

18 903 |

-18 903 |

0 |

21 736 |

-21 736 |

0 |

|

Commissions de syndication |

544 |

|

544 |

2 522 |

|

2 522 |

|

Commissions de gestion |

752 |

1 287 |

2 039 |

556 |

1 408 |

1 964 |

|

Commissions de vente de matériels d'investisseurs |

2 571 |

|

2 571 |

1 685 |

0 |

1 685 |

|

Total activité de gestion |

22 770 |

-17 616 |

5 154 |

26 499 |

-20 328 |

6 171 |

|

Plus ou moins-values de cession non récurrentes |

2 |

|

2 |

0 |

|

0 |

|

Total Autres |

2 |

0 |

2 |

0 |

0 |

0 |

| Total

Produits des activités |

99 006 |

-19 952 |

79 054 |

103 239 |

-24 923 |

78 316 |

|

Produits retraités des activités |

T1 2023 |

T2 2023 |

S1 2023 |

T1 2022 |

T2 2022 |

S1 2022 |

Variation |

|

(en milliers d'euros) |

|

Chiffre d'affaires locatif des matériels détenus en propre |

11 124 |

11 615 |

22 739 |

10 544 |

11 142 |

21 686 |

1 053 |

|

Prestations annexes |

1 938 |

1 937 |

3 875 |

1 858 |

1 177 |

3 035 |

840 |

|

Total activité locative |

13 062 |

13 552 |

26 614 |

12 402 |

12 319 |

24 721 |

1 893 |

|

Ventes de matériels détenus en propre |

76 |

132 |

208 |

110 |

238 |

348 |

-140 |

|

Total activité vente de matériels |

76 |

132 |

208 |

110 |

238 |

348 |

-140 |

|

Total Activité en propriété |

13 138 |

13 684 |

26 822 |

12 512 |

12 557 |

25 069 |

1 753 |

|

Commissions de syndication |

0 |

0 |

0 |

0 |

446 |

446 |

-446 |

|

Commissions de gestion |

538 |

553 |

1 091 |

466 |

451 |

917 |

174 |

|

Total Activité de gestion |

538 |

553 |

1 091 |

466 |

897 |

1 363 |

-272 |

|

Total Wagons de Fret |

13 676 |

14 237 |

27 913 |

12 978 |

13 454 |

26 432 |

1 481 |

|

Chiffre d'affaires locatif des matériels détenus en propre |

1 878 |

1 886 |

3 764 |

1 619 |

1 789 |

3 408 |

356 |

|

Prestations annexes |

2 072 |

1 629 |

3 701 |

1 807 |

2 385 |

4 192 |

-491 |

|

Total activité locative |

3 950 |

3 515 |

7 465 |

3 426 |

4 174 |

7 600 |

-135 |

|

Ventes de matériels détenus en propre |

0 |

5 |

5 |

0 |

0 |

0 |

5 |

|

Total activité vente de matériels |

0 |

5 |

5 |

0 |

0 |

0 |

5 |

|

Total Activité en propriété |

3 950 |

3 520 |

7 470 |

3 426 |

4 174 |

7 600 |

-130 |

|

Commissions de gestion |

11 |

14 |

25 |

14 |

5 |

19 |

6 |

|

Total Activité de gestion |

11 |

14 |

25 |

14 |

5 |

19 |

6 |

|

Total Barges Fluviales |

3 961 |

3 534 |

7 495 |

3 440 |

4 179 |

7 619 |

-124 |

|

Chiffre d'affaires locatif des matériels détenus en propre |

4 133 |

4 004 |

8 137 |

3 342 |

3 973 |

7 315 |

822 |

|

Prestations annexes |

1 020 |

705 |

1 725 |

2 070 |

1 325 |

3 395 |

-1 670 |

|

Total activité locative |

5 153 |

4 709 |

9 862 |

5 412 |

5 298 |

10 710 |

-848 |

|

Ventes de matériels détenus en propre |

10 211 |

10 949 |

21 160 |

13 205 |

12 575 |

25 780 |

-4 620 |

|

Total activité vente de matériels |

10 211 |

10 949 |

21 160 |

13 205 |

12 575 |

25 780 |

-4 620 |

|

Total Activité en propriété |

15 364 |

15 658 |

31 022 |

18 617 |

17 873 |

36 490 |

-5 468 |

|

Commissions de syndication |

0 |

544 |

544 |

0 |

2 076 |

2 076 |

-1 532 |

|

Commissions de gestion |

472 |

451 |

923 |

498 |

530 |

1 028 |

-105 |

|

Commissions de vente de matériels d'investisseurs |

861 |

1 710 |

2 571 |

336 |

1 349 |

1 685 |

886 |

|

Total Activité de gestion |

1 333 |

2 705 |

4 038 |

834 |

3 955 |

4 789 |

-751 |

|

Total Conteneurs |

16 697 |

18 363 |

35 060 |

19 451 |

21 828 |

41 279 |

-6 219 |

|

Chiffre d'affaires locatif des matériels détenus en propre |

4 |

5 |

9 |

4 |

5 |

9 |

0 |

|

Prestations annexes |

0 |

0 |

0 |

-3 |

-3 |

-6 |

6 |

|

Total activité locative |

4 |

5 |

9 |

1 |

2 |

3 |

6 |

|

Ventes de matériels détenus en propre |

2 766 |

5 809 |

8 575 |

1 547 |

1 436 |

2 983 |

5 592 |

|

Total activité vente de matériels |

2 766 |

5 809 |

8 575 |

1 547 |

1 436 |

2 983 |

5 592 |

|

Total Activité en propriété |

2 770 |

5 814 |

8 584 |

1 548 |

1 438 |

2 986 |

5 598 |

|

Plus ou moins-values de cession non récurrentes |

1 |

1 |

2 |

0 |

0 |

0 |

2 |

|

Total Autres |

1 |

1 |

2 |

0 |

0 |

0 |

2 |

|

Total Divers & éliminations |

2 771 |

5 815 |

8 586 |

1 548 |

1 438 |

2 986 |

5 600 |

|

|

|

|

|

|

|

|

|

|

Total Produits retraités des activités |

37 105 |

41 949 |

79 054 |

37 417 |

40 899 |

78 316 |

738 |

3 -

Détail des produits retraités des

activités par division

1 EBITDA / Produits retraités des activités2 Avec une notation

EcoVadis de 63 / 100 fin 2022, Touax figure dans le top 9 % de son

industrie

- FR TOUAX CP - Résultats semestriels 2023

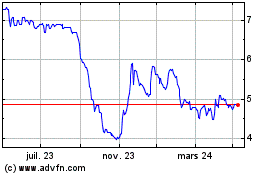

Touax (EU:TOUP)

Graphique Historique de l'Action

De Avr 2024 à Mai 2024

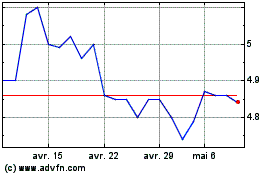

Touax (EU:TOUP)

Graphique Historique de l'Action

De Mai 2023 à Mai 2024