Un dividende de 0,88 USD par action sera distribué avec

une date de clôture des registres précédant la finalisation de

l’acquisition de Goldcorp

Newmont Mining Corporation (NYSE : NEM) (Newmont ou la

Société) a annoncé aujourd’hui que son conseil d’administration

avait annoncé un dividende exceptionnel de 0,88 USD par action

ordinaire, sous réserve de l’approbation de la transaction relative

à Goldcorp Inc. (NYSE : GG) (TSX : G)

(Goldcorp). Le dividende sera versé aux actionnaires de Newmont

inscrits au 17 avril 2019 (date de clôture des registres),

soit avant la clôture de la fusion Newmont Goldcorp proposée.

Le dividende spécial est conditionnel à l’approbation par les

actionnaires de Newmont et de Goldcorp des résolutions devant être

examinées lors de leurs assemblées générales des actionnaires qui

auront lieu les 11 et 4 avril 2019, respectivement, dans le

cadre de la transaction proposée. Sous réserve du respect des

conditions, le dividende spécial sera versé le 1er mai 2019.

La clôture de la transaction Newmont Goldcorp devrait avoir lieu

peu de temps après les deux assemblées extraordinaires des

actionnaires si les actionnaires des deux sociétés approuvent les

résolutions.

Le dividende spécial procure de la valeur aux actionnaires

existants de Newmont avec un paiement en espèces immédiat pour une

partie du potentiel synergétique découlant de la coentreprise au

Nevada annoncée avec Barrick Gold Corporation

(NYSE : GOLD) (TSX : ABX) (Barrick) le 11 mars 2019.

Le dividende sera versé aux porteurs d’actions en circulation de

Newmont à la date de clôture des registres, et ne concernera pas

les actions qui seront émises dans le cadre de la transaction

Newmont Goldcorp proposée.

« Nous sommes heureux de verser ce dividende spécial aux

actionnaires actuels de Newmont, en reconnaissance de la valeur

synergétique potentielle que représente l’accord de coentreprise au

Nevada », a déclaré Gary Goldberg, PDG. « Nous avons

continué le dialogue avec nos actionnaires et les avons écoutés

attentivement. Nous sommes donc ravis que plusieurs de nos

actionnaires parmi les plus importants aient exprimé leur soutien à

la fusion avec Goldcorp. »

Newmont a également annoncé aujourd’hui que la Commission de la

concurrence du Mexique avait approuvé la fusion de Newmont et de

Goldcorp sans conditions. Cela fait suite aux autorisations

délivrées par le Bureau canadien de la concurrence et la Korea Fair

Trade Commission en février dernier. Newmont et Goldcorp continuent

de coopérer avec d’autres organismes de réglementation pour obtenir

les approbations restantes, qui sont des conditions de la

clôture.

La fusion proposée avec Goldcorp représente une opportunité de

création de valeur convaincante pour les actionnaires de Newmont,

car elle permettrait aux actionnaires de la société fusionnée de

bénéficier d’un portefeuille combiné inégalé d’opérations, de

projets, d’opportunités d’exploration, de réserves et de talents de

classe mondiale. Le Conseil d’administration de Newmont continue

d’appuyer à l’unanimité la transaction avec Goldcorp.

Immédiatement après la clôture de cette transaction,

Newmont Goldcorp :

- Augmentera de 27 % la valeur de

l’actif net par action de Newmont, et de 34 % la trésorerie

2020 par action de la société ;i

- Commencera à produire des synergies

combinées annuelles avant impôts attendues de

365 millions USD, des gains d’efficacité dans la chaîne

logistique et des améliorations de Plein Potentiel, ce qui sera

l’occasion de créer une Valeur Actuelle Nette de

4,4 milliards USD (avant impôts) ;ii

- Visera 6 à 7 millions d’onces de

production d’or à l’état d’équilibre sur un horizon de plusieurs

décennies ;i

- Disposera des réserves et des

ressources aurifères les plus importantes du secteur aurifère, y

compris sur une base par action ;

- Sera basée dans des juridictions

minières favorables et des districts aurifères prolifiques sur

quatre continents ;

- Distribuera le dividende le plus élevé

parmi tous les grands producteurs d’or ;iii

- Offrira une flexibilité financière et

un bilan de bonne qualité pour faire avancer les projets les plus

prometteurs en générant un Taux de Rendement Interne (TRI) cible

d’au moins 15 % ;iv

- Comptera parmi ses rangs un remarquable

bassin de dirigeants commerciaux chevronnés, des équipes techniques

performantes et d’autres talents possédant une vaste expérience de

l’industrie minière ; et

- Maintiendra son leadership au sein de

l’industrie en matière de performance environnementale, sociale et

de gouvernance.

Conformément aux modalités de la Convention d’Arrangement

conclue entre Newmont et Goldcorp, Newmont a sollicité et obtenu le

consentement de Goldcorp pour le versement de ce dividende

spécial.

À propos de Newmont

Newmont est un important producteur d’or et de cuivre. Les

exploitations de la Société se situent principalement aux

États-Unis, en Australie, au Ghana, au Pérou et au Suriname.

Newmont est le seul producteur d’or à figurer sur la liste de

l’indice S&P 500, et a été nommée leader de

l’industrie minière par l’Indice mondial du développement durable

Dow Jones en 2015, 2016, 2017 et 2018. La Société est à

la pointe de son secteur en termes de création de valeur, soutenue

par sa performance technique, environnementale, sociale et

sécuritaire de premier plan. Newmont a été fondée en 1921 et est

cotée en bourse depuis 1925.

Déclaration de mise en garde concernant les déclarations

prévisionnelles :

Le présent communiqué de presse contient des « déclarations

prévisionnelles » au sens de l’article 27A de la loi

Securities Act de 1933, telle que modifiée, et de

l’article 21E de la loi Securities Exchange Act de 1934, telle

que modifiée, et à ce titre sont supposées couvertes par la

« sphère de sécurité » créée par lesdits articles et

autres lois applicables, ainsi que des « informations

prévisionnelles » au sens des lois canadiennes applicables sur

les valeurs mobilières. Lorsqu’une déclaration prévisionnelle

exprime ou sous-entend une attente ou une conviction relative à des

résultats futurs, ladite attente ou conviction est exprimée de

bonne foi et se fonde sur une base raisonnable. Lesdites

déclarations prévisionnelles impliquent cependant des risques et

incertitudes ainsi que d’autres facteurs susceptibles d’entraîner

un écart sensible entre les résultats réels et les résultats futurs

exprimés, envisagés ou sous-entendus dans lesdites déclarations

prévisionnelles. Les déclarations prévisionnelles portent souvent

sur notre performance commerciale et financière et notre condition

financière future attendue et se reconnaissent souvent à l’emploi

du futur et du conditionnel ou à des mots et expressions tels que

« anticiper », « avoir l’intention »,

« planifier », « estimer », « s’attendre

à », « croire », « cible »,

« indicatif », « préliminaire » ou

« potentiel ». Les déclarations prévisionnelles contenues

dans le présent communiqué de presse peuvent inclure, sans

limitation : (i) les déclarations relatives au projet

d’acquisition de Goldcorp par Newmont (la « transaction

proposée ») ainsi qu’aux conditions, au calendrier et à la

clôture attendus de la transaction proposée, y compris la réception

des approbations requises et le respect des autres conditions de

clôture habituelles ; (ii) les estimations de production

et de ventes futures, y compris la fourchette de production

annuelle prévue ; (iii) les estimations des coûts futurs

applicables aux ventes et des coûts de maintien globaux ;

(iv) les attentes concernant la relution ; (v) les

estimations des dépenses en immobilisations futures ;

(vi) les estimations des réductions de coûts, gains

d’efficacité et synergies futurs, y compris, sans limitation,

économies sur les frais généraux et administratifs, efficacité de

la chaîne logistique, amélioration potentielle totale, possibilités

d’intégration et autres améliorations et économies ;

(vii) les prévisions concernant les explorations futures et le

développement, la croissance et le potentiel des opérations, des

projets en cours et des investissements de Newmont et de Goldcorp,

y compris, sans limitation, les rendements du projet, le TRI moyen

attendu, le calendrier, les dates de décision, la durée de vie des

mines, le démarrage commercial, la première production, la

production moyenne du capital, les coûts moyens et le potentiel de

croissance ; (viii) les attentes concernant les

investissements ou les désinvestissements futurs ;

(ix) les attentes concernant les dividendes futurs et les

rendements au bénéfice des actionnaires, notamment les déclarations

concernant le dividende spécial de Newmont, y compris sa date de

clôture des registres et sa date de paiement ; (x) les

attentes en matière de génération de flux de trésorerie

disponibles, de liquidité, de solidité du bilan et de notations de

crédit ; (xi) les attentes concernant les capitaux

propres et la valeur de l’entreprise futurs ; (xii) les

attentes concernant les plans et les avantages futurs ; (xiii)

les attentes concernant la minéralisation future, y compris, sans

limitation, les attentes concernant les réserves et les ressources,

la gradation et les récupérations ; (xiv) les estimations

des coûts et obligations de clôture futurs ; et (xv) la

possible coentreprise au Nevada, comprenant les synergies,

créations de valeur et bénéfices potentiels qui en résulteraient.

Les estimations ou attentes concernant des événements ou des

résultats futurs sont basées sur certaines présomptions, qui

peuvent se révéler incorrectes. Ces présomptions incluent, mais

sans y être limitées : (i) le fait qu’il ne devrait pas y

avoir de changement significatif dans les conditions géotechniques,

métallurgiques, hydrologiques et autres conditions physiques

actuelles ; (ii) le fait que les approbations, le

développement, l’exploitation et l’expansion des opérations et

projets de Newmont et de Goldcorp devraient être conformes aux

attentes actuelles et aux plans d’exploitation minière, y compris,

sans limitation, la bonne réception des approbations pour

l’exportation ; (iii) le fait que les événements

politiques au sein des territoires dans lesquels Newmont et

Goldcorp exercent leurs activités seront conformes aux attentes

actuelles ; (iv) le fait que les taux de change pour le

dollar australien ou le dollar canadien par rapport au dollar

américain, ainsi que d’autres taux de change, correspondront

approximativement aux niveaux actuels ; (v) certaines

hypothèses concernant le prix de l’or, du cuivre, de l’argent, du

zinc, du plomb et du pétrole ; (vi) le fait que les prix

des principales fournitures seront approximativement conformes aux

niveaux actuels ; (vii) l’exactitude des estimations

actuelles des réserves et ressources minérales ainsi que des

matières minéralisées ; (viii) le bon respect des

conditions relatives au versement du dividende spécial ; et

(ix) toutes autres présomptions ayant trait à la

planification. Les risques liés aux déclarations prévisionnelles se

rapportant aux activités et performances futures de Newmont et

Goldcorp peuvent inclure, sans toutefois s’y limiter, la volatilité

des prix de l’or et des autres métaux, les fluctuations de devises,

les risques opérationnels, la hausse des coûts de production,

l’appauvrissement de la teneur en minerai ou du taux de

récupération du minerai par rapport à ce qui aura été supposé dans

les plans d’exploitation minière, les risques politiques, les

relations intercommunautaires, les réglementations gouvernementales

concernant la résolution des conflits, les décisions judiciaires et

autres risques. En outre, les risques notables pouvant entraîner

une différence entre les résultats réels et les déclarations

prévisionnelles incluent: l’incertitude inhérente aux projections

financières ou autres ; l’intégration rapide et efficace des

activités de Newmont et de Goldcorp et la capacité de réaliser les

synergies et la création de valeur prévues par la transaction

proposée ; le risque associé à la capacité de Newmont et de

Goldcorp à obtenir l’approbation de la transaction proposée de la

part de leurs actionnaires pour mener à bien la transaction

proposée et le moment de la clôture de la transaction proposée, y

compris le risque que les conditions de la transaction ne soient

pas satisfaites dans les délais impartis ou du tout et si la

transaction n’est pas clôturée pour une quelconque autre

raison ; le risque qu’un consentement ou une autorisation

pouvant être requis dans le cadre de la transaction proposée ne

soient pas obtenus ou soient obtenus sous réserve de conditions non

anticipées ; l’issue de toute procédure judiciaire pouvant

être intentée à l’encontre des parties et d’autres personnes liées

à la convention d’arrangement ; toutes difficultés ou dépenses

imprévues liées à la transaction, à la réaction des partenaires

commerciaux et toute rétention en raison de l’annonce et du fait

que la transaction soit actuellement en cours ; toute

volatilité potentielle du prix des actions ordinaires de Newmont en

raison de la transaction proposée ; les risques liés à la

taille prévue des marchés et à la demande continue pour les

ressources de Newmont et de Goldcorp, ainsi que l’incidence des

réactions concurrentielles à l’annonce de la transaction ; et

les risques liés à l’importance du temps de gestion consacré aux

questions liées à la transaction. Pour une analyse plus détaillée

de ces risques et autres facteurs, prière de consulter le Rapport

annuel 2018 de Newmont sur Formulaire 10-K, déposé auprès de la

Securities and Exchange Commission (SEC), ainsi que les autres

documents de la Société déposés auprès de la SEC, et disponibles

sur le site Web de la SEC ou sur www.newmont.com. Voir également le

plus récent formulaire d’information annuel de Goldcorp ainsi que

les autres documents déposés par Goldcorp auprès des autorités

réglementaires canadiennes spécialistes des valeurs mobilières et

disponibles sur SEDAR, sur le site de la SEC ou sur

www.goldcorp.com. Newmont n’affirme ni n’adopte aucune déclaration

ni aucun rapport attribués à Goldcorp (y compris une déclaration

préalable de réserves et de ressources minérales) dans le présent

communiqué de presse ou dans toute déclaration faite par Goldcorp

en dehors du présent communiqué de presse. Goldcorp n’affirme ni

n’adopte aucune déclaration ni aucun rapport attribués à Newmont (y

compris une déclaration préalable de réserves et de ressources

minérales) dans le présent communiqué de presse ou dans toute

déclaration faite par Newmont en dehors du présent communiqué de

presse. Newmont et Goldcorp ne s’engagent nullement à publier des

révisions de toute « déclaration prévisionnelle », y

compris, sans limitation, toute perspective, pour refléter des

événements ou des circonstances postérieurs à la date du présent

communiqué de presse, ou pour refléter la survenance d’événements

imprévus, sauf lorsque les lois sur les valeurs mobilières

applicables l’exigeront. Les investisseurs ne doivent pas présumer

que l’absence de mise à jour d’une « déclaration

prévisionnelle » publiée précédemment constitue une

réaffirmation de cette déclaration. Les investisseurs se fiant

continuellement aux « déclarations prévisionnelles » le

font à leurs risques et périls.

Informations importantes sur la transaction proposée et où

les trouver

Le présent communiqué de presse n’a pas pour objet de constituer

et ne constitue ni une offre de vente ni la sollicitation d’une

offre de souscription ou d’achat ou d’invitation à acheter ou à

souscrire des titres quels qu’ils soient, ni la sollicitation d’un

vote ou d’une approbation dans toute juridiction, et toute vente,

émission ou transfert de titres dans une juridiction quelle qu’elle

soit en violation des lois en vigueur est interdite. La présente

communication concerne la transaction proposée entre la Société et

Goldcorp en vertu des termes d’une Convention d’Arrangement conclue

entre la Société et Goldcorp et peut être considérée comme

constituant un document de sollicitation eu égard à la transaction

proposée. En lien avec la transaction proposée, la Société a déposé

une circulaire de sollicitation de procurations (« proxy

statement ») se rapportant à une assemblée extraordinaire des

actionnaires auprès de la SEC le 11 mars 2019. En outre, la

Société a déposé et déposera d’autres documents pertinents auprès

de la SEC dans le cadre de la transaction proposée. Les détenteurs

de titres de la Société sont vivement encouragés à lire

soigneusement et dans leur intégralité la circulaire de

sollicitation de procurations se rapportant à la transaction

proposée ainsi que tous les documents pertinents, lorsque ces

derniers seront disponibles, avant de procéder à tout vote, ou de

prendre toute décision d’investissement concernant la transaction

proposée, car ces documents contiendront des informations

importantes sur la transaction proposée et sur les parties à la

transaction. La circulaire de sollicitation de procurations

définitive a été envoyée par courriel aux actionnaires de la

Société le 14 mars 2019. Les actionnaires de la Société

peuvent obtenir une copie de la circulaire de sollicitation de

procurations, des documents déposés auprès de la SEC qui seront

incorporés par référence dans la circulaire de sollicitation de

procurations, ainsi que des autres documents déposés par la Société

auprès de la SEC et contenant des informations ayant trait à la

transaction proposée et aux parties à la transaction, gratuitement,

sur le site Web de la SEC à l’adresse www.sec.gov, sur le site Web

de la Société à l’adresse

www.newmont.com/investor-relations/default.aspx ou en contactant le

service des relations avec les investisseurs de la Société à

l’adresse jessica.largent@newmont.com ou en appelant le

303-837-5484. Des exemplaires des documents déposés auprès de la

SEC par Goldcorp sont disponibles gratuitement sur le site Web de

la SEC à l’adresse www.sec.gov.

Participants à la sollicitation de transaction

proposée

La Société et ses administrateurs, ses cadres supérieurs, les

membres de sa direction, ses employés et d’autres personnes

peuvent, en vertu des règles de la SEC, être considérés comme des

participants à la sollicitation de procurations des actionnaires de

la Société dans le cadre de la transaction proposée. Les

investisseurs et les porteurs de titres peuvent obtenir des

informations plus détaillées sur les noms, les affiliations et les

intérêts de certains des cadres supérieurs et administrateurs de la

Société figurant dans la sollicitation en lisant le Rapport

annuel 2018 de la Société sur Formulaire 10-K déposé auprès de

la SEC le 21 février 2019, sa circulaire de sollicitation de

procurations relative à son Assemblée annuelle des actionnaires de

2018 déposée auprès de la SEC le 9 mars 2018 ainsi que les

autres documents pertinents déposés auprès de la SEC lorsqu’ils

seront disponibles. Des informations complémentaires sur les

intérêts de ces participants potentiels à la sollicitation de

procurations dans le cadre de la transaction proposée figurent dans

la circulaire de sollicitation de procurations ayant trait à la

transaction déposée auprès de la SEC le 11 mars 2019 et

envoyée par courriel aux actionnaires le 14 mars 2019. Des

informations supplémentaires concernant les cadres supérieurs et

les administrateurs de Goldcorp figurent dans son Rapport

annuel 2017 sur Formulaire 40-F déposé auprès de la SEC le

23 mars 2018, dans sa circulaire d’information de la direction

relative à son Assemblée annuelle des actionnaires de 2018 déposée

auprès de la SEC le 16 mars 2018, et dans d’autres documents

pertinents déposés auprès de la SEC à mesure que ceux-ci

deviendront disponibles.

i Mise en garde concernant les projections : Les

projections dont il est fait état dans le présent communiqué sont

considérées comme des « déclarations prévisionnelles ».

Voir la déclaration de mise en garde concernant les déclarations

prévisionnelles. Les informations prévisionnelles portant sur les

attentes après la clôture sont par nature incertaines. Les

estimations portant notamment sur l’accroissement prévu, la VNI, la

création de Valeur Actuelle Nette, les synergies, la production

future attendue, le TRI, la flexibilité financière et la solidité

du bilan sont par nature préliminaires. Rien ne garantit que la

transaction proposée sera clôturée ni que les informations

prévisionnelles s’avéreront exactes.ii La création de la valeur

actuelle nette (VAN) telle qu’elle est utilisée dans le présent

communiqué est une estimation de la direction fournie à titre

indicatif. Elle ne doit pas être considérée comme une mesure

financière conforme ou non conforme aux PCGR. La création de la VAN

représente l’estimation combinée par la direction des synergies

avant impôts, de l’efficacité de la chaîne logistique et des

améliorations de Plein Potentiel, qui auront lieu à la suite de la

transaction proposée, et qui ont été monétisées et projetées sur

une période de vingt ans aux fins de l’estimation, en

appliquant un taux d’actualisation de 5 %. De telles

estimations sont par nature imprécises et reposent sur de nombreux

jugements et hypothèses. La création de la VAN attendue est une

« déclaration prévisionnelle », et en ce sens est soumise

à des risques, des incertitudes et d’autres facteurs pouvant

entraîner une différence entre la création de valeur réelle et la

création de valeur attendue.iii Les dividendes au-delà du premier

trimestre 2019 n’ont pas encore été approuvés ou déclarés par le

Conseil d’administration. Les attentes de la direction en ce qui

concerne les dividendes futurs ou annualisés constituent des

« déclarations prévisionnelles » au sens de

l’article 27A de la loi Securities Act de 1933, telle que

modifiée, et de l’article 21E de la loi Securities Exchange

Act de 1934, telle que modifiée, et à ce titre sont supposées

couvertes par la sphère de sécurité créée par lesdits articles et

par les autres lois applicables. Les investisseurs sont avertis que

de telles déclarations concernant les dividendes futurs ne sont pas

contraignantes. La déclaration et le versement des dividendes

futurs restent à la discrétion du Conseil d’Administration et

seront déterminés en fonction des résultats financiers de Newmont,

de la solidité de son bilan, des besoins de trésorerie et de

liquidité, des perspectives futures, des prix de l’or et des

matières premières, ainsi que d’autres facteurs jugés pertinents

par le Conseil. Le Conseil d’Administration se réserve tous les

pouvoirs liés à la déclaration et au paiement des dividendes. Par

conséquent, pour déterminer le dividende à déclarer et à payer sur

les actions ordinaires de la Société, le Conseil d’Administration

peut réviser ou suspendre le niveau de paiement à tout moment sans

préavis. En conséquence, les investisseurs sont avisés de ne pas se

fier indûment à de telles déclarations.iv Les objectifs de TRI sur

les projets sont calculés en utilisant un prix de l’or supposé de

1 200 USD.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20190327005829/fr/

Contact médiasOmar

Jabara303-837-5114omar.jabara@newmont.comContact avec les investisseursJessica

Largent303-837-5484jessica.largent@newmont.com

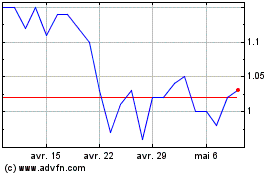

Augusta Gold (TSX:G)

Graphique Historique de l'Action

De Nov 2024 à Déc 2024

Augusta Gold (TSX:G)

Graphique Historique de l'Action

De Déc 2023 à Déc 2024