BOLLORÉ : DÉPÔT DU PROJET D’OFFRE PUBLIQUE DE RETRAIT SUIVIE D’UN

RETRAIT OBLIGATOIRE VISANT LES ACTIONS DE LA SOCIÉTÉ SOCIÉTÉ

FINANCIÈRE ET INDUSTRIELLE DE L’ARTOIS INITIÉE PAR BOLLORÉ

COMMUNIQUÉ DE PRESSE DU 13 SEPTEMBRE 2024

RELATIF AU

DÉPÔT DU PROJET D’OFFRE PUBLIQUE DE

RETRAIT SUIVIE D’UN RETRAIT OBLIGATOIRE

composée d’une offre publique d’achat et,

à titre alternatif, d’une offre publique d’échange

VISANT LES ACTIONS DE LA

SOCIÉTÉ

SOCIÉTÉ FINANCIÈRE ET INDUSTRIELLE DE

L’ARTOIS

INITIÉE PAR

BOLLORÉ

PRÉSENTÉE PAR

NATIXIS

CORPORATE AND

INVESTMENT BANKING

|

|

SOCIETE GENERALE |

TERMES DE L’OFFRE : l’offre publique de

retrait de Bolloré SE est une offre publique alternative composée

de :

- une offre publique d’achat : 9.300,00 euros par action

Société Industrielle et Financière de l’Artois

- une offre publique d’échange : 407 actions Universal Music

Group (détenues en portefeuille par Bolloré SE) pour 1 action

Société Industrielle et Financière de l’Artois

DURÉE DE L’OFFRE : 15 jours de

négociation

Le calendrier de l’offre sera déterminé par l’Autorité des marchés

financiers (l’« AMF »)

conformément à son règlement général. |

AUTORITÉ

DES MARCHÉS FINANCIERS

AMF

Le présent communiqué est diffusé en application des dispositions

de l’article 231-16 III du règlement général de l’AMF.

Cette offre et le projet de note d’information restent

soumis à l’examen de l’AMF. |

AVIS IMPORTANT

Les actions Universal Music Group qui seront remises dans le cadre

de la branche en titres de l’offre publique de retrait sont des

titres étrangers uniquement admis sur le marché règlementé

néerlandais Euronext Amsterdam. Aucune demande d’admission sur un

marché règlementé français ne sera faite. Une description détaillée

des droits et obligations attachés aux actions UMG figure en Annexe

au projet de note d’information.

Sous réserve de la décision de conformité de l’AMF, à l’issue de

l’offre publique de retrait faisant l’objet du projet de note

d’information, la procédure de retrait obligatoire prévue à

l’article L. 433-4, II du Code monétaire et financier sera mise en

œuvre. Les actions Société Industrielle et Financière de l’Artois

visées par l’offre publique de retrait qui n’auront pas été

apportées à celle-ci seront transférées à Bolloré SE, moyennant une

indemnisation égale au prix proposé dans le cadre de la branche

libellée en numéraire de l’offre publique de retrait (soit 9.300,00

euros par action Société Industrielle et Financière de l’Artois),

nette de tous frais.

|

Le projet de note d’information, qui a été

déposé auprès de l’AMF le 13 septembre 2024 (le

« Projet de Note d’Information ») est

disponible sur les sites Internet de Bolloré SE (www.bollore.com)

et de l’AMF (www.amf-france.org). Il peut être obtenu sans frais

auprès de :

BOLLORÉ SE

Odet

29500 Ergué Gabéric |

NATIXIS

7, promenade Germaine Sablon

75013 Paris |

SOCIÉTÉ GÉNÉRALE

GLBA/IBD/ECM/SEG

75886 Paris Cedex 18 |

Les informations relatives aux caractéristiques,

notamment juridiques, financières et comptables de Bolloré SE

seront mises à la disposition du public, au plus tard la veille du

jour de l’ouverture de l’offre publique de retrait, conformément

aux dispositions de l’article 231-28 du RGAMF. Un communiqué sera

diffusé pour informer le public des modalités de mise à disposition

de ces informations.

1 PRÉSENTATION DE

L’OFFRE

En application du Titre III du Livre II et plus

particulièrement des articles 236-3 et 237-1 du RGAMF, Bolloré SE,

une société européenne dont le siège est situé à Odet – 29500

Ergué-Gabéric, dont le numéro d’identification est

055 804 124 R.C.S. Quimper

(« Bolloré » ou

l’ « Initiateur »), propose de

manière irrévocable aux actionnaires de la Société Industrielle et

Financière de l’Artois, une société anonyme à conseil

d’administration dont le siège est situé 31/32, Quai de Dion Bouton

– 92811 Puteaux, dont le numéro d’identification est 562 078

261 R.C.S. Nanterre (« Artois » ou la

« Société »), dont les actions sont

admises aux négociations sur le marché réglementé d’Euronext à

Paris (« Euronext Paris ») sous le code

ISIN FR0000076952, mnémonique « ARTO », d’acquérir et/ou

d’échanger la totalité des actions Artois qu’ils détiennent dans le

cadre d’une offre publique de retrait (l’« Offre

Publique de Retrait ») qui sera suivie d’un retrait

obligatoire (le « Retrait

Obligatoire » et, avec l’Offre Publique de

Retrait, l’« Offre »), dans les

conditions décrites ci-après.

L’Offre Publique de Retrait est une offre

publique alternative composée :

- d’une offre publique d’achat (la « Branche en

Numéraire ») aux termes de laquelle les actionnaires

d’Artois pourront céder leurs actions au prix de 9.300,00 euros par

action (le « Prix d’Offre ») ;

et

- d’une offre publique d’échange (la « Branche en

Titres ») aux termes de laquelle les actionnaires

d’Artois pourront échanger 1 action Artois contre 407 actions

Universal Music Group N.V. (la « Parité

d’Échange »), une société à responsabilité limitée

(naamloze vennootschap) de droit néerlandais, dont le

siège statutaire (statutaire zetel) est situé à Amsterdam,

Pays-Bas et le siège social à ‘s-Gravelandseweg 80, 1217 EW,

Hilversum, Pays-Bas, immatriculée à la Chambre de commerce des

Pays-Bas (Kamer van Koophandel) sous le numéro

d’identification 81106661, dont les actions sont admises aux

négociations sur le marché réglementé d’Euronext à Amsterdam

(« Euronext Amsterdam ») sous le code

ISIN NL0015000IY2, mnémonique « UMG »

(« UMG »), détenues en portefeuille par

l’Initiateur.

Les actionnaires d’Artois pourront apporter en

tout ou partie leurs actions soit à la Branche en Numéraire, soit à

la Branche en Titres, soit en les répartissant entre la Branche en

Numéraire et la Branche en Titres.

L’Offre Publique de Retrait porte sur la

totalité des actions existantes Artois non détenues, directement ou

indirectement, seul ou de concert, par l’Initiateur1,

soit un nombre total maximum de 11.105 actions de la Société

représentant autant de droits de vote, soit 4,17% du capital et des

droits de vote théoriques de la Société2, déterminé

comme suit :

|

Actions existantes à la date du présent Projet de Note

d’Information : |

266.200 |

|

moins actions détenues directement par

l’Initiateur : |

24.830 |

|

moins actions détenues par les autres sociétés du groupe

Bolloré1: |

230.265 |

|

Total des actions visées par l’Offre : |

11.105 |

À la connaissance de l’Initiateur, il n’existe

pas de titres de capital ou instruments financiers pouvant donner

accès, immédiatement ou à terme, au capital ou aux droits de vote

de la Société, autres que les actions composant le capital social

de la Société à la date du présent communiqué.

À la date du présent Projet de Note

d’Information, Bolloré détient, directement ou indirectement, seul

ou de concert, 255.145 actions Artois représentant autant de droits

de vote, soit 95,85% du capital et des droits de vote théoriques

d’Artois3.

Dans la mesure où l’Initiateur détient d’ores et

déjà directement ou indirectement, seul ou de concert,plus de 90%

du capital et des droits de vote de la Société, l’Offre Publique de

Retrait sera suivied’un Retrait Obligatoire. Dans le cadre du

Retrait Obligatoire, les actions Artois visées par l’Offre Publique

de Retraitnon apportées à celle-ci seront par conséquent

transférées à l’Initiateur, moyennant une indemnisation

exclusivement en numéraire égale au Prix d’Offre (soit

9.300,00euros par action Artois), nette de tout frais.

Conformément àl’article 231-13 du RGAMF, l’Offre

est présentée par Natixis et Société Générale(les

« Établissements

Présentateurs »),

qui garantissent la teneur et le caractère irrévocable des

engagements pris par l’Initiateurrelatifs àl’Offre.

1.1 Contexte et motifs de l’Offre

1.1.1 Motifs de

l’Offre

L’Offre s’inscrit dans le cadre des mesures de

rationalisation et de simplification des structures du groupe

Bolloré visant à réduire ses coûts de gestion administrative et

fonctionnelle.

Il convient de noter qu’à la suite de la

fusion-absorption de sa filiale à 100% Compagnie de Cornouaille,

intervenue le 17 juillet 2024, Bolloré SE s’est vu transférer,

entre autres, 329.517.854 actions UMG préalablement détenues par

Compagnie de Cornouaille à cette date.

Le 10 juillet 2024, les sociétés Compagnie du

Cambodge et Société des Chemins de Fer et Tramways du Var et du

Gard ont annoncé le projet de fusion-absorption de la seconde par

la première, et les sociétés Financière Moncey et Compagnie des

Tramways de Rouen ont annoncé, le même jour, le projet de

fusion-absorption de la seconde par la première.

Le 12 septembre 2024, les conseils

d’administration de Financière Moncey et de Compagnie des Tramways

de Rouen et le directoire de Compagnie du Cambodge ont approuvé les

termes du projet de fusion-absorption de la seconde par la

première, d’une part, et le directoire de Compagnie du Cambodge et

le conseil d’administration de Société des Chemins de Fer et

Tramways du Var et du Gard ont approuvé les termes du projet de

fusion-absorption de la seconde par la première, d’autre part.

Le 13 septembre 2024, en sus de la présente

Offre, Bolloré a déposé auprès de l’AMF un projet d’offre publique

de retrait suivi d’un retrait obligatoire respectivement sur les

sociétés Financière Moncey et Compagnie du Cambodge, toutes deux

étant également assorties d’une branche alternative d’échange

consistant en la remise d’actions UMG détenues en portefeuille par

Bolloré. Ces trois projets d’offres ne sont pas inter-conditionnés

à leurs réalisations respectives.

Dans cette perspective, l’Initiateur a mandaté

les Établissements Présentateurs, afin de procéder à une évaluation

des actions Artois, qui figure en section 3 (Eléments

d’appréciation des termes de l’Offre) du Projet de Note

d’Information.

Par ailleurs, le Conseil d’administration

d’Artois a ratifié la désignation le 12 septembre 2024 du cabinet

Accuracy, représenté par Henri Philippe, en qualité d’expert

indépendant (l’« Expert Indépendant »)

avec pour mission de préparer un rapport sur le caractère équitable

des conditions financières de l’Offre Publique de Retrait et du

Retrait Obligatoire conformément aux dispositions des articles

261-1, I 1° et 4° et II et 262-1 du RGAMF. Cette nomination n’a pas

fait l’objet d’opposition de la part de l’AMF. Le rapport de

l’Expert Indépendant sera intégralement reproduit dans le projet de

note en réponse de la Société, qui sera déposé ultérieurement

conformément à la règlementation applicable.

1.1.2 Acquisition

d’actions Artois au cours des douze

derniers mois

Bolloré, directement ou indirectement, seul ou

de concert, n’a acquis aucune action Artois au cours des douze mois

précédant le dépôt de la présente Offre.

1.1.3 Actions Artois

détenues par l’Initiateur

À la date du présent communiqué, le nombre

d’actions et de droits de vote de la Société détenus par

l’Initiateur, directement ou indirectement, seul ou de concert, est

présenté dans le tableau ci-après :

|

Actionnaires |

Nombre d’actions |

% du capital |

Nombre de droits de vote théoriques |

% de droits de vote théoriques* |

|

Bolloré SE (Initiateur) |

24.830 |

9,33% |

24.830 |

9,33% |

|

Financière Moncey** |

111.947 |

42,05% |

111.947 |

42,05% |

|

Société Bordelaise Africaine** |

80.368 |

30,19% |

80.368 |

30,19% |

|

Compagnie du Cambodge** |

19.755 |

7,42% |

19.755 |

7,42% |

|

Socfrance** |

18.195 |

6,84% |

18.195 |

6,84% |

|

Bolloré Participations SE*** |

25 |

0,01% |

25 |

0,01% |

|

Vincent Bolloré |

25 |

0,01% |

25 |

0,01% |

|

Total groupe Bolloré |

255.145 |

95,85% |

255.145 |

95,85% |

|

Public |

11.055 |

4,15% |

11.055 |

4,15% |

|

TOTAL |

266.200 |

100% |

266.200 |

100% |

* Conformément à l’article 223-11 du RGAMF,

le nombre total de droits de vote est calculé sur la base de toutes

les actions auxquelles sont rattachés des droits de vote, en ce

compris les actions dépourvues de droits de vote.

** Sociétés contrôlées directement ou indirectement par

Bolloré.

*** Sociétés contrôlées par M. Vincent Bolloré.

1.1.4 Autorisations

réglementaires

L’Offre n’est soumise à l’obtention d’aucune

autorisation réglementaire.

1.2 Intentions de l’Initiateur pour les douze

mois à venir

Les actionnaires sont invités à se référer à la

section 1.2 du Projet de Note d’Information pour tous détails

concernant les intentions de l’Initiateur pour les douze mois à

venir, et notamment la politique industrielle, commerciale et

financière, les orientations en matière d’emploi, la composition

des organes sociaux et de la direction de la Société et l’intérêt

de l’Offre pour la Société et ses actionnaires.

En particulier, dans la mesure où l’Initiateur

détient d’ores et déjà directement ou indirectement, seul ou de

concert, plus de 90% du capital et des droits de vote de la

Société, l’Offre Publique de Retrait sera suivie d’un Retrait

Obligatoire visant la totalité des actions de la Société visées par

l’Offre Publique de Retrait non apportées à celle-ci.

Dans le cadre du Retrait Obligatoire, les

actions Artois visées par l’Offre Publique de Retrait non apportées

à celle-ci seront transférées à l’Initiateur, moyennant une

indemnisation exclusivement en numéraire égale au Prix d’Offre

(soit 9.300,00 euros par action Artois), nette de tout frais, étant

précisé que cette procédure de Retrait Obligatoire entraînera la

radiation des actions Artois d’Euronext Paris.

Une description plus détaillée des

caractéristiques du Retrait Obligatoire figure en section 2.6 du

présent communiqué et du Projet de Note d’Information.

1.3 Accords pouvant avoir une incidence

significative sur l’appréciation de l’Offre ou son issue

À la connaissance de l’Initiateur, il n’existe

pas d’accord pouvant avoir une incidence significative sur

l’appréciation de l’Offre ou son issue.

Il n’existe pas d’engagement d’apport ou de

non-apport à l’Offre Publique de Retrait.

2 CARACTÉRISTIQUES

DE L’OFFRE

2.1 Termes de l’Offre

En application des dispositions des articles

231-13, 236-3 et 237-1 du RGAMF, les Établissements Présentateurs,

agissant pour le compte de l’Initiateur, ont déposé le 13 septembre

2024le projet d’Offre auprès de l’AMF, sous la forme d’une offre

publique de retrait qui sera suivie d’un retrait obligatoire visant

les actions Artois indiquées en section 1 du Projet de Note

d’Information.

Les Établissements Présentateurs garantissent,

conformément aux dispositions de l’article 231-13 du RGAMF, la

teneur et le caractère irrévocable des engagements pris par

l’Initiateur dans le cadre de l’Offre.

En application des dispositions des articles

236-1 et suivants du RGAMF, l’Initiateur s’engage irrévocablement à

offrir aux actionnaires de la Société la possibilité d’apporter

leurs actions à l’Offre Publique de Retrait, pendant une période de

15 jours de négociation en contrepartie :

- d’un Prix d’Offre de 9.300,00euros par action Artois apportée à

la Branche en Numéraire ; et/ou

- d’une Parité d’Échange de 407actions UMG, détenues en

portefeuille par l’Initiateur, contre 1 action Artois apportée

à la Branche en Titres.

Les actionnaires d’Artois pourront apporter en

tout ou partie leurs actions soit à la Branche en Numéraire, soit à

la Branche en Titres, soit en les répartissant entre la Branche en

Numéraire et la Branche en Titres.

Dans le cadre du Retrait Obligatoire, les

actions Artois visées par l’Offre Publique de Retrait non apportées

à celle-ci seront transférées à l’Initiateur, moyennant une

indemnisation exclusivement en numéraire égale au Prix d’Offre

(soit 9.300,00euros par action Artois), nette de tout frais.

2.2 Nombre d’actions susceptibles d’être

apportées à l’Offre Publique de Retrait

Le nombre d’actions Artois visées par l’Offre

Publique de Retrait est détaillé en section 1 du présent communiqué

et du Projet de Note d’Information.

2.3 Modalités de l’Offre

Le Projet de Note d’Information a été déposé

auprès de l’AMF le 13 septembre 2024 et est disponible sur le site

de l’AMF (www.amf-france.org) et de Bolloré (www.bollore.com). Un

avis de dépôt sera publié par l’AMF sur son site Internet.

Cette Offre et le Projet de Note

d’Information restent soumis à l’examen de l’AMF.

Conformément à l’article 231-26, I, 3° du RGAMF,

Artois déposera ultérieurement auprès de l’AMF son projet de note

en réponse à l’Offre, incluant notamment le rapport de l’Expert

Indépendant et l’avis motivé de son conseil d’administration en

application de l’article 231-19 du RGAMF.

L’AMF publiera sur son site Internet une

déclaration de conformité motivée relative à l’Offre après s’être

assurée de la conformité de l’Offre aux dispositions légales et

réglementaires qui lui sont applicables. Cette déclaration de

conformité emportera visa de la note d’information.

La note d’information ainsi visée par l’AMF et

les autres informations relatives aux caractéristiques notamment

juridiques, financières et comptables de Bolloré seront tenues

gratuitement à la disposition du public au siège social de

l’Initiateur et des Établissements Présentateurs, au plus tard la

veille du jour de l’ouverture de l’Offre Publique de Retrait. Ces

documents seront également disponibles sur les sites Internet de

l’AMF et de Bolloré.

Conformément aux articles 231-27 et 231-28 du

RGAMF, un communiqué de presse précisant les modalités de mise à

disposition de ces documents par l’Initiateur sera publié au plus

tard la veille du jour de l’ouverture de l’Offre Publique de

Retrait et sera mis en ligne sur le site de Bolloré.

L’Offre est soumise au droit français. Tout

différend ou litige, de quelque nature que ce soit, se rattachant à

l’Offre sera porté devant les tribunaux compétents.

2.4 Procédure d’apport à l’Offre Publique de

Retrait

L’Offre Publique de Retrait sera ouverte pendant

une période de 15jours de négociation.

Les actionnaires d’Artois peuvent apporter leurs

actions, soit à la Branche en Numéraire de l’Offre Publique de

Retrait, soit à la Branche en Titres de l’Offre Publique de Retrait

ou combiner pour partie un apport de leurs actions à la Branche en

Numéraire et pour l’autre partie un apport à la Branche en

Titres.

Les actions Artois apportées à l’Offre Publique

de Retrait devront être librement négociables et libres de tout

privilège, gage, nantissement, charge ou autre sûreté ou

restriction de quelque nature que ce soit au transfert de leur

propriété. L’Initiateur se réserve, à sa seule discrétion, le droit

d’écarter toute action qui ne répondrait pas à cette condition.

Les actionnaires d’Artois qui souhaiteraient

apporter leurs titres à l’Offre Publique de Retrait dans les

conditions proposées devront, en temps opportun afin que leur ordre

puisse être exécuté, remettre à leur intermédiaire financier

(établissement de crédit, entreprise d’investissement,

etc.) un ordre d’apport irrévocable à l’Offre Publique de

Retrait de leurs actions.

Il reviendra aux actionnaires de la Société

souhaitant apporter leurs actions à l’Offre Publique de Retrait de

se rapprocher de leurs intermédiaires financiers respectifs afin de

se renseigner sur les éventuelles contraintes de chacun de ces

intermédiaires ainsi que sur leurs procédures propres de prise en

compte des ordres d’apport afin d’être en mesure d’apporter leurs

actions à l’Offre Publique de Retrait dans les délais impartis.

Les frais de négociation (incluant notamment les

frais de courtage et commissions bancaires et la TVA afférente)

resteront en totalité à la charge des actionnaires d’Artois

apportant à l’Offre Publique de Retrait, étant précisé que

l’indemnisation versée dans le cadre du Retrait Obligatoire sera

nette de tous frais. Aucune commission ne sera versée par

l’Initiateur aux intermédiaires financiers par l’intermédiaire

desquels les actionnaires d’Artois apporteront leurs actions à

l’Offre Publique de Retrait, quelle que soit la branche de l’Offre

Publique de Retrait choisie.

2.4.1 Actions apportées à la

Branche en Numéraire

Pour les actions apportées à la Branche en

Numéraire, l’Offre Publique de Retrait s’effectuera par achats sur

le marché, le règlement-livraison étant effectué au fur et à mesure

de l’exécution des ordres, deux jours de négociation après chaque

exécution.

Le transfert de propriété des actions apportées

à l’Offre Publique de Retrait et l’ensemble des droits attachés (en

ce compris le droit aux dividendes) interviendra à la date

d’inscription en compte de l’Initiateur, conformément aux

dispositions de l’article L. 211-17 du Code monétaire et financier.

Il est rappelé en tant que de besoin que toute somme due dans le

cadre de l’apport des actions à l’Offre ne portera pas intérêt et

sera payée à la date de règlement-livraison.

Natixis par l’intermédiaire de son partenaire

Oddo-BHF (adhérent Euroclear France n°585), agissant en qualité de

membre de marché acheteur, se portera acquéreur, pour le compte de

l’Initiateur, de toutes les actions Artois qui seront apportées à

la Branche en Numéraire conformément à la réglementation

applicable.

2.4.2 Actions apportées à la

Branche en Titres

Pour les actions apportées à la Branche en

Titres, les ordres d’apport des actions à l’Offre Publique de

Retrait fera l’objet d’une centralisation gérée par Euronext

Paris.

Chaque intermédiaire financier et

l’établissement teneur des comptes nominatifs purs des actions de

la Société devront, à la date indiquée dans l’avis d’Euronext

Paris, transférer à Euronext Paris les actions pour lesquels ils

auront reçu un ordre d’apport à la Branche en Titres.

En envoyant un ordre d’apport à la Branche en

Titres de leurs actions de la Société, chaque actionnaire de la

Société autorise Euronext ou tout autre intermédiaire dont la

désignation sera requise, à faire apport des actions de la Société

apportées à l’Offre à l’Initiateur, et à prendre toutes autres

mesures nécessaires ou souhaitables pour leur compte pour mener à

bien l’échange.

Après réception par Euronext Paris de l’ensemble

des ordres d’apport à la Branche en Titres dans les conditions

décrites ci-dessus, Euronext Paris procédera à la centralisation de

ces ordres et déterminera le résultat de l’Offre Publique de

Retrait.

L’échange des actions de la Société contre des

actions UMG interviendra à l’issue de la centralisation et de la

publication par l’AMF des résultats de l’Offre Publique de Retrait

selon le calendrier de règlement-livraison de la Branche en Titres

publiée par Euronext Paris. A la date du règlement-livraison de la

Branche en Titres, l’Initiateur livrera à Euronext Paris les

actions UMG remises en rémunération de l’apport des actions à la

Branche en Titres.

Les opérations de règlement-livraison de l’Offre

Publique de Retrait seront assurées par Euronext Paris.

Aucun intérêt ne sera dû pour la période allant

de l’apport des actions à la Branche en Titres à la date de

règlement-livraison de la Branche en Titres.

2.5 Nombre, provenance et caractéristiques

des actions UMG à remettre dans le cadre de la Branche en

Titres

Les actionnaires sont invités à se référer à la

section 2.5 du Projet de Note d’Information pour tous détails

concernant UMG, ainsi que le nombre, la provenance et les

caractéristiques des actions UMG à remettre dans le cadre de la

Branche en Titres.

2.6 Retrait Obligatoire à l’issue de

l’Offre Publique de Retrait et radiation des actions Artois

d’Euronext Paris

Conformément aux dispositions de l’article L.

433-4 II du Code monétaire et financier et des articles 237-1 et

suivants du RGAMF, à l’issue de l’Offre Publique de Retrait, les

actions de la Société visées par l’Offre Publique de Retrait qui

n’auront pas été présentées à cette dernière seront transférées à

l’Initiateur moyennant une indemnisation exclusivement en numéraire

identique au Prix d’Offre, soit 9.300,00 euros par action Artois,

nette de tous frais.

L’AMF publiera un avis de mise en œuvre du

Retrait Obligatoire, et Euronext Paris publiera un avis annonçant

le calendrier de mise en œuvre du Retrait Obligatoire.

Conformément aux dispositions de l’article

237-3, III du RGAMF, l’Initiateur publiera un communiqué informant

le public de la mise en œuvre du Retrait Obligatoire et précisant

les modalités de mise à disposition de la note d’information

établie dans le cadre de l’Offre.

Par ailleurs, un avis informant le public du

Retrait Obligatoire sera publié par l’Initiateur dans un journal

d’annonces légales du lieu du siège social de la Société en

application de l’article 237-5 du RGAMF.

Le montant de l’indemnisation sera versé, net de

tous frais, le jour de mise en œuvre du Retrait Obligatoire, sur un

compte bloqué ouvert à cette fin auprès de CIC Market Solutions (6

avenue de Provence, 75452 Paris Cedex 9), désigné en qualité

d’agent centralisateur des opérations d’indemnisation en espèces du

Retrait Obligatoire.CIC Market Solutions créditera les

établissements dépositaires teneurs de comptes du montant de

l’indemnisation, à charge pour ces derniers de créditer les comptes

de détenteurs des actions de la Société.

Conformément à l’article 237-8 du RGAMF, les

fonds non affectés correspondant à l’indemnisation des actions

Artois dont les ayants droit sont restés inconnus seront conservés

par CIC Market Solutions pendant une durée de dix ans à compter de

la date du Retrait Obligatoire et versés à la Caisse des dépôts et

consignations à l’expiration de ce délai. Ces fonds seront à la

disposition des ayants droit sous réserve de la prescription

trentenaire au bénéfice de l’État.

Il est précisé que cette procédure entraînera la

radiation des actions Artois d’Euronext Paris.

2.7 Calendrier indicatif de l’Offre

Préalablement à l’ouverture de l’Offre Publique

de Retrait, l’AMF publiera un avis d’ouverture et un calendrier, et

Euronext Paris publiera un avis annonçant les modalités et le

calendrier de l’Offre.

Un calendrier est proposé ci-dessous à titre

indicatif :

|

Dates |

Principales étapes de

l’Offre |

|

13 septembre 2024 |

Pour Bolloré :

- Dépôt du projet d’Offre et du Projet de Note d’Information

auprès de l’AMF

- Mise à disposition du public du Projet de Note d’Information

aux sièges de Bolloré et des Établissements Présentateurs

- Mise en ligne sur les sites Internet de Bolloré

(www.bollore.com) et de l’AMF (www.amf-france.org) du Projet de

Note d’Information

- Diffusion par Bolloré du communiqué de dépôt et de mise à

disposition du Projet de Note d’Information

|

|

10 octobre 2024 |

Pour Artois :

- Dépôt auprès de l’AMF du projet de note en réponse d’Artois,

comprenant l’avis motivé du conseil d’administration d’Artois et le

rapport de l’expert indépendant

- Mise à disposition du public du projet de note en réponse

d’Artois au siège de la Société

- Mise en ligne sur les sites Internet d’Artois

(www.sif-artois.fr) et de l’AMF du projet de note en réponse

- Diffusion par la Société du communiqué de dépôt et de mise à

disposition du projet de note en réponse

|

|

22 novembre 2024 |

- Publication de la déclaration de conformité de l’Offre par

l’AMF emportant visa de la note d’information de Bolloré et de la

note en réponse d’Artois

Pour Bolloré :

- Mise à disposition du public au siège de Bolloré et des

Établissements Présentateurs et mise en ligne sur les sites

Internet de Bolloré et de l’AMF de la note d’information visée

Pour Artois :

- Mise à disposition du public au siège de la Société et mise

en ligne sur les sites Internet d’Artois et de l’AMF de la note en

réponse visée |

|

25 novembre 2024 |

Pour Bolloré :

- Mise à disposition du public au siège de Bolloré et des

Établissements Présentateurs et mise en ligne sur le site Internet

de Bolloré et de l’AMF des informations relatives aux

caractéristiques notamment juridiques, financières et comptables de

Bolloré

- Diffusion par Bolloré du communiqué de mise à disposition de la

note d’information visée et des informations relatives aux

caractéristiques notamment juridiques, financières et comptables de

Bolloré

Pour Artois :

- Mise à disposition du public au siège d’Artois et mise en ligne

sur le site Internet d’Artois et de l’AMF des informations

relatives aux caractéristiques notamment juridiques, financières et

comptables d’Artois

- Diffusion par Artois du communiqué de mise à disposition de la

note en réponse visée et des informations relatives aux

caractéristiques notamment juridiques, financières et comptables

d’Artois

|

|

26 novembre 2024 |

- Ouverture de l’Offre Publique de Retrait |

|

16 décembre 2024 |

- Clôture de l’Offre Publique de Retrait |

|

19 décembre 2024 |

- Publication par l’AMF de l’avis de résultat de l’Offre

Publique de Retrait |

|

3 janvier 2025 (au plus tôt) |

- Mise en œuvre du Retrait Obligatoire

- Radiation des actions Artois d’Euronext Paris

|

2.8 Financement et coûts de l’Offre

Le montant global de tous les frais, coûts et

dépenses externes exposés par l’Initiateur dans le cadre de

l’Offre, en ce compris notamment les honoraires et autres frais de

conseils externes, financiers, juridiques, comptables ainsi que des

experts et autres consultants, les frais de publicité et de

communication, est estimé à 1,1 million d’euros (hors taxes).

2.9 Mode de financement de l’Offre Publique

de Retrait

Dans l’hypothèse où l’intégralité des actions

Artois visées par l’Offre Publique de Retrait serait apportée à la

Branche en Numéraire, le coût maximum de l’Offre s’élèverait à

103.276.500 euros.

Ce montant sera financé au moyen des fonds

propres de l’Initiateur.

Les actions UMG proposées en cas d’apport à la

Branche en Titres sont des actions existantes déjà détenues en

portefeuille par l’Initiateur. Dans l’hypothèse où l’intégralité

des actions Artois visées par l’Offre Publique de Retrait serait

apportée à la Branche en Titres, le nombre maximum d’actions UMG à

remettre s’élèverait à 4.519.735 actions UMG, représentant 0,25% du

capital d’UMG. Il est précisé qu’au jour du Projet de Note

d’Information, l’Initiateur détient 338.692.706 actions UMG,

représentant 18,52% du capital d’UMG.

2.10 Frais de courtage et rémunération des

intermédiaires

Aucun frais ne sera remboursé, ni aucune

commission ne sera versée par l’Initiateur à un actionnaire qui

apporterait ses actions à l’Offre, ou à un quelconque intermédiaire

ou à une quelconque personne sollicitant l’apport d’actions à

l’Offre.

2.11 Restrictions concernant l’Offre

L’Offre est faite exclusivement en France.

Aucun document relatif à l’Offre n’est destiné à

être diffusé dans des pays autres que la France. L’Offre n’est pas

ouverte et n’a pas été soumise au contrôle et/ou à l’autorisation

d’une quelconque autorité réglementaire et aucune démarche ne sera

effectuée en ce sens.

Le Projet de Note d’Information, le présent

communiqué et tout autre document relatif à l’Offre ne constituent

pas une offre en vue de vendre, d’échanger ou d’acquérir des titres

financiers ou une sollicitation en vue d’une telle offre dans un

quelconque pays où ce type d’offre ou de sollicitation serait

illégale ou à l’adresse de quelqu’un envers qui une telle offre ne

pourrait être valablement faite. Les actionnaires de la Société

situés ailleurs qu’en France ne peuvent participer à l’Offre que

dans la mesure où une telle participation est autorisée par le

droit local auquel ils sont soumis.

L’Offre n’est pas faite à des personnes soumises

à de telles restrictions, directement ou indirectement, et ne

pourra d’aucune façon faire l’objet d’une acceptation depuis un

pays dans lequel l’Offre fait l’objet de restrictions.

Les personnes venant à entrer en possession du

Projet de Note d’Information, du présent communiqué ou de tout

autre document relatif à l’Offre doivent se tenir informées des

restrictions légales ou réglementaires applicables et les

respecter. Le non-respect de ces restrictions est susceptible de

constituer une violation des lois et règlements applicables en

matière boursière dans certains États. L’Initiateur décline toute

responsabilité en cas de violation par toute personne des

restrictions légales ou réglementaires applicables.

2.12 Régime fiscal de l’Offre

Le régime fiscal de l’Offre est décrit à la

section 2.12 du Projet de Note d’Information.

3 ÉLÉMENTS D’APPRÉCIATION DES

TERMES DE L’OFFRE

Sur la base des travaux d’évaluation présentés à

la section 3 du Projet de Note d’Information, le Prix d’Offre et la

Parité d’Échange font apparaitre les primes suivantes :

|

Méthode |

Décote de holding |

Valeur par action SIFA (€) |

Prime / (décote) par action (%) |

| |

|

|

|

|

Cours de Bourse (au 11/09/2024) |

|

|

|

| |

|

|

|

|

Spot |

|

5

500 |

69,1% |

| |

|

|

|

| CMP

1-mois |

|

5

441 |

70,9% |

| |

|

|

|

| CMP

3-mois (60j.) |

|

5

200 |

78,8% |

| |

|

|

|

| CMP

6-mois |

|

5

021 |

85,2% |

| |

|

|

|

| CMP

12-mois |

|

4

984 |

86,6% |

| |

|

|

|

| Minimum

sur 12-mois |

|

4

640 |

100,4% |

| |

|

|

|

| Maximum

sur 12-mois |

|

5

600 |

66,1% |

| |

|

|

|

|

ANR 1 - Base cours de bourse Odet |

30% |

6 322 |

47,1% |

|

15% |

7 677 |

21,1% |

|

0% |

9 032 |

3,0% |

| |

|

|

|

|

ANR 2 - Base transparence cours de bourse

Bolloré |

30% |

6 896 |

34,9% |

|

15% |

8 374 |

11,1% |

|

0% |

9 851 |

(5,6)% |

| |

|

|

|

|

Actualisation des flux de dividendes |

|

4 131 |

125,1% |

1 Hors Bolloré Participations SE et M. Vincent Bolloré,

qui ont indiqué leur intention de participer à l'Offre. Les 25

actions de la Société détenues par Bolloré Participations SE et les

25 actions de la Société détenues par M. Vincent Bolloré font

par conséquent partie des actions visées par l'Offre. Le détail des

participations des sociétés appartenant au groupe Bolloré figure en

section 1.1.3 ci-après.

2 Sur la base du nouveau nombre total de 266.200 actions

et de 266.200 droits de vote théoriques de la Société à la date du

présent communiqué.

3 Sur la base d’un nombre total de 266.200 actions et de

266.200 droits de vote théoriques de la Société à la date du

présent communiqué.

- 3.3. Communiqué de Dépôt Normé - Bolloré - Artois

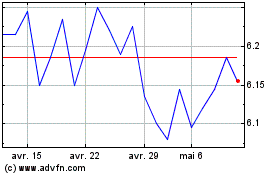

Bollore (EU:BOL)

Graphique Historique de l'Action

De Août 2024 à Sept 2024

Bollore (EU:BOL)

Graphique Historique de l'Action

De Sept 2023 à Sept 2024