Casino prend sa revanche sur les vendeurs à découvert - DJ Plus

16 Octobre 2019 - 11:01AM

Dow Jones News

Olivier Pinaud,

L'Agefi

PARIS (Agefi-Dow Jones)--Jean-Charles Naouri savoure sa revanche

contre les vendeurs à découvert, tenus responsables par le PDG et

premier actionnaire de Casino de la chute de ses sociétés de

contrôle. Depuis un mois, la pression à la baisse sur les actions

du groupe de distribution, dont le cours était tombé à un plus bas

de 27 euros fin mai au moment de la mise en sauvegarde de Rallye et

de ses trois sociétés de tête (Foncière Euris, Finatis et Euris),

est enrayée.

Le nombre de titres prêtés pas les actionnaires de Casino aux

vendeurs à découvert n'a jamais été aussi faible depuis un an. Il

est tombé à 13,6 millions d'euros en fin de semaine dernière,

contre 22,26 millions en juin, selon les données d'IHS Markit

compilées pour L'Agefi. Cela représente 12,7% du capital, contre un

peu plus de 18% début septembre et un pic de 20,47% en juin.

"Casino n'est plus la valeur française la plus vendue à découvert",

apprécie un proche de Jean-Charles Naouri. Ce fardeau est désormais

porté par Eurofins (16,35%). Casino ne fait aucun commentaire.

Après avoir atteint leur but en empochant leurs gains grâce à

l'exercice des CDS sur Rallye, certains hedge funds ont pu réduire

volontairement leurs positions à découvert sur l'action Casino.

Mais une grande partie de ces fonds spéculatifs ont surtout été

pris à revers fin août et début septembre par deux annonces

successives qui ont modifié le profil du distributeur : la mise en

œuvre d'un nouveau plan de cession d'actifs de 2 milliards d'euros

supplémentaires et l'entrée surprise au capital de l'homme

d'affaires tchèque Daniel Kretinsky.

"Le plan de cession d'actifs, qui promet de désendetter le groupe,

a affaibli l'argument des fonds qui attaquaient le crédit du

groupe", explique un gérant de hedge fund, plutôt pro-Naouri.

Quelques jours plus tard, l'arrivée au capital de Daniel Kretinsky

a coincé de nombreux fonds en asséchant la quantité d'actions

Casino en mesure d'être prêtée. "Initialement, environ un quart du

capital du groupe, soit 25 millions de titres, était disponible

dans ce que l'on appelle le lending pool. L'entrée de Daniel

Kretinsky, allié de Jean-Charles Naouri, a fait disparaître 2,5

millions d'actions du lending pool, provoquant un mouvement de

panique chez certains vendeurs à découvert", explique une autre

source de marché.

L'assèchement de la liquidité pour les vendeurs à découvert s'est

rapidement transmis sur les loyers réclamés par les actionnaires

pour rémunérer le prêt de leurs actions. Selon cette source, les

coûts d'emprunt sont passés de 20% environ à près de 50% par an,

rendant totalement exorbitante toute nouvelle stratégie de vente à

découvert, d'autant que les actions sont majoritairement empruntées

avec de très courtes maturités. Certains fonds, notamment les plus

petits, ont été contraints de se couvrir, donc de racheter leurs

positions, parfois à perte, victime d'un short squeeze tant

redouté.

Principes de loyauté

"Certains fonds ont beaucoup souffert", reconnaît un gérant de

hedge fund. Selon la rumeur, le départ début septembre d'une équipe

de traders crédit de Citadel aurait pu être provoqué par ce short

squeeze. Mais une source proche du hedge fund a assuré à L'Agefi

que "lier le départ de l'équipe à l'investissement dans Casino

serait incorrect et induirait en erreur". Selon les dernières

déclarations à l'AMF, la position short de Citadel sur Casino

s'élevait encore à 0,96% fin septembre contre 1,41% un mois

auparavant, laissant à Melqart AM la place de plus gros shorter

(0,99% au 5 octobre).

Pour certains hedge funds, ce short squeeze aurait été habilement

créé par Jean-Charles Naouri, sur un marché peu transparent et non

régulé. Ce qui est certain, c'est que le dirigeant de Casino ne

manquait jamais une occasion de rappeler à ses grands actionnaires

des principes de loyauté. "Il pouvait y avoir une forme de double

jeu chez certains", admet une source proche du groupe : d'un côté

je soutiens Casino et son dirigeant, de l'autre je prête mes titres

contre un généreux rendement. De grands actionnaires de Casino et

de Rallye ont gagné d'importantes sommes avec cette stratégie. Les

grandes banques d'investissement, pour la plupart créancières de

Casino, ont également gagné beaucoup d'argent en faisant

l'intermédiaire entre les actionnaires et les vendeurs à

découvert.

Casino avait même sensibilisé ses petits actionnaires au sujet.

Dans une lettre aux actionnaires envoyée début 2019, Jean-Charles

Naouri prévenait que "dans certains cas de gestion déléguée, les

établissements bancaires peuvent être amenés à prêter les actions

détenues par les actionnaires, ces derniers n'en ayant pas

connaissance, à des fonds qui spéculent à la baisse sur le titre".

Il leur conseillait alors de "se rapprocher de leur établissement

bancaire pour obtenir plus de renseignements sur ces pratiques". En

clair, de leur demander de cesser cette pratique. Depuis quelques

semaines, le message est passé.

-Olivier Pinaud, L'Agefi. ed: ECH

L'Agefi est propriétaire de l'agence Agefi-Dow Jones.

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

October 16, 2019 04:41 ET (08:41 GMT)

Copyright (c) 2019 L'AGEFI SA

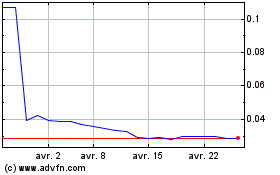

Casino Guichard Perrachon (EU:CO)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Casino Guichard Perrachon (EU:CO)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024