Actualisé: Vivendi veut racheter la participation d'Amber Capital dans Lagardère et vise une OPA

15 Septembre 2021 - 8:22PM

Dow Jones News

(Actualisation: communiqué d'Amber Capital, déclaration d'un

porte-parole de Vivendi, contexte)

PARIS (Agefi-Dow Jones)--Le groupe de médias et de divertissement

Vivendi a annoncé mercredi son intention de racheter la

participation du fonds Amber Capital dans Lagardère, et de lancer

par la suite une offre publique d'achat sur le reste du

capital.

Vivendi propose de racheter la participation d'Amber, soit 17,93%

du capital et 14,34% des droits de vote, au prix de 24,1 euros par

action. Ce prix représente une prime d'environ 25% sur le cours de

clôture de Lagardère mercredi.

"La proposition de Vivendi a été acceptée par Amber Capital,

conduisant à la conclusion, dans les termes suivants, d'un contrat

de vente sous conditions", a précisé Vivendi dans un

communiqué.

L'opération sera réalisée d'ici au 15 décembre 2022, sous réserve

de l'approvation des autorités compétentes, a ajouté le groupe.

En cas de réalisation de cette acquisition, Vivendi détiendrait

45,1% du capital et 36,1% des droits de vote de Lagardère,

franchissant ainsi en hausse les seuils de 30% du capital et des

droits de vote l'obligeant à faire une offre publique d'achat sur

la société.

"Par voie de conséquence, un projet d'offre publique au même prix

visant toutes les actions Lagardère non encore détenues par Vivendi

sera déposé à titre obligatoire auprès de l'Autorité des marchés

financiers conformément à la réglementation applicable", a précisé

Vivendi.

L'acquisition de la participation d'Amber reste conditionnée à

l'approbation des autorités de la concurrence. "Si ces

autorisations, principalement sollicitées auprès de la Commission

européenne et du Conseil supérieur de l'audiovisuel, n'étaient pas

obtenues au 15 décembre 2022, l'acquisition devra être réalisée au

même prix, au profit d'un tiers substitué à Vivendi", a indiqué le

groupe.

Vivendi détient actuellement 27,2% du capital de Lagardère. Il a

constitué cette participation en 2020 alors que le fonds Amber

Capital plaidait pour un changement de gouvernance de la société.

Les deux actionnaires avaient conclu en août 2020 un pacte

d'actionnaires dans lequel ils s'étaient consenti pour cinq ans un

droit de première offre et un droit de préemption réciproques.

L'assemblée générale de Lagardère a validé en juin dernier la

transformation du groupe en société anonyme, abandonnant ainsi le

statut protecteur de commandite par actions décrié par Amber

Capital.

"Cette cession marque l'aboutissement d'un long processus et d'une

stratégie d'investissement dont les objectifs ont été atteints, en

matière de gouvernance et de choix stratégiques structurants, pour

l'investisseur et l'actionnaire de référence que nous avons été", a

souligné dans un communiqué Olivier Fortesa, associé gérant d'Amber

Capital. "L'avenir appartient à un autre type d'actionnariat,

industriel, qui va se consacrer au développement du groupe", a

ajouté le responsable.

"Dans l'attente de la réalisation de cette cession d'ici décembre

2022, les accords d'actionnaires qui ont été conclus par les

principaux actionnaires de Lagardère, annoncés par Lagardère le 28

avril 2021, et dont Amber Capital est partie, demeurent en

vigueur", précise le communiqué d'Amber.

-François Schott, Agefi-Dow Jones; 01 41 27 47 92; fschott@agefi.fr

ed: ECH

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

September 15, 2021 14:02 ET (18:02 GMT)

Copyright (c) 2021 L'AGEFI SA

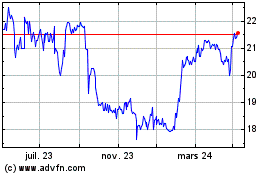

Lagardere (EU:MMB)

Graphique Historique de l'Action

De Jan 2025 à Fév 2025

Lagardere (EU:MMB)

Graphique Historique de l'Action

De Fév 2024 à Fév 2025