Sodexo annonce des résultats solides pour le 1er semestre de

l'exercice 2024

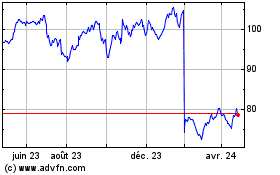

Issy-les-Moulineaux, 19 avril 2024Sodexo (Euronext

Paris FR 0000121220-OTC: SDXAY)

Sodexo annonce des résultats solides pour

le 1er semestre de

l'exercice 2024

- Croissance

interne du chiffre d’affaires de +8,5%

- Résultat

d’exploitation en hausse de +16,9% à taux constants,

marge d'exploitation en progression de +40 points de

base

-

Perspectives pour l’exercice 2024 :

- Une

croissance interne du chiffre d'affaires désormais attendue en haut

de la fourchette de +6% à +8%

- Une hausse

de la marge d’exploitation confirmée entre +30 et +40 points de

base à taux constants

Lors de la réunion du Conseil d'Administration du

18 avril 2024, présidée par Sophie Bellon, le Conseil a arrêté les

comptes consolidés de Sodexo du 1er semestre de l’exercice 2024,

clos le 29 février 2024.

Chiffres clés pour le

1er semestre de l'exercice

2024

|

(en millions d'euros) |

S1 2024 |

S1 2023 RETRAITÉ |

VARIATION |

VARIATION À TAUX CONSTANT |

|

Chiffre d'affaires |

12 101 |

11 581 |

+4,5% |

+7,8% |

|

Croissance interne |

+8,5% |

+12,9% |

|

|

|

RÉSULTAT D'EXPLOITATION |

612 |

545 |

+12,3% |

+16,9% |

|

MARGE D'EXPLOITATION |

5,1% |

4,7% |

+40 bps |

+40 bps |

|

Autres produits et charges opérationnels |

30 |

(36) |

|

|

|

RÉSULTAT OPÉRATIONNEL |

642 |

509 |

+26,1% |

+30,1% |

|

Résultat net financier |

(46) |

(43) |

|

|

|

Charge d'impôt |

(99) |

(122) |

|

|

|

Taux effectif d'impôt |

16,6% |

26,2% |

|

|

|

RÉSULTAT NET DES ACTIVITÉS POURSUIVIES |

496 |

339 |

+46,3% |

+50,5% |

|

Bénéfice net des activités poursuivies par action (en euros) |

3,39 |

2,32 |

|

|

|

RÉSULTAT NET AJUSTÉ DES ACTIVITÉS POURSUIVIES |

427 |

370 |

+15,4% |

+21,0% |

|

Bénéfice net ajusté des activités poursuivies par action (en

euros) |

2,91 |

2,53 |

|

|

Pour plus d'informations sur le Résultat net du

Groupe incluant les activités non poursuivies, se référer à la

section 1.2.6 du Rapport Financier.

Sophie Bellon, Présidente et Directrice

Générale de Sodexo:

« Le spin-off de Pluxee a été mené avec succès.

Sodexo est désormais un pure-player des services de Restauration et

de Facilities Management ! Nous progressons dans la transformation

de nos services de Restauration, en développant nos marques

commerciales, en renforçant notre activité de convenience et en

optimisant nos chaînes d'approvisionnement, en particulier en

Amérique du Nord. Notre organisation a été considérablement

simplifiée, nous permettant ainsi de gagner en agilité.La

performance du premier semestre est solide. La croissance interne

du chiffre d'affaires est robuste et la marge d'exploitation est en

hausse de +40 points de base. La dynamique commerciale est

également solide, avec une nouvelle amélioration de la fidélisation

clients.Nous continuons de progresser vers notre ambition d'être le

leader mondial de l'alimentation durable et des expériences de

qualité. Je tiens à remercier toutes nos équipes qui ont redoublé

d’efforts pour mener à bien le spin-off de Pluxee tout en réalisant

de solides performances opérationnelles ! »

Des résultats solides au

1er semestre de l’exercice

2024

- Le chiffre

d’affaires consolidé du premier semestre de l'exercice 2024 s’élève

à 12,1 milliards d’euros, en progression de +4,5% par rapport à la

même période l’année dernière. L'impact des acquisitions et

cessions sur la croissance est de -0,7%, du fait de la cession des

activités d’Aide à domicile réalisée en octobre, qui n’a été que

très partiellement atténuée par certaines acquisitions ciblées,

notamment dans l'activité convenience en Amérique du Nord. L’effet

de change est négatif à -3,3%. Par conséquent, la croissance

interne du chiffre d’affaires s’établit à +8,5%.

- Cette croissance

interne du chiffre d'affaires est alimentée, pour moitié, par la

hausse des prix, et pour l'autre moitié, par la contribution des

nouveaux contrats et de volumes plus importants sur les sites

existants.

- Par zone

géographique :

- l’Amérique du Nord

affiche une croissance interne de +10,0% ;

- l’Europe est en

progression de +8,0%, soutenue à hauteur de 80 points de base par

la Coupe du monde de rugby au premier trimestre ;

- le Reste du Monde

enregistre une croissance de +5,7%, impactée par un changement

comptable dans la reconnaissance du chiffre d'affaires de l’un de

nos grands contrats. Hors effet de ce changement comptable, la

croissance interne de la zone est de +8,4%.

- La croissance

interne des services de Restauration, à +10,7%, continue de

surperformer celle des services de Facilities Management qui

ressort à +4,5%.

- Le résultat

d’exploitation s’élève à 612 millions d’euros, soit une

hausse de +12,3%, ou de +16,9% à taux de change constants. La marge

d’exploitation augmente de +40 points de base, à 5,1%.

- Les autres

produits et charges opérationnels sont positifs et

atteignent 30 millions d’euros. La plus-value sur la cession

des services d’Aide à domicile compense largement les coûts de

restructuration, les coûts du spin-off et l’amortissement des

actifs liés aux acquisitions.

- Le résultat

opérationnel progresse de +26,1%, ou de +30,1% à taux de

change constants, atteignant 642 millions d’euros contre 509

millions d’euros sur l’exercice précédent.

- Les charges

financières nettes s'établissent à 46 millions d’euros,

contre 43 millions d’euros sur l’exercice précédent.

- Le taux

effectif d’impôt ressort à 16,6%, contre 26,2% sur

l’exercice précédent, principalement en raison de la plus-value non

imposable sur la cession des activités d’Aide à domicile, ainsi que

par de meilleurs résultats en France qui permettent l’utilisation

de déficits fiscaux précédemment non activés.

- Le résultat

net des activités poursuivies augmente de +46,3% et

s’établit à 496 millions d’euros. Le résultat net ajusté des Autres

produits et charges opérationnels nets d’impôt s’élève à 427

millions d’euros, soit une hausse de +15,4%.

- Les

liquidités générées par les opérations ressortent

à -102 millions d’euros au premier semestre, du fait de la

saisonnalité, et sont en amélioration par rapport à -236 millions

d’euros au premier semestre de l’exercice 2023. Les investissements

opérationnels nets(1) sont stables à 246 millions d’euros, soit 2%

du chiffre d’affaires.

-

L’endettement net augmente à 3,4 milliards

d’euros, contre 2,9 milliards d’euros à la fin de l’exercice

2023(2), en raison de la saisonnalité des mouvements de trésorerie.

Compte tenu de l’augmentation de l’EBITDA par rapport à l’exercice

précédent, le ratio d’endettement net sur l’EBITDA(1) est de 2,3x,

en hausse de seulement 0,1x depuis la fin de l’exercice, et bien en

deçà du niveau de la fin du premier semestre de l’exercice 2023 de

3,2x.

Dynamique commerciale

- Au cours du premier

semestre de l’exercice 2024, le développement net sur les

12 derniers mois progresse à 2,4%, contre 2,2% à la fin de

l’exercice 2023, en raison :

- d’une fidélisation

clients au cours des 12 derniers mois de 95,5%, un nouveau record

pour Sodexo ;

- d’un développement

au cours des 12 derniers mois de 6,8%, légèrement inférieur à la

fourchette de 7 à 8% attendue pour l’exercice en raison du décalage

de signatures.

Leader en matière de

durabilité

Sodexo renforce son approche :

- en accélérant le

déploiement mondial de son programme Zero Harm Mindset avec déjà

plus de 6 000 collaborateurs formés (ce qui représente 38 000

heures de formation) ;

- en accélérant

l’adoption par ses clients de sa stratégie de repas bas carbone :

- aux États-Unis,

Sodexo a largement déployé son offre DefaultVeg dans les

restaurants universitaires, encourageant les étudiants à choisir

l’une des deux options de repas végétaux proposées ;

- NYC Health +

Hospitals et Sodexo ont célébré plus de 1,2 million de repas

végétaux servis depuis mars 2022, bénéfiques pour la santé et

l’environnement ;

- suite au succès des

projets pilotes conduits en Europe continentale, Sodexo accélère le

déploiement de sa Sustainable Culinary Masterclass, inspirant ses

chefs et ses équipes pour les conduire à innover et à utiliser des

ingrédients plus durables.

Une fois de plus, les progrès continus du Groupe

ont été reconnus, Sodexo étant la seule entreprise de services de

Restauration à figurer dans :

- le

classement 2024 des « Entreprises les Plus Éthiques

au Monde®

»

d’Ethisphere, la référence

mondiale dans la promotion des pratiques éthiques dans le monde des

affaires, reconnaissant les entreprises faisant preuve d’une

intégrité de premier ordre tant dans leurs politiques que dans

leurs pratiques ;

- la prestigieuse

liste des entreprises notées A au classement Climat

du CDP confirmant les progrès réalisés par Sodexo

dans le cadre de son objectif climatique, à la fois en termes de

performance et de transparence.

Spin-off de Pluxee mené avec

succès

Le spin-off de Pluxee a eu lieu le 1er février

2024, conformément aux plans établis il y a un an. Sodexo est

désormais un pure-player des services de Restauration et de

Facilities Management. La performance opérationnelle est restée en

ligne avec les objectifs tout au long du processus.

Perspectives

Compte tenu de la solide dynamique commerciale,

d’une légère croissance des volumes sur sites existants, de la

contribution des Jeux Olympiques et Paralympiques de Paris au

quatrième trimestre et des hausses de prix attendues à près de +4%

pour l'année pleine, les perspectives pour l'exercice 2024 sont

:

- Une

croissance interne du chiffre d'affaires désormais attendue en haut

de la fourchette de +6% à +8%

- Une hausse

de la marge d’exploitation confirmée entre +30 et +40 points de

base à taux constants

Conférence téléphonique

Sodexo tiendra aujourd'hui une conférence

téléphonique (en anglais) à 9h45 (heure française), 8h45 (heure

anglaise), afin de commenter les Résultats du premier semestre de

l'exercice 2024.

Pour se connecter,

composer :

- Depuis le

Royaume-Uni/l'international: +44 121 281 8004 ;

- Depuis la France:

+33 1 70 91 87 04 ;

- Depuis les

États-Unis: +1 718 705 8796.

Code d'accès : 07 26 13.

La présentation sera retransmise en direct sur

www.sodexo.com

Le communiqué de presse, la présentation et le

webcast de la conférence seront disponibles sur le site Internet du

Groupe www.sodexo.com dans les rubriques "Actualités" et

"Investisseurs - Résultats financiers".

Calendrier financier

|

Chiffre d'affaires du 3e trimestre de l'exercice 2024 |

2 juillet 2024 |

|

Résultats annuels de l'exercice 2024 |

24 octobre 2024 |

|

Assemblée Générale de l'exercice 2024 |

17 décembre 2024 |

Ces dates sont purement indicatives et peuvent être

modifiées sans préavis.Des mises à jour régulières sont disponibles

dans le calendrier sur notre site internet www.sodexo.com

À propos de Sodexo

Créé en 1966 à Marseille par Pierre Bellon, Sodexo

est le leader mondial en matière d’alimentation durable et

d’expériences de qualité, à tous les moments de la vie : éducation,

travail, soin et divertissement. Le Groupe se distingue par son

indépendance, son actionnariat familial de contrôle et son modèle

de croissance responsable. Au travers de ses deux activités de

services de Restauration et de Facilities Management, Sodexo répond

à tous les enjeux du quotidien avec un double objectif : améliorer

la qualité de vie de nos collaborateurs et de tous ceux que nous

servons, et contribuer au développement économique et social ainsi

qu’à la protection de l’environnement dans les territoires où nous

exerçons nos activités. Offrir un meilleur quotidien à chacun pour

construire une vie meilleure pour tous est notre raison d’être.

Sodexo est membre des indices CAC Next 20,

Bloomberg France 40, CAC 40 ESG, CAC SBT 1.5, FTSE 4 Good et

DJSI.

Chiffres clés

- 22,6 milliards

d'euros de chiffre d'affaires consolidé pour l'exercice 2023

- 430 000 employés au

31 août 2023

- #1 employeur privé

basé en France dans le monde

- 45 pays

- 80 millions de

consommateurs chaque jour

- 11,4 milliards

d'euros de capitalisation boursière (au 18 avril 2024)

|

|

|

|

|

|

|

|

Contacts |

|

|

|

| |

Analystes & Investisseurs |

|

Media |

|

| |

Virginia Jeanson +33 1 57 75 80 56

virginia.jeanson@sodexo.com |

|

Mathieu Scaravetti +33 6 28 62 21 91

mathieu.scaravetti@sodexo.com |

|

| |

|

|

|

|

Rapport

financier du premier semestre de l’exercice

2024

1.1 Changements dans

l'information financière à compter du 1er

semestre de l'exercice 2024

Suite au spin-off de Pluxee, Sodexo est désormais

un pure-player dans les services de Restauration et de Facilities

Management. Afin de mieux refléter la performance du Groupe, de

fournir davantage de clarté et de faciliter la comparaison avec ses

principaux concurrents, le Groupe a décidé d'apporter les

changements suivants à son information financière :

- Les indicateurs de

Fidélisation client et de Développement présentés au premier

semestre sont désormais fournis sur la base des douze derniers

mois, et non plus sur les six derniers mois comme

précédemment.

- Dans la ventilation

des revenus par segment au sein de chaque géographie, le segment

Sports & Loisirs, opéré sous la marque Sodexo Live!,

précédemment regroupé au sein du segment Entreprises &

Administrations, est désormais présenté séparément.

- Les définitions de

l'Autofinancement, des Investissements opérationnels nets et de

l'EBITDA ont été revues:

- l'étalement des

investissements clients, comptabilisé dans le compte de résultat en

réduction du chiffre d'affaires (conformément à la norme IFRS 15),

précédemment neutralisé dans les flux de trésorerie au sein des

Investissements opérationnels nets, est désormais neutralisé au

sein de l'Autofinancement et de l'EBITDA ;

- la nouvelle

définition des Investissements opérationnels nets inclut (i) les

acquisitions de biens corporels et incorporels, (ii) les

nouveaux investissements clients et (iii) les cessions

d'immobilisations, comme auparavant, mais n'inclut plus la

neutralisation de l'étalement des investissements clients ;

- l'EBITDA est

désormais défini comme le Résultat d'exploitation hors

dépréciations et amortissements, hors étalement des investissements

clients, et y compris loyers payés.

|

S1 2024(en millions d'euros) |

DÉFINITIONS PRÉCÉDENTES |

Étalement des investissements clients |

NOUVELLES DÉFINITIONS |

|

Autofinancement |

664 |

75 |

739 |

|

Investissements opérationnels nets |

(171) |

(75) |

(246) |

|

EBITDA - 6M |

735 |

75 |

810 |

|

EBITDA - 12M glissants |

1 278 |

150 |

1 428 |

|

Endettement net |

3 352 |

|

3 352 |

|

Endettement net / EBITDA (12M glissants) |

2.6x |

|

2.3x |

1.2 Performance du premier

semestre de l’exercice 2024

1.2.1 Compte de résultat

consolidé des activités poursuivies

|

(en millions d’euros) |

S1 2024 |

S1 2023 RETRAITÉ |

VARIATION |

VARIATION À TAUX CONSTANT |

|

Chiffre d’affaires |

12 101 |

11 581 |

+4,5% |

+7,8% |

|

Croissance interne |

+8,5% |

+12,9% |

|

|

|

RÉSULTAT D’EXPLOITATION |

612 |

545 |

+12,3% |

+16,9% |

|

MARGE D’EXPLOITATION |

5,1% |

4,7% |

+40 bps |

+40 bps |

|

Autres produits et charges opérationnels |

30 |

(36) |

|

|

|

RÉSULTAT OPÉRATIONNEL |

642 |

509 |

+26,1% |

+30,1% |

|

Résultat financier net |

(46) |

(43) |

|

|

|

Charge d’impôt |

(99) |

(122) |

|

|

|

Taux effectif d'impôt (1) |

16,6 % |

26,2 % |

|

|

|

RÉSULTAT NET DES ACTIVITÉS POURSUIVIES

(2) |

496 |

339 |

+46,3% |

+50,5% |

|

Bénéfice net par action (en euros) |

3,39 |

2,32 |

|

|

|

RÉSULTAT NET AJUSTE DES ACTIVITÉS POURSUIVIES |

427 |

370 |

+15,4% |

+21,0% |

|

Bénéfice net ajusté par action (en euros) |

2,91 |

2,53 |

|

|

(1) Le résultat avant impôts et hors quote-part du

résultat de la mise en équivalence s’élève à 595 millions d’euros

au premier semestre de l’exercice 2024 et à 465 millions

d’euros au premier semestre de l’exercice 2023.

(2)

Le résultat attribué aux participations ne donnant pas le contrôle

s’élève à 4 millions d’euros au premier semestre de l’exercice 2024

et à 5 millions d’euros au premier semestre de l’exercice 2023.

1.2.2 Chiffre

d’affaires

|

CHIFFRE D’AFFAIRES PAR ZONE GÉOGRAPHIQUE |

|

CHIFFRES D’AFFAIRES(en millions d’euros) |

S1 2024 |

S1 2023 |

|

CROISSANCE INTERNE |

CROISSANCE EXTERNE |

EFFET DE CHANGE |

VARIATION TOTALE |

|

Amérique de Nord |

5 756 |

5 499 |

|

+10,0% |

-0,1% |

-5,2% |

+4,7% |

|

Europe |

4 254 |

4 027 |

|

+8,0% |

-1,7% |

-0,7% |

+5,6% |

|

Reste du Monde |

2 091 |

2 055 |

|

+5,7% |

-0,7% |

-3,3% |

+1,7% |

|

SODEXO |

12 101 |

11 581 |

|

+8,5% |

-0,7% |

-3,3% |

+4,5% |

Le chiffre d’affaires du premier semestre de

l’exercice 2024 de Sodexo atteint 12,1 milliards d’euros, en hausse

de +4,5% par rapport à l’exercice précédent, incluant un effet de

change négatif de -3,3% résultant de l’appréciation de l’euro par

rapport à la plupart des devises depuis le début de l’année civile

2023, et une contribution des acquisitions nette des cessions de

-0,7%. En conséquence, la croissance interne du premier semestre de

l’exercice 2024 est de +8,5%.

La dynamique sous-jacente du deuxième trimestre est

similaire à celle du premier trimestre, avec une forte activité

dans tous les segments et toutes les zones géographiques, en

particulier en Amérique du Nord, où la croissance interne atteint

+10,0%. L’Europe est en progression de +8,0%, soutenue à hauteur de

80 points de base par la Coupe du monde de rugby au premier

trimestre. La zone Reste du Monde enregistre une croissance de

+5,7%, impactée par un changement comptable dans la reconnaissance

du chiffre d'affaires de l’un de nos grands contrats. En excluant

ce changement comptable, la croissance interne de la zone est de

+8,4%.

Les principaux moteurs de la croissance interne

sont toujours l’augmentation de la fréquentation, les nouvelles

signatures et les hausses de prix.

Les hausses de prix se sont élevées en moyenne à

environ +4,5% pour le premier semestre, en diminution progressive

parallèlement au ralentissement de l’inflation alimentaire.

La croissance interne du premier semestre est

portée par les services de Restauration, qui progressent de +10,7%,

tandis que celle des services de Facilities Management atteint

+4,5%.

Le développement net affiche une amélioration

constante, atteignant 2,4% sur la base des 12 derniers mois à la

fin du mois de février :

- la fidélisation

clients sur les 12 derniers mois enregistre un nouveau record de

95,5% ;

- le développement

commercial au cours des 12 derniers mois atteint 6,8%, légèrement

en dessous de la fourchette de 7 à 8% en raison du décalage de

signatures.

Amérique du Nord

|

CHIFFRE D’AFFAIRES PAR SEGMENT(en millions

d’euros) |

S1 2024 |

S1 2023 |

CROISSANCE INTERNE AJUSTÉE

(2) |

|

Entreprises & Administrations (1) |

1 470 |

1 884 |

+13,2% |

|

Sodexo Live! |

676 |

— |

+23,3% |

|

Santé & Seniors |

1 687 |

1 722 |

+6,3% |

|

Éducation |

1 923 |

1 893 |

+7,0% |

|

TOTAL AMÉRIQUE DU NORD |

5 756 |

5 499 |

+10,0% |

(1) À partir du S1 2024, Entreprises &

Administrations exclut Sodexo Live!, présenté séparément.

(2) Dans le cadre de la rationalisation de

l'organisation au cours de l'exercice 2023, certains contrats ou

opérations ont été réalloués entre segments.

Le chiffre d’affaires en Amérique du

Nord au premier semestre de l’exercice 2024 s’élève à

5,8 milliards d’euros, soit une croissance interne

de +10,0%. Cette forte croissance est portée par la contribution

des nouvelles signatures combinée à une augmentation des volumes,

ainsi que par l’effet des hausses de prix légèrement inférieures à

+4%.

En Entreprises & Administrations (hors

Sodexo Live!), la croissance interne retraitée atteint

+13,2%, portée par la contribution de nouvelles signatures, la

solide croissance des services de Restauration du fait du retour

continu dans les bureaux et des ventes de services additionnels sur

sites existants, de projets ponctuels ainsi qu'une forte croissance

des ventes retail. La croissance des revenus d’Entegra contribue

également à stimuler la croissance.

La croissance interne retraitée de Sodexo

Live! s’élève à +23,3%, portée par une activité soutenue

sur l'ensemble des sites, et notamment par des paniers moyens plus

élevés dans les stades. L’activité au sein des lounges des

compagnies aériennes affiche également une forte croissance grâce à

l’augmentation du nombre de passagers, des services additionnels et

la mobilisation de nouveaux contrats.

En Santé & Seniors, la

croissance interne retraitée s’établit à +6,3%, avec une bonne

performance en Santé grâce à une combinaison de hausses de prix,

des volumes, des ventes retail et une contribution positive des

nouveaux contrats. Cette croissance est quelque peu contrebalancée

par une contribution négative en Seniors en raison de l’impact de

pertes de sites à la fin de l’exercice

précédent.

En Éducation, la croissance

interne retraitée est de +7,0%, bénéficiant des hausses de prix

ainsi que de la croissance du nombre de repas servis, des ventes

retail et des activités événementielles.

Europe

|

CHIFFRE D’AFFAIRES PAR SEGMENT(en millions

d’euros) |

S1 2024 |

S1 2023 |

CROISSANCE INTERNE

AJUSTEE(2) |

|

Entreprises & Administrations (1) |

2 356 |

2 632 |

+6,3% |

|

Sodexo Live! |

324 |

— |

+25,4% |

|

Santé & Seniors |

950 |

1 009 |

+7,8% |

|

Éducation |

624 |

386 |

+7,3% |

|

TOTAL EUROPE |

4 254 |

4 027 |

+8,0% |

(1) À partir du S1 2024, Entreprises &

Administrations exclut Sodexo Live!, présenté séparément.(2) Dans

le cadre de la rationalisation de l'organisation au cours de

l'exercice 2023, certains contrats ou opérations ont été réalloués

entre segments.En Europe, le chiffre d’affaires du

premier semestre de l’exercice 2024 s’élève à 4,3 milliards

d’euros, soit une croissance interne de +8,0%, ou de +7,2%

hors Coupe du monde de rugby, grâce à l’augmentation des volumes

des services de Restauration et des prix d’environ +5%.

En Entreprises & Administrations (hors

Sodexo Live!), la croissance interne retraitée est de

+6,3%. Cette croissance est portée par les Services aux Entreprises

qui ont bénéficié à la fois d’augmentations de prix et d’une

fréquentation plus élevée, ainsi que par la contribution des

nouveaux contrats dans le secteur de le segment Gouvernement au

Royaume-Uni.

La croissance interne retraitée de Sodexo

Live! s’établit à +25,4%, soit +12,5% hors Coupe du monde

de rugby. La croissance est principalement due à la hausse de la

fréquentation et des prix dans les destinations sportives et

culturelles en France, notamment les restaurants de la Tour Eiffel,

et à l’augmentation au Royaume-Uni des volumes dans les lounges des

compagnies aériennes, en raison d'une base de comparaison plus

faible au début de l’exercice 2023 après la pandémie, et dans les

stades, du fait de hausses de prix.

En Santé & Seniors, la

croissance interne retraitée est de +7,8%, portée par de nouvelles

signatures notamment en Espagne et la répercussion de l’inflation

au Royaume-Uni, ainsi que par des volumes en hausse et des

révisions de prix en Seniors en France.

En Éducation, la croissance

interne retraitée du chiffre d’affaires atteint +7,3%, reflétant

l’impact positif significatif des révisions de prix et d'un effet

calendaire favorable.

Reste du Monde

|

CHIFFRE D’AFFAIRES PAR SEGMENT(en millions

d’euros) |

S1 2024 |

S1 2023 |

CROISSANCE INTERNE

AJUSTEE(2) |

|

Entreprises & Administrations (1) |

1 820 |

1 839 |

+5,1% |

|

Sodexo Live! |

22 |

— |

+195,6% |

|

Santé & Seniors |

170 |

168 |

+1,4% |

|

Éducation |

79 |

48 |

+10,5% |

|

TOTAL RESTE DU MONDE |

2 091 |

2 055 |

+5,7% |

(1) À partir du S1 2024, Entreprises &

Administrations exclut Sodexo Live!, présenté séparément.(2) Dans

le cadre de la rationalisation de l'organisation au cours de

l'exercice 2023, certains contrats ou opérations ont été réalloués

entre segments.

Le chiffre d’affaires de la zone Reste du

Monde s’établit à 2,1 milliards d’euros

au premier semestre de l’exercice 2024, soit une croissance interne

de +5,7%, impactée par un changement comptable dans la

reconnaissance du chiffre d’affaires en Énergie & Ressources.

En excluant cet effet, la croissance interne est en hausse de

+8,4%, les hausses de prix représentant environ +4,5%.

En Entreprises & Administrations (hors

Sodexo Live!), la croissance interne retraitée s’élève à

+5,1%, ou +8,3% hors impact du changement comptable. La croissance

des services de Restauration en Inde continue d’être très soutenue,

portée par de nouvelles signatures et l'augmentation des volumes

sur sites existants, ainsi qu’en Australie, avec les hausses de

prix et des ouvertures de sites dans les mines. Le Brésil et

l’Amérique latine continuent d’enregistrer une croissance élevée à

un chiffre, bien qu’affichant une légère décélération au deuxième

trimestre en raison de l'impact du ralentissement de la hausse des

prix et de la croissance du marché. Cette performance est

légèrement atténuée par une croissance modeste en Chine en lien

avec le ralentissement économique ayant entraîné des

restructurations et des fermetures de sites lors de l’exercice

précédent.

Pour Sodexo Live!, le chiffre

d’affaires (principalement celui des lounges des compagnies

aériennes) est multiplié par trois, en raison de la levée, à partir

de janvier 2023, des restrictions imposées aux compagnies aériennes

lors de la pandémie, et de l’ouverture de nouveaux lounges à

Hong-Kong.

En Santé & Seniors, la

croissance interne retraitée s’établit à +1,4%, avec une forte

croissance continue en Inde et une reprise importante de la

croissance en Amérique latine. Elle est néanmoins atténuée par une

croissance ralentie en Chine et l’effet de la sortie de contrats à

faible rentabilité au Brésil au second semestre de l’exercice

2023.

En Éducation, la croissance

interne retraitée atteint +10,5%, alimentée par une forte

croissance en Chine, avec une base de comparaison faible pour

l’exercice précédent en raison de la fermeture des écoles, et par

une croissance soutenue au Brésil et en Inde, stimulée à la fois

par de nouvelles signatures et par la montée en puissance des sites

existants.

1.2.3 Résultat

d’exploitation

|

(en millions d’euros) |

RÉSULTAT D’EXPLOITATION S1 2024 |

VARIATION |

VARIATION (HORS EFFET DE CHANGE) |

MARGE D’EXPLOITATION S1 2024 |

VARIATION DE MARGE |

VARIATION DE MARGE (HORS

EFFET DE CHANGE) |

|

Amérique du Nord |

395 |

+8,2% |

+14,1% |

6,9% |

+30 bps |

+30 bps |

|

Europe |

180 |

+14,6% |

+16,0% |

4,2% |

+30 bps |

+30 bps |

|

Reste du Monde |

80 |

+12,7% |

+14,1% |

3,8% |

+30 bps |

+30 bps |

|

RÉSULTAT D’EXPLOITATION AVANT FRAIS DE SIÈGE |

655 |

+10,5% |

+14,6% |

5,4% |

+30 bps |

+30 bps |

|

Frais de siège |

(43) |

-10,4% |

-10,4% |

|

|

|

|

RÉSULTAT D’EXPLOITATION (activités

poursuivies) |

612 |

+12,3% |

+16,9% |

5,1% |

+40 bps |

+40 bps |

Le résultat d’exploitation du premier semestre de

l’exercice 2024 s’élève à 612 millions d’euros, en hausse de

+12,3%, et +16,9% hors effet de change. La marge d’exploitation,

incluant les frais de siège, augmente de +40 points de base, à

5,1%. Cette amélioration notable s’explique en partie par une

gestion efficace de l’inflation, au travers de renégociations des

prix et d'une gestion rigoureuse et continue des achats, dans un

contexte de ralentissement de l’inflation des coûts des

denrées.

L’amélioration de la marge résulte également d’une

meilleure productivité sur site, notamment grâce au déploiement des

marques commerciales, à l’efficacité des approvisionnements, à la

standardisation et à l’optimisation de la gestion du personnel,

ainsi qu'à la contribution positive des nouveaux contrats, du fait

d'un taux de fidélisation plus élevé et de signatures qualitatives

.

Enfin, la gestion rigoureuse des frais généraux et

administratifs contribue à l’augmentation de la marge en glissement

annuel.

La performance par zone se présente comme

suit :

- En Amérique

du Nord, le résultat d’exploitation est en hausse de

+8,2%, soit +14,1% hors effet de change, et la marge affiche une

augmentation de +30 points de base à 6,9%, alimentée par l’effet de

levier opérationnel provenant de l’augmentation du chiffre

d’affaires, de l’attention portée à la gestion du personnel et la

croissance du volume d'Entegra. La hausse de la marge tire

également parti d’un environnement opérationnel plus favorable,

caractérisé par une inflation alimentaire beaucoup plus

faible.

- En

Europe, le résultat d’exploitation est en hausse

de +14,6%, soit +16,0% hors effet de change, et la marge atteint

4,2 %, soit une hausse de +30 points de base. Ceci s'explique par

une bonne gestion de l’inflation et la réduction du nombre de

références produits, combinées au ralentissement de l’inflation des

coûts et aux révisions des prix, en particulier dans le secteur

public en France, en Belgique et en Italie.

- Le résultat

d’exploitation de la zone Reste du Monde est en

hausse de +12,7%, soit +14,1% hors effet de change, et la marge

augmente de +30 points de base à 3,8%, avec des améliorations dans

toutes les régions, grâce à un chiffre d’affaires plus élevé et à

une meilleure maîtrise des coûts, ainsi qu’à des négociations de

prix fructueuses notamment en Australie, et au redressement et/ou à

l’abandon de contrats sous-performants au Brésil et au

Moyen-Orient.

1.2.4 Résultat net des

activités poursuivies

|

(en millions d’euros) |

S1 2024 |

S1 2023 RETRAITÉ |

|

RÉSULTAT D’EXPLOITATION |

612 |

545 |

|

Impact net des changements de périmètre |

83 |

1 |

|

Coûts de restructuration et de rationalisation de

l’organisation |

(15) |

(8) |

|

Amortissements des immobilisations incorporelles acquises dans le

cadre de regroupements d’entreprises |

(17) |

(18) |

|

Autres |

(21) |

(11) |

|

TOTAL AUTRES CHARGES ET PRODUITS

OPÉRATIONNELS |

30 |

(36) |

|

RÉSULTAT OPÉRATIONNEL |

642 |

509 |

|

Résultat financier net |

(46) |

(43) |

|

Résultat avant impôts et hors quote-part des entités mises

en équivalence |

595 |

465 |

|

Charge d'impôt |

(99) |

(122) |

|

RÉSULTAT NET DES ACTIVITÉS POURSUIVIES - PART DU

GROUPE |

496 |

339 |

|

RÉSULTAT NET AJUSTE DES ACTIVITÉS POURSUIVIES - PART DU

GROUPE |

427 |

370 |

Les Autres produits et charges

opérationnels s’élèvent à 30 millions d’euros contre -36

millions d’euros pour l’exercice précédent. Les principaux éléments

de la période sont la plus-value de 83 millions d’euros liée aux

changements de périmètre, principalement la cession de l’activité

d’Aide à domicile en octobre 2023, les coûts de spin-off de Pluxee

pour 16 millions d’euros et les coûts de restructuration de 15

millions d’euros.

Le Résultat opérationnel s’établit

donc à 642 millions d’euros contre 509 millions d’euros sur

l’exercice précédent.

Les charges financières nettes du

premier semestre de l’exercice 2024 sont en hausse de 3 millions

d’euros et s’élèvent à 46 millions d’euros. Les intérêts bruts sur

les obligations sont restés plus ou moins neutres, la hausse des

taux variables en dollars atténuant l’effet du remboursement de

deux obligations en novembre 2023 et janvier 2024, toutes deux

étant à des taux d’intérêt très bas.

Le taux effectif d’impôt du

premier semestre de l’exercice 2024 atteint 16,6%, bien en deçà des

26,2% de l’exercice précédent. Cette diminution s’explique

principalement par la plus-value non imposable sur la cession des

activités d’Aide à domicile, ainsi que par de meilleurs résultats

en France qui permettent l’utilisation de déficits fiscaux

précédemment non activés.

Le résultat net des activités

poursuivies au premier semestre de l’exercice 2024 est de

+46,3% pour atteindre 496 millions d’euros, contre 339 millions

d’euros pour l’exercice précédent. Le résultat net des

activités poursuivies ajusté des Autres produits et

charges opérationnels nets d’impôt, s’élève à 427 millions d’euros,

contre 370 millions d’euros pour la période précédente, soit une

hausse de +15,4%.

1.2.5 Bénéfice par action

des activités poursuivies

Le BPA des activités poursuivies au premier

semestre de l’exercice 2024 est de 3,39 euros, contre 2,32 euros

pour la période précédente. Le nombre moyen pondéré d’actions pour

l’exercice 2024 reste plus ou moins stable à 146 445 700 actions,

contre 146 147 666 actions pour le premier semestre 2023.

Le BPA ajusté s’élève à 2,91 euros, en hausse de

+15,0% par rapport à l’exercice précédent.

1.2.6 Résultat net des

activités non poursuivies (Pluxee)

|

(en millions euros) |

S1 2024 |

S1 2023 RETRAITÉ |

|

Résultat net du Groupe des activités poursuivies |

496 |

339 |

|

Résultat net du Groupe des activités non poursuivies |

(570) |

101 |

|

RÉSULTAT NET PART DU GROUPE |

(74) |

440 |

Le résultat net des activités non poursuivies pour

l’exercice 2024 s’élève à -570 millions d’euros, contre +101

millions d’euros pour l’exercice précédent (retraité). Ce résultat

est composé de :

- la contribution de

Pluxee en IFRS 5 au résultat net du Groupe pour 97 millions

d’euros, reflétant la performance de Pluxee sur la période de cinq

mois précédant le spin-off, qui s’étend du 1er septembre 2023 au 31

janvier 2024, ajustée des impacts IFRS 5 (notamment la

neutralisation des amortissements) ;

- une provision liée

à l’amende anti-trust (entièrement payée avant la fin de l’exercice

2023) suite à la décision de la Cour d’appel de Paris en novembre

2023, de -127 millions d’euros ;

- l’impact du

recyclage des réserves d'écart de conversion liées à Pluxee pour

-540 millions d’euros au 31 janvier 2024. Sodexo a choisi de

comptabiliser la scission à la valeur nette comptable de Pluxee.

Par conséquent, la déconsolidation ne génère pas de plus ou

moins-value dans le compte de résultat consolidé au 29 février

2024, à l'exception de l'impact négatif du recyclage des réserves

d'écart de conversion, provenant principalement du Real brésilien

et du Bolivar vénézuélien. Cette perte hors trésorerie est purement

technique et n’a aucune incidence sur les capitaux propres de

Sodexo, sa trésorerie ou sa capacité à distribuer des

dividendes.

Aucun de ces éléments n’aura d’impact sur les

dividendes de Sodexo pour l’exercice 2024, dans la mesure où le

ratio de distribution sera uniquement basé sur le résultat net

ajusté des activités poursuivies de Sodexo.

1.3 Situation financière

du Groupe

Suite au spin-off, les actifs et passifs de Pluxee,

y compris la trésorerie, ont été déconsolidés au 31 janvier 2024.

Les flux de trésorerie générés par Pluxee entre le début de

l'exercice fiscal et le spin-off sont présentés comme des flux de

trésorerie liés à des activités abandonnées.

1.3.1 Flux de trésorerie

des activités poursuivies

Les flux de trésorerie des activités poursuivies

pour la période sont les suivants :

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

|

Autofinancement (1) |

739 |

733 |

|

Variation du BFR |

(513) |

(624) |

|

Paiement de loyers IFRS 16 |

(82) |

(98) |

|

Investissements opérationnels nets (y compris nouveaux

investissements clients) |

(246) |

(247) |

|

Liquidités générées par les opérations

(LGO) (2) |

(102) |

(236) |

|

Investissements financiers nets de cessions |

100 |

(11) |

|

Programme de rachat d’actions |

(26) |

(57) |

|

Dividendes versés aux actionnaires de la société mère |

(456) |

(352) |

|

Autres variations (dont actifs financiers, acquisitions,

change) |

50 |

95 |

|

(Augmentation)/réduction de l’endettement net |

(434) |

(561) |

(1) La différence avec l'Autofinancement tel que

présenté dans le Tableau de flux de trésorerie consolidé (section

2.1.4) provient des Nouveaux investissements clients, présentés

dans le tableau ci-dessus au sein des Investissements opérationnels

nets, alors qu'ils sont inclus dans l'Autofinancement dans le

tableau des flux de trésorerie, au sein de la ligne "variation des

investissements clients".

(2) Le Groupe considère que le traitement comptable

introduit par la norme IFRS 16 ne modifie pas la nature

opérationnelle de ses contrats de location. En conséquence, pour

que les indicateurs de performance du Groupe continuent de refléter

au mieux sa performance opérationnelle, le Groupe considère les

remboursements des dettes locatives comme des éléments

opérationnels impactant les liquidités générées par les opérations,

qui intègrent ainsi l’ensemble des paiements locatifs

indépendamment de leur nature fixe ou variable. Dans un souci de

cohérence, les dettes locatives ne sont pas incluses dans

l’endettement net (mais traitées comme des éléments

opérationnels).

Les liquidités générées par les opérations

s’établissent à -102 millions d’euros au premier semestre 2024,

contre -236 millions d’euros pour l’exercice précédent.

Au premier semestre 2024, l'Autofinancement est en

légère hausse à 739 millions d’euros contre 733 millions d’euros

pour la période précédente, du fait de l’augmentation du résultat

d’exploitation, atténuée par la variation défavorable de l’impôt

payé, en raison de remboursements exceptionnels enregistrés au

cours de l’exercice précédent. La variation du BFR ressort à -513

millions d’euros, du fait de la saisonnalité, en amélioration par

rapport à -624 millions d’euros au premier semestre de l’exercice

2023

Les investissements opérationnels nets, incluant

les nouveaux investissements clients, sont restés stables à 246

millions d’euros, soit 2% du chiffre d’affaires. Ce ratio est

attendu en hausse au second semestre en raison du calendrier des

investissements.

Les cessions nettes des acquisitions représentent

une entrée de trésorerie de 100 millions d’euros résultant

principalement de la cession de l’activité d’Aide à domicile, et

par quelques acquisitions, pour nos activités de convenience en

Amérique du Nord.

Le paiement des dividendes de l’exercice 2023

s’élève à 456 millions d’euros, contre 352 millions d’euros l’année

précédente, reflétant l’augmentation de 29% du dividende par

action.

En tenant compte des Autres variations,

l’endettement net consolidé augmente de 434 millions d’euros au

cours du premier semestre pour atteindre 3 352 millions d’euros au

29 février 2024.

1.3.2 Acquisitions et

cessions de la période

Le premier semestre de l’exercice 2024 a été marqué

par le spin-off et la cotation de Pluxee le 1er février 2024.

Les autres variations du périmètre consolidé du

premier semestre 2024 comprennent :

- la cession

d'activités non stratégiques, principalement d’Aide à domicile,

clôturée en octobre 2023 ;

- quelques

acquisitions ciblées, dont trois en Amérique du Nord pour nos

activités de convenience et une en Suède, dans les services de

restauration urbaine.

Les cessions nettes des acquisitions s’élèvent à

100 millions d’euros.

1.3.3 États financiers

consolidés condensés au 29 février 2024

|

(en millions d’euros) |

AU 29 FÉVRIER 2024 |

AU 31 AOÛT 2023 AJUSTÉ

(1) |

|

(en millions d’euros) |

AU 29 FÉVRIER 2024 |

AU 31 AOÛT 2023 AJUSTE

(1) |

|

Actif non courant |

9 470 |

9 406 |

|

Capitaux propres |

4 413 |

4 542 |

|

Actif courant hors trésorerie |

4 672 |

4 044 |

|

Participation ne donnant pas le contrôle |

17 |

12 |

|

|

|

|

|

Passif non courant |

6 159 |

6 440 |

|

Prêts intragroupes avec Pluxee |

|

1 215 |

|

|

|

|

|

Trésorerie et équivalents |

1 454 |

1 455 |

|

Passif courant |

5 007 |

5 481 |

|

Actifs détenus en vue de la vente ou d'une distribution |

|

5 889 |

|

Passifs détenus en vue de la vente ou d'une distribution |

|

5 534 |

|

TOTAL ACTIF |

15 596 |

22 009 |

|

TOTAL PASSIF |

15 596 |

22 009 |

(1) Au 31 août 2023, afin de se projeter

sur une position financière post spin-off, dans ce tableau les

prêts intragroupe entre Sodexo et Pluxee ne sont pas éliminés

(d'une part un prêt de 1 215 millions d'euros, présenté dans

ce tableau à l'actif en "prêts intragoupe avec Pluxee" avec

contrepartie en passifs liés aux actifs détenus à la vente", et

d'autre part des dépôts de Pluxee dans le cash-pooling pour 570

millions d'euros, présentés dans ce tableau à l'actif en diminution

de la trésorerie avec contrepartie en "actifs détenus à la vente"),

ce qui explique les écarts avec les état de synthèse en note 4.1.3,

dans lesquels les prêts intragroupe sont éliminés. Par ailleurs,

ces prêts intragroupe sont considérés comme soldés au 31 août 2023,

et donc entrent dans le calcul de l'endettement net, dans la mesure

où ils l'ont été juste avant la date de cotation de Pluxee.

La diminution des capitaux propres résulte de la

déconsolidation de Pluxee en date du 1er février 2024.

Les actifs et passifs détenus en vue de la vente à

la vente ou d'une distribution sont nuls au 29 février 2024, suite

au spin-off de Pluxee et à la cession des entités d’Aide à

domicile.

|

(en millions d’euros) |

AU 29 FÉVRIER 2024 |

AU 31 AOÛT 2023 AJUSTÉ

(1) |

AU 28 FÉVRIER 2023 AJUSTÉ

(1) |

|

Endettement |

4 797 |

5 588 |

5 632 |

|

Endettement net |

3 352 |

2 918 |

4 069 |

|

Taux d’endettement net |

75,7% |

64,1% |

99,3% |

|

Ratio d’endettement net/ EBITDA (2) |

2,3x |

2,2x |

3,2x |

(1) L'Endettement net au 28 février 2023 et au 31

août 2023 a été ajustés pour exclure Pluxee et refléter la

situation financière post spin-off, avec les prêts et dépôts

intragroupes auprès de Pluxee considérés comme payés.

(2) Nouvelle définition de l'EBITDA, se référer aux

Indicateurs Alternatifs de Performance en section 1.3.6

Au 29 février 2024, l'Endettement net s’élève à 3

352 millions d’euros, contre 2 918 millions d’euros à la fin de

l’exercice 2023 (ajusté), reflétant la saisonnalité typique des

flux de trésorerie avec paiement des dividendes et besoins en fonds

de roulement au premier semestre. Compte tenu de l’augmentation de

l’EBITDA, l’augmentation du ratio d’endettement net sur EBITDA

depuis la fin de l’exercice est limitée à 0,1x, soit 2,3x, et bien

en dessous des niveaux enregistrés à la fin du premier semestre de

l’exercice 2023 de 3,2x.

Au cours de la période, deux obligations ont été

remboursées : 300 millions d’euros, à échéance de mai 2025, au taux

d’intérêt de 1,125% en novembre 2023, et 500 millions d’euros à

échéance de janvier 2024, au taux d’intérêt de 0,50%. Par

conséquent, le taux d’intérêt moyen des obligations à la fin du

premier semestre de l’exercice 2024 atteint 1,9%, contre 1,7% à la

fin du mois d’août 2023.

Au 29 février 2024, la dette brute du Groupe d’un

montant de 4 797 millions d’euros est libellée en euros à hauteur

de 67%, en dollars à hauteur de 24% et en livres sterling à hauteur

de 8%, avec une échéance moyenne de 3,7 ans, 94% à taux fixes et

100% sans covenants financiers.

La trésorerie opérationnelle représente un total de

1 445 millions d’euros.

À la fin du premier semestre de l’exercice 2024, le

total des lignes de crédit non utilisées dont dispose le Groupe

s’élève à 1,6 milliard d’euros.

1.3.4 Événements

postérieurs à la clôture

Aucun événement significatif n’a eu lieu depuis la

clôture du premier semestre.

1.3.5 Effet de

change

Il convient de préciser que les fluctuations

monétaires n’entraînent pas de risques opérationnels dans la mesure

où le chiffre d’affaires et les coûts des filiales sont libellés

dans les mêmes devises.

|

1 € = |

TAUX MOYENS1 2024 |

TAUX MOYENS1 2023 |

TAUX MOYEN S1 2024 VS.

S1 2023 |

TAUX DE CLÔTURE S1 2024 AU 29/02/2024 |

TAUX DE CLÔTURE S1 2023 AU 31/8/2022 |

TAUX DE CLÔTURE 29/02/2024 VS. 31/8/2023 |

|

Dollar US |

1,082 |

1,031 |

-4,7% |

1,083 |

1,087 |

+0,4% |

|

Livre sterling |

0,864 |

0,874 |

+1,2% |

0,857 |

0,857 |

+0,1% |

|

Real brésilien |

5,364 |

5,417 |

+1,0% |

5,405 |

5,308 |

-1,8% |

L’effet de change négatif au premier semestre de

l’exercice 2024 de -3,3% est lié à l’appréciation de l’euro

notamment par rapport au dollar américain, au dollar australien, au

renminbi chinois, à la roupie indienne et au peso chilien.

Sodexo exerce ses activités dans 45 pays. Les

devises les plus significatives dans le chiffre d’affaires et dans

le résultat d’exploitation au cours du premier semestre de

l’exercice 2024 sont les suivantes :

|

EXERCICE S1 2024 |

% DU CHIFFRE D’AFFAIRES |

% DU RÉSULTAT D’EXPLOITATION |

|

Dollar US |

45% |

67% |

|

Euro |

23% |

4% |

|

Livre sterling |

8% |

7% |

|

Real brésilien |

4% |

4% |

L’effet de change est déterminé en appliquant les

taux de change moyens de l’exercice précédent aux montants de

l’exercice en cours.

1.3.6 Définitions des

indicateurs alternatifs de performance

Coût pondéré de la dette

Le coût pondéré de la dette est calculé en fin de

période et correspond à la moyenne pondérée du taux de financement

sur la dette financière (incluant les instruments dérivés et les

bons de trésorerie) et les soldes de cash-pooling en fin de

période.

Ratios Financiers

|

|

|

S1 2024 |

S1 2023 AJUSTÉ |

|

Taux d’endettement net |

Dettes financières (1)

– trésorerie opérationnelle (2) |

75,7 % |

99,3

% |

|

Capitaux propres et intérêts minoritaires |

|

Ratio d’endettement net |

Dettes financières (1)

– trésorerie opérationnelle (2) |

2,3 |

3,2 |

|

EBITDA (ajusté) sur 12 mois glissants (3) |

Réconciliation des ratios

financiers

|

|

|

S1 2024 |

S1 2023 AJUSTÉ |

| (1) Dettes

financières |

Emprunts et dettes financières non courants |

4 748 |

5 086 |

|

+ Emprunts et dettes financières courants |

52 |

548 |

|

- Instruments financiers dérivés à l’actif |

(3) |

(3) |

|

DETTES FINANCIÈRES |

4 797 |

5 632 |

| (2) Trésorerie

opérationnelle |

Trésorerie et équivalents de trésorerie |

1 454 |

1 457 |

|

Dépôts de Pluxee |

|

(490) |

|

Prêts avec Pluxee |

|

603 |

|

- Découverts bancaires |

(9) |

(7) |

|

TRÉSORERIE OPÉRATIONNELLE |

1 445 |

1 563 |

| (3) EBITDA (ajusté)

(1) sur 12 mois glissants |

Résultat d’exploitation |

1 043 |

928 |

|

+ Dépréciations et amortissements |

431 |

419 |

|

+ Étalement des Investissements clients |

150 |

127 |

|

- Loyers payés |

(197) |

(204) |

|

EBITDA (AJUSTÉ) SUR 12 MOIS GLISSANTS |

1 428 |

1 271 |

(1) Par souci de simplification, le terme EBITDA

est utilisé en référence à l'EBITDA ajusté.

Note: l'EBITDA sur 12 mois glissants incluant les

loyers payés s'élève à 1,625 million euros pour le 1er semestre de

l'exercice 2024, contre 1,475 millions d'euros pour le 1er semestre

2023.

Liquidités générées par les

opérations

Veuillez-vous reporter à la section Situation

financière du Groupe.

Croissance hors effet de

change

L’effet de change est déterminé en appliquant les

taux de change moyens de l’exercice précédent aux montants de

l’exercice en cours, à l’exception des économies en situation

d’hyperinflation où tous les chiffres sont convertis au dernier

taux de clôture pour les deux périodes lorsque l’impact est

important.

Endettement net

L’endettement net correspond aux emprunts du Groupe

à la date du bilan diminués de la trésorerie opérationnelle.

Croissance interne

La croissance interne correspond à l’augmentation

du chiffre d’affaires d’une période donnée (la « période actuelle

») par rapport au chiffre d’affaires publié de la même période de

l’exercice précédent, calculée au taux de change de l’exercice

précédent et en excluant l’impact des acquisitions (ou prises de

contrôle) ou des cessions d’activités comme suit :

- pour les

acquisitions (ou prises de contrôle) d’activités au cours de la

période actuelle, le chiffre d’affaires réalisé sur la période

depuis la date d’acquisition est exclu du calcul de la croissance

interne ;

- pour les

acquisitions (ou prises de contrôle) d’activités au cours de

l’exercice précédent, le chiffre d’affaires réalisé sur la période

actuelle allant jusqu’au 1er anniversaire de l’acquisition est

exclu ;

- pour les cessions

(ou pertes de contrôle) d’activités au cours de l’exercice

précédent, le chiffre d’affaires réalisé sur la période comparative

de l’exercice précédent jusqu’à la date de cession est exclu ;

- pour les cessions

(ou pertes de contrôle) d’activités au cours de l’exercice actuel,

le chiffre d’affaires réalisé sur la période commençant 12 mois

avant la date de cession et allant jusqu’à la date de clôture de la

période comparative de l’exercice précédent est exclu.

Résultat net ajusté

Le résultat net ajusté est défini comme le résultat

net excluant les éléments significatifs inhabituels et/ou peu

fréquents de l’exercice et correspond au résultat net part du

Groupe, exclusion faite des autres produits et charges

opérationnels après impôt, ainsi que des éléments non récurrents

significatifs inclus dans les charges financières nettes et dans

l’impôt sur les résultats, le cas échéant.

Résultat net ajusté par action

Le résultat net ajusté par action correspond au

résultat net ajusté divisé par le nombre moyen d’actions.

Marge d’exploitation

La marge d’exploitation correspond au résultat

d’exploitation divisé par le chiffre d’affaires.

Marge d’exploitation à taux

constant

La marge d’exploitation à taux constant correspond

au résultat d’exploitation divisé par le chiffre d’affaires. Elle

est calculée en convertissant les chiffres de l’exercice 2024 au

taux de l’exercice 2023, à l’exception des économies en situation

d’hyperinflation.

Nouveau reporting par segment suite à

l'évolution de l'organisation

Dans le cadre de la simplification de

l'organisation, à compter de l'exercice 2024, certain contrats ou

opérations ont été réalloués entre segments, avec des impacts

principalement en Europe de Santé & Seniors vers Éducation.

Le chiffre d'affaires retraité par segment pour

l'exercice 2023 est le suivant:

|

CHIFFRE D’AFFAIRES(en millions d’euros) |

Exercice 2023 |

T1 2023 |

T2 2023 |

T3 2023 |

T4 2023 |

|

Publié |

Retraité |

Publié |

Retraité |

Publié |

Retraité |

Publié |

Retraité |

Publié |

Retraité |

|

Amérique du Nord |

10 479 |

10 479 |

2 992 |

2 992 |

2 506 |

2 506 |

2 658 |

2 658 |

2 322 |

2 322 |

|

Entreprises & Administrations |

3 865 |

2 723 |

1 009 |

699 |

874 |

641 |

959 |

679 |

1 023 |

704 |

|

Sodexo Live! (1) |

-- |

1 184 |

-- |

327 |

-- |

248 |

-- |

296 |

-- |

312 |

|

Santé & Séniors |

3 440 |

3 399 |

877 |

866 |

844 |

831 |

856 |

844 |

863 |

858 |

|

Éducation |

3 173 |

3 173 |

1 106 |

1 100 |

788 |

786 |

844 |

839 |

436 |

448 |

|

Europe |

8 071 |

8 071 |

2 047 |

2 047 |

1 980 |

1 980 |

2 042 |

2 042 |

2 002 |

2 002 |

|

Entreprises & Administrations |

5 337 |

4 464 |

1 337 |

1 125 |

1 296 |

1 110 |

1 324 |

1 115 |

1 380 |

1 114 |

|

Sodexo Live! (1) |

-- |

599 |

-- |

141 |

-- |

118 |

-- |

138 |

-- |

202 |

|

Santé & Séniors |

2 026 |

1 950 |

504 |

470 |

505 |

481 |

531 |

498 |

487 |

500 |

|

Éducation |

708 |

1 059 |

206 |

311 |

179 |

271 |

187 |

291 |

136 |

185 |

|

Reste du Monde |

4 087 |

4 087 |

1 057 |

1 057 |

998 |

998 |

1 055 |

1 055 |

978 |

978 |

|

Entreprises & Administrations |

3 659 |

3 546 |

941 |

914 |

898 |

871 |

946 |

916 |

874 |

845 |

|

Sodexo Live! (1) |

-- |

23 |

-- |

3 |

-- |

5 |

-- |

6 |

-- |

9 |

|

Santé & Séniors |

337 |

376 |

87 |

95 |

81 |

92 |

83 |

93 |

87 |

96 |

|

Éducation |

91 |

142 |

29 |

45 |

19 |

30 |

26 |

39 |

17 |

28 |

|

Sodexo |

22 637 |

22 637 |

6 097 |

6 097 |

5 484 |

5 484 |

5 755 |

5 755 |

5 301 |

5 301 |

(1) À partir du S1 2024, Entreprises &

Administrations exclut Sodexo Live!, présenté séparément.

Informations

consolidées du premier semestre de l’exercice

2024

2.1 Comptes

consolidés

Les informations comparatives du compte de

résultat et du tableau des flux de trésorerie consolidés présentées

dans ce document ont été retraitées pour refléter le classement en

activités non poursuivies de l'activité Services Avantages &

Récompenses (Pluxee) conformément à la norme IFRS 5 « Actifs non

courants détenus en vue de la vente et activités abandonnées ». Les

retraitements des données telles que publiées précédemment sont

présentés dans la note 3.1.

2.1.1 Compte de résultat

consolidé

|

(en millions d’euros) |

NOTES |

1ER SEMESTRE 2024 |

1ER SEMESTRE 2023 retraité IFRS 5 |

|

Chiffre d’affaires |

4.1 |

12 101 |

11 581 |

|

Coût des ventes |

4.2 |

(10 626) |

(10 168) |

|

Marge brute |

|

1 475 |

1 413 |

|

Charges administratives et commerciales |

4.2 |

(864) |

(869) |

|

Quote-part dans les résultats des entreprises mises

en équivalence dans le prolongement de l’activité

du Groupe |

|

1 |

1 |

|

Résultat d’exploitation |

4.1 |

612 |

545 |

|

Autres produits opérationnels |

4.2 |

83 |

1 |

|

Autres charges opérationnelles |

4.2 |

(53) |

(37) |

|

Résultat opérationnel |

|

642 |

509 |

|

Produits financiers |

8.1 |

50 |

38 |

|

Charges financières |

8.1 |

(96) |

(81) |

|

Quote-part dans les résultats des autres entreprises

mises en équivalence |

|

3 |

— |

|

Résultat avant impôt |

|

599 |

466 |

|

Impôt sur les résultats |

9.1 |

(99) |

(122) |

|

Résultat net des activités poursuivies |

|

500 |

344 |

|

Résultat net des activités non poursuivies |

3.1 |

(568) |

104 |

|

Résultat net |

|

(68) |

448 |

|

Dont : |

|

|

|

|

Part revenant aux participations ne donnant pas le contrôle |

|

6 |

8 |

|

Résultat net des activités poursuivies - Part revenant aux

participations ne donnant pas le contrôle |

|

4 |

5 |

|

Résultat net des activités non poursuivies - Part revenant aux

participations ne donnant pas le contrôle |

|

2 |

3 |

|

PART REVENANT AU GROUPE |

|

(74) |

440 |

|

Résultat net des activités poursuivies - Part revenant au

Groupe |

|

496 |

339 |

|

Résultat net des activités non poursuivies - Part revenant

au Groupe |

|

(570) |

101 |

|

Résultat net part du Groupe par action

(en euros) |

7.2 |

(0,50) |

3,01 |

|

Résultat net des activités poursuivies part du Groupe par action

(en euros) |

|

3,39 |

2,32 |

|

Résultat net des activités non poursuivies part du Groupe par

action (en euros) |

|

(3,89) |

0,69 |

|

Résultat net part du Groupe dilué par action

(en euros) |

7.2 |

(0,50) |

2,98 |

|

Résultat net des activités poursuivies part du Groupe dilué par

action (en euros) |

|

3,35 |

2,30 |

|

Résultat net des activités non poursuivies part du Groupe dilué par

action (en euros) |

|

(3,85) |

0,68 |

2.1.2 État du résultat

global consolidé

|

(en millions d’euros) |

1ER SEMESTRE 2024 |

1ER SEMESTRE 2023 retraité IFRS 5 |

|

RÉSULTAT NET |

(68) |

448 |

|

Autres éléments du résultat global appelés à un

reclassement ultérieur en résultat |

502 |

(384) |

|

Variation de la juste valeur des instruments dérivés

de couverture |

— |

— |

|

Variation de la juste valeur des instruments dérivés

de couverture transférée en résultat |

— |

— |

|

Écarts de conversion |

(31) |

(385) |

|

Écarts de conversion transférés en résultat |

533 |

— |

|

Impôts sur les autres éléments du résultat global appelés à un

reclassement ultérieur en résultat |

— |

— |

|

Part des autres éléments du résultat global dans

les entreprises mises en équivalence, nets d’impôts |

— |

1 |

|

Autres éléments du résultat global qui ne seront pas

reclassés ultérieurement en résultat |

12 |

20 |

|

Réévaluation du passif net au titre des régimes à prestations

définies |

(12) |

(101) |

|

Variation de la juste valeur des actifs financiers réévalués par le

biais des autres éléments du résultat global |

22 |

98 |

|

Impôts sur les autres éléments du résultat global qui ne seront pas

reclassés ultérieurement en résultat |

2 |

23 |

|

TOTAL AUTRES ÉLÉMENTS DU RÉSULTAT GLOBAL APRÈS

IMPÔTS |

514 |

(365) |

|

RÉSULTAT GLOBAL DES ACTIVITÉS POURSUIVIES |

474 |

31 |

|

RÉSULTAT GLOBAL DES ACTIVITÉS NON POURSUIVIES |

(28) |

51 |

|

RÉSULTAT GLOBAL |

446 |

82 |

|

Dont : |

|

|

|

Part revenant au Groupe |

440 |

75 |

|

Résultat global des activités poursuivies - Part revenant au

Groupe |

469 |

25 |

|

Résultat global des activités non poursuivies - Part revenant au

Groupe |

(29) |

50 |

|

Part revenant aux participations ne donnant pas le contrôle |

6 |

7 |

|

Résultat global des activités poursuivies - Part revenant aux

participations ne donnant pas le contrôle |

4 |

6 |

|

Résultat global des activités non poursuivies - Part revenant aux

participations ne donnant pas le contrôle |

2 |

1 |

2.1.3 État consolidé de la

situation financière

Actif

|

(en millions d’euros) |

NOTES |

AU 29 FÉVRIER 2024 |

AU 31 AOÛT 2023 |

|

Écarts d’acquisition |

|

5 603 |

5 568 |

|

Autres immobilisations incorporelles |

|

439 |

448 |

|

Immobilisations corporelles |

|

543 |

510 |

|

Droits d’utilisation relatifs aux contrats de location |

|

721 |

787 |

|

Investissements clients |

|

695 |

687 |

|

Participations dans les entreprises mises en équivalence |

|

70 |

66 |

|

Actifs financiers non courants |

8.3 |

1 109 |

1 071 |

|

Autres actifs non courants |

|

70 |

77 |

|

Impôts différés actifs |

|

220 |

192 |

|

ACTIFS NON COURANTS |

|

9 470 |

9 406 |

|

Actifs financiers courants |

8.3 |

79 |

74 |

|

Stocks |

|

321 |

324 |

|

Créances d’impôt sur les résultats |

|

164 |

84 |

|

Clients et autres actifs d'exploitation courants |

4.3 |

4 108 |

3 562 |

|

Trésorerie et équivalents de trésorerie |

8.2 |

1 454 |

2 025 |

|

Actifs détenus en vue de la vente ou d'une distribution |

3.1 |

— |

5 319 |

|

ACTIFS COURANTS |

|

6 126 |

11 388 |

|

TOTAL DE L’ACTIF |

|

15 596 |

20 794 |

Passif et capitaux propres

|

(en millions d’euros) |

NOTES |

AU 29 FÉVRIER 2024 |

AU 31 AOÛT 2023 |

|

Capital |

|

590 |

590 |

|

Primes d’émission |

|

248 |

248 |

|

Réserves et résultats non distribués |

|

3 575 |

3 704 |

|

CAPITAUX PROPRES – PART DU GROUPE |

|

4 413 |

4 542 |

|

PARTICIPATIONS NE DONNANT PAS LE CONTRÔLE |

|

17 |

12 |

|

CAPITAUX PROPRES |

7 |

4 430 |

4 554 |

|

Emprunts et dettes financières non courants |

8.4 |

4 748 |

5 056 |

|

Dettes locatives non courantes |

|

625 |

683 |

|

Avantages au personnel |

|

268 |

265 |

|

Autres passifs non courants |

4.3 |

182 |

174 |

|

Provisions non courantes |

6.1 |

131 |

110 |

|

Impôts différés passifs |

|

205 |

152 |

|

PASSIFS NON COURANTS |

|

6 159 |

6 440 |

|

Découverts bancaires |

8.2 |

9 |

— |

|

Emprunts et dettes financières courants |

8.4 |

52 |

537 |

|

Dettes locatives courantes |

|

148 |

148 |

|

Dettes d’impôt sur les résultats |

|

221 |

177 |

|

Provisions courantes |

6.1 |

71 |

79 |

|

Fournisseurs et autres dettes |

4.3 |

4 506 |

4 540 |

|

Passifs liés aux actifs détenus en vue de la vente ou d'une

distribution |

3.1 |

— |

4 319 |

|

PASSIFS COURANTS |

|

5 007 |

9 800 |

|

TOTAL DU PASSIF ET DES CAPITAUX PROPRES |

|

15 596 |

20 794 |

2.1.4 Tableau de flux de

trésorerie consolidé

|

(en millions d’euros) |

NOTES |

1ER SEMESTRE 2024 |

1ER SEMESTRE 2023 retraité IFRS 5 |

|

Résultat opérationnel |

|

642 |

509 |

|

Amortissements et dépréciations des immobilisations corporelles,

incorporelles et des droits d’utilisation relatifs aux

contrats de location (1) |

|

235 |

228 |

|

Variation des investissements clients (2) |

|

(5) |

(37) |

|

Provisions |

|

(18) |

(23) |

|

Plus ou moins-values de cessions et de dilutions |

|

(74) |

(2) |

|

Autres charges et produits sans incidence sur la trésorerie |

|

16 |

19 |

|

Produits des participations dans les entreprises mises en

équivalence |

|

2 |

2 |

|

Intérêts payés nets |

|

(17) |

(6) |

|

Intérêts payés relatifs aux dettes locatives |

|

(11) |

(8) |

|

Impôts payés |

|

(111) |

(51) |

|

Autofinancement |

|

659 |

631 |

|

Variation des stocks |

|

3 |

(8) |

|

Variation des clients et autres actifs d'exploitation courants |

|

(543) |

(544) |

|

Variation des fournisseurs et autres dettes |

|

27 |

(72) |

|

Variation du besoin en fonds de roulement lié à

l’activité |

|

(513) |

(624) |

|

Flux nets de trésorerie liés aux activités opérationnelles

poursuivies |

|

146 |

7 |

|

Flux nets de trésorerie liés aux activités opérationnelles

non poursuivies |

3.1 |

172 |

254 |

|

FLUX NETS DE TRÉSORERIE LIÉS AUX ACTIVITÉS

OPÉRATIONNELLES |

|

318 |

261 |

|

Acquisitions d’immobilisations |

|

(181) |

(162) |

|

Cessions d’immobilisations |

|

15 |

17 |

|

Variation des actifs financiers et participations mises en

équivalence |

|

3 |

(28) |

|

Regroupements d'entreprises |

|

(54) |

(12) |

|

Cessions d'activités |

3.1 |

148 |

1 |

|

Flux nets de trésorerie liés aux activités d'investissement

poursuivies |

|

(69) |

(184) |

|

Flux nets de trésorerie liés aux activités d'investissement

non poursuivies |

3.1 |

(1 740) |

(58) |

|

FLUX NETS DE TRÉSORERIE LIÉS AUX ACTIVITÉS

D’INVESTISSEMENT |

|

(1 809) |

(242) |

|

Dividendes versés aux actionnaires de Sodexo S.A. |

7.1 |

(456) |

(352) |

|

Dividendes versés aux participations ne donnant pas le

contrôle |

|

(1) |

(4) |

|

Achats d’actions propres |

7.1 |

(26) |

(57) |

|

Cessions nettes d'actions propres |

7.1 |

(2) |

— |

|

Variation des participations ne donnant pas le contrôle |

|

— |

— |

|

Émissions d’emprunts et dettes financières |

8.4 |

326 |

267 |

|

Remboursements d’emprunts et dettes financières |

8.4 |

(1 133) |

(272) |

|

Remboursements des dettes locatives |

|

(82) |

(98) |

|

Flux nets de trésorerie liés aux activités de financement

poursuivies |

|

(1 374) |

(516) |

|

Flux nets de trésorerie liés aux activités de financement

non poursuivies |

3.1 |

1 065 |

(7) |

|

FLUX NETS DE TRÉSORERIE LIÉS AUX ACTIVITÉS DE

FINANCEMENT |

|

(309) |

(523) |

|

INCIDENCE DES DIFFÉRENCES DE CHANGE ET AUTRES |

|

15 |

(100) |

|

Incidences des différences de changes et autres des

activités poursuivies |

|

41 |

(70) |

|

Incidences des différences de changes et autres des

activités non poursuivies |

|

(26) |

(30) |

|

VARIATION DE TRÉSORERIE ET ÉQUIVALENT DE

TRÉSORERIE |

|

(1 785) |

(604) |

|

TRÉSORERIE ET ÉQUIVALENT DE TRÉSORERIE À L’OUVERTURE DE LA

PÉRIODE |

|

3 230 |

3 217 |

|

dont Trésorerie et équivalents de trésorerie à l'ouverture de la

période provenant des activités poursuivies |

|

2 025 |

3 217 |

|

dont Trésorerie et équivalents de trésorerie à l'ouverture de la

période provenant des activités non poursuivies |

|

1 205 |

|

|

TRÉSORERIE ET ÉQUIVALENT DE TRÉSORERIE À LA CLÔTURE DE LA

PÉRIODE |

8.2 |

1 445 |

2 613 |

|

dont Trésorerie et équivalents de trésorerie à la clôture de la

période provenant des activités poursuivies |

|

1 445 |

1 450 |

|

dont Trésorerie et équivalents de trésorerie à la clôture de la

période provenant des activités non poursuivies |

|

— |

1 163 |

(1) Dont amortissement des droits

d'utilisation relatifs aux contrats de location de 91 millions

d’euros comptabilisés au 1er semestre 2024 en application

de la norme IFRS 16 (93 millions d’euros comptabilisés au

1er semestre 2023).

(2) Depuis le 1er semestre 2024, la

variation des investissements clients précédemment classée en

activité d’investissements est présentée en flux de trésorerie liés

aux activités opérationnelles. Ce changement de présentation a été

reflété dans l'information comparative du 1er semestre 2023.

2.1.5 Variation des

capitaux propres consolidés

|

(en millions d’euros) |

NOMBRE D’ACTIONS |

CAPITAL |

PRIMES D’ÉMISSION |

RÉSERVES ET RÉSULTAT |

ÉCARTS DE CONVERSION |

TOTAL DES CAPITAUX PROPRES |

|

PART DU GROUPE |

PART DES PARTICIPATIONS NE DONNANT PAS LE

CONTRÔLE |

TOTAL |

|

Notes |

7.1 |

|

|

|

|

|

|

|

|

Capitaux propres au 31 AOÛT

2023 |

147 454 887 |

590 |

248 |

4 514 |

(811) |

4 542 |

12 |

4 554 |

|

Résultat net |

|

|

|

(74) |

|

(74) |

6 |

(68) |

|

Autres éléments du résultat global (nets d’impôts) |

|

|

|

12 |

502 |

514 |

— |

514 |

|

Résultat global |

|

|

|

(62) |

502 |

440 |

6 |

446 |

|

Dividendes versés |

|

|

|

(456) |

|

(456) |

(1) |

(457) |

|