ECHO BONDS: Teleperformance lève 1,4 milliard d'euros d'obligations à long terme

16 Novembre 2023 - 6:27PM

Dow Jones News

PARIS (Agefi-Dow Jones)--Le gestionnaire de centre d'appels

Teleperformance a annoncé jeudi avoir réalisé une émission

obligataire de 1,4 milliard d'euros afin de refinancer

l'acquisition de son concurrent luxembourgeois Majorel, conclue

début novembre.

L'émission d'obligations à long terme non garanties a comporté deux

tranches de 700 millions d'euros chacune. La première est une

obligation senior à 5 ans qui portera un coupon annuel fixe de

5,25%, la seconde une obligation senior à 8 ans qui portera un

coupon fixe de 5,75%.

Le produit des obligations sera affecté au financement des besoins

généraux de Teleperformance et au refinancement partiel du

crédit-relais mis en place dans le cadre de l'acquisition de

Majorel pour un montant de 3 milliards d'euros.

"Sursouscrite plus de cinq fois par une base d'investisseurs

diversifiée de premier plan, cette émission obligataire d'un

montant de 1,4 milliard d'euros est un réel succès. Elle témoigne

de la confiance du marché dans la qualité du crédit du groupe", a

commenté Olivier Rigaudy, directeur général délégué et directeur

financier du groupe.

-François Schott, Agefi-Dow Jones; 01 41 27 47 92; fschott@agefi.fr

ed: VCA

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

November 16, 2023 12:12 ET (17:12 GMT)

Copyright (c) 2023 L'AGEFI SA

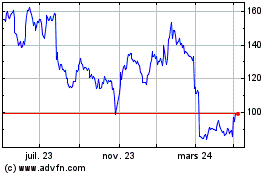

Teleperformance (EU:TEP)

Graphique Historique de l'Action

De Déc 2024 à Jan 2025

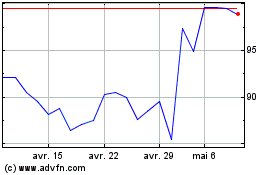

Teleperformance (EU:TEP)

Graphique Historique de l'Action

De Jan 2024 à Jan 2025