20241118 - Worldline -Lancement Obligation - Communiqué

NE PAS DIFFUSER, PUBLIER OU DISTRIBUER,

AUX ÉTATS-UNIS D’AMÉRIQUE, EN AUSTRALIE, AU CANADA, AU JAPON OU

DANS TOUTE AUTRE JURIDICTION DANS LAQUELLE LA COMMUNICATION,

PUBLICATION OU LA DISTRIBUTION DE CE COMMUNIQUE EST

ILLEGALE

Paris La Défense, 18 novembre 2024 -

Worldline [Euronext : WLN], un leader mondial des services de

paiement, annonce aujourd’hui l’organisation de plusieurs

appels avec des investisseurs crédit les lundi 18 novembre et mardi

19 novembre 2024. Worldline envisage de procéder, sous réserve des

conditions de marché, à une émission d’obligations senior Reg S non

garanties à taux fixe d’une maturité de 5 ans et libellées en euros

sous son programme EMTN (les

« Obligations »).

Les Obligations seraient destinées à être admises à la négociation

sur la Bourse de Luxembourg.

Le produit net de l’émission des Obligations envisagée serait

utilisé par Worldline pour financer ses besoins généraux, pouvant

inclure, en tout ou partie, le refinancement de son endettement

existant, dont les OCEANEs en circulation (0% 30 juillet 2025

600.000.000€ Obligations Convertibles/Échangeables et/ou 0% 30

juillet 2026 800.000.000€ Obligations

Convertibles/Échangeables).

Les conditions définitives des Obligations

envisagées, en cas d'émission, avec le prospectus de base de

Worldline et son supplément, seront disponibles sur le site de

Worldline à l'adresse suivante :

https://investors.worldline.com/fr/home/dette-et-notation.

Worldline pourrait en parallèle considérer un

rachat opportuniste de certaines de ses OCEANEs en circulation (0%

30 juillet 2025 600.000.000€ Obligations Convertibles/Échangeables

et/ou 0% 30 juillet 2026 800.000.000€ Obligations

Convertibles/Échangeables), sous réserve des conditions de

marché.

INFORMATIONS IMPORTANTES -

AVERTISSEMENTS

Le présent communiqué ne constitue pas un

prospectus au sens du règlement (UE) 2017/1129, tel que modifié (le

« Règlement Prospectus »). Ce communiqué de presse

ne constitue en aucune circonstance une offre au public ni une

invitation au public en lien avec une offre au sens du Règlement

Prospectus ou autrement. L’émission envisagée des Obligations ne

fait l’objet d’une offre au public à des personnes autres que des

investisseurs qualifiés (tels que définis par l’article 2(e) du

Règlement Prospectus) dans une quelconque juridiction, y compris la

France.

La diffusion de ce communiqué de presse peut,

dans certains pays, faire l’objet d’une réglementation spécifique.

Les personnes en possession de tout document ou autre information

auxquels il est fait référence dans le présent communiqué doivent

s’informer des éventuelles restrictions locales et s’y

conformer.

L’émission des Obligations ne sera offerte qu’en

dehors des États-Unis d’Amérique conformément à la réglementation

américaine « Regulation S » dans le cadre du U.S.

Securities Act de 1933, tel que modifié (le « Securities

Act »), sous réserve des conditions de marché et d’autres

conditions. L’émission des Obligations ne sera pas enregistrée en

vertu du Securities Act ou de la règlementation sur les valeurs

mobilières applicable dans toute autre juridiction et ne peut être

offerte ou cédée aux États-Unis d’Amérique en l’absence d’un

enregistrement ou d’une dispense des exigences d’enregistrement

découlant du Securities Act et de toute autre règlementation

applicable aux valeurs mobilières. Ce communiqué de presse ne

constitue pas une offre de vente ou la sollicitation d’une offre

d’achat concernant l’émission des Obligations, ni ne constitue une

offre, une sollicitation ou une vente dans toute juridiction dans

laquelle une telle offre, sollicitation ou vente serait

illégale.

L’émission des Obligations n’est pas destinée à

être offerte, vendue ou autrement mise à la disposition et ne doit

pas être offerte, vendue ou autrement mise à la disposition d’un

client de détail dans l’Espace Economique Européen («

EEE »). A cet effet, un « client de détail »

désigne une personne entrant dans l’une (ou plusieurs) des

catégories suivantes : (i) un client de détail au sens de l’article

4(1), paragraphe (11) de la directive (UE) 2014/65 (telle que

modifiée, « MiFID II ») ; (ii) un consommateur au

sens de la directive (UE) 2016/97, telle que modifiée, dans la

mesure où ce client ne peut pas être qualifié de client

professionnel au sens de l’article 4(1), paragraphe (10) de MiFID

II ; ou (iii) une personne n’étant pas un investisseur qualifié tel

que défini par l’article 2(e) du Règlement Prospectus.

L’émission des Obligations n’est pas destinée à

être offerte, vendue ou autrement mise à la disposition et ne doit

pas être offerte, vendue ou autrement mise à la disposition d’un

client de détail au Royaume-Uni. A cet effet, un « client de détail

» désigne une personne entrant dans l’une (ou plusieurs) des

catégories suivantes : (i) un client de détail, tel que défini à

l’article 2, paragraphe (8), du règlement (UE) 2017/565 tel qu’il

fait partie du droit applicable au Royaume-Uni en vertu du European

Union (Withdrawal) Act 2018 (« EUWA ») ; (ii) un

consommateur au sens du Financial Services and Markets Act 2000

(tel que modifié, le « FSMA ») et de toute règle

ou réglementation prise en application du FSMA pour transposer la

directive (UE) 2016/97, lorsque ce consommateur ne répond pas à la

qualification de client professionnel, tel que défini à l’article

2(1), paragraphe (8), du règlement (UE) 600/2014 tel qu’il fait

partie du droit applicable au Royaume-Uni en vertu de l’EUWA; ou

(iii) une personne n’étant pas un investisseur qualifié tel que

défini par l’article 2 du règlement (UE) 2017/1129, tel qu’il fait

partie du droit applicable au Royaume-Uni en vertu de l’EUWA.

La diffusion de ce communiqué de presse dans

tout pays où une telle diffusion pourrait constituer une violation

du droit applicable est interdite.

PROCHAINS EVENEMENTS

- 26 février 2025

: Résultats 2024

RELATIONS INVESTISSEURS

Laurent Marie

E laurent.marie@worldline.com

Peter Farren

E peter.farren@worldline.com

Guillaume Delaunay

E guillaume.delaunay@worldline.com

COMMUNICATION

Sandrine van der Ghinst

E sandrine.vanderghinst@worldline.com

Hélène Carlander

E helene.carlander@worldline.com

A PROPOS DE WORLDLINE

Worldline [Euronext : WLN] accélère la

croissance des entreprises de toutes tailles - rapidement,

simplement et en toute sécurité. S’appuyant sur des technologies de

paiement de pointe, une expertise locale et des solutions

personnalisées à destination de centaines de marchés et

d’industries, Worldline favorise la croissance de plus d'un million

d'entreprises dans le monde. Worldline a généré un chiffre

d'affaires de 4,6 milliards d'euros en 2023. worldline.com

La raison d’être de Worldline est de concevoir

et exploiter des services de paiement et de transactions numériques

pour contribuer à une croissance économique durable et renforcer la

confiance et la sécurité dans nos sociétés. Worldline les rend

respectueux de l’environnement, accessibles au plus grand nombre,

tout en accompagnant les transformations sociétales.

SUIVEZ-NOUS

AVERTISSEMENTS

Ce communiqué de presse ne peut être diffusé,

publié ou distribué, directement ou indirectement, aux États-Unis

d’Amérique, en Australie, au Canada, ou au Japon. La diffusion de

ce communiqué de presse peut, dans certains pays, faire l’objet

d’une réglementation spécifique et les personnes en possession de

tout document ou autre information auxquels il est fait référence

dans le présent communiqué doivent s’informer des éventuelles

restrictions locales et s’y conformer. Tout manquement à de telles

restrictions est susceptible de constituer une violation du droit

des valeurs mobilières de la juridiction en question.

- 20241118 - Worldline -Lancement Obligation - Communiqué

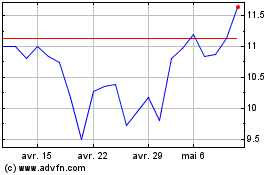

Worldline (EU:WLN)

Graphique Historique de l'Action

De Nov 2024 à Déc 2024

Worldline (EU:WLN)

Graphique Historique de l'Action

De Déc 2023 à Déc 2024