Groupe Casino - Plan de refinancement : le groupe Casino a finalisé l’opération visant à renforcer sa liquidité et sa ...

21 Novembre 2019 - 8:01AM

Groupe Casino - Plan de refinancement : le groupe Casino a

finalisé l’opération visant à renforcer sa liquidité et sa

structure financière

Plan de refinancement : le groupe

Casino a finalisé l’opération visant à renforcer sa liquidité et sa

structure financière

Paris, le 21 novembre 2019,

Le groupe Casino a finalisé hier son plan de

refinancement annoncé le 22 octobre visant à renforcer sa liquidité

et sa structure financière.

La finalisation de ces opérations permet au

Groupe de se concentrer pleinement sur l’atteinte de ses objectifs

opérationnels, financiers et stratégiques ainsi que sur la bonne

exécution de son plan de cessions d’actifs.

Ce plan a comporté deux volets :

- la levée de financement pour 1,8Md€ via un prêt à terme

(« Term Loan B ») pour 1000M€1 et une dette obligataire2

high yield sécurisée de 800M€, à échéance janvier 2024,

- l’extension de 2Md€ des lignes de crédit confirmées en France

en une nouvelle ligne de crédit confirmée (« RCF »), à

échéance octobre 2023.

La mise à disposition du Term Loan B et

l’émission de l’obligation high yield sécurisée, intervenues hier,

ont permis au groupe de:

- financer l’offre de rachat portant sur les obligations de

maturité 2020, 2021 et 2022 pour un montant décaissé de 806M€,

- rembourser les lignes de crédit tirées à date pour 630M€,

et

- payer les honoraires et commissions liés à la transaction.

Le montant résiduel de 290M€3 a été placé sur un

compte séquestre, dédié aux remboursements futurs de dette.

Cette opération a permis de porter la maturité

de la dette du groupe4 à 3,8 ans, contre 3,3 ans avant

l’opération.

Avec l’extension des lignes de crédit confirmées

dans le nouveau RCF de 2Md€, le groupe Casino dispose désormais de

2,3Md€ de lignes de crédit confirmées non tirées en France. La

maturité moyenne de ces lignes est de 3,6 ans contre 1,6 an avant

l’opération.

Ce communiqué de presse constitue une

divulgation publique d'informations privilégiées au titre du

règlement (UE) n° 596/2014 du 16 avril 2014 et du règlement

d'exécution (UE) n° 2016/1055 du 10 juin 2016.

Déclarations prospectives

Ce communiqué de presse peut contenir des

déclarations prospectives. Ces déclarations prospectives peuvent

être identifiées à l’aide de la terminologie prospective, notamment

les termes «croire», «s’attendre à», «anticiper», «peut»,

«présumer», «planifier», «avoir l’intention de», «sera», «devrait»,

«estimation», «risque» et/ou, dans chaque cas, leur contraire, ou

d’autres variantes ou terminologie comparable. Ces déclarations

prospectives comprennent tout sujet qui ne porte pas sur des faits

historiques et incluent des déclarations relatives aux intentions,

aux convictions ou aux attentes actuelles de la Société ou de l'un

des membres de son groupe, notamment en ce qui concerne les

résultats d'exploitation, la situation financière, la liquidité,

les perspectives, la croissance et les stratégies de la Société ou

de l'un des membres de son groupe et les industries dans lesquelles

ils exercent une activité. De par leur nature, les déclarations

prospectives impliquent des risques et des incertitudes car elles

concernent des événements et dépendent de circonstances

susceptibles de survenir ou non à l'avenir. Les lecteurs sont

avertis que les déclarations prospectives ne constituent pas une

garantie de la performance future et que les résultats

d'exploitation, la situation financière et la liquidité de la

Société ou de l'un des membres de son groupe, ainsi que le

développement des secteurs dans lesquels ils exercent leurs

activités, peuvent différer considérablement de ceux du Groupe ou

de ceux sous-entendus par les déclarations prospectives figurant

dans ce communiqué de presse. En outre, même si les résultats

d’exploitation, la situation financière et la liquidité de la

Société ou de tout membre de son groupe et le développement des

secteurs dans lesquels ils exercent des activités sont conformes

aux déclarations prospectives contenues dans ce communiqué de

presse, ces résultats ou ces évolutions peuvent ne pas être

indicatifs des résultats ou de l'évolution des périodes

ultérieures.

Les déclarations prospectives et les

informations contenues dans cette annonce sont faites à la date des

présentes et la Société n’assume aucune obligation de mettre à jour

publiquement ou de réviser toute déclaration ou information

prospective, que ce soit à la suite de nouvelles informations,

d'événements futurs ou de toute autre manière, sauf si requis par

la loi.

CONTACTS ANALYSTES ET

INVESTISSEURSRégine GAGGIOLI – Tél :

+33 (0)1 53 65 64 17

rgaggioli@groupe-casino.frou+33 (0)1 53 65 24 17

IR_Casino@groupe-casino.fr

CONTACTS PRESSEGroupe

Casino – Direction de la CommunicationStéphanie ABADIE -

sabadie@groupe-casino.fr - +33 (0)6 26 27 37

05ou+33(0)1 53 65 24 78 -

directiondelacommunication@groupe-casino.frAgence IMAGE

7Karine ALLOUIS – Tel : +33(0)1 53 70 74 84 -

kallouis@image7.frFlore LARGER – Tel : +33(0)6 33 13 41 50 -

flarger@image7.fr

1 Emis avec une décote de 1%, soit 990M€ reçus par le Groupe

2 Emission réalisée par Quatrim, filiale contrôlée indirectement

à 100% par Casino, Guichard-Perrachon

3 Dette obligataire et prêt à terme

4 Dont c. 100M€ serviront au remboursement de la dette

Ségisor

- 2019.11.21 - Groupe Casino - Finalisation du plan de

refinancement

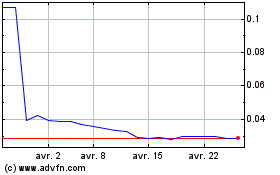

Casino Guichard Perrachon (EU:CO)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Casino Guichard Perrachon (EU:CO)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024