SCOR émet une nouvelle solution de capital contingent

Communiqué de presse3 décembre 2019 - N° 34

SCOR émet une nouvelle solution de

capital contingent

SCOR annonce le lancement d’une nouvelle

solution de capital contingent pour une durée de trois ans prenant

la forme d’une ligne d’émission contingente d’actions, qui apporte

au Groupe une couverture de EUR 300 millions en cas de

survenance d’événements extrêmes (catastrophes naturelles ou

événements affectant la mortalité). Cette solution permet de

protéger la solvabilité du Groupe dans de tels cas et s’inscrit

dans le cadre du nouveau plan stratégique « Quantum Leap

».

Il s’agit du quatrième dispositif de capital

contingent lancé par SCOR. Il s’inscrit dans la continuité des

programmes précédents d’une solution innovante mise en place pour

la première fois le 1er janvier 2011.

Dans le cadre de l’autorisation accordée par son

Assemblée générale en avril 2019, SCOR met en place une nouvelle

ligne d’émission contingente d’actions avec J.P. Morgan. Cette

solution remplacera, au 1er janvier 2020, l’actuelle solution de

capital contingent, qui arrive à terme le 31 décembre 2019.

Le mécanisme de protection sera déclenché en cas

de survenance d’événements extrêmes affectant la mortalité ainsi

qu’en cas de catastrophes naturelles afin de préserver la

solvabilité de SCOR. Cette solution permet également à SCOR de

diversifier les voies et moyens pour prolonger sa solvabilité et en

offrant une alternative très compétitive en termes de coût aux

rétrocessions traditionnelles et aux titres assurantiels ILS.

La probabilité de survenance d’événements

déclencheurs du mécanisme de capital contingent est très faible et

similaire au dernier dispositif de capital contingent, ce qui

minimise les coûts pondérés probabilisés pour SCOR et ses

actionnaires.

Dans le cadre de ce nouveau programme, le

montant maximum des augmentations de capital qui pourraient

résulter des tirages sur le programme s'élève à EUR 300 millions

(prime d'émission incluse), montant pour lequel SCOR a reçu un

engagement ferme de souscription de la part de J.P. Morgan.

L’émission d’actions sera déclenchée dès lors que le montant total

des pertes ou des sinistres enregistrés par SCOR et consécutifs à

la survenance de catastrophes naturelles ou d’événements extrêmes

affectant la mortalité s'établira au-dessus d'un certain niveau,

qui n’est pas rendu public, entre le 1er janvier 2020 et le 31

décembre 2022.

Ce dispositif, intégré dans le modèle interne de

SCOR, a reçu un accueil très favorable de la part des agences de

notation, tant sur le plan qualitatif que quantitatif. En l’absence

d’événement extrême déclencheur, aucune action ne sera bien entendu

déclenchée dans le cadre de ce programme. Par conséquent, la

probabilité est très élevée que ce programme aille à son terme sans

aucun impact dilutif pour les actionnaires.

Denis Kessler, Président-Directeur général de

SCOR, déclare : « Notre nouveau plan stratégique « Quantum

Leap » fixe des objectifs de rentabilité et de solvabilité qui sont

ambitieux dans le contexte financier et économique actuel. Cette

nouvelle solution de capital contingent est un dispositif essentiel

de gestion du capital dynamique, au cœur de notre stratégie.

Contribuant à préserver la solvabilité du Groupe, à un coût très

faible pour nos actionnaires, elle nous permet de faire face en cas

d’événements d’une gravité exceptionnelle tels qu’une pandémie

mondiale ou des catastrophes naturelles historiques ».

*

*

*

Caractéristiques de la ligne d’émission

contingente d’actions

L’opération donnera lieu à l’émission par SCOR

d’environ 9,4 millions de bons d’émission d’actions en faveur de

J.P. Morgan, chaque bon donnant à J.P. Morgan le droit de souscrire

à deux actions nouvelles de SCOR dans la limite de 10% du capital

social de SCOR.

L’émission des bons a été autorisée par la 20ème

résolution de l’Assemblée générale extraordinaire des actionnaires

de SCOR en date du 26 avril 2019 et approuvée par une décision de

son Conseil d’administration en date du 23 octobre 2019.

Dans le cadre de ce contrat, SCOR a pris

l'engagement d’effectuer un tirage au titre du programme en cas de

survenance d'un évènement déclencheur résultant de catastrophes

naturelles ou non naturelles, tels que décrit ci-dessous. J.P.

Morgan a réciproquement pris l'engagement d'exercer le nombre de

bons nécessaires à la souscription d’actions nouvelles pour un

montant maximum de EUR 300 millions1 (primes d’émissions

incluses) en deux tranches de EUR 150 millions chacune.

Les tirages effectués au titre de ce programme

ne seront disponibles qu’à la condition que :

- Le montant des pertes nettes définitives estimées2 (tel que

vérifié par les commissaires aux comptes de SCOR), qui pourraient

être supportées par SCOR en tant qu’assureur ou réassureur suite à

la survenance, au cours d'une année donnée entre le 1er janvier

2020 et le 31 décembre 2022, d'un ou de plusieurs événements de

type catastrophes naturelles, atteigne certains seuils prédéfinis

contractuellement, notamment :

- Les tremblements de terre, tremblements de terre sous-marins,

chocs résultant de tremblement(s) de terre, troubles et/ou

éruptions sismiques et/ou volcaniques,

- les ouragans, pluies torrentielles, tempêtes, orages, tornades,

cyclones, typhons,

- les raz-de-marée, tsunamis, inondations,

- la grêle, le temps et le gel hivernal, les tempêtes de neige,

les dommages résultant du poids de la neige, les avalanches,

- les impacts de météorite ou d'astéroïde,

- les glissements de terrain, effondrements de terrain, coulées

de boue, incendies de brousse, incendies de forêt et la

foudre.

Ou que :

- Le montant des sinistres nets3 de la branche de

réassurance vie du groupe SCOR sur deux (2) semestres consécutifs

au cours de la période s’étendant du 1 juillet 2019 au 31

décembre 2022 (tel que vérifié par les commissaires aux comptes de

SCOR) atteigne certains seuils prédéfinis suite à la survenance,

notamment, d'un ou de plusieurs des événements vie suivants :

- Epidémies, pandémies ou événements similaires d’ampleur

anormale, ou large propagation d’une ou de plusieurs pathologies

issue(e) d’une/de maladie(s),

- Actes de guerre, actes terroristes,

- Accidents dus à une/des cause(s) non-naturelle(s),

- Ecart important par rapport aux tendances biométriques

prévisionnelles (mortalité, morbidité, invalidité ou longévité)

enregistré par la branche vie quelle qu’en soit la cause.

En outre et sous réserve qu'aucun tirage n'ait

déjà été effectué préalablement dans le cadre du programme, dans

l’hypothèse où le cours moyen pondéré par les volumes de l’action

SCOR sur Euronext Paris s'établirait à moins de EUR 10

(c'est-à-dire un cours proche de la valeur nominale de l’action

SCOR), une tranche de EUR 150 millions (prime d’émission incluse)

sera tirée afin d'assurer la disponibilité de la couverture

financière (les bons ne pouvant être exercés en-dessous de la

valeur nominale) en cas de survenance d'un événement de type

catastrophe naturelle ou non naturelle pendant la durée restante de

la période de couverture des risques.

Les bons demeureront exerçables pendant trois

mois à l'issue de la période de couverture des risques.

Conformément à l’autorisation conférée par

l’Assemblée générale du 26 avril 2019, le nombre maximal d’actions

nouvelles émises en cas d’exercice des bons ne pourra excéder 10%

du capital social de SCOR.

Toutes les actions nouvelles seront souscrites

par J.P. Morgan à un prix égal au cours moyen pondéré par les

volumes des actions SCOR sur Euronext Paris pendant les trois jours

de bourse précédant l'exercice des bons, auquel sera appliqué une

décote de 5%.

J.P. Morgan s'est engagé à souscrire les actions

nouvelles, mais n'a pas l'intention de devenir un actionnaire de

long terme de SCOR, et revendra ses actions par voie de placements

privés et/ou de cessions sur le marché. A cet égard, SCOR et J.P.

Morgan ont conclu un accord de partage des profits, qui prévoit que

75 % du profit, s’il y en a un, sera rétrocédé à SCOR. Si la

revente des nouvelles actions est réalisée immédiatement après

l’exercice des bons dans le cadre d’une transaction réalisée hors

marché, la part de profit due à SCOR sera versée sous forme

d’actions SCOR afin de limiter l’impact dilutif de la transaction

pour les actionnaires de SCOR.

A compter de la notification de la survenance

d’un événement déclencheur par SCOR à J.P. Morgan et jusqu’à

l’exercice des bons, il sera interdit à J.P. Morgan de conclure des

opérations de couverture sur les actions SCOR, à l’exception des

opérations usuelles conclues de manière indépendante dans le cadre

des activités bancaires et de courtage de J.P. Morgan et de ses

filiales.

A titre d’illustration :

a/ Dans les conditions de marché actuelles

(c'est-à-dire pour un prix d'émission de EUR 36,4 sur la base d'une

décote de 5 % sur un cours moyen pondéré du volume d’actions

sur trois jours de bourse EUR 38,34 par action), le tirage de la

totalité de la couverture (EUR 300 millions) représenterait au

maximum 4,4 % du capital social de SCOR5.

b/ Dans le cas très défavorable où une tranche

unique de EUR 150 millions serait tirée en raison de la chute du

cours de l’action SCOR, en prenant pour base un cours moyen pondéré

du volume d’actions sur trois jours de bourse de EUR 10 par action

(c'est-à-dire pour un prix d'émission de EUR 9,5 par action après

décote de 5 %), la transaction représenterait 8,4 % du capital

social de SCOR6.

Compte tenu de ces niveaux de dilution théorique

et du fait que le nombre d’actions nouvelles susceptible de

résulter de l’exercice des bons est limité à 10% du capital social

de SCOR, la mise en place de cette ligne d'émission contingente

d'actions ne donne pas lieu à un prospectus soumis au visa de

l’Autorité des marchés financiers (AMF). Si le mécanisme de capital

contingent est déclenché, SCOR communiquera au marché les

informations pertinentes conformément à la réglementation en

vigueur au moment du tirage ou de l'émission des actions nouvelles

en ce qui concerne les circonstances de l'émission, le montant du

tirage, le prix d'émission, le nombre d'actions émises et les

conséquences d'une telle émission pour ses actionnaires.

Cette opération n’aura aucun impact sur les

comptes 2019 de SCOR sous réserve du montant de souscription non

significatif reçu par SCOR de la part de J.P. Morgan au moment de

l’émission des bons (EUR 0,001 par bon).

Impact dilutif potentiel limité de

l'opération pour les actionnaires de SCOR

Cette couverture financière est une ligne

d'émission contingente d'actions, qui ne peut être déclenchée qu’en

cas de survenance des événements déclencheurs décrits ci-dessus.

Son impact dilutif potentiel dépend donc de la probabilité de

survenance de tels événements et du cours de l’action lors de

l’événement déclencheur.

La direction de SCOR considère que cette

solution de capital contingent procure à ses actionnaires un

bénéfice économique net important, dans la mesure où la comparaison

avec la rétrocession traditionnelle et les titres assurantiels ILS

est nettement favorable et où elle permet à SCOR d'optimiser ses

coûts de protection des risques pour un impact dilutif potentiel

limité. SCOR estime que la probabilité annuelle de survenance d’un

de ces déclencheurs au cours du programme est inférieure à 2 %

ce qui ramène, en pratique, la dilution moyenne attendue autour de

0,1 %7.

Le tableau suivant résume l'impact dilutif

potentiel de l'opération dans divers scénarii pour un actionnaire

détenant 1 % du capital social de SCOR avant l’émission

d’actions (calculé sur la base du nombre d'actions composant le

capital social au 31 octobre 2019).

|

Prix d’émission des actions |

Scénario |

Nombre d’actions nouvelles émises |

Participation de l’actionnaire |

|

|

|

|

Sur une base non diluée(1) |

Sur une base diluée (2) |

|

Au cours moyen actuel pondéré par les volumes à 3 jours de EUR 38,3

(prix d’émission = EUR 36,4) |

Aucun événement |

0 |

1,000 % |

0,991 % |

|

|

|

|

|

|

Tirage de deux tranches |

8 244 722 |

0,958 % |

0,950 % |

(1) Sur la base de la dilution du capital social

au 31 octobre 2019.(2) Sur la base de la dilution du capital social

au 31 octobre 2019 qui résulterait de l'exercice de l'ensemble des

options de souscription d'actions existantes, exerçables ou non (y

compris toutes les options « hors de la monnaie » à la date du

présent communiqué) et l’acquisition définitive de toutes les

actions attribuées gratuitement.

Ce tableau se lit comme suit : un

actionnaire détenant à ce jour 1 % du capital social de SCOR (sur

une base non diluée) détiendrait, en cas d’événement déclencheur,

0,958 % du capital à l’issue de l’exercice des bons sur la base

d’un prix d’émission de EUR 36,4 par action (décote incluse).

*

*

*

Contacts

PresseAnette Rey+33 (0)1 58 44 82

82arey@scor.com

Relations InvestisseursIan

Kelly+44 (0)203 207 8561ikelly@scor.com

www.scor.com

LinkedIn: SCOR | Twitter: @SCOR_SE

Enoncés prévisionnels

SCOR ne communique pas de « prévisions du

bénéfice » au sens de l’article 2 du Règlement (CE) n°809/2004 de

la Commission européenne. En conséquence, les énoncés prévisionnels

dont il est question au présent paragraphe ne sauraient être

assimilés à de telles prévisions de bénéfice. Certains énoncés

contenus dans ce communiqué peuvent avoir un caractère

prévisionnel, y compris, notamment, les énoncés annonçant ou se

rapportant à des évènements futurs, des tendances, des projets ou

des objectifs, fondés sur certaines hypothèses ainsi que toutes les

déclarations qui ne se rapportent pas directement à un fait

historique ou avéré. Les énoncés prévisionnels se reconnaissent à

l’emploi de termes ou d’expressions indiquant, notamment, une

anticipation, une présomption, une conviction, une continuation,

une estimation, une attente, une prévision, une intention, une

possibilité d’augmentation ou de fluctuation ainsi que toutes

expressions similaires ou encore à l’emploi de verbes à la forme

future ou conditionnelle. Une confiance absolue ne devrait pas être

placée dans de tels énoncés qui sont par nature soumis à des

risques connus et inconnus, des incertitudes et d’autres facteurs,

lesquels pourraient conduire à des divergences importantes entre

les réalisations réelles d’une part, et les réalisations annoncées

dans le présent communiqué, d’autre part.

Le Document de référence 2018 de SCOR déposé

auprès de l’Autorité des marchés financiers (AMF) le 4 mars 2019

sous le numéro D.19-0092 (le « Document de référence »), décrit un

certain nombre de facteurs, de risques et d’incertitudes importants

qui pourraient affecter les affaires du groupe SCOR. En raison de

l’extrême volatilité et des profonds bouleversements qui sont sans

précédent dans l’histoire de la finance, SCOR est exposé aussi bien

à des risques financiers importants qu’à des risques liés au marché

des capitaux, ainsi qu’à d’autres types de risques, qui comprennent

les fluctuations des taux d’intérêt, des écarts de crédit, du prix

des actions et des taux de change, l’évolution de la politique et

des pratiques des agences de notation, ainsi que la baisse ou la

perte de la solidité financière ou d’autres notations. Les

informations financières du Groupe sont préparées sur la base des

normes IFRS et des interprétations publiées et approuvées par

l’Union européenne. Les informations financières ne constituent pas

un ensemble d’états financiers trimestriels/semestriels tel que

défini dans le rapport IAS 34 « Information financière

intermédiaire ».

1 Et dans la limite de 10% du capital social.

2 Le montant des pertes nettes définitives

estimées correspond à la somme des pertes nettes définitives

estimées individuelles liées à l’ensemble des catastrophes

naturelles survenues au cours d'une année calendaire donnée. La

perte nette définitive estimée individuelle est l'impact estimé

avant impôt de tout événement de type catastrophe naturelle

éligible, net de tous les montants récupérables (via des contrats

de réassurance ou de dérivés) et des frais supplémentaires tels

qu'enregistrés dans les comptes du groupe SCOR.3 Le montant des

sinistres nets définitifs correspond à la somme de l’ensemble des

sinistres relatifs aux événements de type catastrophes non

naturelles ayant des répercussions sur la branche vie du groupe

SCOR sur deux (2) semestres consécutifs (à savoir le montant des

bénéfices et des sinistres bruts – montant des bénéfices et des

sinistres cédés durant une période donnée).4 Du 29 novembre 2019 au

3 décembre 2019.

5 Sur la base du capital social de SCOR composé

de 187 000 516 actions au 31 octobre 2019 tel qu'annoncé

par le groupe SCOR le 7 novembre 2019.6 Idem note 5.7 Sur la base

d’un prix d’émission de EUR 36,4 par action.

- 34 - Capital contigent FR Final

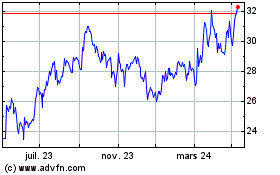

Scor (EU:SCR)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

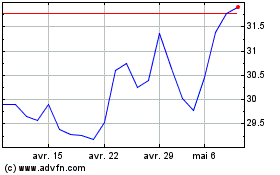

Scor (EU:SCR)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024