Actualisé: Orpea lance la 3e augmentation de capital liée à sa restructuration financière

18 Janvier 2024 - 9:09AM

Dow Jones News

(Actualisation: précisions sur l'augmentation de capital et sur les

perspectives du groupe)

PARIS (Agefi-Dow Jones)--L'exploitant de maisons de retraite et de

cliniques Orpea a annoncé jeudi le lancement de la troisième

augmentation de capital prévue dans le cadre de son plan de

sauvegarde accélérée. Orpea a par ailleurs abaissé sa prévision de

résultat brut d'exploitation avant loyers (Ebitdar) pour 2023.

Après le succès fin novembre d'une première augmentation de capital

de 3,88 milliards d'euros, puis d'une deuxième d'un montant de 1,16

milliard d'euros le mois suivant, Orpea lance une troisième

opération pour un montant de 390 millions d'euros, prime d'émission

incluse.

Cette opération est entièrement garantie, à hauteur d'environ 195,7

millions d'euros par le groupement constitué de la Caisse des

dépôts et consignations (CDC) et des assureurs MAIF, CNP assurances

et MACSF Epargne Retraite, et à hauteur de 194,3 millions d'euros

par les membres du SteerCo, un groupe comprenant cinq institutions

qui détiennent une part significative de la dette non sécurisée de

la société.

Une capitalisation autour de 2,7 milliards d'euros

Cette troisième et dernière augmentation de capital prévoit le

maintien du droit préférentiel de souscription et l'émission

d'environ 29,3 milliards d'actions nouvelles, à souscrire en

numéraire à un prix unitaire de 0,0133 euro.

Par rapport au cours de clôture de l'action Orpea mardi, le prix de

souscription des nouvelles actions fait apparaître une décote

faciale de 6,99%.

La parité de souscription ressort à 7 actions nouvelles pour 31

existantes. La période de négociation du droit préférentiel de

souscription sera ouverte du 19 au 31 janvier inclus, tandis que la

période de souscription s'étalera du 23 janvier au 2 février

inclus.

Les actions nouvelles seront admises aux négociations sur Euronext

Paris compter du 15 février et, à cette date, la capitalisation

boursière théorique du groupe en difficulté s'établirait à 2,7

milliards d'euros, contre 1,8 milliard d'euros actuellement.

Tourner la page d'une crise sans précédent

A l'issue de cette troisième augmentation de capital, le groupement

mené par la CDC détiendra 50,1% du capital d'Orpea. Les créanciers

en posséderont 48,8% tandis que le flottant représentera 1% des

parts. Les actionnaires actuels d'Orpea ne détiendront plus que

0,4% du capital de l'entreprise, composé d'environ 159 milliards

d'actions après ces levées de fonds.

Orpea tournera alors la page d'une crise historique déclenchée par

les révélations du livre "Les Fossoyeurs" du journaliste Victor

Castanet en janvier 2022 et aggravée par les conséquences du

Covid-19 et la vive remontée des taux d'intérêt.

Grâce à ces fonds, Orpea compte financer son plan de refondation,

qui prévoit l'atteinte d'une marge d'Ebitdar de 19% et une dette

nette de 3,6 milliards d'euros en 2026.

Pour l'exercice 2023, Orpea a indiqué jeudi anticiper dorénavant un

Ebitdar de 690 millions d'euros, un montant inférieur de 2,8% à

l'objectif de 710 millions d'euros présenté en novembre dernier. Le

chiffre d'affaires de l'exercice écoulé est toujours attendu à 5,2

milliards d'euros par les dirigeants.

Orpea a réitéré ses prévisions pour l'exercice 2024 et les deux

suivants.

-Dimitri Delmond, Agefi-Dow Jones; 01 41 27 41 37;

ddelmond@agefi.fr ed: VLV

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

January 18, 2024 02:49 ET (07:49 GMT)

Copyright (c) 2024 L'AGEFI SA

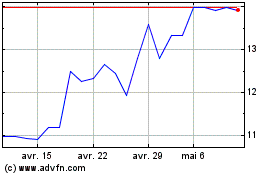

Orpea (EU:ORP)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

Orpea (EU:ORP)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024