Solvay SA annonce des transactions de gestion du passif

Solvay SA annonce des transactions de gestion du

passif

Bruxelles, le 4 août 2023 à 8h00 CEST - Solvay

SA (« Solvay » ou la « Société ») a annoncé aujourd'hui le

lancement des exercices de demande de consentement (les «

Demandes de Consentement ») par rapport à ses

500.000.000 € d’obligations Perp-NC5.5 à

taux fixe et à taux révisable, non datées et super-subordonnées

avec une première date de remboursement le 2 décembre 2025 (ISIN :

BE6324000858),

500.000.000 € d'obligations à taux fixe

de 2,750 % venant à échéance le 2 décembre 2027 (ISIN:

BE6282460615), et

600.000.000 € d’obligations à taux fixe

de 0,500 % venant à échéance le 6 septembre 2029 (ISIN:

BE6315847804)

(ensemble, les « Obligations

»)

dans le cadre de la séparation prévue de Solvay

en deux sociétés indépendantes cotées et leaders de l'industrie,

Specialty Holdco Belgium (« SpecialtyCo », qui devrait être

renommée « Syensqo ») et EssentialCo (qui conservera le nom de

Solvay), devant avoir lieu au moyen d'une scission partielle de

Solvay en vertu du droit belge (la « Scission Partielle »).

La réalisation de la séparation de Solvay est

soumise à un certain nombre de conditions de réalisation

habituelles, y compris (entre autres) l'approbation finale par le

Conseil d'administration de Solvay ainsi que de ses actionnaires

lors d'une assemblée générale extraordinaire. Dans le cadre de la

séparation, Solvay offre aux porteurs de certains titres de créance

en circulation la possibilité de transférer leurs titres à

SpecialtyCo (notations préliminaires : Baa1/BBB+), la mieux notée

des deux entités après séparation.

L'objectif des Demandes de Consentement est

d'inviter les porteurs d’Obligations admissibles à prendre en

considération et, s'ils le jugent opportun, à approuver (i) le

remplacement de Solvay par SpecialtyCo pour chaque souche

d'Obligations et (ii), pour certaines souches d'Obligations,

certaines modifications des termes et conditions des Obligations,

le tout tel que décrit plus en détail dans la Note de Demande de

Consentement (Consent Solicitation Memorandum) du 4 août 2023. Les

assemblées des porteurs d'Obligations se tiendront le 5 septembre

2023 dans les bureaux de Solvay, rue de Ransbeek 310, 1120

Bruxelles, Belgique. La convocation aux assemblées des porteurs

d'Obligations est disponible à l'adresse suivante :

https://www.solvay.com/en/investors/creating-two-strong-industry-leaders.

En outre, les porteurs des 500.000.000 €

d'obligations à taux fixe et à taux révisable, non datées et

super-subordonnées avec une première date de remboursement le 3

juin 2024 (ISIN : XS1323897725) émises par Solvay Finance et

garanties de manière irrévocable et subordonnée par Solvay

en circulation, sont invités à présenter tout ou

partie de leurs titres pour un rachat en espèces, sous réserve des

conditions décrites dans la Note relative à l’Offre de Rachat

(Tender Offer Memorandum) du 4 août 2023 (l'« Offre de Rachat

»).

Enfin, les offres d'échange et les demandes de

consentement relatives aux obligations de premier rang de

800.000.000$ US à taux de 4,450 % venant à échéance en 2025

émises par Solvay Finance (America), LLC (CUSIPs : 834423 AB1

(144A) / U8344P AB5 (Reg S)) et aux obligations de premier rang de

250.000.000$ US à taux de 3,95 % venant à échéance en 2025 émises

par Cytec Industries Inc. (CUSIP : 232820 AK6) devraient

être lancées au début du mois de septembre 2023.

De plus amples détails sur les Demandes de

Consentement et l’Offre de Rachat sont fournis dans la Note de

Demande de Consentement et la Note relative à l’Offre de Rachat

séparée, qui sont toutes deux disponibles auprès de l'agent

d'information et de tabulation (D.F. King Ltd. :

https://www.dfkingltd.com/solvay).

Obligations concernées

Demandes de Consentement EUR

|

ISIN |

Description |

Montant en circulation |

|

BE6324000858 |

500 000 000 € d’obligations à taux fixe et à taux révisable, datées

et super-subordonnées, avec une première date de remboursement le 2

décembre 2025. |

500 000 000 € |

|

BE6282460615 |

500 000 000 € d’obligations à taux fixe de 2,750 % venant à

échéance le 2 décembre 2027 |

500 000 000 € |

|

BE6315847804 |

600 000 000 € d’obligations à taux fixe de 0,500 % venant à

échéance le 6 septembre 2029 |

600 000 000 € |

Offre de Rachat EUR

|

ISIN |

Description |

Montant en circulation |

|

XS1323897725 |

500 000 000 € d’obligations à taux fixe et à taux révisable, non

datées et super-subordonnées de 5,869 % avec une première date de

remboursement optionnel le 3 juin 2024 |

500 000 000 € |

Clause de non-responsabilité

La séparation envisagée de Solvay est soumise

aux conditions générales de marché et aux conditions de réalisation

habituelles, y compris l'approbation finale par le Conseil

d'administration de Solvay SA (la « Société »), le consentement de

certains créanciers et l'approbation des actionnaires lors d'une

assemblée générale extraordinaire, et devrait être achevée en

décembre 2023. Il n'y a cependant aucune garantie quant au

calendrier final de la séparation ou quant au fait que la

séparation sera effectivement réalisée. La Société tiendra le

marché informé le cas échéant.

Ce communiqué de presse est uniquement

destiné à des fins d'information et n’est pas destiné à constituer,

et ne constitue pas une offre ou une invitation à vendre ou une

sollicitation d'une offre de souscription ou d'achat, ni une

invitation à acheter ou à souscrire des titres de la Société ou de

Specialty Holdco Belgium SRL (« SpecialtyCo »), toute partie de

l'activité ou des actifs décrits dans le présent document, ou tout

autre intérêt, ou la sollicitation d'un vote ou d'une approbation

dans toute juridiction en relation avec les transactions décrites

dans le présent document ou autrement, et il n'y aura pas de vente,

d'émission ou de transfert de titres dans toute juridiction en

contravention avec la loi en vigueur. Le présent communiqué de

presse ne doit en aucun cas être interprété comme une quelconque

recommandation adressée à un quelconque de ses lecteurs.

Ce communiqué de presse ne constitue pas un

prospectus ni un quelconque document d'offre aux fins du Règlement

(UE) 2017/1129 du 14 juin 2017 (tel que modifié, le « Règlement

Prospectus »).

La diffusion de ce communiqué de presse peut

être restreinte par la loi dans certaines juridictions et les

personnes en possession d'un document ou d'une autre information

mentionnée dans le présent communiqué doivent s'informer de ces

restrictions et s’y conformer. Tout manquement à ces restrictions

peut constituer une violation des lois sur les valeurs mobilières

de ces juridictions.

Ce communiqué de presse s'adresse uniquement

aux personnes au Royaume-Uni qui (i) ont une expérience

professionnelle en matière d'investissements, ces personnes

répondant à la définition de "professionnels de l'investissement"

de l'article 19(5) du FSMA (Financial Promotion) Order 2005, tel

que modifié (le "Financial Promotion Order") ou (ii) sont des

personnes répondant à l'article 49(2)(a) à (d) du Financial

Promotion Order ou d'autres personnes à qui il peut être légalement

communiqué ou fait communiquer, (toutes ces personnes étant

ensemble désignées comme " personnes concernées "). Ce communiqué

de presse s'adresse uniquement aux personnes concernées et ne doit

pas être utilisé par des personnes qui ne sont pas des personnes

concernées.

Les obligations mentionnées dans le présent

communiqué n'ont pas été et ne seront pas enregistrées au titre

l’US Securities Act 1993 (le « Securities Act ») et ne peuvent être

offertes ou vendues aux États-Unis en l'absence d'enregistrement ou

dans le cadre d’un régime d'exemption applicable aux exigences

d'enregistrement du Securities Act. L'Offre de Rachat et les

Demandes de Consentement ne sont pas faites, et ne seront pas

faites, directement ou indirectement aux Etats-Unis ou à

destination des Etats-Unis, ou par l’utilisation du courrier, ou

par tout moyen ou instrument de commerce interétatique ou étranger

ou par l’intermédiaire d’une bourse nationale de valeurs mobilières

des États-Unis. Cela inclut, sans s’y limiter, la transmission par

télécopie, courrier électronique, télex, téléphone, internet et

d’autres formes de communication électronique. En conséquence, des

copies de ce communiqué et de tout autre document ou support

relatif à l'Offre de Rachat ou aux Demandes de Consentement ne sont

pas, et ne doivent pas être, directement ou indirectement postées

ou autrement transmises, distribuées ou transférées (y compris,

sans s'y limiter, par des dépositaires, des mandataires ou des

fiduciaires) aux États-Unis ou à toute personne située ou résidant

aux États-Unis, et les obligations relatives à l’Offre de Rachat ne

peuvent pas être présentées par un tel moyen, usage, instrument ou

intermédiaire, ou à partir des États-Unis ou par toute personne

située ou résidant aux États-Unis.

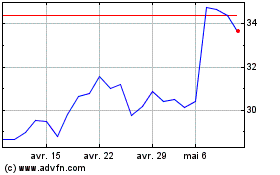

Solvay (EU:SOLB)

Graphique Historique de l'Action

De Avr 2024 à Mai 2024

Solvay (EU:SOLB)

Graphique Historique de l'Action

De Mai 2023 à Mai 2024