Information financière au 30 septembre 2024 (Premier semestre

2024-25)

5

décembre 2024

Information financière au 30 septembre 2024

(Premier semestre 2024-25)

Au 30

septembre 2024, le chiffre d’affaires du groupe s’établit à 25,5

millions d’euros, enregistrant une progression de 1,3% par rapport

au premier semestre de l’exercice précédent.

Le résultat

opérationnel courant avant redevances progresse de 0,1 million

d’euros, les frais de communication étant en augmentation de 0,5

million, avec la volonté du groupe de communiquer davantage dans le

cadre de la réorientation stratégique de la marque. Par ailleurs,

les frais commerciaux sont stables et les frais généraux et

administratifs quant à eux augmentent de 0,3 million

d’euros.

Le résultat

net du Groupe progresse de 1 million d'euros malgré un marché

globalement en ralentissement. Cette progression s'explique par une

amélioration de la marge brute, un contrôle des frais commerciaux

et administratifs, la reprise d'une provision liée à un litige

commercial, ainsi qu'une réduction des charges financières nettes,

grâce à une diminution significative de l'endettement consécutive à

l'augmentation de capital réalisée en février 2024.

CHIFFRE D’AFFAIRES NET

Evolution par marché

|

|

SEMESTRE 1 |

Variation |

|

(En millions d'euros) |

30/09/2024 |

30/09/2023 |

Variation totale |

Organique |

Effet de change |

| France |

3,7 |

3,3 |

14,5% |

14,5% |

0,0% |

| Europe

distribution contrôlée (hors France) |

5,4 |

5,2 |

3,6% |

3,5% |

0,1% |

| Asie

Distribution Contrôlée |

3,9 |

4,3 |

-7,8% |

-4,5% |

-3,2% |

|

Total Distribution contrôlée |

13,1 |

12,7 |

2,6% |

3,6% |

-1% |

| Agents

& Distributeurs |

12,5 |

12,5 |

0,1% |

0,1% |

0,0% |

|

TOTAL CHIFFRE D’AFFAIRES NET |

25,5 |

25,2 |

1,3% |

1,9% |

-0,5% |

Le chiffre d’affaires net du groupe enregistre une progression

organique de +1,9 % par rapport au premier semestre de l’exercice

précédent. La croissance nette ressort à +1,3 %, intégrant un effet

de change défavorable de -0,5 %.

Au premier semestre, le chiffre d'affaires en France a progressé

de +14,5 %, porté par une hausse de +40 % des ventes en boutique

grâce à l’ouverture de la nouvelle boutique rue Saint-Honoré à

Paris, et de +31 % des ventes en ligne. Les ventes BtoB affichent

également une solide croissance de +39 %. En revanche, les grands

magasins enregistrent un recul de -11 %, pénalisés par une baisse

de trafic liée aux Jeux Olympiques, tandis que le Wholesale diminue

de -27 %, impacté par des fermetures de partenaires et des tensions

de trésorerie de wholesalers. Ces performances reflètent une forte

dynamique sur certains canaux, compensée par des défis spécifiques

sur d'autres.

La distribution contrôlée en Europe (hors France) affiche des

résultats contrastés. Le e-commerce enregistre une forte

progression de +70 %. Les ventes restent stables au Benelux et en

Italie, tandis que l’Espagne se distingue par une reprise de +28 %,

portée par un Wholesale dynamique et une légère croissance des

ventes dans les grands magasins. En revanche, la région DACH (*)

recule de -16 %, pénalisée par des difficultés du Wholesale,

notamment en Suisse avec une baisse marquée de -39 %, malgré une

légère progression de +5 % en Allemagne.

En Asie, les performances de la distribution contrôlée affichent

des résultats contrastés. À Hong Kong, les ventes diminuent de -13

% au premier semestre, affectées par un faible trafic et un recul

du Retail, tandis que le Wholesale reste stable. Au Japon, et hors

effet de change, les ventes augmentent de +5 %, portées par une

croissance solide du Retail à +11 % et une progression de +32 % des

ventes de l’e-boutique, bien que légèrement impactées par un repli

du Wholesale de -5 %.

Les performances des agents et distributeurs montrent des

disparités selon les marchés. La forte baisse du marché russe de

-59 % est compensés par la progression du marché nord-américain

avec +16 %.

* : Deutschland, Austria & Confederation

Helvetica

Evolution par ligne de

produits

|

|

SEMESTRE 1 |

Variation |

|

(En millions d'euros) |

30/09/2024 |

30/09/2023 |

Variation totale |

Organique |

Effet de change |

| Briquets &

stylos |

20,8 |

21,2 |

-2,0% |

-1,4% |

-0,6% |

| Maroquinerie,

Accessoires & PAP |

4,7 |

4,0 |

18,9% |

19,2% |

-0,3% |

|

TOTAL CHIFFRE D’AFFAIRES NET |

25,5 |

25,2 |

1,3% |

1,9% |

-0,5% |

Les briquets affichent une légère croissance de

+1 %. Les stylos reculent de -20 %, impactés par des performances

inégales entre les gammes et un recentrage des nouveaux lancements

sur le second semestre. La Maroquinerie progresse fortement de +53

%, portée par le succès des nouvelles collections et une demande

soutenue en Corée, en Chine et en Europe de l’Est. Les accessoires

et PAP sont en léger recul de -5%.

RESULTATS

Les principaux éléments concernant l’activité du premier

semestre de l’exercice peuvent se résumer comme suit :

|

En millions d’euros |

30/09/2024

6 mois |

30/09/2023

6 mois |

Evolution |

|

Total des revenus (*) |

27,8 |

27,7 |

0,1 |

|

Dont Chiffre d’affaires net |

25,5 |

25,2 |

0,3 |

|

Marge brute (**) |

15,2 |

14,2 |

1,0 |

|

( % ) |

59,4% |

56,2% |

3,2% |

|

Résultat opérationnel courant (hors redevances et autres

produits et charges) |

(1,0) |

(1,1) |

0,1 |

|

Redevances |

2,3 |

2,5 |

(0,2) |

|

Autres produits et charges |

0,6 |

(0,1) |

0,7 |

|

Résultat opérationnel |

1,9 |

1,3 |

0,6 |

|

Produits/(charge) de trésorerie et d’équivalents de trésorerie |

(0,0) |

(0,0) |

0,0 |

| Coût de

l’endettement financier brut |

(0,1) |

(0,6) |

0,6 |

| Autres produits

et charges financiers |

(0,3) |

(0,0) |

(0,2) |

|

Charges d’impôt |

(0,2) |

(0,2) |

- |

|

Résultat net |

1,4 |

0,4 |

1,0 |

|

Résultat net par action (en euros) |

0,002 |

0,001 |

0,001 |

(*) : Le total des revenus comprend le chiffre

d’affaires et les redevances.

(**) : La marge brute inclut l’ensemble des coûts directs et

des coûts indirects. Ces derniers se composent principalement des

consommations et amortissements relatifs du centre industriel de

Faverges, des redevances versées, des dépréciations de stock, ainsi

que des reprises de dépréciation sur les stocks écoulés durant la

période.

Marge brute

Par rapport au 1er semestre de l’exercice

précédent, la marge brute progresse de 1 million d’euros, tandis

que le taux de marge augmente de +3,2 points pour atteindre 59,4%.

Cette amélioration découle d’une légère augmentation de l’activité,

qui favorise une meilleure absorption des coûts indirects,

renforcée par un effet favorable lié à la reprise de dépréciations

de stocks grâce à l’écoulement de produits précédemment dépréciés

en totalité.

Résultat opérationnel courant (hors redevances et autres

produits et charges)

Le résultat opérationnel courant (hors

redevances) progresse de 0,1 million d’euros, les frais de

communication étant en augmentation de 0,5 million, avec la volonté

du groupe de communiquer davantage dans le cadre de la

réorientation stratégique de la marque. Par ailleurs, les frais

commerciaux sont stables et les frais généraux et administratifs

quant à eux augmentent de 0,3 millions d’euros.

Autres produits et charges

Les autres produits et charges s’élèvent à +0,7

million d’euros. Ce produit net est principalement lié à une

reprise de provisions dans le cadre d’un litige commercial.

Résultat opérationnel

De ce qui précède, le résultat opérationnel est

positif sur le premier semestre, à hauteur de 1,9 million d’euros,

en progression de 0,7 million d’euros par rapport au premier

semestre de l’exercice précédent.

Coût de l’endettement financier brut

Le Coût de l’endettement financier brut

s’établit à -0,1 million d’euros, contre -0,6 million d’euros au

premier semestre de l’exercice précédent Cette évolution est

principalement due à une diminution de -0,5 million d’euros par

rapport au 30 septembre 2023 du coût de l’endettement net,

conséquence du désendettement significatif réalisé à la suite de

l’augmentation de capital de février 2024.

Autres produits et charges financiers

Le résultat des autres produits et charges

financiers évoluent à la baisse, passant d’une charge de 8 milliers

d’euros à une charge de 258 milliers d’euros, principalement

imputable à des impacts de change.

Résultat net

Le résultat net est positif et s'élève à 1,4

million d'euros, marquant une progression de 1,0 million d'euros

par rapport à la même période se terminant le 30 septembre

2023.

POSITION DE TRESORERIE

NETTE

|

(En millions d’euros) |

30/09/2024 |

31/03/2024 |

| Disponibilités

et valeurs mobilières de placement |

5,5 |

9,8 |

|

Emprunts et dettes financières * |

(3,7) |

(4,2) |

|

TOTAL |

1,9 |

5,7 |

*: Absence de recours à du découvert bancaire

Disponibilités

Au 30 septembre 2024, les flux de trésorerie

issus des activités opérationnelles s’élèvent à -1,2 million

d’euros. La capacité d’autofinancement contribue positivement à

hauteur de 2,7 millions d’euros. Toutefois, cette contribution est

compensée par une détérioration du besoin en fonds de roulement

d’exploitation, liée à la saisonnalité de l’activité. La hausse des

stocks et en-cours de 2,3 millions d’euros traduit les préparations

aux ventes du second semestre. La variation des dettes fournisseurs

est quant à elles de -1,1 million d’euros. Par ailleurs, les

créances clients et autres créances se dégradent au total de -0,3

million d’euros, tout comme les autres dettes qui se dégradent de

-0,3 million aussi.

Les flux de trésorerie provenant des activités

d'investissement sont négatifs à hauteur de -1,7 million d’euros.

Ces activités incluent 0,7 million d’euros liés à un dépôt effectué

à la suite de la signature d’un nouveau bail commercial d’une

boutique située à Tokyo, au Japon, dans le quartier de Ginza, ainsi

que d’investissements à hauteur de 1 million d’euros dans l’outil

industriel.

Les flux de trésorerie provenant des activités

de financement sont négatifs à hauteur de -1,4 million d’euros. Ces

flux proviennent principalement de la variation totale de la dette

de location (IFRS16) pour -0,8 million d’euros et de remboursement

d’emprunts pour -0,4 millions d’euros.

En conclusion, la variation nette de la

trésorerie sur la période est de -4,3 millions d’euros, passant de

9,9 millions à l’ouverture à 5,5 millions d’euros à la clôture.

Emprunts et dettes

financières

Le niveau des emprunts baisse de -0,5 million

d’euros, principalement à la suite du remboursement des P.G.E selon

l’échéancier prévu.

ELEMENTS SIGNIFICATIFS DE LA

PERIODE

Signature d’un nouveau bail commercial au

Japon

Le groupe a signé un nouveau bail commercial

d’une boutique située à Tokyo, au Japon, dans le quartier de Ginza.

L’ouverture de cette boutique est prévue pour la fin de l’exercice

fiscal 2024-25. Le groupe a payé un dépôt de garantie de 0,7

million d’euros.

EVENEMENTS SIGNIFICATIFS ET POSTERIEURS

A LA CLOTURE

Litige commercial

Pour rappel, S.T. Dupont avait été assigné

devant le Tribunal Judiciaire de Paris pour des accusations de

contrefaçon. Le risque estimé avait été provisionné dans les

comptes au 31 mars 2023. Un accord transactionnel a été conclu en

novembre, mettant définitivement fin à ce litige et permettant la

reprise dans les comptes consolidés du groupe au 30 septembre 2024

de la quasi-totalité de la provision initialement constituée.

Contact :

invest@st-dupont.com

COMPTES CONSOLIDES SEMESTRIELS

RESUMES

Compte de résultat consolidé

|

(En milliers d’euros) |

30/09/2024

6 mois |

30/09/2023

6 mois |

| Chiffre d’affaires

net |

25 543 |

25 206 |

| Coûts des

ventes |

(10 381) |

(11 045) |

|

Marge brute |

15 162 |

14 162 |

| Frais de

communication |

(2 018) |

(1 487) |

| Frais

commerciaux |

(5 601) |

(5 564) |

| Frais généraux et

administratifs |

(8 495) |

(8 228) |

|

Résultat opérationnel courant (hors

redevances) |

(952) |

(1 118) |

| Redevances |

2 257 |

2 456 |

| Autres charges |

(474) |

(565) |

| Autres

produits |

1 089 |

493 |

|

Résultat opérationnel |

1 919 |

1 266 |

| Produits de

trésorerie et d’équivalents de trésorerie |

(1) |

(2) |

| Coût de

l’endettement financier brut |

(69) |

(640) |

| Autres produits et

charges financiers |

(257) |

(9) |

|

Résultat avant Impôt |

1 592 |

616 |

|

Charges d’impôt |

(165) |

(195) |

| Résultat

net |

1 427 |

421 |

| Résultat

net – part du Groupe |

1 427 |

421 |

|

Résultat net – intérêts minoritaires |

- |

- |

| Résultat net par

action (en euros) |

0,002 |

0,001 |

| Résultat net dilué

par action (en euros) |

0,002 |

0,001 |

Bilan consolidé

|

ACTIF |

Bilan |

Bilan |

|

(En milliers d’euros) |

30/09/2024 |

31/03/2024 |

| Actif non

courant |

|

|

| Immobilisations

incorporelles (nettes) |

1 169 |

1 179 |

| Immobilisations

corporelles (nettes) |

7 073 |

6 562 |

| Droits

d'utilisation relatifs aux contrats de location |

11 853 |

9 458 |

| Actifs

financiers |

1 430 |

895 |

|

Total de l’actif non courant |

21 525 |

18 094 |

| |

|

|

| Actif

courant |

|

|

| Stocks et

en-cours |

14 893 |

12 583 |

| Créances

clients |

8 604 |

8 638 |

| Autres

créances |

6 321 |

6 251 |

| Trésorerie et

équivalents de trésorerie |

5 542 |

9 844 |

|

Total de l’actif courant |

35 360 |

37 316 |

| |

|

|

|

Total de l’actif |

56 885 |

55 410 |

| |

|

|

|

PASSIF |

|

|

|

(En milliers d’euros) |

30/09/2024 |

31/03/2024 |

| Capitaux

propres- part du Groupe |

|

|

| Capital |

14 156 |

14 156 |

| Prime d’émission,

de fusion et d’apport |

13 372 |

13 372 |

| Réserves |

(4 315) |

(2 256) |

| Réserves de

conversion |

1 557 |

1 485 |

|

Résultat net- Part du Groupe |

1 427 |

(2 076) |

| Total

capitaux propres- part du groupe |

26 197 |

24 681 |

| |

|

|

|

Passifs non courants |

|

|

| Emprunts et dettes

financières |

1 008 |

1 180 |

| Dettes de location

non courantes (à plus d’un an) |

6 906 |

5 006 |

| Provisions pour

engagements de retraite et autres avantages |

2 713 |

2 616 |

| Total des

passifs non courants |

10 627 |

8 802 |

| |

|

|

|

Passifs courants |

|

|

| Emprunts et dettes

financières |

2 677 |

2 994 |

| Dettes de location

courantes (moins d’un an) |

2 005 |

1 606 |

| Provisions pour

risques et charges |

652 |

1 277 |

| Fournisseurs |

6 489 |

7 272 |

| Autres passifs

courants |

8 238 |

8 778 |

| Total des

passifs courants |

20 061 |

21 927 |

| |

|

|

|

Total du Passif |

56 885 |

55 410 |

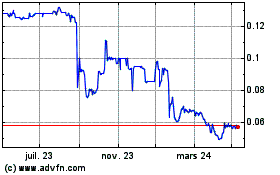

- Information financière du 30 septembre 2024

ST Dupont (EU:DPT)

Graphique Historique de l'Action

De Fév 2025 à Mar 2025

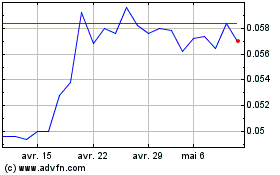

ST Dupont (EU:DPT)

Graphique Historique de l'Action

De Mar 2024 à Mar 2025