BOURSE: Bolloré veut éviter une OPA obligatoire sur Vivendi, dont le titre chute

23 Mai 2023 - 2:56PM

Dow Jones News

PARIS (Agefi-Dow Jones)--Vivendi prend la lanterne rouge du CAC 40

mardi, après la cession de titres sur le marché par son principal

actionnaire, le groupe Bolloré.

Selon des avis publiés par l'Autorité des marchés financiers (AMF),

Compagnie de Cornouaille, une société par actions simplifiée liée

au groupe Bolloré, a cédé le 16 mai environ 1,55 million d'actions

du groupe de médias et de divertissement.

Ces cessions ont abaissé la participation du groupe dans Vivendi de

29,5% à environ 29,3%, ce qui indique que Bolloré entend rester

sous le seuil de 30% du capital et éviter ainsi de lancer une offre

publique d'achat (OPA) obligatoire, ont commenté les analystes de

Bank of America dans une note.

Vivendi prévoit d'annuler au cours des prochains mois environ 42

millions d'actions rachetées par le groupe, ce qui aurait conduit

Bolloré à franchir mécaniquement le seuil de 30% du capital

synonyme d'OPA obligatoire. Bolloré avait précédemment indiqué

qu'il ne demanderait pas à l'AMF de dérogation à cette obligation,

le cas échéant.

Bolloré a cédé des titres afin de rester sous le seuil de 30%, ont

confirmé mardi plusieurs sources proches du dossier à l'agence

Agefi-Dow Jones.

Vers 14h30, le titre Vivendi perdait 7,2%, à 8,76 euros, tandis que

celui de Bolloré se repliait de 1%, à 5,97 euros.

Incertitudes accrues

Les importantes liquidités dont Bolloré dispose alimentent depuis

plusieurs mois les spéculations sur un rachat de 100% de sa

principale division.

Le fait que Bolloré allège sa participation "ajoute de

l'incertitude sur le calendrier d'un rapprochement Bolloré-Vivendi,

mais nous considérons toujours les fondamentaux d'un tel

rapprochement solides", indiquent les analystes de Bank of

America.

Vivendi est le principal actif opérationnel de Bolloré après la

cession des activités de logistique en Afrique et celle, en cours,

de Bolloré Logistics. La trésorerie importante dont dispose

Bolloré, la faible valorisation de Vivendi et la forte redondance

entre les deux groupes plaident pour une OPA, ajoute la banque.

Pour Oddo BHF, Bolloré a souhaité se donner "plus de flexibilité"

en maintenant sa participation sous le seuil de 30%. "Cette

opération signifie que le groupe ne devrait pas lancer d'offre

publique ces prochains semaines" mais une OPA volontaire reste tout

à fait possible d'ici à la fin de l'année, ajoute l'intermédiaire

financier.

A court terme, le groupe pourrait continuer de céder des actions

afin de compenser les annulations de titres prévues par Vivendi,

prévient également Oddo BHF.

-François Schott, Agefi-Dow Jones; 01 41 27 47 92; fschott@agefi.fr

ed: LBO

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

May 23, 2023 08:36 ET (12:36 GMT)

Copyright (c) 2023 L'AGEFI SA

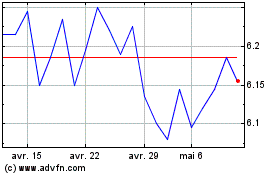

Bollore (EU:BOL)

Graphique Historique de l'Action

De Avr 2024 à Mai 2024

Bollore (EU:BOL)

Graphique Historique de l'Action

De Mai 2023 à Mai 2024