Saint-Gobain annonce le succès de son émission obligataire de 250 millions de livres

26 Septembre 2012 - 6:24PM

Dow Jones News

Le producteur de matériaux de construction Saint-Gobain (SGO.FR)

a annoncé avoir procédé avec succès au placement d'une émission

obligataire à 17 ans d'un montant de 250 millions de livres

sterling (GBP), avec un coupon annuel de 4,625%, confirmant ainsi

des informations rapportées par Dow Jones Newswires ce

mercredi.

PRINCIPAUX POINTS DU COMMUNIQUE:

-L'émission a été intégralement swappée en euro, ce qui se traduit

par un financement en euro pendant 17 ans à un taux de 4,31%.

-Grâce à cette émission, Saint-Gobain anticipe le refinancement de

ses futures échéances de dette.

-Emettre en GBP a permis à Saint-Gobain de diversifier sa base

d'investisseurs obligataires et de profiter d'une maturité plus

longue que sur le marché en euro.

-La dette à long terme de Saint-Gobain est notée BBB par Standard

& Poor's et Baa2 par Moody's.

-Barclays, HSBC, The Royal Bank of Scotland et Santander GBM ont

agi comme chefs de file dans cette émission obligataire.

-Dow Jones Newswires; +33 (0)1 40 17 17 75;

djbourse.paris@dowjones.com

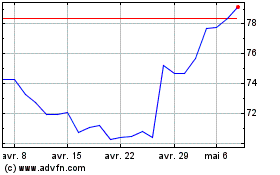

Cie de SaintGobain (EU:SGO)

Graphique Historique de l'Action

De Juin 2024 à Juil 2024

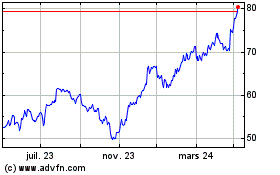

Cie de SaintGobain (EU:SGO)

Graphique Historique de l'Action

De Juil 2023 à Juil 2024