Euroapi devra s'affranchir davantage de Sanofi pour reconquérir le marché - DJ Plus

08 Mars 2023 - 1:49PM

Dow Jones News

Pierre-Jean Lepagnot,

Agefi-Dow Jones

PARIS (Agefi-Dow Jones)--Il n'y a pas loin du Capitole à la roche

Tarpéienne. Introduit en Bourse avec succès en mai dernier, le

titre Euroapi s'effondre mercredi de 21,6% à 12,55 euros, un niveau

loin du record de 19,02 euros atteint en octobre dernier et proche

de son prix d'introduction en Bourse de 12 euros.

Les investisseurs qui avaient misé sur les perspectives

florissantes de l'ex-filiale de Sanofi, spécialisée dans la

fabrication de principes actifs - ces substances qui confèrent aux

médicaments leurs propriétés thérapeutiques - ne pardonnent pas des

objectifs jugés décevants.

"La pression sur l'action s'explique par les objectifs 2023 un peu

faibles et par le décalage de l'objectif de marge "Core Ebitda" à

2026", commente Martial Descoutures, analyste chez Oddo BHF.

Pour 2023, le groupe table sur une croissance du chiffre d'affaires

comprise entre 7% et 8% et sur une marge de "Core Ebitda" comprise

entre 12% et 14%. Le "Core Ebitda" d'Euroapi correspond au résultat

opérationnel consolidé avant dépréciations et amortissements et

hors coûts de restructuration.

Euroapi a par ailleurs reporté d'un an son objectif d'une marge de

"Core Ebitda" supérieure à 20%. Ce niveau devrait être atteint en

2026 et non en 2025, comme anticipé précédemment par le groupe. En

2025, cet indicateur est attendu supérieur à 18%.

En décembre pourtant, le groupe assurait pourtant que ses ambitions

pour 2025 étaient "intactes". La volte-face opérée en deux mois

participe à la défiance du marché.

Briser les chaînes

Euroapi a justifié son regain de prudence par un "contexte

macroéconomique volatil et incertain". Lors d'une conférence avec

des journalistes, le directeur financier Antoine Delcour a

également reconnu que le groupe était pénalisé par les termes du

contrat qui le lie à son ex-maison mère.

En effet, en vertu de ces termes, Euroapi n'a pu que partiellement

répercuter la hausse des prix des matières premières, notamment de

l'énergie, sur les prix des molécules vendues à Sanofi. Or, le

laboratoire français représente plus de 48% du chiffre d'affaires

du groupe.

Ainsi, l'un de ses principaux atouts, un contrat de fabrication et

d'approvisionnement en principes actifs qui court jusqu'en 2026,

est devenu son talon d'Achille.

Fort de ce constat, Euroapi entend réduire sa dépendance vis-à-vis

de Sanofi en gagnant de nouveaux clients. Une quête de liberté qui

nécessite des investissements significatifs pour améliorer sa

compétitivité et sa visibilité.

Après avoir investi 138,8 millions d'euros en 2022, soit 14,2% de

son chiffre d'affaires, le groupe a confirmé son intention

d'investir 510 millions d'euros sur la période 2022-2025, notamment

sur ses sites de Francfort, en Allemagne, et de

Saint-Aubin-lès-Elbeuf, en France.

Selon Euroapi, ces investissements porteront leurs fruits. Pour

preuve, le groupe a relevé ses prévisions de croissance du chiffre

d'affaires, désormais attendue entre 7% et 8% par an en moyenne sur

la période 2023-2026, contre une précédente prévision de 6% à 7%

pour 2021-2025.

Cet optimisme ne convainc toutefois pas un marché également

refroidi par des résultats annuels en demi-teinte.

Dans le rouge en 2022

Affecté par des problèmes de production en Hongrie et des

dépréciations d'actifs en Italie, liées à la perte d'un appel

d'offres pour produire un anti-tuberculeux, Euroapi a accusé en

2022 une perte nette de 15 millions d'euros, contre une perte de

8,1 millions d'euros un an plus tôt.

Sans les dépréciations liées à l'Italie, le résultat net aurait été

positif, a tempéré Antoine Delcour, rappelant que cette

dépréciation était sans impact sur la trésorerie.

Les autres indicateurs clefs du groupe sont par ailleurs ressortis

tout juste conformes aux attentes de la société. Le "Core Ebitda" a

augmenté de 8,5%, à 120 millions d'euros. Il fait ressortir une

marge sur chiffre d'affaires de 12,3%, stable sur un an. Le chiffre

d'affaires annuel s'est établi à 976,6 millions d'euros, en hausse

de 8,5%.

Une performance que le groupe qualifie de "solide" mais qui laisse

les investisseurs de marbre. Au vue de la déception du jour,

regagner leur faveur n'est pas le dernier des challenges.

-Pierre-Jean Lepagnot, Agefi-Dow Jones +33 (0)1 41 27 47 95;

pjlepagnot@agefi.fr ed: VLV

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

March 08, 2023 07:29 ET (12:29 GMT)

Copyright (c) 2023 L'AGEFI SA

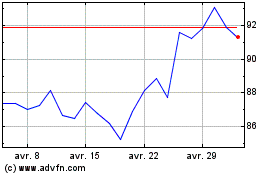

Sanofi (EU:SAN)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

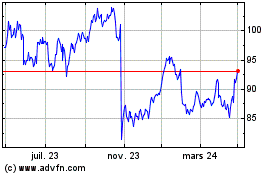

Sanofi (EU:SAN)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024