Vivendi joue en 2023 une grande partie de sa prime spéculative - DJ Plus

09 Mars 2023 - 5:38PM

Dow Jones News

François Schott,

Agefi-Dow Jones

PARIS (Agefi-Dow Jones)--Le groupe de contenus et de médias Vivendi

a publié de bons résultats pour ses principales divisions en 2022,

mais son avenir boursier dépend surtout du succès de son

rapprochement avec Lagardère et des appétits de son principal

actionnaire, Vincent Bolloré. Le titre cédait 0,8% jeudi après-midi

sur un marché parisien stable.

Les résultats 2022 sont "solides" mais ce qui jouera en 2023

au-delà de l'activité opérationnelle est plus important encore,

souligne Barclays. La banque évoque trois dossiers qui pourraient

faire progresser la valorisation du groupe contrôlé par Vincent

Bolloré au cours des douze prochains mois: le rachat de Lagardère,

la "saga" Telecom Italia et une éventuelle montée au capital de la

part de Bolloré.

Vivendi n'a pas fait d'annonce sur ces dossiers mais a distillé

quelques commentaires qui suffisent à entretenir l'espoir des

investisseurs. Le groupe a notamment jugé "constructif" le dialogue

avec la Commission européenne au sujet de son projet de

rapprochement avec Lagardère et indiqué qu'il ferait ce mois-ci de

nouvelles propositions de "remèdes" à Bruxelles.

L'exécutif européen a ouvert à la fin novembre une enquête

approfondie sur ce rachat, estimant qu'il risque de nuire à la

concurrence dans le secteur de l'édition de livres et dans celui de

la presse "people". L'un des griefs de la Commission porte sur le

schéma retenu par Vivendi pour se séparer de sa filiale d'édition

Editis, à savoir la cession d'une part minoritaire et la

distribution-cotation du reste du capital. La Commission

préférerait voir une cession pure et simple d'Editis à un

concurrent sérieux.

Vivendi semble prêt à faire de nouvelles concessions car il est

clair d'après les commentaires du groupe que la priorité est

d'obtenir l'approbation des autorités de la concurrence

européennes, estiment les analystes de Barclays. La décision de la

Commission est attendue d'ici à la fin mai.

Vivendi a pris ses pertes sur TIM

Sur le dossier Telecom Italia (TIM), Vivendi pourrait avoir mangé

son pain noir. Le groupe français a comptabilisé une charge

exceptionnelle de 1,35 milliard d'euros dans ses comptes de 2022

afin d'aligner la valeur comptable de sa participation dans

l'opérateur italien sur le cours de Bourse de ce dernier au 31

décembre.

Le titre TIM a toutefois depuis nettement rebondi, profitant de

deux offres d'achat concurrentes pour son réseau fixe. Ces offres

ont été déposées par la Caisse des dépôts italienne et le fonds KKR

et valoriseraient le réseau fixe de l'opérateur à plus de 20

milliards d'euros, selon plusieurs médias. La concrétisation d'une

opération autour de ce montant soutiendrait considérablement le

cours du titre et créerait de la valeur pour le principal

actionnaire de TIM, Vivendi, soulignent les analystes de Bryan,

Garnier & Co. Le groupe détient 23,75% de l'entreprise

italienne.

Annulation d'actions

Plus fondamentale encore pour la valorisation de Vivendi est la

possibilité d'une offre d'achat de la part de son principal

actionnaire, Bolloré. Le milliardaire détient actuellement 29,6% du

capital et pourrait en effet franchir le seuil de 30% en septembre,

lorsque Vivendi prévoit d'annuler environ 37 millions d'actions

rachetées au cours des deux dernières années.

Deux options s'offriront alors à lui: céder des titres afin de

revenir sous le seuil de 30% ou lancer une offre publique d'achat

obligatoire sur Vivendi. Pour l'heure, l'homme d'affaires breton

n'a pas dévoilé ses intentions. Mais la tentation d'une offre est

forte, Vivendi se traitant aujourd'hui avec un décote de 47% sur la

valeur nette de ses actifs, selon UBS.

Pour la financer, Bolloré pourrait céder sa participation au

capital de Universal Music Group (UMG) qui vaut à elle seule plus

de 7 milliards d'euros au cours du marché.

Pour Oddo BHF, l'homme d'affaires pourrait lancer une OPA avant

même de franchir mécaniquement le seuil des 30%. "Dans cette

perspective, Vivendi reste un titre attractif pour profiter de

cette dimension spéculative", ajoute l'intermédiaire financier.

-François Schott, Agefi-Dow Jones; 01 41 27 47 92; fschott@agefi.fr

ed: LBO

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

March 09, 2023 11:18 ET (16:18 GMT)

Copyright (c) 2023 L'AGEFI SA

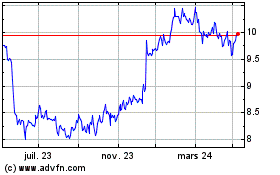

Vivendi (EU:VIV)

Graphique Historique de l'Action

De Déc 2024 à Jan 2025

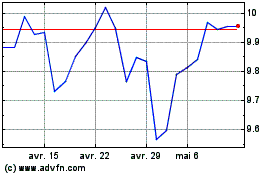

Vivendi (EU:VIV)

Graphique Historique de l'Action

De Jan 2024 à Jan 2025