ECHO BONDS: BP suit les traces de BT sur le marché de la dette "corpo" en euros

21 Juin 2017 - 11:37AM

Dow Jones News

LONDRES (Agefi-Dow Jones)--Le groupe pétrolier britannique BP

(BP.LN) fait appel au marché obligataire libellé en euros mercredi

avec l'émission de deux tranches d'obligations, au lendemain de la

levée de 2,3 milliards d'euros par son compatriote BT (BT.A.LN)

dans le cadre d'une offre en trois tranches sursouscrite trois

fois. L'opération réalisée par BT et d'autres émissions survenues

mardi démontrent que les conditions sont "très favorables" pour

l'émission d'obligations d'entreprises en euro, estiment les

stratégistes crédit d'ING. Le prix indicatif s'établit à 70-75

points de base au-delà des mid-swaps pour la tranche à huit ans de

BP, et à 85-90 points de base pour l'offre à douze ans, tandis

qu'un courtier obligataire estime leur valeur raisonnable

respective à 50 et 65 points de base. Par ailleurs, l'équipementier

aéronautique Safran (SAF.FR) tentera mercredi de lever 1 milliard

d'euros avec deux émissions à taux variable d'une maturité de deux

et quatre ans.

-Tasos Vossos, Dow Jones Newswire (Version française Adeline

Raynal) ed: ECH - VLV

(END) Dow Jones Newswires

June 21, 2017 05:17 ET (09:17 GMT)

Copyright (c) 2017 Dow Jones & Company, Inc.

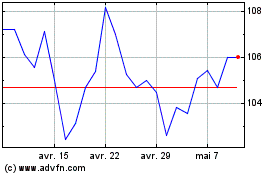

Bt (LSE:BT.A)

Graphique Historique de l'Action

De Avr 2024 à Mai 2024

Bt (LSE:BT.A)

Graphique Historique de l'Action

De Mai 2023 à Mai 2024