Avant même de faire des anticipations, il convient de revenir sur le sens même de l’inflation. L’inflation consiste à une augmentation générale des prix du quotidien pour les consommateurs que nous sommes. C’est le reflet de la bonne santé d’une économie et de manière implicite de l’évaluation du sentiment moral des consommateurs.

Depuis 2007, nous assistons certes à crise économique, mais plus clairement à une crise de confiance de la part des opérateurs économiques. Ce climat ambiant néfaste qui règne au sein de l’atmosphère Européen et plus particulièrement en France, pèse sur l’éventuelle sortie de la CRISE économique.

En effet, ne perdez jamais de vue que le fonctionnement de l’économie repose sur un écosystème. Quand l’économie est déprimée, le marché du travail souffre considérablement d’un manque de dynamisme. De paire, les employeurs sont plus réticents quant aux embauches du fait de la conjoncture économique et de l’avenir…

Actuellement l’inflation Européenne est d’environ 0.70%, soit inférieure à 1% mais aussi supérieure à un niveau de déflation. Les répercussions qui en découlent peuvent être dissociées sous trois points majeurs :

- Une inflation qui tend vers 0 entraine une diminution générale des prix ce qui incite les consommateurs de biens et de services que nous sommes, à conserver leur monnaie pour la collecte d’épargne, puisque les fonds en euros prennent de la valeur. Tout simplement parce que la proportion de biens et de services que vous êtes à même d’acheter augmente du fait de la baisse généralisée des prix.Les fonds collectés ne sont donc pas redistribués dans le cercle vertueux de l’économie. C’est d’ailleurs l’une des raisons pour lesquelles le gouvernement cherche par tout moyen à mettre en place une politique qui aurait un effet sur la demande.

- Depuis maintenant des décennies les banques assurent un rôle prépondérant dans le financement de l’économie réelle en opposition à l’économie de marché.L’incertitude des banques quant aux futurs niveaux de l’inflation tend à diminuer la confiance des prêteurs. Cela contraste l’économie et les distributions de crédit. A noter, que le crédit est le moteur même de l’économie et du financement des PME, des entrepreneurs et des ménages, notamment pour leurs investissements immobilier.

- Dans l’hypothèse où le taux d’inflation est inférieur au taux anticipé, d’un point de vue théorique, les banques réalisent des profits supplémentaires aux dépens des emprunteurs. En effet, les emprunteurs doivent rembourser leurs emprunts avec des fonds dont la valeur réelle est supérieure à l’anticipation. Seriez-vous entrain de payer les déboires de la crise ?

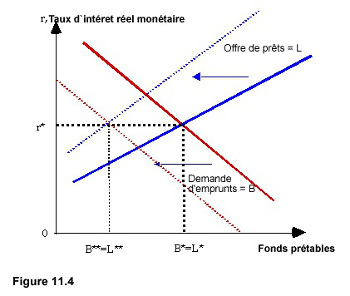

L’autre point essentiel qui pèse actuellement sur la demande de fonds prêtables par les banques, sont les emprunts de l’Etat.

Un gouvernement en déficit budgétaire se voit dépenser plus qu’il ne perçoit de recette. Conclusion, un gouvernement en déficit budgétaire, à l’inverse d’une entreprise, ne sera pas mis en liquidation judiciaire. Toutefois ce déficit impact directement le montant global d’octroie de crédit. Comme le montre le graphique, un paradoxe persiste… Le surplus de déficit budgétaire implique normalement une augmentation de la demande en fonds prêtables et de faite une hausse des taux d’intérêts. Là encore, comment l’Etat finance sont train de vie ?

Face à ce constat, c’est ici même qu’un système financier équilibré prend tout son sens pour jouer un rôle dans l’économie. Un système financier efficace qui grâce au financement des fonds d’investissement assure le fonctionnement de l’économie. Trop souvent les fonds d’investissement voir hedge-fund sont réduit au simple fait de la spéculation. Or ce n’est pas anodin, ci ces fonds bénéficient de taxation allégés, puisqu’ils supportent les risques systémiques. Même à l’époque des marchés coloniale en Inde, les marchés financiers ont permis de lever des fonds pour des finalités rationnelles. Ces entrées de capitaux alimentent le développement de l’économie au profit des investissements. Le mois prochains nous aborderons l’intérêt des marchés financiers.

Hot Features

Hot Features