€500 MILLIONS À 4 ANS À UN COUPON DE 0,000

%

€500 MILLIONS À 8 ANS À UN COUPON DE 0,500

%

€500 MILLIONS À 12 ANS À UN COUPON DE 0,875

%

Regulatory News:

Communiqué de presse – Paris, 21 octobre 2019

Ne pas distribuer directement ou indirectement aux Etats-Unis,

en Australie, en Afrique du Sud, au Canada ou au Japon.

La diffusion de ce document peut, dans certains pays, faire

l’objet d’une réglementation spécifique. Les personnes en

possession du présent document doivent s’informer des éventuelles

restrictions locales et s’y conformer.

Le présent communiqué ne constitue pas une offre de valeurs

mobilières ou une quelconque sollicitation d’achat ou de

souscription de valeurs mobilières aux Etats-Unis ou dans tout

autre pays. Les valeurs mobilières ne peuvent être offertes,

souscrites ou vendues aux Etats-Unis en l’absence d’enregistrement

ou de dispense d’enregistrement au titre du U.S. Securities Act de

1933, tel que modifié. Pernod Ricard n’a pas l’intention

d’enregistrer l’offre mentionnée dans le présent communiqué ou une

partie de cette offre aux Etats-Unis, ni d’effectuer une quelconque

offre publique aux Etats-Unis.

Pernod Ricard (Paris:RI), dont la notation de dette senior à

long terme vient d’être relevée à Baa1 perspective stable par

Moody’s et BBB+ perspective stable par Standard & Poor’s, a

procédé ce jour à une émission obligataire libellée en euro pour un

montant de €1,5 milliard en trois tranches de 4, 8 et 12 ans.

Cette opération a rencontré un franc succès avec un carnet

d’ordres de près de €10,3 milliards pour une taille totale

d’émission de €1,5 milliard, soit un taux de sursouscription de

près de 7 fois. Les coupons obtenus sur l’ensemble des tranches

sont les plus bas jamais atteints pour une émission obligataire du

groupe, dont un coupon de 0% à 4 ans. Les conditions favorables de

financement permettent au Groupe de se financer à un coupon moyen

de 0,46 % sur cette opération, et d’obtenir un financement jusqu’à

12 ans.

Les obligations ont été placées auprès d’investisseurs

qualifiés.

L'admission des obligations à la cotation sera demandée auprès

d’Euronext Paris.

BNP Paribas, Crédit Agricole CIB, Deutsche Bank AG, ING, Morgan

Stanley, MUFG, Santander Corporate & Investment Banking, et

Unicredit Bank sont les chefs de file de cette émission

obligataire.

A propos de Pernod Ricard

Pernod Ricard est le n° 2 mondial des Vins et Spiritueux, avec

un chiffre d’affaires consolidé de 9 182 millions d’euros en

2018/19. Né en 1975 du rapprochement de Ricard et Pernod, le Groupe

s’est développé tant par croissance interne que par acquisitions :

Seagram (2001), Allied Domecq (2005) et Vin&Sprit (2008).

Pernod Ricard, qui possède 16 marques dans le top 100 des marques

de spiritueux, dispose de l’un des portefeuilles les plus

prestigieux du secteur avec notamment la vodka Absolut, le pastis

Ricard, les Scotch Whiskies Ballantine’s, Chivas Regal, Royal

Salute et The Glenlivet, l’Irish Whiskey Jameson, le cognac

Martell, le rhum Havana Club, le gin Beefeater, la liqueur Malibu,

les champagnes Mumm et Perrier-Jouët ainsi que les vins Jacob’s

Creek, Brancott Estate, Campo Viejo et Kenwood. Les marques de

Pernod Ricard sont distribuées à travers plus de 160 marchés, et

dans 73 pays par ses propres forces de vente. L’organisation

décentralisée du groupe permet à ses 19 000 employés d’agir en tant

que véritables ambassadeurs de sa vision de « Créateurs de

Convivialité ». Réaffirmée par son plan stratégique à trois ans «

Transform and Accelerate » déployé en 2018, la stratégie de Pernod

Ricard se concentre sur les investissements à long terme et une

croissance profitable pour tous ses actionnaires. Le groupe reste

fidèle à ses trois valeurs fondatrices : l’esprit entrepreneur, la

confiance mutuelle et un fort sens de l’éthique. Comme illustré par

notre feuille de route à 2030 qui soutient les Objectifs de

Développement Durable des Nations Unies, « nous préservons pour

partager ». En reconnaissance de son engagement constant en faveur

du développement durable et la consommation responsable, Pernod

Ricard a reçu la médaille d’or d’Ecovadis et est classé n°1 du

secteur boissons par Vigeo Eiris. Pernod Ricard est également une

entreprise membre du LEAD Global Compact des Nations Unies.

Pernod Ricard est coté sur Euronext (Mnémo : RI ; Code ISIN :

FR0000120693) et fait partie de l’indice CAC 40.

Information du public

AUCUNE COMMUNICATION NI AUCUNE INFORMATION RELATIVE À L’ÉMISSION

PAR PERNOD RICARD DES OBLIGATIONS FAISANT L’OBJET DU PRESENT

COMMUNIQUE (LES « OBLIGATIONS ») NE PEUT ETRE DIFFUSÉE AU PUBLIC

DANS UN PAYS DANS LEQUEL UNE OBLIGATION D’ENREGISTREMENT OU

D’APPROBATION EST REQUISE. AUCUNE DÉMARCHE N’A ÉTÉ ENTREPRISE NI NE

SERA ENTREPRISE, DANS UN QUELCONQUE PAYS DANS LEQUEL DE TELLES

DÉMARCHES SERAIENT REQUISES. L’ÉMISSION OU LA SOUSCRIPTION DES

OBLIGATIONS POUVANT FAIRE L’OBJET DANS CERTAINS PAYS DE

RESTRICTIONS LÉGALES OU RÉGLEMENTAIRES SPÉCIFIQUES, PERNOD RICARD

N’ASSUME AUCUNE RESPONSABILITÉ AU TITRE D’UNE VIOLATION PAR UNE

QUELCONQUE PERSONNE DE CES RESTRICTIONS.

LE PRÉSENT COMMUNIQUÉ CONSTITUE UNE COMMUNICATION A CARACTERE

PROMOTIONNEL ET NE CONSTITUE PAS UN PROSPECTUS AU SENS DU REGLEMENT

(UE) 2017/1129 DU PARLEMENT EUROPEEN ET DU CONSEIL DU 14 JUIN 2017

(LE « REGLEMENT PROSPECTUS »).

LE PRÉSENT COMMUNIQUÉ NE CONSTITUE PAS ET NE SAURAIT ÊTRE

CONSIDÉRÉ COMME CONSTITUANT UNE OFFRE AU PUBLIC, UNE OFFRE DE

SOUSCRIPTION OU COMME DESTINÉ À SOLLICITER L’INTÉRÊT DU PUBLIC EN

VUE D’UNE OPÉRATION PAR OFFRE AU PUBLIC DANS UN QUELCONQUE

PAYS.

L’OFFRE ET LA VENTE DES OBLIGATIONS SERONT EFFECTUÉES EN FRANCE

DANS LE CADRE D’UN PLACEMENT PRIVÉ, EN CONFORMITÉ AVEC L’ARTICLE

L.411-2 DU CODE MONÉTAIRE ET FINANCIER ET LES AUTRES DISPOSITIONS

LÉGISLATIVES ET RÉGLEMENTAIRES APPLICABLES. L’OFFRE NE SERA PAS

OUVERTE AU PUBLIC EN FRANCE.

DANS LES ÉTATS MEMBRES DE L’ESPACE ÉCONOMIQUE EUROPEEN AUTRES

QUE LA FRANCE AUXQUELS S’APPLIQUE LE REGLEMENT PROSPECTUS, LES

OBLIGATIONS PEUVENT ETRE OFFERTES UNIQUEMENT DANS LES CAS NE

NECESSITANT PAS LA PUBLICATION PAR PERNOD RICARD D’UN PROSPECTUS AU

TITRE DE L’ARTICLE 2(e) DU REGLEMENT PROSPECTUS.

AUCUNE ACTION N’A ÉTÉ ENTREPRISE ET NE SERA ENTREPRISE A L’EFFET

DE PERMETTRE UNE OFFRE DES OBLIGATIONS A DES INVESTISSEURS DE

DETAIL (RETAIL INVESTORS) DANS L’ESPACE ÉCONOMIQUE EUROPEEN. POUR

LES BESOINS DE LA PRESENTE DISPOSITION : (A) L’EXPRESSION «

INVESTISSEUR DE DETAIL » (RETAIL INVESTOR) DÉSIGNE UNE PERSONNE

ENTRANT DANS UNE (OU PLUSIEURS) DES CATÉGORIES SUIVANTES : (I) UN

CLIENT DE DÉTAIL TEL QUE DÉFINI AU PARAGRAPHE (11) DE L’ARTICLE

4(1) DE LA DIRECTIVE 2014/65/EU (TELLE QU’AMENDÉE, « MIFID II ») ;

OU (II) UN CLIENT AU SENS DE LA DIRECTIVE 2016/97/UE (TELLE

QU’AMENDÉE, LA « DIRECTIVE SUR LA DISTRIBUTION D’ASSURANCE »), A

CONDITION QUE CE CLIENT N’ENTRE PAS DANS LA CATEGORIE DE CLIENT

PROFESSIONNEL TEL QUE DÉFINIE AU PARAGRAPHE (10) DE L’ARTICLE 4(1)

DE MIFID II ; OU (III) UNE PERSONNE AUTRE QU’UN « INVESTISSEUR

QUALIFIÉ » TEL QUE DÉFINI PAR LE REGLEMENT PROSPECTUS ; ET (B)

L’EXPRESSION « OFFRE » INCLUT LA COMMUNICATION DE QUELQUE MANIERE

ET PAR QUELQUE MOYEN QUE CE SOIT D’UNE INFORMATION SUFFISANTE SUR

LES TERMES DE L’OFFRE ET DES OBLIGATIONS OBJET DE L’OFFRE AFIN DE

PERMETTRE A TOUT INVESTISSEUR DE DECIDER D’ACHETER OU DE SOUSCRIRE

AUX OBLIGATIONS.

PAR CONSEQUENT, AUCUN DOCUMENT D’INFORMATIONS CLÉS (KEY

INFORMATION DOCUMENT) REQUIS PAR LE REGLEMENT PRIIPS POUR L’OFFRE

OU LA VENTE DES OBLIGATIONS OU POUR LEUR MISE A DISPOSITION AU

PROFIT D’INVESTISSEURS DE DÉTAIL DANS L’ESPACE ECONOMIQUE EUROPEEN

N’A ÉTÉ PRÉPARÉ ET, AINSI, L’OFFRE OU LA VENTE D’OBLIGATIONS OU

LEUR MISE A DISPOSITION AU PROFIT D’INVESTISSEURS DE DETAIL DANS

L’ESPACE ÉCONOMIQUE EUROPEEN POURRAIT CONSTITUER UNE VIOLATION DU

REGLEMENT PRIIPS.

LE PRÉSENT COMMUNIQUÉ NE CONSTITUE PAS UNE OFFRE AU PUBLIC AU

ROYAUME-UNI. AUCUN PROSPECTUS N’A ÉTÉ NI NE SERA APPROUVÉ AU

ROYAUME-UNI RELATIVEMENT AUX OBLIGATIONS. LA DIFFUSION DU PRÉSENT

COMMUNIQUÉ N’EST PAS EFFECTUÉE PAR ET N’A PAS ETE APPROUVÉE PAR UNE

PERSONNE AUTORISÉE (« AUTHORISED PERSON ») AU SENS DE L’ARTICLE

21(1) DU FINANCIAL SERVICES AND MARKETS ACT 2000. EN CONSEQUENCE,

LE PRÉSENT COMMUNIQUÉ EST ADRESSÉ ET DESTINÉ UNIQUEMENT (I) AUX

PERSONNES SITUÉES EN DEHORS DU ROYAUME-UNI, (II) AUX PROFESSIONNELS

EN MATIERE D’INVESTISSEMENT AU SENS DE L’ARTICLE 19(5) DU FINANCIAL

SERVICES AND MARKETS ACT 2000 (FINANCIAL PROMOTION) ORDER 2005 (L’

«ORDER ») , (III) AUX PERSONNES VISEES PAR L’ARTICLE 49(2) (A) A

(D) (SOCIÉTÉS A CAPITAUX PROPRES ÉLEVÉS, ASSOCIATIONS

NON-IMMATRICULEES, ETC.) DE L’ORDER OU (IV) A TOUTE AUTRE PERSONNE

A QUI LE PRÉSENT COMMUNIQUÉ POURRAIT ETRE ADRESSÉ CONFORMEMENT A LA

LOI (LES PERSONNES MENTIONNÉES AUX PARAGRAPHES (I), (II), (III) ET

(IV) ETANT ENSEMBLE DESIGNÉES COMME LES « PERSONNES HABILITÉES »).

LES OBLIGATIONS SONT UNIQUEMENT DESTINÉES AUX PERSONNES HABILITÉES

ET TOUTE INVITATION, OFFRE OU TOUT CONTRAT RELATIF A LA

SOUSCRIPTION, L’ACHAT OU L’ACQUISITION DE TELLES OBLIGATIONS NE

PEUT ETRE ADRESSÉ OU CONCLU QU’AVEC DES PERSONNES HABILITÉES. TOUTE

PERSONNE AUTRE QU’UNE PERSONNE HABILITÉE DOIT S’ABSTENIR D’UTILISER

OU DE SE FONDER SUR LE PRÉSENT COMMUNIQUÉ ET LES INFORMATIONS QU’IL

CONTIENT. LE PRÉSENT COMMUNIQUÉ NE CONSTITUE PAS UN PROSPECTUS

APPROUVÉ PAR LA FINANCIAL SERVICES AUTHORITY OU PAR TOUTE AUTRE

AUTORITÉ DE RÉGULATION DU ROYAUME-UNI AU SENS DE LA SECTION 85 DU

FINANCIAL SERVICES AND MARKETS ACT 2000.

CE COMMUNIQUÉ NE CONSTITUE PAS UNE OFFRE OU UNE QUELCONQUE

SOLLICITATION D’ACHAT D’INSTRUMENTS FINANCIERS AUX ETATS-UNIS

D’AMÉRIQUE. LES OBLIGATIONS N’ONT PAS ÉTÉ ET NE SERONT PAS

ENREGISTRÉES AU TITRE DU SECURITIES ACT ET, SOUS RÉSERVE DE

CERTAINES EXCEPTIONS, NE POURRONT ETRE OFFERTES NI VENDUES,

DIRECTEMENT OU INDIRECTEMENT, AUX ETATS-UNIS NI A OU POUR LE COMPTE

OU LE BÉNÉFICE, DE « U.S. PERSONS », TEL QUE CE TERME EST DÉFINI

PAR LA REGULATION S. LES OBLIGATIONS SONT OFFERTES OU VENDUES

UNIQUEMENT EN DEHORS DES ETATS-UNIS D’AMERIQUE AUX PERSONNES QUI NE

SONT PAS DES « U.S. PERSONS » DANS LE CADRE D’OPÉRATIONS

EXTRA-TERRITORIALES (OFFSHORE TRANSACTIONS) TEL QUE CE TERME EST

DEFINI PAR ET CONFORMEMENT A LA REGULATION S. PERNOD RICARD N’A PAS

L’INTENTION D’ENREGISTRER L’OFFRE EN TOTALITÉ OU EN PARTIE AUX

ETATS-UNIS NI DE FAIRE UNE OFFRE AU PUBLIC AUX ETATS-UNIS.

LA DIFFUSION DE CE COMMUNIQUÉ DANS CERTAINS PAYS PEUT CONSTITUER

UNE VIOLATION DES DISPOSITIONS LÉGALES EN VIGUEUR. LES INFORMATIONS

CONTENUES DANS CE COMMUNIQUÉ NE CONSTITUENT PAS UNE OFFRE DE

VALEURS MOBILIERES AUX ETATS-UNIS D’AMERIQUE, EN AUSTRALIE, EN

AFRIQUE DU SUD, AU CANADA OU AU JAPON.

LE PRÉSENT COMMUNIQUÉ NE DOIT PAS ETRE PUBLIÉ, TRANSMIS OU

DISTRIBUÉ, DIRECTEMENT OU INDIRECTEMENT, SUR LE TERRITOIRE DES

ETATS-UNIS D’AMERIQUE, EN AUSTRALIE, EN AFRIQUE DU SUD, AU CANADA

OU AU JAPON.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20191021005714/fr/

Contacts Pernod Ricard Julia Massies / Directrice

Communication Financière et Relations Investisseurs +33 (0) 1 41 00

41 07 Adam Ramjean / Responsable Relations Investisseurs +33 (0) 1

41 00 41 59 Fabien Darrigues / Directeur Communication Externe +33

(0) 1 41 00 44 86 Emmanuel Vouin / Responsable Relations Presse +33

(0)1 41 00 44 04 Alison Donohoe / Responsable Relations Presse +33

(0)1 41 00 44 63

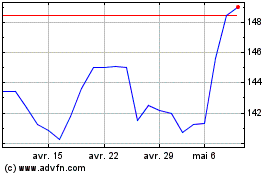

Pernod Ricard (EU:RI)

Graphique Historique de l'Action

De Mar 2024 à Avr 2024

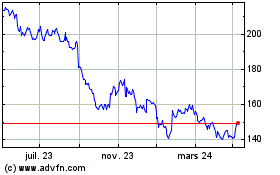

Pernod Ricard (EU:RI)

Graphique Historique de l'Action

De Avr 2023 à Avr 2024