Regulatory News:

Ce communiqué remplace le communiqué publié à 8h00 CEST le 8

juillet 2024.

SpineGuard : Réalisation de l’augmentation

de capital avec maintien du droit préférentiel de souscription pour

un montant brut de 1,13 M€

Ce communiqué et les informations qu’il

contient ne doivent pas être distribués, directement ou

indirectement, aux Etats-Unis, au Canada, au Japon et en

Australie.

SpineGuard (FR0011464452 – ALSGD), entreprise innovante qui

déploie sa technologie digitale de guidage chirurgical (DSG®) par

mesure locale de la conductivité électrique des tissus pour

sécuriser et simplifier le placement d’implants osseux (la «

Société »), annonce la réalisation de son augmentation de

capital par émission d’Actions Nouvelles avec maintien du Droit

Préférentiel de Souscription (« DPS ») des actionnaires dont

la souscription s’est déroulée du 24 juin au 3 juillet 2024 (l’ «

Augmentation de Capital ») avec la levée de 1,13 million

d’euros.

Pierre Jérôme et Stéphane Bette, respectivement Président

Directeur Général, Directeur Général et Co-Fondateurs de la

Société, déclarent : « Nous tenons à remercier très sincèrement

l’ensemble des souscripteurs à cette opération, les actionnaires

historiques comme les nouveaux entrants au capital de SpineGuard.

Ces fonds vont nous permettre de disposer des moyens nécessaires

pour déployer les trois nouvelles applications de notre technologie

DSG destinées à alimenter durablement la croissance de SpineGuard

et à atteindre l’équilibre financier courant 2026. Ceux-ci vont

nous permettre aussi de démontrer la pertinence de DSG pour

optimiser la résection osseuse à l’aide de robots chirurgicaux,

opportunité émergente à très fort potentiel qui suscite l’intérêt

des principaux acteurs de notre industrie en quête de nouveaux

marchés. »

Résultat de l’Augmentation de Capital :

À l’issue de la période de souscription, la demande totale s’est

élevée à 1 224 842 actions (les « Actions Nouvelles »)

réparties de la manière suivante :

- 963 155 Actions Nouvelles à titre

irréductible ; - 178 249 Actions Nouvelles à titre réductible ; et

- 83 438 Actions Nouvelles à titre libre.

L’ensemble des souscriptions, à titre irréductible, réductible

et libre a été servi.

Dans la mesure où l’ensemble des souscriptions, à titre

irréductible, réductible et libre, a représenté moins de 75% du

montant initial brut de l’Augmentation de Capital, les engagements

de garantie contractés par SpineGuard auprès de dix (10)

investisseurs lesquels s’étaient engagés à souscrire les Actions

Nouvelles qui n’auraient pas été souscrites à l’issue de la période

de souscription pour un montant maximum de 1 125 000 € et dans la

limite de 75% du montant initial brut de l’Augmentation de Capital,

ont été partiellement actionnés à hauteur de 4 711 465 Actions

Nouvelles représentant un montant de 895 178,35 €.

Rappel de l’utilisation du produit de l’Augmentation de

Capital

Le montant brut de l’Augmentation de Capital s’élève à 1,13

million d’euros, soit 0,9 million d’euros nets et se traduit par la

création de 5 936 307 Actions Nouvelles souscrites au prix unitaire

de 0,19 €.

Le produit de cette Augmentation de Capital permet de renforcer

la structure financière de la Société avec comme principal objectif

l’accélération du déploiement commercial des trois nouveaux

produits munis de la technologie DSG (PediGuard Fileté pour la voie

antérieure, PediGuard Canulé pour la fusion sacro-iliaque et le

Foret universel DSG).

Le capital social de la Société à l’issue de l’Augmentation de

Capital s’élèvera à 2 675 088,40 € et sera divisé en 53 501 768

actions d’une valeur nominale de 0,05 € chacune.

Règlement-livraison

Le règlement-livraison et l’admission aux négociations sur le

marché d’Euronext Growth Paris sont prévus le 10 juillet 2024. Ces

Actions Nouvelles porteront jouissance courante, seront directement

assimilées aux actions existantes SpineGuard et seront négociées

sur la même ligne de cotation que ces dernières (ISIN FR0011464452

– Mnémo ALSGD).

Incidence de l’Augmentation de Capital sur la structure de

l’actionnariat

La répartition du capital et des droits de vote à la suite de

l’Augmentation de Capital est la suivante :

Actionnaires

Avant réalisation de

l’Augmentation de Capital

Après réalisation de

l’Augmentation de Capital

Nombre d’actions

% du capital et des droits de

vote

Nombre d’actions

% du capital et des droits de

vote

Pierre Jérôme

826 990

1,74%

826 990

1,55%

Stéphane Bette

686 630

1,44%

686 630

1,28%

Salariés et Administrateurs

827 887

1,74%

827 887

1,55%

Auto-détention

40 650

0,09%

40 650

0,08%

Public

45 183 304

94,99%

51 119 611

95,55%

TOTAL

47 565 461

100,00%

53 501 768

100,00%

Incidence de l’Augmentation de Capital sur la situation de

l’actionnaire

L’incidence de l’émission des Actions Nouvelles sur la

participation dans le capital d’un actionnaire détenant 1% du

capital social de la Société préalablement à l’Augmentation de

Capital et n’ayant pas souscrit à celle-ci est la suivante :

Participation de l’actionnaire

(en %)

Base non-diluée

Base diluée(1)

Avant émission des Actions Nouvelles

provenant de l’Augmentation de Capital

1,00%

0,91%

Après émission de 5 936 307 Actions

Nouvelles provenant de l’Augmentation de Capital

0,89%

0,82%

(1) prenant en considération les bons de souscription d’actions,

les options de souscription d’actions et les actions gratuites

attribués par la Société à la date du présent communiqué de

presse

Incidence de l’Augmentation de Capital sur les capitaux

propres

L’incidence de l’émission des Actions Nouvelles sur la

quote-part des capitaux propres par action de la Société (calculs

effectués sur la base des capitaux propres consolidés au 31

décembre 2023) est la suivante :

Quote-part des capitaux

propres

(en €)

Base non-diluée

Base diluée(1)

Avant émission des Actions Nouvelles

provenant de l’Augmentation de Capital

0,13 €

0,14 €

Après émission de 5 936 307 Actions

Nouvelles provenant de l’Augmentation de Capital

0,13 €

0,14 €

(1) prenant en considération les bons de souscription d’actions,

les options de souscription d’actions et les actions gratuites

attribués par la Société à la date du présent communiqué de

presse

Engagements d’abstention et de conservation

Aucun engagement d’abstention et de conservation n’a été pris

dans le cadre de l’Augmentation de Capital.

Prospectus

En application des dispositions de l’article L.411-2-1 1° du

Code monétaire et financier et de l’article 211-2 du Règlement

général de l’Autorité des Marchés Financiers (l' « AMF »),

l’Augmentation de Capital ne donne pas lieu à un prospectus soumis

à l’approbation de l’AMF dans la mesure où le montant total de

l’offre calculé sur une période de douze mois ne dépasse pas 8

M€.

Facteurs de risques

La Société rappelle que les facteurs de risques relatifs à la

Société et à son activité sont détaillés dans son rapport financier

annuel 20231 lesquels sont disponibles sans frais sur le site

internet de la Société.

La réalisation de tout ou partie de ces risques est susceptible

d’avoir un effet défavorable sur l’activité, la situation

financière, les résultats, le développement ou les perspectives de

la Société. Les facteurs de risques présentés dans le document

susvisé sont inchangés à la date du présent communiqué de

presse.

Les principaux risques spécifiques à l’Augmentation de Capital

figurent ci-après :

- le marché du DPS pourrait n’offrir qu’une

liquidité limitée et être sujet à une grande volatilité ; - les

actionnaires qui n’exerceraient pas leurs DPS verraient leur

participation dans le capital de la Société diluée ; - le prix de

marché des actions de la Société pourrait fluctuer et baisser en

dessous du prix de souscription des Actions Nouvelles ; - la

volatilité et la liquidité des actions de la Société pourraient

fluctuer significativement ; - en cas de baisse du prix de marché

des actions de la Société, les DPS pourraient perdre de leur valeur

; et - des cessions d’actions de la Société pourraient intervenir

sur le marché, ce qui pourrait avoir une incidence défavorable sur

le cours de l’action de la Société.

Prochaine publication financière :

Publication du chiffre d’affaires du 2ème trimestre 2024 : le

lundi 15 juillet 2024 après bourse

Intermédiaire financier

Swiss Life Banque Privée Coordinateur

Global

À propos de SpineGuard® Fondée en 2009 par Pierre Jérôme

et Stéphane Bette, basée à Paris et à Boulder aux États-Unis,

SpineGuard est une entreprise innovante qui déploie sa technologie

digitale DSG® de guidage chirurgical en temps réel sans rayons X

pour sécuriser et simplifier le placement d’implants osseux. La

société conçoit, développe et commercialise à travers le monde des

dispositifs médicaux intégrant sa technologie. Plus de 100 000

chirurgies ont été sécurisées à ce jour grâce à DSG® et de

nombreuses études scientifiques dont 34 publiées dans des revues

médicales de référence, ont établi sa fiabilité, sa précision et

autres bénéfices pour les patients, les chirurgiens, le personnel

hospitalier et les systèmes de santé. Forte de ces fondamentaux et

de partenariats stratégiques, SpineGuard étend les applications de

sa technologie DSG® au traitement des scolioses par voie

antérieure, la fusion de l’articulation sacro-iliaque,

l’implantologie dentaire et les innovations telles que la vis

pédiculaire et le foret « intelligents » ou la robotique

chirurgicale. DSG® a été inventée par Maurice Bourlion, le Dr

Ciaran Bolger et Alain Vanquaethem, la société est engagée dans une

démarche RSE.

Plus d’informations sur www.spineguard.fr

Avertissement

Le présent communiqué ne constitue pas une offre de vente ni une

sollicitation d'offre d'achat, et il n'y aura pas de vente

d'actions ordinaires dans un État ou une juridiction où une telle

offre, sollicitation ou vente serait illégale en l’absence

d'enregistrement ou d’approbation en vertu des lois sur les valeurs

mobilières de cet État ou de cette juridiction.

La diffusion de ce communiqué peut, dans certains pays, faire

l’objet d’une réglementation spécifique. Les personnes en

possession de ce document sont tenues de s'informer de ces

éventuelles restrictions locales et s’y conformer.

Le présent communiqué constitue une communication à caractère

promotionnel et non pas un prospectus au sens du Règlement (UE)

2017/1129 du Parlement Européen et du Conseil du 14 juin 2017 (tel

qu’amendé le « Règlement Prospectus »).

En application des dispositions de l’article L.411-2-1 1° du

Code monétaire et financier, et de l’article 211-2 du Règlement

général de l'AMF, L’Augmentation de Capital ne donnera pas lieu à

un prospectus soumis à l’approbation de l’AMF dans la mesure où le

montant total de l’offre calculé sur une période de douze mois ne

dépasse pas 8.000.000 €.

S’agissant des Etats membres de l’Espace Economique Européen

(autre que la France) et du Royaume-Uni (les « Etats

Concernés »), aucune action n’a été entreprise et ne sera

entreprise à l’effet de permettre une offre au public de titres

rendant nécessaire la publication d’un prospectus dans l’un ou

l’autre des Etats Concernés. Par conséquent, les valeurs mobilières

peuvent être offertes et seront offertes uniquement (i) au profit

d’investisseurs qualifiés au sens du Règlement Prospectus, pour

tout investisseur d’un Etat Concerné, ou au sens du Règlement (UE)

2017/1129 tel que faisant partie du droit national en vertu du

European Union (Withdrawal) Act 2018 (le « UK Prospectus

Regulation »), pour tout investisseur au Royaume-Uni, (ii) à

moins de 150 personnes physiques ou morales (autres que des

investisseurs qualifiés tels que définis dans le Règlement

Prospectus ou dans le UK Prospectus Regulation, selon le cas), ou

(iii) conformément aux dérogations prévues par l’article 1(4) du

Règlement Prospectus, ou dans les autres cas ne nécessitant pas la

publication par SpineGuard d’un prospectus au titre du Règlement

Prospectus, du UK Prospectus Regulation et/ou des réglementations

applicables dans ces Etats Concernés.

La diffusion du présent communiqué n’est pas effectuée et n’a

pas été approuvée par une personne autorisée (« authorised person

») au sens de l’article 21(1) du Financial Services and Markets Act

2000. En conséquence, le présent communiqué est adressé et destiné

uniquement aux personnes situées en dehors du Royaume-Uni, (i) aux

professionnels en matière d’investissement (« investment

professionals » au sens de l’article 19(5) du Financial Services

and Markets Act 2000 (Financial Promotion) Order 2005 (tel

qu’amendé, l’« Ordre ») (ii) aux personnes visées par

l’article 49(2) (a) à (d) (sociétés à capitaux propres élevés,

associations non-immatriculées, etc.) de l’Ordre ou (iii) a toutes

autres personnes auxquelles une invitation ou une incitation à

s'engager dans une activité d'investissement (au sens de l'Article

21 du Financial Services and Markets Act 2000) en rapport avec

l'émission ou la vente de tout titre peut être légalement

communiquée ou faire l'objet d'une communication (toutes ces

personnes étant désignées comme « Personnes Habilitées »).

Toute invitation, offre ou tout contrat relatif à la souscription,

l’achat ou l’acquisition des valeurs mobilière objets du présent

communiqué ne peut être adressé ou conclu qu’avec des Personnes

Habilitées. Toute personne autre qu’une Personne Habilitée doit

s’abstenir d’utiliser ou de se fonder sur le présent communiqué et

les informations qu’il contient.

Le présent communiqué de presse ne peut être publié, distribué

ou diffusé aux Etats-Unis (y compris leurs territoires et

possessions). Ce communiqué ne constitue pas une offre ni une

sollicitation d’achat, de vente ou de souscrire des valeurs

mobilières aux Etats-Unis. Les titres financiers mentionnées dans

ce communiqué n’ont pas fait l’objet d’un enregistrement au titre

du U.S. Securities Act of 1933, tel que modifié (le « Securities

Act ») ou de toute réglementation en matière de valeurs

mobilières applicable dans tout état ou toute autre juridiction aux

Etats Unis et ne pourront être offertes ou vendues aux Etats-Unis

en l’absence d’un enregistrement au titre du Securities Act qu’à

travers un régime d’exemption ou dans le cadre d’une opération non

soumise à une obligation d’enregistrement au titre du Securities

Act. SpineGuard n’a pas l'intention d'enregistrer l’offre en

totalité ou en partie aux Etats-Unis en vertu et conformément au

Securities Act ni de procéder à une offre au public aux

États-Unis.

Ce communiqué ne peut être distribué directement ou

indirectement aux États-Unis, au Canada, en Australie ou au

Japon.

Le présent communiqué de presse contient des indications sur les

objectifs de la Société ainsi que des déclarations prospectives.

Ces informations ne sont pas des données historiques et ne doivent

pas être interprétées comme des garanties que les faits et données

énoncés se produiront. Ces informations sont fondées sur des

données, des hypothèses et des estimations considérées comme

raisonnables par la Société. Cette dernière n’est pas en mesure

d’anticiper tous les risques, incertitudes ou autres facteurs

susceptibles d’affecter son activité, leur impact potentiel sur son

activité ou encore dans quelle mesure la matérialisation d’un

risque ou d’une combinaison de risques pourrait avoir des résultats

significativement différents de ceux mentionnés dans toute

information prospective. Ces informations sont données uniquement à

la date du présent communiqué de presse. La Société ne prend aucun

engagement de publier des mises à jour de ces informations ni des

hypothèses sur lesquelles elles sont basées, à l’exception de toute

obligation légale ou réglementaire qui lui serait applicable.

Enfin, le présent communiqué de presse peut être rédigé en

langue française et en langue anglaise. En cas de différences entre

les deux textes, la version française prévaudra.

_____________________________ 1 Rapport financier 2023

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240708059729/fr/

SpineGuard Pierre Jérôme Président Directeur Général Tél.

: 01 45 18 45 19 p.jerome@spineguard.com

SpineGuard Anne-Charlotte Millard Directeur Administratif

et Financier Tél. : 01 45 18 45 19 ac.millard@spineguard.com

NewCap Relations Investisseurs & Communication

Financière Mathilde Bohin / Aurélie Manavarere Tél. : 01 44 71 94

94 spineguard@newcap.eu

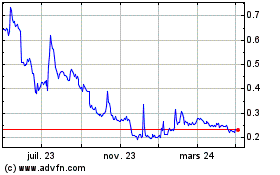

Spineguard (EU:ALSGD)

Graphique Historique de l'Action

De Oct 2024 à Nov 2024

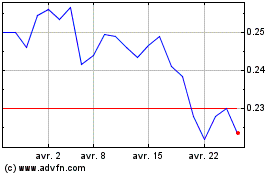

Spineguard (EU:ALSGD)

Graphique Historique de l'Action

De Nov 2023 à Nov 2024