Ce communiqué ne peut être distribué

directement ou indirectement aux Etats-Unis, au Canada, en

Australie ou au Japon.

Le présent communiqué constitue une

communication à caractère promotionnel et non pas un prospectus au

sens du Règlement (UE) 2017/1129

Regulatory News:

ORPEA ANNONCE LES RÉSULTATS DE

L’AUGMENTATION DE CAPITAL AVEC MAINTIEN DU DROIT PRÉFÉRENTIEL DE

SOUSCRIPTION DES ACTIONNAIRES D’ENVIRON 3,9 MILLIARDS D’EUROS

GARANTIE PAR LES CRÉANCIERS NON SÉCURISÉS DE LA SOCIÉTÉ SOUSCRIVANT

PAR COMPENSATION AVEC LEURS CRÉANCES NON SÉCURISÉES

ORPEA S.A. (Paris:ORP) (la « Société »), annonce

aujourd’hui les résultats de son augmentation de capital avec

maintien du droit préférentiel de souscription des actionnaires

d'un montant brut, prime d'émission incluse, de 3 884 212 344,65

euros, par émission de 64 629 157 149 actions nouvelles (les «

Actions Nouvelles ») au prix unitaire de 0,0601 euro par

Action Nouvelle (soit 0,01 euro de valeur nominale et 0,0501 euro

de prime d'émission), garantie par les créanciers non sécurisés de

la société (l’« Augmentation de Capital d’Apurement »).

Il est rappelé que l’Augmentation de Capital d’Apurement

s’inscrit dans le cadre du plan de sauvegarde accélérée arrêté par

le Tribunal de commerce spécialisé de Nanterre le 24 juillet 2023

(le « Plan de Sauvegarde Accélérée ») et avait pour objectif

l’apurement (par conversion en capital et/ou remboursement) de

l’intégralité de l’endettement non sécurisé de la Société, d’un

montant d’environ 3,9 milliards d’euros. Tout produit en espèces

résultant de la souscription par les détenteurs de droits

préférentiels de souscription sera intégralement affecté au

remboursement des dettes non sécurisées au pair, à due proportion,

le solde étant intégralement garanti par les créanciers non

sécurisés par voie de compensation avec les dettes non

sécurisées.

Il est par ailleurs rappelé que le cours de bourse actuel de

l’action ORPEA (soit 0,2254 euro au cours de clôture le 29 novembre

2023) reste encore significativement décorrélé du prix de

souscription des Actions Nouvelles émises dans le cadre de

l’Augmentation de Capital d’Apurement (soit 0,0601 euro par action)

et de la valeur théorique de l’action post-Augmentations de Capital

prévues dans le cadre du Plan de Sauvegarde Accélérée, qui se situe

à un niveau inférieur à 0,02 euro par action. Il est ainsi

fortement probable que le cours de l’action post Augmentations de

Capital s’établisse à un niveau proche des prix d’émission des

Augmentations de Capital (0,0178 euro par action, pour la

souscription des 65 173 064 696 actions nouvelles qui doivent être

émises dans le cadre de l’Augmentation de Capital Groupement ;

0,0133 euro par action, pour la souscription des 29 324 787 415

actions nouvelles qui doivent être émises dans le cadre de

l’Augmentation de Capital avec Maintien du DPS), impliquant ainsi

une baisse massive du cours de l’action et des pertes

significatives pour les actionnaires qui auraient acheté des

actions de la Société à un prix supérieur.

RESULTATS DE L’AUGMENTATION DE CAPITAL D’APUREMENT

À l'issue de la période de souscription qui s'est achevée le 27

novembre 2023, la demande totale s'est élevée à 1 199 337 462

actions, soit un taux de souscription de 1,86%. Les 64 629 157 149

Actions Nouvelles émises dans le cadre de l’Augmentation de Capital

d’Apurement ont été souscrites à titre irréductible de la façon

suivante :

- 1 199 337 462 Actions Nouvelles souscrites en numéraire par

les actionnaires ou cessionnaires de droits préférentiels de

souscription, soit 72,1 millions d’euros, dont le produit a été

affecté au remboursement des dettes non sécurisées au pair, à due

proportion ;

- 63 429 819 687 Actions Nouvelles souscrites par les créanciers

non sécurisés, conformément à leurs engagements de souscription à

titre de garantie, à hauteur de 3,8 milliards d’euros, par

compensation de créances.

Ainsi, à l’issue de l’Augmentation de Capital d’Apurement, les

créanciers non sécurisés détiendront 98,05% du capital de la

Société.

Il est précisé que parmi les 1 199 337 462 Actions Nouvelles

souscrites en numéraire par les actionnaires ou cessionnaires de

droits préférentiels de souscription, 4 321 674 Actions Nouvelles

(soit un montant de souscription de 259 732 euros) ont été

souscrites par des actionnaires dont les actions étaient inscrites

au nominatif pur au 15 novembre 2023.

Pour rappel, comme indiqué dans le Prospectus relatif à

l’Augmentation de Capital d’Apurement, et conformément aux termes

du Plan de Sauvegarde Accélérée, le droit de priorité prévu dans le

cadre de l’Augmentation de Capital Groupement (tel que définie

ci-dessous), qui devrait être lancée le 6 décembre 2023, ne

bénéficiera qu’aux actionnaires inscrits en compte à l’issue de la

journée comptable du 15 novembre 2023 (les « Actionnaires

Existants »), et sur la base du nombre d’actions qu’ils

détenaient à cette date, en y ajoutant, le cas échéant, et sous

réserve que leurs actions aient été détenues au nominatif pur au

plus tard à compter du 15 novembre 2023 et soient conservées sous

cette forme au moins jusqu’au règlement-livraison de l’Augmentation

de Capital Groupement prévu le 19 décembre 2023, les actions qu’ils

ont pu souscrire dans le cadre de l’Augmentation de Capital

d’Apurement.

Par conséquent, conformément aux termes du Plan de Sauvegarde

Accélérée, le nombre total d’actions sur la base duquel le droit de

priorité prévu dans le cadre de l’Augmentation de Capital

Groupement pourra être exercé s’élève à 69 015 525, soit le nombre

d’actions composant le capital social avant le règlement-livraison

de l’Augmentation de Capital d’Apurement (64 693 851 actions),

auquel s’ajoute le nombre d’actions souscrites dans le cadre de

l’Augmentation de Capital d’Apurement par les Actionnaires

Existants dont les actions étaient inscrites au nominatif pur au 15

novembre 2023 (soit 4 321 674 Actions Nouvelles).

Sur cette base, en prenant pour hypothèse que l’ensemble des

Actionnaires Existants exercent leur droit de priorité dans le

cadre de l’Augmentation de Capital Groupement, à hauteur du nombre

total d’actions auxquelles ce droit est attaché, soit 69 015 525

actions, la répartition du capital de la Société après réalisation

de l’Augmentation de Capital Groupement serait la suivante :

− Groupement : 50,13% − Créanciers Non

Sécurisés : 48,84% − Flottant : 1,03%

Afin de lever toute ambiguïté, il est rappelé que les créanciers

non sécurisés dont les dettes non sécurisées auraient fait l’objet

d’une conversion en actions lors de l’Augmentation de Capital

d’Apurement ne bénéficieront pas de ce droit de priorité à raison

des actions souscrites dans le cadre de l’Augmentation de Capital

d’Apurement. En outre, ce droit de priorité ne bénéficiera pas (i)

aux actions de la Société qui ont été souscrites par des

Actionnaires Existants, dans le cadre de l’Augmentation de Capital

d’Apurement, au-delà de la quote-part du capital social qu’ils

détenaient au 15 novembre 2023 (par exemple, en cas d’acquisition

de droits préférentiels de souscription, et d’exercice de ces

droits) et (ii) aux Actions Nouvelles qui ont été souscrites dans

le cadre de l’Augmentation de Capital d’Apurement, par des

Actionnaires Existants qui auraient également la qualité de

créancier non sécurisé, à raison de la conversion de leurs dettes

non sécurisées dans le cadre de la réalisation de l’Augmentation de

Capital d’Apurement.

REGLEMENT-LIVRAISON

Le règlement-livraison et l’admission aux négociations des

Actions Nouvelles sur le marché réglementé d’Euronext à Paris («

Euronext Paris ») sont prévus le 4 décembre 2023. Les

Actions Nouvelles porteront jouissance courante et seront

immédiatement assimilées aux actions existantes de la Société et

seront négociées sur la même ligne de cotation sous le même code

ISIN FR0000184798.

A l’issue de l’Augmentation de Capital d’Apurement, le capital

social de la Société sera composé de 64 693 851 000 actions et

s’établira à 646 938 510 euros.

RAPPEL SUR LE PLAN DE SAUVEGARDE ACCELEREE

Il est rappelé que le Plan de Sauvegarde Accélérée prévoit la

mise en œuvre de trois augmentations de capital, à savoir (i)

l’Augmentation de Capital d’Apurement telle que détaillée

dans ce communiqué, (ii) une augmentation de capital avec

suppression du droit préférentiel de souscription des actionnaires

réservée à personnes dénommées, à savoir La Caisse des Dépôts et

Consignations, Mutuelle Assurance Instituteurs de France (MAIF),

CNP Assurances et MACSF Epargne Retraite (ou des sociétés affiliées

à celles-ci) (le « Groupement »), assortie d’un droit de

priorité accordé aux actionnaires inscrits en compte au 15 novembre

2023 (les « Actionnaires Existants ») leur permettant de

souscrire par préférence aux actions émises, d’un montant (prime

d’émission incluse) de 1 160 080 551,59 euros, par émission de 65

173 064 696 actions nouvelles à un prix d’émission de 0,0178 euro

par action nouvelle (l’ « Augmentation de Capital Groupement

») et (iii) une augmentation de capital avec maintien du droit

préférentiel de souscription des actionnaires d’un montant (prime

d’émission incluse) de 390 019 672,62 euros, par émission de 29 324

787 415 actions nouvelles à un prix d’émission de 0,0133 euro par

action nouvelle, à laquelle les membres du Groupement se sont

engagés à souscrire en exerçant leurs droits préférentiels de

souscription, à hauteur d’environ 196 millions d’euros, le solde,

soit environ 194 millions d’euros, étant garanti par cinq

institutions détenant une part significative de la dette

non-sécurisée de la Société (le « SteerCo ») (l’ «

Augmentation de Capital avec Maintien du DPS » et ensemble

avec l’Augmentation de Capital d’Apurement et l’Augmentation de

Capital Groupement, les « Augmentations de Capital »,

l’ensemble des trois Augmentations de Capital formant un tout

indissociable).

DISPONIBILITE DU PROSPECTUS

L’Augmentation de Capital d’Apurement a fait l’objet d’un

prospectus (le « Prospectus ») approuvé par l’AMF sous le

numéro 23-465 en date du 10 novembre 2023, constitué (i) du

document d’enregistrement universel 2022 de ORPEA S.A. déposé

auprès de l’AMF le 7 juin 2023 sous le numéro D.23-0461 (le «

Document d’Enregistrement Universel » ou « DEU »),

(ii) de l’amendement au Document d’Enregistrement Universel déposé

auprès de l’AMF le 10 novembre 2023 sous le numéro D.23-0461-A01

(l’« Amendement au DEU »), (iii) d’une note d’opération en

date du 10 novembre 2023 (la « Note d’Opération ») et (iv) du

résumé du Prospectus inclus dans la Note d’Opération, et disponible

sur le site internet de l’AMF (www.amf-france.org) et de la Société

(www.orpea-group.com). Des exemplaires du Prospectus sont

disponibles sans frais au siège social de la Société (12, rue Jean

Jaurès, 92813 Puteaux).

FACTEURS DE RISQUES

Les investisseurs sont invités à prendre attentivement en

considération les facteurs de risque relatifs à la Société décrits

au chapitre 2 « Facteurs de risques et Contrôle Interne » du

Document d’Enregistrement Universel tels que mis à jour au chapitre

2 de l’Amendement et les facteurs de risques relatifs à l’opération

ou aux titres financiers mentionnés à la section 2 « Facteurs de

risques » de la Note d’Opération en particulier le facteur de

risque 2.1 relatif à la dilution issue des Augmentations de Capital

et à la nécessité pour les Actionnaires Existants d’investir des

sommes significatives s’ils souhaitent maintenir leur participation

inchangée.

À propos d’ORPEA

ORPEA est un acteur mondial de référence, expert de

l’accompagnement de toutes les fragilités. L’activité du Groupe se

déploie dans 20 pays et couvre trois métiers que sont les prises en

charge du grand âge (maisons de retraite médicalisées, résidences

services, soins et services à domicile), les soins de Suite et de

Réadaptation et les soins de Santé Mentale (cliniques

spécialisées). Il compte plus de 76 000 collaborateurs et accueille

chaque année plus de 267 000 patients et résidents.

https ://www.orpea-group.com/

ORPEA est cotée sur Euronext Paris (ISIN : FR0000184798) et

membre des indices SBF 120 et CAC Mid 60.

Avertissement

Le présent communiqué ne constitue pas une offre de vente ni une

sollicitation d'offre d'achat, et il n'y aura pas de vente

d'actions ordinaires dans un État ou une juridiction où une telle

offre, sollicitation ou vente serait illégale en l’absence

d'enregistrement ou d’approbation en vertu des lois sur les valeurs

mobilières de cet État ou de cette juridiction.

La diffusion de ce communiqué peut, dans certains pays, faire

l’objet d’une réglementation spécifique. Les personnes en

possession de ce document sont tenues de s'informer de ces

éventuelles restrictions locales et s’y conformer.

Le présent communiqué constitue une communication à caractère

promotionnel et non pas un prospectus au sens du Règlement (UE)

2017/1129 du Parlement Européen et du Conseil du 14 juin 2017 (tel

qu’amendé, le « Règlement Prospectus »). Les investisseurs

potentiels sont invités à lire le prospectus avant de prendre une

décision d’investissement afin de pleinement comprendre les risques

et avantages potentiels associés à la décision d’investir dans les

valeurs mobilières. L’approbation du prospectus par l’AMF ne doit

pas être considérée comme un avis favorable sur les valeurs

mobilières offertes ou admises à la négociation sur un marché

réglementé.

S’agissant des États membres de l’Espace économique européen

(autres que la France) et du Royaume-Uni (les « Etats

Concernés »), aucune action n’a été entreprise et ne sera

entreprise à l’effet de permettre une offre au public de titres

rendant nécessaire la publication d’un prospectus dans l’un ou

l’autre des Etats Concernés. Par conséquent, les valeurs mobilières

ne peuvent être offertes et ne seront offertes dans les Etats

Concernés (i) qu’au profit d’investisseurs qualifiés au sens du

Règlement Prospectus, pour tout investisseur d’un Etat Membre, ou

au sens du Règlement (UE) 2017/1129 tel que faisant partie du droit

national en vertu du European Union (Withdrawal) Act 2018 (le «

UK Prospectus Regulation »), pour tout investisseur au

Royaume-Uni, (ii) à moins de 150 personnes physiques ou morales

(autres que des investisseurs qualifiés tels que définis dans le

Règlement Prospectus ou dans le UK Prospectus Regulation, selon le

cas), ou (iii) conformément aux dérogations prévues par l’article 1

(4) du Règlement Prospectus ou dans les autres cas ne nécessitant

pas la publication par ORPEA d’un prospectus au titre de l’article

3 du Règlement Prospectus, du UK Prospectus Regulation et/ou des

réglementations applicables dans ces Etats Concernés.

La diffusion du présent communiqué n’est pas effectuée par et

n’a pas été approuvée par une personne autorisée (« authorised

person ») au sens de l’article 21(1) du Financial Services and

Markets Act 2000. En conséquence, le présent communiqué est adressé

et destiné uniquement aux personnes situées au Royaume-Uni, (i) qui

sont des professionnels en matière d’investissement (« investment

professionals ») répondant aux dispositions de l’Article 19(5) du

Financial Services and Markets Act 2000 (Financial Promotion) Order

2005 (tel qu’amendé) (l’« Ordonnance »), (ii) qui sont des

personnes répondant aux dispositions de l’article 49(2)(a) à (d)

(sociétés à capitaux propres élevés, associations

non-immatriculées, etc.) de l’Ordonnance ou (iii) à toute autre

personne à qui le présent communiqué pourrait être adressé

conformément à la loi (les personnes mentionnées aux paragraphes

(i), (ii) et (iii) étant ensemble désignées comme les «

Personnes Habilitées »). Tout investissement ou toute

activité d’investissement en relation avec le présent communiqué de

presse est réservé aux Personnes Habilitées et ne peut être réalisé

que par ces personnes. Toute personne autre qu’une Personne

Habilitée doit s’abstenir d’utiliser ou de se fonder sur le présent

communiqué et les informations qu’il contient.

Le présent communiqué de presse ne peut être publié, distribué

ou diffusé aux Etats-Unis (y compris leurs territoires et

possessions). Ce communiqué ne constitue pas une offre ni une

sollicitation d’achat, de vente ou de souscrire des valeurs

mobilières aux Etats-Unis. Les titres financiers mentionnées dans

ce communiqué n’ont pas fait l’objet d’un enregistrement au titre

du U.S. Securities Act of 1933, tel que modifié (le « Securities

Act ») ou de toute réglementation en matière de valeurs

mobilières applicable dans tout état ou toute autre juridiction aux

Etats Unis et ne pourront être offertes ou vendues aux Etats-Unis

en l’absence d’un enregistrement au titre du Securities Act qu’à

travers un régime d’exemption ou dans le cadre d’une opération non

soumise à une obligation d’enregistrement au titre du Securities

Act. ORPEA n’a pas l’intention d’enregistrer l’offre en totalité ou

en partie aux Etats-Unis en vertu et conformément au Securities Act

ni de procéder à une offre au public aux Etats-Unis.

Ce communiqué ne peut être distribué directement ou

indirectement aux États-Unis, au Canada, en Australie ou au

Japon.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20231129101463/fr/

Relations Investisseurs ORPEA Benoit Lesieur Responsable

Relations Investisseurs b.lesieur@orpea.net N° vert actionnaires

: 0 805 480 480 Relations investisseurs NewCap

Dusan Oresansky Tel. : 01 44 71 94 94 ORPEA@newcap.eu Relations

Presse ORPEA Isabelle Herrier-Naufle – Directrice

Relations Presse – 07 70 29 53 74 i.herrier-naufle@orpea.net

Image7 Charlotte Le Barbier // Laurence Heilbronn 06 78 37

27 60 – 06 89 87 61 37 clebarbier@image7.fr

lheilbronn@image7.fr

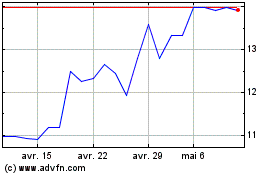

Orpea (EU:ORP)

Graphique Historique de l'Action

De Avr 2024 à Mai 2024

Orpea (EU:ORP)

Graphique Historique de l'Action

De Mai 2023 à Mai 2024