Orpea lance sa 2e augmentation de capital, réservée au groupement mené par la CDC

06 Décembre 2023 - 8:49AM

Dow Jones News

PARIS (Agefi-Dow Jones)--L'exploitant de maisons de retraite et de

cliniques Orpea a annoncé mercredi le lancement de sa deuxième

augmentation de capital, qui doit permettre sa prise de contrôle

par le groupement mené par la Caisse des dépôts et consignations

(CDC).

Cette opération, qui s'inscrit dans le cadre du plan de sauvegarde

d'Orpea, doit permettre à l'entreprise de lever environ 1,16

milliard d'euros grâce à l'émission de 65,2 milliards de nouvelles

actions au prix unitaire de 0,0178 euro.

Conformément au plan de sauvegarde arrêté par le Tribunal de

commerce spécialisé de Nanterre le 24 juillet dernier, cette

augmentation de capital avec suppression du droit préférentiel de

souscription est réservée au groupement constitué de la CDC et des

assureurs MAIF, CNP assurances et MACSF Epargne Retraite.

A l'issue de cette levée de fonds, le groupement mené par la CDC

détiendra plus de 50% du capital d'Orpea, les créanciers non

sécurisés, 48,8% tandis que le flottant sera ramené à 1%. Les

actionnaires actuels détiendront alors 0,4% du capital.

Le titre Orpea a clôturé mardi à 0,0138 euro.

-Pierre-Jean Lepagnot, Agefi-Dow Jones +33 (0)1 41 27 47 95;

pjlepagnot@agefi.fr ed: VLV

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

December 06, 2023 02:29 ET (07:29 GMT)

Copyright (c) 2023 L'AGEFI SA

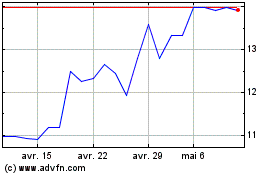

Orpea (EU:ORP)

Graphique Historique de l'Action

De Avr 2024 à Mai 2024

Orpea (EU:ORP)

Graphique Historique de l'Action

De Mai 2023 à Mai 2024