Regulatory News:

NE PAS PUBLIER, DISTRIBUER OU DIFFUSER, EN

TOUT OU EN PARTIE, DIRECTEMENT OU INDIRECTEMENT, AUX ÉTATS-UNIS, EN

AUSTRALIE, AU CANADA, AU JAPON, EN AFRIQUE DU SUD OU DANS TOUT

AUTRE PAYS OÙ IL SERAIT ILLÉGAL DE LE FAIRE

GeNeuro (Euronext Paris : CH0308403085 - GNRO), société

biopharmaceutique développant des traitements pour les maladies

neurodégénératives et auto-immunes, telles que la sclérose en

plaques (SEP), la sclérose latérale amyotrophique (SLA) et les

conséquences neuropsychiatriques sévères du COVID-19 (post-COVID),

annonce aujourd'hui la réalisation d'une augmentation de capital de

5 millions d'euros avec suppression des droits préférentiels de

souscription par le biais d'un placement privé international

réservé à des investisseurs spécialisés et stratégiques (le «

Placement Privé ») de 4.666.901 nouvelles actions ordinaires

au porteur de GeNeuro et d’une offre au public destinée aux

investisseurs particuliers via la plateforme PrimaryBid uniquement

en France (l’ « Offre PrimaryBid » et, avec le Placement

Privé, l’ « Offre ») de 95.004 nouvelles actions ordinaires

au porteur de GeNeuro. Toutes les nouvelles actions sont d'une

valeur nominale de CHF 0,05 chacune (les "Nouvelles

Actions").

Les Actions Nouvelles ont été offertes au prix de 1,05€ chacune,

y compris la valeur nominale et la prime d’émission (le « Prix

de Souscription »).

Bryan, Garnier & Co a agi en qualité de Seul Coordinateur

Global et Teneur de Livre.

« La réussite de cette augmentation de capital donne à GeNeuro

les moyens de terminer l'étude de phase 2 en cours dans le

post-COVID, pour laquelle le recrutement des patients a été

finalisé en novembre dernier et dont nous attendons les résultats

en juin 2024, et de prolonger la visibilité financière de la

Société. Notre programme post-COVID avec le temelimab est la

première approche thérapeutique personnalisée dans cette

indication, car l'étude n'a recruté que des patients positifs à la

protéine pathogène W-ENV », a déclaré Jesús Martin-Garcia, PDG

de GeNeuro. « 36% des patients présentant des syndromes sévères

de type post-COVID qui ont été testés pour participer à l'étude

étaient positifs à la présence de W-ENV dans leur sang. Le succès

de cette étude changerait la donne, puisqu'il s'agirait du premier

traitement de fond pour une large population de patients

post-COVID. »

Dans le cadre du Placement Privé, GNEH SAS (« GNEH »), filiale

de l’Institut Mérieux et Servier, actionnaires actuels de GeNeuro,

ont souscrit respectivement à 2.087.451 et 1.135.070 Actions

Nouvelles en numéraire. Conformément aux dispositions du droit

suisse applicables, le représentant de GNEH SAS au Conseil

d’administration de la Société n’a pas pris part aux votes relatifs

à l’Offre. En conséquence, après l’Offre, GNEH détiendra 40,2% du

capital et 40,5% des droits de vote de la Société sur une base non

diluée, et Servier détiendra 8,4% du capital et 8,5% des droits de

vote de la Société sur une base non diluée.

La Société a l'intention d'utiliser le produit net de l’Offre,

en plus de sa trésorerie actuelle, principalement pour compléter le

financement de l’étude en cours de Phase 2 dans le Post-COVID, dont

les résultats sont attendus en juin 2024, et pour prolonger la

visibilité financière de la Société jusqu’au début du troisième

trimestre 2024. Parallèlement au programme post-COVID, GeNeuro

poursuit ses discussions dans le domaine de la sclérose en plaques

avec des partenaires potentiels afin de définir la meilleure voie

de développement pour combiner un traitement anti-inflammatoire

efficace, afin de traiter les rechutes, avec le temelimab, pour

cibler la neurodégénérescence et la progression du handicap.

Les Actions Nouvelles représenteront 19% du capital de la

Société avant l’Offre sur une base non-diluée et 16% du capital de

la Société après l’Offre.

Conformément aux dispositions du droit suisse applicables, le

Conseil d’administration de la Société, en application de l’article

Article 5bis des statuts de la Société, tels qu’adoptés par

l’Assemblée Générale Ordinaire du 14 juin 2023, a décidé, le 1er

février 2024, l’augmentation de capital par émission des Actions

Nouvelles avec suppression des droits préférentiels de souscription

par voie de placement privé réservé à des investisseurs qualifiés

avec construction accélérée d’un livre d’ordres et par voie d’une

offre au public destinée aux investisseurs particuliers via la

plateforme PrimaryBid uniquement en France (l’ « Augmentation de

Capital »).

Le Prix de Souscription de 1,05 euro par Action Nouvelle

représente une décote de 16,7% par rapport au cours de bourse de

clôture des actions de la Société sur Euronext Paris le jour de

négociation précédant la date de conclusion du Placement,

c’est-à-dire 1,26 € le 31 janvier 2024.

Suite à l’enregistrement de l’Augmentation de Capital par le

Registre du Commerce de Genève, attendu le 2 février 2024, le

capital de la Société sera composé de 29.760.933 actions ordinaires

au porteur d’une valeur nominale de 0,05 franc suisse chacune.

Sur la base des informations dont dispose la Société, la

répartition du capital et des droits de vote de la Société avant et

après l’Offre est comme suit :

Capital et droits de vote

avant l'Offre

Capital et droits de vote

après l'Offre

Nombre d'actions et de droits

de vote

% du capital et des droits de

vote

Nombre d'actions et de droits

de vote

% du capital et des droits de

vote

GNEH SAS (1)

9.886.195

39,55%

11.973.646

40,23%

Eclosion2 & Cie SCPC

6.228.041

24,91%

6.228,041

20,93%

Citigroup Global Markets Limited

2.139.917

8,56%

2.139,917

7,19%

Servier International BV

1.365.659

5,46%

2.500,729

8,40%

Total investisseurs

institutionnels

19.619.812

78,48%

22.842,333

76,75%

Total employés et

administrateurs

149.000

0,60%

149.000

0,50%

Actions propres(2)

164.739

0,66%

164.739

0,55%

Public

5.065.477

20,26%

6.604.861

22,19%

TOTAL

24.999.028

100,00%

29.760.933

100%

(1)

Une filiale de l’Institut

Mérieux.

(2)

En application du droit suisse,

le droit de vote des actions propres est suspendu.

La date de règlement/livraison et d’admission à la cotation des

Actions Nouvelles devant être émises suite à l’enregistrement de

l’Augmentation de Capital par le Registre du Commerce de Genève

(attendu le 2 février 2024) est prévue le 7 février 2024. Les

Actions Nouvelles donneront immédiatement droit au dividende et au

vote, et seront cotées sur le marché réglementé d’Euronext Paris

sous l’ISIN CH0308403085–GNRO.

Dans le cadre de l’Offre, GeNeuro s’est engagé, sous des

réserves usuelles, à ne pas émettre d’actions ou de titres donnant

droit à des actions, pendant une période de 90 jours et GNEH SAS

(filiale de l’Institut Mérieux), Eclosion2 & Cie SCPC, Servier

et les administrateurs, dirigeants et principaux employés de la

Société actionnaires ou bénéficiaires d’options sur actions de la

Société se sont engagés à respecter une période de conservation de

leurs actions ou titres donnant droit à des actions de la Société

acquis avant l’Offre pour une période de 90 jours, soumise aux

exceptions usuelles.

Des informations détaillées sur la Société, en particulier sur

son activité, ses résultats et les facteurs de risque

correspondants, figurent dans le Document Universel

d’Enregistrement 2022 de la Société déposé auprès de l’AMF le 28

avril 2023 sous le numéro D.23-0385. En vue de l'admission aux

négociations des Actions Nouvelles sur Euronext Paris, la Société a

préparé et soumettra un prospectus d’admission à l’approbation de

l'AMF. A cet effet, la Société a l'intention d’effectuer le dépôt

auprès de l'AMF le 2 février 2024 d’une actualisation du Document

Universel d'Enregistrement 2022 qui, accompagnée du Document

d'Enregistrement Universel 2022, d'une note d'opération, et d'un

résumé (inclus dans la note d'opération), constituera un

prospectus. Ce prospectus fournira, dès son approbation par l'AMF,

les informations les plus récentes disponibles sur la Société. Le

Document d'Enregistrement Universel 2022 et, à compter de son

approbation par l’AMF, l’actualisation du Document d'Enregistrement

Universel 2022 pourront être consultés, ainsi que les autres

informations réglementées de la Société et tous ses communiqués de

presse, sur son site Internet (www.geneuro.com).

À propos de GeNeuro

La mission de GeNeuro est de développer des traitements sûrs et

efficaces contre les troubles neurologiques et les maladies

auto-immunes, comme la sclérose en plaques, en neutralisant les

facteurs causaux codés par les HERV, qui représentent 8% de l'ADN

humain.

GeNeuro est basé à Genève, en Suisse, et dispose d'installations

de R&D à Lyon, en France. Elle détient les droits sur 17

familles de brevets protègent sa technologie.

Pour plus d'informations, visitez : www.geneuro.com

Déclarations prospectives

Ce document contient des déclarations prospectives et des

estimations à l'égard de la situation financière, des résultats des

opérations, de la stratégie, des projets et des futures

performances de GeNeuro et du marché dans lequel elle opère.

Certaines de ces déclarations, prévisions et estimations peuvent

être reconnues par l'utilisation de mots tels que, sans limitation,

« croit », « anticipe », « prévoit », « s'attend à », « projette »,

« planifie », « cherche », « estime », « peut », « veut » et «

continue » et autres expressions similaires. Elles comprennent

toutes les questions qui ne sont pas des faits historiques. De

telles déclarations, prévisions et estimations sont fondées sur

diverses hypothèses et des évaluations des risques, incertitudes et

autres facteurs connus et inconnus, qui ont été jugés raisonnables

quand ils ont été formulés mais qui peuvent ne pas se révéler

corrects. Les événements réels sont difficiles à prédire et peuvent

dépendre de facteurs qui sont hors du contrôle de la société. Par

conséquent, les résultats réels, conditions financières,

performances ou réalisations de GeNeuro, ou les résultats de

l'industrie, peuvent s'avérer sensiblement différents des

résultats, performances ou réalisations futurs tels qu’ils sont

exprimés ou sous-entendus par ces déclarations, prévisions et

estimations Compte tenu de ces incertitudes, aucune déclaration

n'est faite quant à l'exactitude ou l'équité de ces déclarations

prospectives, prévisions et estimations. En outre, les énoncés

prospectifs, prévisions et estimations ne sont valables qu'à la

date de la publication du présent document. GeNeuro décline toute

obligation d'actualiser ces déclarations prospectives, prévisions

ou estimations afin de refléter tout changement dans les attentes

de la société à leur égard, ou tout changement dans les événements,

conditions ou circonstances sur lesquels ces énoncés, prévisions ou

estimations sont fondés, à l’exception de ce qui est requis par la

législation française.

Avertissement

Ce communiqué et les informations qu'il contient ne constituent

ni une offre de vente ou d'achat ni une sollicitation de vente ou

d'achat des titres de GeNeuro S.A. (la « Société »).

Aucune communication ni aucune information relative à l'émission

par la Société des Actions Nouvelles ne peut être diffusée au

public dans un pays dans lequel une obligation d'enregistrement ou

d'approbation est requise. Aucune démarche n'a été entreprise ni ne

sera entreprise, dans un quelconque pays dans lequel de telles

démarches seraient requises. L'émission ou la souscription des

actions peut faire l'objet dans certains pays de restrictions

légales ou règlementaires spécifiques. La Société n'assume aucune

responsabilité au titre d'une violation par une quelconque personne

de ces restrictions.

Le présent communiqué ne constitue pas, et ne saurait être

considéré comme constituant, une offre au public, une offre d'achat

ou comme destiné à solliciter l'intérêt du public en vue d'une

opération par offre au public. La diffusion de ce communiqué peut,

dans certains pays, faire l'objet d'une règlementation spécifique.

Les personnes en possession du présent communiqué doivent

s'informer des éventuelles restrictions locales et s'y

conformer.

Le présent document constitue une communication à caractère

promotionnel, et non un prospectus au sens du Règlement Prospectus

(UE) 2017/1129 du Parlement Européen et du Conseil du 14 juin 2017,

tel que modifié (le « Règlement Prospectus »), tel que transposé

dans chacun des Etats membres de l'Espace Economique Européen.

France

L’offre des actions GeNeuro décrite ci-dessus sera effectuée

dans le cadre d’une augmentation de capital par voie (i) d’un

placement privé réservé à des investisseurs qualifiés et (ii) d’une

offre au public destinée aux particuliers uniquement en France via

la plateforme PrimaryBid, qui bénéficie d’une exemption à

l’obligation d’établir un prospectus en application des

dispositions de l'article 211-3 du Règlement général de l'AMF et

des articles 1(4) et 3 du règlement Règlement Prospectus.

Les Actions Nouvelles du Placement Privé de la Société émises

dans le cadre de l'augmentation de capital ne seront ni offertes ni

cédées, directement ou indirectement, au public en France à des

personnes autres que des investisseurs qualifiés au sens de

l’article 2(e) du Règlement Prospectus dans le cadre du Placement

Privé. Les Actions Nouvelles PrimaryBid seront offertes au public

via la plateforme PrimaryBid uniquement en France dans le cadre de

l’Offre PrimaryBid.

Toute offre ou cession d'actions de la Société ou distribution

de documents d'offre n'a été et ne sera effectuée en France qu'à

des investisseurs qualifiés tel que définis par l'article 2(e) du

Règlement Prospectus et en conformité avec les articles L. 411-1 et

L. 411-2 du Code monétaire et financier.

Dans le cadre de l’admission des actions nouvelles émises dans

le cadre du Placement Privé la Société soumettra à l’approbation de

l’AMF un prospectus d’admission. L’Offre PrimaryBid ne donne pas

lieu à un prospectus soumis au visa de l’Autorité des marchés

financiers.

Espace Economique européen et Royaume-Uni

S’agissant des Etats membres de l’Espace Economique Européen

autres que la France et du Royaume-Uni (les « États concernés »),

aucune action n’a été entreprise ni ne sera entreprise à l’effet de

permettre une offre au public des titres rendant nécessaire la

publication d’un prospectus dans l’un de ces Etats concernés. En

conséquence, les valeurs mobilières de la Société ne peuvent être

offertes et ne seront offertes dans aucun des Etats concernés

(autre que la France), (i) qu’au profit d’investisseurs qualifiés

au sens du Règlement Prospectus, pour tout investisseur d’un Etat

membre de l’Espace Economique Européen, ou au sens du Règlement

(UE) 2017/1129 tel que faisant partie du droit national en vertu du

European Union (Withdrawal) Act 2018 (le « UK Prospectus Regulation

»), pour tout investisseur au Royaume-Uni, (ii) à moins de 150

personnes physiques ou morales (autres que des investisseurs

qualifiés tels que définis dans le Règlement Prospectus ou dans le

UK Prospectus Regulation, selon le cas), ou (iii) conformément aux

dérogations prévues par l’article 1(4) du Règlement Prospectus, ou

dans les autres cas ne nécessitant pas la publication par GeNeuro

d’un prospectus au titre du Règlement Prospectus, du UK Prospectus

Regulation et/ou des réglementations applicables dans ces Etats

concernés.

Aucune action n'a été entreprise et ne sera entreprise à l'effet

d'offrir les Actions Nouvelles de la Société à un investisseur de

détail établi dans l'Espace Economique Européen dans le cadre de

l'augmentation de Capital. Pour les besoins du présent communiqué,

l'expression « investisseur de détail » désigne une personne

correspondant à l'une (ou plusieurs) des catégories suivantes :

- un client de détail tel que défini au

point (11) de l'Article 4(1) de la Directive 2014/65/UE (tel que

modifiée, « MiFID II ») ; ou - un client au sens de la

Directive 2016/97/UE tel que modifiée, lorsque ce client n'est pas

qualifié de client professionnel au sens du point (10) de l'Article

4(1) de MiFID II ; ou une personne autre qu'un « investisseur

qualifié » tel que défini par le Règlement Prospectus ; et -

l'expression « offre » renvoie à toute communication adressée sous

quelque forme et par quelque moyen que ce soit à des personnes et

présentant une information suffisante sur les conditions de l'offre

et sur les actions de la Société à offrir, de manière à mettre un

investisseur en mesure de décider d'acheter ou souscrire ces

actions.

Etats-Unis

Ce document ne doit pas être distribué, directement ou

indirectement, aux Etats-Unis. Ce document ne constitue pas une

offre de titres ou une quelconque sollicitation d'achat de titres

de la Société aux Etats-Unis ni dans toute autre juridiction dans

laquelle telle offre ou sollicitation pourrait faire l'objet de

restrictions. Les titres de la Société ne peuvent être offerts ou

vendus aux Etats-Unis en l'absence d'enregistrement ou de dispense

d'enregistrement au titre du U.S. Securities Act de 1933, tel que

modifié (le « Securities Act »). Les titres de la Société n'ont pas

été et ne seront pas enregistrés au titre du Securities Act, et la

Société n'a pas l'intention de procéder à une offre au public de

ses titres aux Etats-Unis.

Royaume-Uni

Le présent communiqué ne constitue pas une offre de titres au

public au Royaume-Uni. La diffusion du présent communiqué n’est pas

effectuée et n’a pas été approuvée par une personne autorisée («

authorised person ») au sens de l’article 21(1) du Financial

Services and Markets Act 2000. En conséquence, le présent

communiqué est adressé et destiné uniquement (i) aux personnes

situées en dehors du Royaume-Uni, (ii) aux professionnels en

matière d’investissement au sens de l’article 19(5) du Financial

Services and Markets Act 2000 (Financial Promotion) Order 2005, tel

qu’amendé et (iii) aux personnes visées par l’article 49(2) (a) à

(d) (sociétés à capitaux propres élevés, associations

non-immatriculées, etc.) du Financial Services and Markets Act 2000

(Financial Promotion) Order 2005 (les personnes mentionnées aux

paragraphes (i), (ii) et (iii) étant ensemble désignées comme les «

Personnes Habilitées »). Les titres de GeNeuro sont uniquement

destinés aux Personnes Habilitées et toute invitation, offre ou

tout contrat relatif à la souscription, l’achat ou l’acquisition

des titres de la Société ne peut être adressé ou conclu qu’avec des

Personnes Habilitées. Toute personne autre qu’une Personne

Habilitée doit s’abstenir d’utiliser ou de se fonder sur le présent

communiqué et les informations qu’il contient. Le présent

communiqué ne constitue pas un prospectus approuvé par la Financial

Conduct Authority ou par toute autre autorité de régulation du

Royaume-Uni au sens de la Section 85 du Financial Services and

Markets Act 2000.

Ce document ne doit pas être distribué, directement ou

indirectement, aux Etats-Unis, au Canada, en Australie, au Japon ou

en Afrique du Sud ainsi que dans tout pays où il serait illégal de

le faire.

Toute décision de souscrire ou d’acheter des actions GeNeuro

doit être effectuée uniquement sur la base des informations

publiques disponibles concernant GeNeuro. Ces informations ne

relèvent pas de la responsabilité de Bryan, Garnier & Co et

n’ont pas été vérifiées indépendamment par Bryan, Garnier &

Co.

La diffusion du présent communiqué peut, dans certains pays,

faire l’objet d’une réglementation spécifique. Les personnes en

possession du présent communiqué doivent s’informer des éventuelles

restrictions locales et s’y conformer.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240201499674/fr/

GeNeuro Jesús Martin-Garcia Chairman and CEO +41 22 552

4800 investors@geneuro.com NewCap (France) Mathilde Bohin/

Louis-Victor Delouvrier (investisseurs) +33 1 44 71 98 52 Arthur

Rouillé (media) +33 1 44 71 94 98 geneuro@newcap.eu

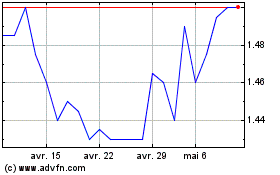

GeNeuro (EU:GNRO)

Graphique Historique de l'Action

De Avr 2024 à Mai 2024

GeNeuro (EU:GNRO)

Graphique Historique de l'Action

De Mai 2023 à Mai 2024