SMCP - Communiqué - Résultats 2024

Résultats annuels 2024

Communiqué - Paris, le 27 février 2025

Une amélioration séquentielle avec des

ventes à +1,9% au Q4 (+4,7% hors Chine) permet de clôturer

l’exercice en baisse limitée de -1,5% (+2,3% hors

Chine)

Le strict contrôle des coûts, des stocks et des Capex

soutient une forte génération de trésorerie et une réduction de la

dette de 49 M€

- Chiffre d’affaires du

quatrième trimestre de 334 M€, en hausse de +1,9% en

organique par rapport au T4 2023 (326 M€). Hors Chine, les ventes

du trimestre sont en croissance organique de +4,7%

- Chiffre d’affaires

2024 de 1 212 M€, en légère

baisse de -1,5% en organique1 par rapport à 2023 (1 231

M€)

- Croissance organique du Groupe dans

toutes les régions hors Chine, où le marché demeure difficile

- Amélioration séquentielle de la

tendance tout au long de l’année, avec un retour à la croissance au

quatrième trimestre

- Mise en œuvre de la feuille de

route stratégique en Chine, avec des premières étapes importantes

dans l’optimisation du réseau

- Poursuite de la stratégie full

price avec une réduction du taux moyen de discount de deux

points sur l’exercice

- EBIT ajusté

de 53 M€ (4,4% du chiffre d'affaires) contre 79 M€

en 2023, impacté par des conditions de marché difficiles, en

particulier en Asie, et par des frais de restructuration,

partiellement compensés par les plans de réduction de coûts

- Résultat net

de -24 M€ intégrant -31 M€ d’écritures comptables

d’impairment sans effet cash (8 M€ hors ces impacts).

Forte amélioration du résultat

net au second semestre (4 M€) par rapport à la même

période en 2023 (-3 M€) et par rapport au premier semestre 2024

(-28 M€)

- Discipline

financière avec un contrôle strict des stocks et des

investissements, permettant une importante génération

de free cash-flow de 49 M€ et

une réduction de la dette nette du même montant,

pour atteindre 237 M€

- Poursuite du plan d’actions

à moyen terme au service d’une croissance rentable :

optimisation du réseau de magasins, principalement en Chine, mise

en place de mesures pour améliorer l’efficacité et la rentabilité,

ainsi que la gestion disciplinée du cash

- Réseau de magasins

en baisse de 68 points de ventes pour atteindre 1 662 points

de vente dans le monde fin 2024, avec d’une part l’optimisation du

réseau en Asie et chez Claudie Pierlot en Europe, et d’autre part

les ouvertures via des partenaires dans des marchés clés

Isabelle Guichot, Directeur général de

SMCP, commente : « Le Groupe a enregistré une

amélioration de tendance trimestre après trimestre pour renouer

avec la croissance en fin d’année, portée par une dynamique

positive dans toutes les régions hors Chine. Cette performance a

été réalisée grâce à la résilience des marques Sandro et Maje, qui

ont gagné des parts de marché, notamment en Europe, aux premiers

effets de l’optimisation du réseau de magasins en Chine, et à la

poursuite de la stratégie stricte en matière de discount. Si le

plan d’actions a pesé à court terme sur la rentabilité, il commence

à porter ses fruits, avec des effets attendus plus fortement en

2025 et pleinement en 2026. Nous avons fait preuve d’une discipline

financière rigoureuse, avec un contrôle strict de notre bilan,

permettant une génération de free-cash-flow solide et une réduction

très significative de la dette. En 2025, nous poursuivrons notre

plan d’actions, axé sur le renforcement de la croissance rentable,

l’optimisation de l’empreinte mondiale, l’amélioration de

l’efficacité et de l’agilité, ainsi que le maintien d’une gestion

disciplinée au service de la rentabilité et de la solidité

financière. Je tiens à remercier nos équipes pour leur engagement

quotidien, qui permet au Groupe d’avancer avec résilience, et je

suis convaincue que toutes les initiatives que nous prenons

renforcent la désirabilité et la position concurrentielle de nos

marques. »

INDICATEURS FINANCIERS

|

M€ |

FY

2023 |

FY

2024 |

Variation en

données publiées |

|

Chiffre d’affaires |

1 230,5 |

1 211,7 |

-1,5% |

| EBITDA

ajusté |

236,4 |

216,4 |

-8,4% |

| EBIT

ajusté |

79,5 |

53,0 |

-33,3% |

| Résultat

net |

11,2 |

-23,6 |

- |

| Free

Cash-Flow |

14,4 |

48,9 |

+238% |

| Dette

nette |

286,3 |

237,2 |

-17.1% |

CHIFFRE D’AFFAIRES

|

M€ |

T4

2023 |

T4

2024 |

Variation

organique |

Variation en

données publiées |

|

FY

2023 |

FY

2024 |

Variation

organique |

Variation en

données publiées |

|

Chiffre d’affaires par région |

|

|

|

|

|

|

|

|

|

|

France |

111,7 |

117,5 |

+5,2% |

+5,2% |

|

413,2 |

417,8 |

+1,1% |

+1,1% |

|

EMEA hors France |

103,2 |

109,4 |

+5,1% |

+6,0% |

|

388,8 |

403,2 |

+3,1% |

+3,7% |

|

Amérique |

50,4 |

53,0 |

+4,9% |

+5,1% |

|

173,4 |

182,8 |

+5,7% |

+5,4% |

|

Asie Pacifique |

60,5 |

54,0 |

-12,1% |

-10,8% |

|

255,2 |

207,9 |

-17,7% |

-18,5% |

|

Chiffre d’affaires par marque |

|

|

|

|

|

|

|

|

|

|

Sandro |

162,6 |

167,5 |

+2,4% |

+3,0% |

|

601,4 |

605,1 |

+0,6% |

+0,6% |

|

Maje |

121,6 |

126,4 |

+3,3% |

+3,9% |

|

462,5 |

458,3 |

-0,8% |

-0,9% |

|

Autres marques2 |

41,6 |

40,0 |

-4,1% |

-3,8% |

|

166,6 |

148,2 |

-11,2% |

-11,0% |

|

TOTAL |

325,8 |

333,8 |

+1,9% |

+2,5% |

|

1 230,5 |

1 211,7 |

-1,5% |

-1,5% |

CHIFFRES D’AFFAIRES PAR REGION

En France, le chiffre

d’affaires s’élève à 418 M€, en progression organique de +1,1% par

rapport à 2023. Les ventes au second semestre ont d’abord été

impactées par l’organisation des Jeux Olympiques pendant l’été, qui

a perturbé l’activité, particulièrement à Paris, avant une reprise

de la consommation au quatrième trimestre (+5,2% vs Q4 2023),

portée par une hausse du trafic en magasin et un afflux touristique

accru, favorisant un retour à la croissance like-for

like.

Le réseau de points de vente est en légère croissance avec deux

ouvertures nettes pendant l’année.

Dans la région EMEA, les ventes

atteignent 403 M€, en progression organique de

+3,1% par rapport à 2023, portée principalement par la croissance

like-for-like (+4,1%), qui est positive dans presque tous

les marchés opérés en direct. Cette croissance a été soutenue par

la hausse du trafic et la stratégie full-price. La

performance s’est révélée particulièrement solide dans les

corners en grands magasins. Les partenaires ont également

enregistré de bons résultats pendant l’année, en particulier au

Moyen-Orient.

La région enregistre 19 fermetures nettes pendant l’année

(reflétant principalement la stratégie d’optimisation du réseau de

Claudie Pierlot).

En Amérique, le chiffre

d’affaires s’élève à 183 M€, en progression organique de +5,7% par

rapport à 2023. La croissance est restée homogène et soutenue tout

au long de l’année.

Dans un contexte fortement promotionnel, le Groupe a maintenu une

discipline stricte en matière de prix (plus de deux points

d’amélioration du taux moyen de discount sur l’année). Aux

Etats-Unis, les ventes like-for-like sont en augmentation,

en particulier dans les magasins physiques. Au Mexique, les ventes

ont enregistré une bonne performance tout au long de l’année.

Le réseau de points de vente est en croissance avec 11 ouvertures

nettes.

En APAC, les ventes atteignent

208 M€, en repli de -17,7% en organique par rapport à 2023. En

Chine, elles ont été fortement affectées toute l’année par la

baisse du trafic, mais aussi par les fermetures de magasins,

conformément à la stratégie du Groupe (65 fermetures). Le plan

d’actions vise également à redynamiser les ventes dans le pays, en

travaillant sur la désirabilité de ses marques et le niveau

d’excellence dans l’exécution retail et le CRM en

magasin. Dans le reste de la région, plusieurs marchés ont montré

une bonne résilience (Singapour, Vietnam, Malaisie et

Thaïlande).

RESULTATS CONSOLIDES 2024

L’EBITDA ajusté atteint

216 M€ en 2024 (soit une marge d’EBITDA ajusté de 18% des

ventes) contre 236 M€ en 2023 (19% des ventes).

La marge brute de gestion en

pourcentage du chiffre d’affaires (74,4%) est en hausse par rapport

à 2023 (73,8%), soutenue par une discipline stricte en matière de

taux de discount.

Les OPEX (coûts des magasins3 et frais

généraux et administratifs) sont impactés par les coûts initiaux

liés à l’implémentation de notre plan d’actions (en particulier la

fermeture d’une partie du réseau en Chine). Les plans de réduction

de coûts contribuent à contrebalancer les effets de l’inflation et

de la baisse des volumes. En raison de la baisse des ventes, leur

poids en pourcentage du chiffre d’affaires est moins bien absorbé

de 2 points.

Les dotations aux amortissements et aux

provisions s’élèvent à -163 M€ en 2024, en augmentation

par rapport à 2023 (-157 M€). Hors IFRS 16, elles représentent 4,2%

des ventes en 2024 (3,8% en 2023).

L’EBIT ajusté atteint

53 M€ en 2024 contre 79 M€ en 2023. La marge d’EBIT ajusté

s’élève à 4,4% en 2024 (6,5% en 2023).

Les autres charges non courantes

s’élèvent à -35 M€, en augmentation par rapport à 2023

(-26 M€). Elles sont essentiellement constituées

d’impairment de boutiques et de goodwill, sans

effet cash.

Les charges financières

s’élèvent à -32 M€ en 2024 contre -28 M€ en 2023

(incluant environ -12 M€ d’intérêts sur la dette locative,

contre -11 M€ en 2023). Les intérêts sur la dette financière sont

en hausse (-18 M€ en 2024, contre -16 M€ en 2023), les taux

d’intérêt de marché et les spreads étant restés à un niveau

relativement élevé toute l’année.

Après prise en compte d’une charge

d’impôt sur le résultat de -7 M€ en 2024 (-11 M€

en 2023), le résultat net – part du Groupe est de -24

M€ (11 M€ en 2023) et de 8 M€ hors impacts

non-récurrents sans effet cash (nets d’impôt).

BILAN ET DETTE FINANCIERE NETTE 2024

Le Groupe a maintenu un contrôle strict

de ses stocks et de ses investissements tout au long de

l’année. Les stocks ont baissé de 282 M€ au 31 décembre 2023 à 260

M€ au 31 décembre 2024.

Le poids des Capex en proportion du chiffre d’affaires est en

baisse, représentant 3,4% des ventes en 2024 (4,5% en 2023).

La dette financière nette

baisse à 237 M€ au 31 décembre 2024, contre 286 M€

au 31 décembre 2023. Le ratio dette nette/EBITDA s’élève à 2,57x.

L’écart par rapport au niveau contractuel de 2,5x a fait l’objet

d’un waiver accordé par le pool de banques prêteuses le 18

décembre 2024.

CONCLUSION ET PERSPECTIVES

2024 a été une année de transition du point de

vue de la rentabilité, mais la stricte discipline financière s’est

traduite par une forte génération de trésorerie conduisant à une

réduction significative de la dette :

- des ventes

résilientes s’améliorant trimestre après trimestre, malgré

l'optimisation du réseau et la stratégie stricte en termes de

discount ;

- des plans

d'actions générant, comme prévu, des coûts à court terme, avant de

produire leurs bénéfices ;

- une exécution

rigoureuse des mesures de protection de la trésorerie, entraînant

une forte génération de flux de trésorerie libre et une réduction

de la dette nette.

Malgré un environnement complexe, la solidité

des marques et du modèle économique du Groupe lui permet de gagner

des parts de marché face à la concurrence.

En 2025, le Groupe poursuivra son plan d’actions

qui s’articule autour de quatre piliers :

- relancer la

croissance et gagner des parts de marché ;

- capitaliser sur

son empreinte géographique mondiale, équilibrée et

diversifiée ;

- gagner en

agilité et tirer parti des dernières innovations pour améliorer

l’efficacité et la rentabilité ;

- maintenir une

gestion disciplinée au service d’une rentabilité accrue et d’une

structure financière solide.

Les optimisations de coûts, couplées aux

initiatives de relance de la croissance, doivent contribuer à

l’objectif moyen terme d’une marge d’EBIT ajusté d’environ 10% et

d’une génération de free cash-flow de 50 millions

d'euros.

L'année 2025 s'inscrit dans cette trajectoire.

Compte tenu d'une année 2024 encore affectée par une tendance de

consommation difficile, l'atteinte de la cible d'EBIT ajusté

d'environ 10 % est plutôt attendue pour le second semestre 2026

(avec une progression de la marge d'EBIT ajusté en 2025 suivie

d'une accélération en 2026). Par ailleurs, le Groupe confirme son

objectif de génération de free-cash-flow de 50 millions

d’euros en 2026.

AUTRES INFORMATIONS

Approbation des comptes

Le Conseil d’administration s’est réuni ce jour

pour arrêter les comptes consolidés de 2024. Les procédures

d’examen limité ont été effectuées et le rapport afférent est en

cours d’émission.

CALENDRIER FINANCIER

29 avril 2025 – Publication des ventes du 1er

trimestre

12 juin 2025 – Assemblée Générale

Une conférence

téléphonique et un webcast à destination des investisseurs et des

analystes seront tenus, ce jour, par Isabelle Guichot, Directeur

Général, et Patricia Huyghues Despointes, Directeur Financier, à

partir de 18h00 (heure de Paris). Le support de la présentation

sera également disponible sur le site Internet (www.smcp.com),

section Finance.

INDICATEURS FINANCIERS NON DÉFINIS PAR LES NORMES

IFRS

Le Groupe utilise des mesures financières et non

financières-clés pour analyser les performances de son activité.

Les principaux indicateurs de performance utilisés comprennent le

nombre de points de vente, la croissance sur une base comparable («

like-for like »), l’EBITDA ajusté et la marge d'EBITDA ajusté,

l’EBIT ajusté et la marge d’EBIT ajusté.

Nombre de points de

vente

Le nombre de points de vente du Groupe se

compose du nombre total de points de vente ouverts à une date

considérée (POS : points of sale), ce qui comprend (i) les

points de vente exploités en propre (DOS : directly

operated stores) qui incluent les succursales, les concessions

dans les grands magasins, les magasins exploités par des affiliés,

les outlets et les sites Internet, ainsi que (ii) les points de

vente partenaires (partnered retail).

Croissance organique du chiffre

d’affaires

La croissance organique du chiffre d’affaires

correspond au total des ventes d'une période donnée par rapport à

la même période de l'année précédente, à taux de change constants

(les ventes pour la période N et la période N-1 en devises

étrangères sont converties au taux moyen de l'année N-1) et hors

effets de périmètre.

Croissance Like-for-like du chiffre

d’affaires

La croissance like-for-like correspond aux

ventes retail réalisées à travers les points de vente

détenus en propre sur une base comparable au cours d’une période

donnée, par rapport à la même période de l’exercice précédent,

présentée à taux de change constants. Les points de vente

comparables pour une période donnée comprennent tous les points de

vente du Groupe ouverts à la même période, l’année passée, et

excluent les points de vente fermés pendant la période donnée, y

compris les points de vente fermés pour rénovation pour une durée

supérieure à un mois, ainsi que les points de vente ayant changé

d’activité (par exemple des points de vente Sandro passant d’un

statut Femme à Homme ou à Mixte).

EBITDA ajusté et marge d’EBITDA

ajusté

L’EBITDA ajusté est défini par le Groupe comme

étant le résultat opérationnel courant avant dotations aux

amortissements, provisions et charges liées au plan d’attribution

d’actions gratuites (LTIP). En conséquence, l’EBITDA Ajusté

correspond à l’EBITDA avant charges liées au LTIP.

L’EBITDA ajusté n’est pas une mesure comptable

standard répondant à une définition unanimement admise. Il ne doit

pas être considéré comme un substitut du résultat opérationnel, du

bénéfice net, du flux de trésorerie provenant des activités

opérationnelles, ni comme un indicateur de liquidité. La marge

d'EBITDA ajusté correspond à l’EBITDA ajusté divisé par le chiffre

d'affaires.

EBIT ajusté et marge d’EBIT

ajusté

L’EBIT ajusté est défini par le Groupe comme le

résultat avant intérêts, impôts et charges liées au plan

d’attribution d’actions gratuites (LTIP). En conséquence, l’EBIT

ajusté correspond à l’EBIT avant charges liées au LTIP. La marge

d’EBIT ajusté correspond à l’EBIT ajusté divisé par le chiffre

d’affaires.

Marge brute de

gestion

La marge brute « de gestion » correspond au

chiffre d’affaires après déduction des remises et du coût des

ventes uniquement. La marge brute « comptable », quant à elle,

correspond au chiffre d’affaires après déduction des remises, du

coût des ventes et des commissions versées aux grands magasins et

aux affiliés.

Marge retail

La marge retail correspond à la marge brute de

gestion après déduction des coûts directs des points de ventes tels

que les loyers, frais de personnels, commissions versées aux grands

magasins et autres frais directs d’exploitation.

Dette financière

nette

La dette financière nette représente la part de

la dette financière nette portant intérêt. Elle est calculée sur la

base des dettes financières courantes et non courantes, diminuées

de la Trésorerie nette des concours bancaires.

MÉTHODOLOGIE

Sauf mention contraire, les montants sont

exprimés en millions d'euros et arrondis à un chiffre après la

virgule. De façon générale, les valeurs présentées dans ce

communiqué de presse sont arrondies à l'unité la plus proche. Par

conséquent, la somme des montants arrondis peut présenter des

écarts non significatifs par rapport au total reporté. Par

ailleurs, les ratios et écarts sont calculés à partir des montants

sous-jacents et non à partir des montants arrondis.

AVERTISSEMENT : DECLARATIONS PROSPECTIVES

Ce communiqué de presse contient certaines

informations qui constituent des déclarations prospectives. Ces

déclarations prospectives sont fondées sur les anticipations et

convictions actuelles de l'équipe dirigeante et sont soumises à un

certain nombre de risques et incertitudes, incluant ceux liés à

l’épidémie actuelle du Covid-19, en conséquence desquels les

résultats réels pourraient différer sensiblement de ceux énoncés

par ces déclarations prospectives. Par conséquent, aucune garantie

n'est donnée sur le fait que ces projections se réaliseront ou que

les objectifs de résultats seront atteints.

Ces risques et incertitudes incluent ceux présentés et détaillés au

Chapitre 2 « Facteurs de risques et contrôle interne » du Document

d’Enregistrement Universel de la Société déposé auprès de

l’Autorité des marchés financiers le 5 avril 2024 et qui est

disponible sur le site Internet de SMCP (www.smcp.com)

Ce communiqué de presse n’a pas fait l’objet d’une vérification

indépendante. SMCP ne prend aucun engagement ni ne donne aucune

garantie sur l’exactitude ou le caractère complet de l’information

présentée dans ce communiqué de presse. En aucun cas, SMCP, l’un de

ses affiliés ou l’un de ses représentants ne pourra être tenu

responsable des conséquences dommageables éventuelles de l’usage

qui sera fait de ce communiqué de presse ou de toute information y

figurant.

ANNEXES

Répartition des points de ventes par région

|

Répartition des DOS |

2023 |

T1-24 |

T2-24 |

T3-24 |

2024 |

|

Variation T4-24 |

Variation annuelle |

| |

|

|

|

|

|

|

|

|

| Par

région |

|

|

|

|

|

|

|

|

| France |

470 |

473 |

475 |

468 |

473 |

|

+5 |

+3 |

| EMEA |

411 |

410 |

406 |

395 |

395 |

|

- |

-16 |

| Amérique |

176 |

177 |

180 |

173 |

178 |

|

+5 |

+2 |

| Asie

Pacifique |

316 |

304 |

280 |

270 |

247 |

|

-23 |

-69 |

| |

|

|

|

|

|

|

|

|

| Par

marque |

|

|

|

|

|

|

|

|

| Sandro |

591 |

586 |

579 |

565 |

564 |

|

-1 |

-27 |

| Maje |

490 |

488 |

479 |

472 |

468 |

|

-4 |

-22 |

| Claudie

Pierlot |

210 |

209 |

201 |

190 |

185 |

|

-5 |

-25 |

| Fursac |

82 |

81 |

82 |

79 |

76 |

|

-3 |

-6 |

|

Total DOS |

1 373 |

1 364 |

1 341 |

1 306 |

1 293 |

|

-13 |

-80 |

|

Répartition des POS |

2023 |

T1-24 |

T2-24 |

T3-24 |

2024 |

|

Variation T4-24 |

Variation annuelle |

| |

|

|

|

|

|

|

|

|

| Par

région |

|

|

|

|

|

|

|

|

| France |

471 |

473 |

475 |

468 |

473 |

|

+5 |

+2 |

| EMEA |

555 |

549 |

546 |

531 |

536 |

|

+5 |

-19 |

| Amérique |

215 |

218 |

221 |

216 |

226 |

|

+10 |

+11 |

| Asie

Pacific |

489 |

479 |

459 |

451 |

427 |

|

-24 |

-62 |

| |

|

|

|

|

|

|

|

|

| Par

marque |

|

|

|

|

|

|

|

|

| Sandro |

775 |

767 |

764 |

749 |

755 |

|

+6 |

-20 |

| Maje |

640 |

636 |

628 |

622 |

621 |

|

-1 |

-19 |

| Claudie

Pierlot |

233 |

234 |

226 |

215 |

209 |

|

-6 |

-24 |

| Fursac |

82 |

82 |

83 |

80 |

77 |

|

-3 |

-5 |

|

Total POS |

1 730 |

1 719 |

1 701 |

1 666 |

1 662 |

|

-4 |

-68 |

|

dont partenaires POS |

357 |

355 |

360 |

360 |

369 |

|

+9 |

+12 |

COMPTES CONSOLIDES

|

COMPTE DE RESULTAT (M€) |

2023 |

2024 |

| |

|

|

|

Chiffre d’affaires |

1 230,5 |

1 211,7 |

|

Coût des ventes |

-455,3 |

-448,4 |

|

Marge brute comptable |

775,2 |

763,3 |

|

|

|

|

| Autres

produits et charges opérationnels |

-259,1 |

-257,7 |

| Charges de

personnel |

-279,7 |

-289,2 |

| Dotations et

reprises aux amortissements et aux provisions |

-156,9 |

-163,5 |

|

Plans d'attribution gratuite d'actions |

-3,0 |

-1,8 |

|

Résultat opérationnel courant |

76,5 |

51,2 |

|

|

|

|

|

Autres produits et charges opérationnels non courants |

-25,9 |

-35,2 |

|

Résultat opérationnel |

50,5 |

16,0 |

|

|

|

|

| Produits et

charges financiers |

-0,8 |

-1,8 |

|

Coût de l'endettement financier |

-27,1 |

-30,6 |

|

Résultat financier |

-27,9 |

-32,4 |

|

|

|

|

|

Résultat avant impôt |

22,6 |

-16,4 |

| Impôt sur le

résultat |

-11,4 |

-7,2 |

|

Résultat net |

11,2 |

-23,6 |

|

Résultat de base par action - part du Groupe (€) |

0,15 |

-0,31 |

| Résultat dilué

par action - part du Groupe (€) |

0,14 |

-0,31 |

|

BILAN - ACTIF (M€) |

Au 31 déc. 2023 |

Au 31 déc. 2024 |

| Goodwill |

626,7 |

604,3 |

| Marques,

immobilisations incorp. & droit d’utilisation |

1 120,4 |

1 139,1 |

|

Immobilisations corporelles |

83,1 |

79,7 |

| Actifs

financiers non courants |

18,5 |

16,8 |

| Actifs

d’impôts différés |

32,0 |

29,6 |

|

Actifs non courants |

1 880,7 |

1 869,6 |

| Stocks |

281,8 |

260,2 |

| Créances

clients |

68,2 |

69,0 |

| Autres

créances |

69,2 |

50,8 |

| Trésorerie et

équivalents de trésorerie |

50,9 |

48,5 |

|

Actifs courants |

470,1 |

428,5 |

|

|

|

|

|

Total actif |

2 350,8 |

2 298,1 |

|

BILAN – CAPITAUX PROPRES & PASSIF (M€) |

Au 31 déc. 2023 |

Au 31 déc. 2024 |

|

Total des capitaux propres |

1 180,1 |

1 163,1 |

| Dettes

locatives à long terme |

305,7 |

343,5 |

| Dettes

financières à long terme |

223,5 |

158,7 |

| Autres passifs

non courants |

0,1 |

0,6 |

| Provisions non

courantes |

0,7 |

4,9 |

| Provisions

pour engagements de retraites à prestations définies |

4,9 |

4,6 |

| Passif

d’impôts différés |

166,9 |

163,9 |

|

Passifs non courants |

701,8 |

676,2 |

| Dettes

fournisseurs et comptes rattachés |

161,9 |

143,4 |

| Dettes

locatives à court terme |

106,6 |

100,7 |

| Concours

bancaires et dettes financières à court terme |

113,6 |

126,4 |

| Provisions

courantes |

1,3 |

1,6 |

| Autres dettes

courantes |

85,5 |

86,7 |

|

Passifs courants |

468,9 |

458,8 |

|

|

|

|

|

Total passif et capitaux propres |

2 350,8 |

2 298,1 |

TABLEAU DE FLUX DE TRESORERIE CONSOLIDES (M€) |

2023

publié |

2023

restaté |

2024 |

| Capacité

d’Autofinancement |

236,4 |

232,0 |

214,7 |

| Variation du

besoin en fonds de roulement |

-3,7 |

-3,7 |

29,3 |

| Impôt sur le

résultat payé |

-16,9 |

-16,9 |

-10,1 |

|

Flux nets de trésorerie liés aux activités

opérationnelles * |

215,8 |

211,4 |

233,9 |

| Dépenses

d’investissement |

-55,6 |

-51,3 |

-38,9 |

| Autres |

-6,1 |

-6,1 |

0,0 |

|

Flux nets de trésorerie liés aux activités

d’investissement * |

-61,7 |

-57,3 |

-38,8 |

| Programme de

rachat d’actions propres |

-2,4 |

-2,4 |

-0,4 |

| Variation des

dettes financières |

-43,6 |

-43,6 |

-55,5 |

| Intérêts

financiers versés |

-16,3 |

-16,3 |

-18,9 |

| Autres

produits et charges financiers |

-0,8 |

-0,8 |

-0,3 |

| Remboursement

de la dette locative |

-128,2 |

-128,2 |

-127,5 |

|

Flux nets de trésorerie liés aux activités de

financement |

-191,3 |

-191,2 |

-202,6 |

| Ecarts de

change net |

-0,5 |

-0,5 |

0,5 |

|

Variation nette de la trésorerie |

-37,7 |

-37,7 |

-7,0 |

‘* changement de présentation des produits de cession

d’immobilisations corporelles et incorporelles

Réconciliation entre indicateurs de performance

opérationnelle comptable et de gestion

|

MARGE BRUTE (M€) – hors IFRS 16 |

2023 |

2024 |

| Marge

brute comptable |

775,2 |

763,3 |

| Retraitement

des commissions et autres ajustements |

132,7 |

137,8 |

| Marge

brute de gestion |

907,9 |

901,1 |

| Coûts directs

des points de vente |

-552,0 |

-562,9 |

|

Marge retail |

355,9 |

338,2 |

|

RESULTAT OPERATIONNEL (M€) |

2023 |

2024 |

| EBITDA

ajusté |

236,4 |

216,4 |

| Dotations aux

amortissements et aux provisions |

-156,9 |

-163,5 |

| EBIT

ajusté |

79,5 |

53,0 |

| LTIP |

-3,0 |

-1,8 |

|

EBIT |

76,5 |

51,2 |

|

Autres produits et charges non courants |

-25,9 |

-35,2 |

|

Résultat opérationnel |

50,5 |

16,0 |

|

FCF (en M€) |

2023

publié |

2023

restaté |

2024 |

| Capacité

d’Autofinancement |

236,4 |

232,0 |

214,7 |

| Variation du

besoin en fonds de roulement |

-3,7 |

-3,7 |

29,3 |

| Impôt sur le

résultat payé |

-16,9 |

-16,9 |

-10,1 |

|

Flux nets de trésorerie liés aux activités

opérationnelles * |

215,8 |

211,4 |

233,9 |

| Dépenses

d’investissement (opérationnel et financier) |

-55,6 |

-51,3 |

-38,9 |

| Remboursement

de la dette locative |

-128,2 |

128,2 |

-127,5 |

| Intérêts et

autres produits et charges financières |

-17,1 |

-17,1 |

-19,2 |

| Ecarts de

change et autres |

-0,5 |

-0,5 |

0,5 |

|

Free cash flow |

14,4 |

14,4 |

48,9 |

‘* changement de présentation des produits de cession

d’immobilisations corporelles et incorporelles

|

DETTE FINANCIERE NETTE (M€) |

Au 31 déc. 2023 |

Au 31 déc. 2024 |

| Dettes

financières à long terme & autres passifs non courants |

-223,6 |

-159,3 |

| Concours

bancaires et dettes financières à court terme |

-113,6 |

-126,4 |

| Trésorerie et

équivalents de trésorerie |

50,9 |

48,5 |

|

Dette financière nette |

-286,3 |

-237,2 |

| EBITDA

ajusté (hors IFRS) sur 12 mois |

112,4 |

92,2 |

|

Dette financière nette / EBITDA ajusté |

2,55x |

2,57x |

À PROPOS DE SMCP

SMCP est un acteur mondial du marché du luxe

accessible avec un portefeuille de quatre marques parisiennes

uniques Sandro, Maje, Claudie Pierlot et Fursac. Présent dans 49

pays, le groupe comprend un réseau de plus de 1 600 magasins dans

le monde et une présence digitale forte, sur l’ensemble de ses

marchés-clés. Evelyne Chetrite et Judith Milgrom ont fondé

respectivement Sandro et Maje à Paris, en 1984 et en 1998 et

continuent à en assurer la direction artistique. Claudie Pierlot et

Fursac ont été acquises par SMCP respectivement en 2009 et 2019.

SMCP est coté sur le marché règlementé d’Euronext (compartiment A,

ISIN FR0013214145, Code Mnémonique : SMCP).

CONTACTS

|

INVESTISSEURS/PRESSE

|

|

|

|

|

|

SMCP

|

BRUNSWICK |

|

|

Amélie Dernis +33 (0) 1 55 80 51

00 |

Hugues Boëton +33 6 79 99 27 15 |

|

|

amelie.dernis@smcp.com |

Tristan Roquet Montegon +33 6 37 00 52 57 |

|

| |

smcp@brunswickgroup.com |

|

|

1 Croissance organique | Toutes références à “la

performance organique” dans le présent communiqué correspondent à

la croissance du chiffre d’affaires à taux de change et périmètre

constants

2 Marques Claudie Pierlot et Fursac

3 Hors IFRS 16

- SMCP - Communiqué - Résultats 2024

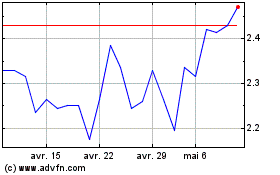

SMCP (EU:SMCP)

Graphique Historique de l'Action

De Fév 2025 à Mar 2025

SMCP (EU:SMCP)

Graphique Historique de l'Action

De Mar 2024 à Mar 2025