Fiducie de placement immobilier Propriétés de Choix («

Propriétés de Choix » ou la « Fiducie ») (TSX : CHP.UN) a annoncé

aujourd’hui ses résultats financiers consolidés pour le trimestre

clos le 31 mars 2024. Le rapport du premier trimestre de 2024 aux

porteurs de parts peut être consulté sous l’onglet « Investisseurs

» du site Web de la Fiducie, à l’adresse www.choicereit.ca/fr,

ainsi que sur SEDAR+, à l’adresse www.sedarplus.ca.

« Le premier trimestre a été l’occasion pour Propriétés de Choix

de commencer l’exercice en force. En effet, nous avons continué

d’observer une forte demande pour les immeubles loués à des

détaillants de biens de première nécessité et d’importantes hausses

des loyers au moment du renouvellement des contrats de location

dans notre portefeuille d’immeubles industriels. Nous avons encore

renforcé notre portefeuille de premier ordre en réalisant des

transactions immobilières de plus de 60 millions de dollars et en

réalisant des projets d’aménagement d’une valeur d’environ 75

millions de dollars au cours du trimestre, a déclaré Rael Diamond,

président et chef de la direction de la Fiducie. Malgré

l’incertitude macroéconomique qui persiste, notre bilan, le

meilleur de l’industrie, continue de nous procurer l’avantage

distinct de permettre à notre équipe de continuer à se concentrer

sur nos principales activités : détenir, exploiter et aménager des

biens immobiliers. »

Faits saillants du premier trimestre de 2024

- Comptabilisation d’un bénéfice net de 142,3 millions de

dollars, comparativement à un bénéfice net de 270,8 millions de

dollars pour le premier trimestre de 2023. La variation du bénéfice

net par rapport à l’exercice précédent est principalement

attribuable aux ajustements de la juste valeur hors

trésorerie.

- FPAE par part après dilution1) présentés de 0,259 $, soit une

hausse de 6,1 % par rapport au premier trimestre de 2023.

- Taux d’occupation à la clôture de la période se chiffrant à

97,9 %.

- Immeubles de commerce de détail : 97,7 %; immeubles industriels

: 98,8 % et immeubles à usage mixte et résidentiels : 94,7 %.

- Augmentation de 2,4 % du REN des actifs comparables, selon la

méthode de la comptabilité de trésorerie1), comparativement au

premier trimestre de 2023.

- Immeubles de commerce de détail : hausse de 2,5 %;

- Immeubles industriels : hausse de 2,8 %;

- Immeubles à usage mixte et résidentiels : baisse de 1,3 %.

- Nous avons conclu des transactions de 61,7 millions de dollars

au cours du trimestre, y compris :

- l’acquisition d’un immeuble de commerce de détail à Toronto, en

Ontario, de Les Compagnies Loblaw limitée (« Loblaw »), pour un

prix d’achat de 38,4 millions de dollars;

- la cession d’un immeuble industriel et d’un immeuble de

commerce de détail, pour un produit total de 23,3 millions de

dollars.

- Transfert de 74,6 millions de dollars de biens en voie

d’aménagement vers les immeubles à revenu, avec un rendement moyen

de 5,1 %. Les transferts incluaient un immeuble destiné à la

location résidentielle situé à Brampton, en Ontario, comportant 151

unités, selon la quote-part de la Fiducie, et la densification des

immeubles de commerce de détail, ce qui a permis d’augmenter

d’environ 26 000 pieds carrés la SLB utilisée à des fins

commerciales.

- Investissement d’un montant de 32,1 millions de dollars dans

des projets d’aménagement selon une base proportionnelle1).

- Solide situation de trésorerie à la fin du trimestre soutenue

par un crédit disponible d’environ 1,5 milliard de dollars en vertu

de la facilité de crédit renouvelable de la Fiducie, des actifs non

grevés de 12,9 milliards de dollars et un ratio de la dette ajustée

sur le BAIIAJV1) de 6,9 fois.

1) Il y a lieu de se reporter à la

rubrique « Mesures financières non conformes aux PCGR et

informations financières supplémentaires ».

Sommaire des résultats financiers selon les PCGR

Trimestres clos les

(en milliers de dollars, sauf indication

contraire) (non audité)

31 mars 2024

31 mars 2023

Variation (en $)

Bénéfice net

142 279

$

270 804

$

(128 525

)

$

Bénéfice net par part après dilution

0,197

0,374

(0,177

)

Produits locatifs

337 958

324 657

13 301

Profit lié à la juste valeur des parts

échangeablesi)

67 284

94 989

(27 705

)

Profits (pertes) lié(e)s à la juste

valeur, compte non tenu des parts échangeablesii)

(30 225

)

61 856

(92 081

)

Entrées de trésorerie liées aux activités

d’exploitation

141 592

133 027

8 565

Nombre moyen pondéré de parts en

circulation après dilutioniii)

723 666 036

723 665 160

876

i)

Les parts échangeables doivent

être classées comme des passifs financiers à la juste valeur par le

biais du résultat net selon les PCGR. Elles sont comptabilisées à

leur juste valeur selon le prix des parts de fiducie sur le marché,

ce qui a une incidence défavorable sur les résultats financiers

lorsque le prix des parts de fiducie augmente et une incidence

favorable lorsque leur prix diminue.

ii)

Les profits (pertes) lié(e)s à la

juste valeur, compte non tenu des parts échangeables, comprennent

des ajustements de la juste valeur des immeubles de placement, des

placements dans des titres immobiliers et de la rémunération fondée

sur des parts.

iii)

Comprend les parts et les parts

échangeables de la Fiducie.

Résultats trimestriels

Propriétés de Choix a comptabilisé un bénéfice net de 142,3

millions de dollars pour le premier trimestre de 2024,

comparativement à un bénéfice net de 270,8 millions de dollars pour

le premier trimestre de 2023. La baisse de 128,5 millions de

dollars en glissement annuel est principalement attribuable aux

variations des ajustements hors trésorerie de la juste valeur,

notamment :

- la variation défavorable de 77,1 millions de dollars de

l’ajustement de la juste valeur des immeubles de placement;

- la variation défavorable de 27,7 millions de dollars de

l’ajustement de la juste valeur des parts échangeables de la

Fiducie, en raison de la variation du prix des parts de la

Fiduciei);

- la variation défavorable de 18,1 millions de dollars du

bénéfice des coentreprises comptabilisées selon la méthode de la

mise en équivalence découlant principalement des pertes liées à la

juste valeur comptabilisées à l’égard des immeubles de placement

détenus par l’intermédiaire de coentreprises comptabilisées selon

la méthode de la mise en équivalence, comparativement à un gain au

trimestre correspondant de l’exercice précédent;

- la variation défavorable de 15,0 millions de dollars de

l’ajustement de la juste valeur du placement de la Fiducie dans des

titres immobiliers d’Allied Properties Exchangeable Limited

Partnership, une filiale d’Allied Properties Real Estate Investment

Trust (« Allied »), attribuable à la diminution du prix des parts

d’Allied.

Les variations défavorables de la juste valeur ont été

partiellement contrebalancées par une hausse du résultat

d’exploitation net de 10,5 millions de dollars.

Sommaire des résultats financiers selon une base

proportionnelle1)

Trimestres clos les

À la date indiquée ou pour la période

close à cette date (en milliers de dollars, sauf indication

contraire)

31 mars 2024

31 mars 2023

Variation (en $)

Produits locatifsi)

361 408

$

346 624

$

14 784

$

Résultat d’exploitation net (« REN »),

selon la méthode de la comptabilité de trésorerie i)

251 633

244 052

7 581

REN des actifs comparables, selon la

méthode de la comptabilité de trésoreriei)

238 495

232 904

5 591

Ajustement de la juste valeur des

immeubles de placementi)

(3 560

)

91 831

(95 391

)

Taux d’occupation (% de la SLB)

97,9

%

97,7

%

0,2

%

Fonds provenant des activités

d’exploitation (« FPAE »)i)

187 189

176 891

10 298

FPAEi) par part après dilution

0,259

0,244

0,015

Montant ajusté des fonds provenant des

activités d’exploitation (« montant ajusté des FPAE »)i)

173 146

164 379

8 767

Montant ajusté des FPAEi) par part après

dilution

0,239

0,227

0,012

Ratio de distribution du montant ajusté

des FPAEi) après dilution

78,7

%

81,8

%

(3,1

)

%

Distributions en trésorerie déclarées

136 287

134 478

1 809

Nombre moyen pondéré de parts en

circulation après dilutionii)

723 666 036

723 665 160

876

i)

Il y a lieu de se reporter à la

rubrique « Mesures financières non conformes aux PCGR et

informations financières supplémentaires ».

ii)

Comprend les parts et les parts

échangeables de la Fiducie.

Résultats du trimestre

Pour le trimestre clos le 31 mars 2024, le REN des actifs

comparables, selon la méthode de la comptabilité de trésorerie1), a

augmenté de 5,6 millions de dollars, par rapport à l’exercice

précédent en raison principalement de la hausse des loyers lors des

renouvellements, des nouvelles locations, des majorations de loyer

contractuelles et de la hausse des recouvrements dans les

portefeuilles d’immeubles industriels et de commerce de détail.

Les FPAEi) ont augmenté de 10,3 millions de dollars pour le

trimestre clos le 31 mars 2024. L’augmentation s’explique

principalement par une hausse du bénéfice d’exploitation net, des

produits tirés de la vente de projets résidentiels ainsi que

l’augmentation des produits d’intérêts. Cette augmentation a été en

partie contrebalancée par des charges d’intérêts plus élevées.

Perspectives

Nous portons nos efforts sur la préservation du capital, la

production des flux de trésorerie stables et croissants et la

croissance de la valeur liquidative, tout cela dans une perspective

à long terme. Notre portefeuille d’immeubles de grande qualité est

principalement consacré à la location à des détaillants de biens de

première nécessité et à des fournisseurs de services logistiques,

qui sont moins vulnérables aux fluctuations de l’économie, ce qui

confère une stabilité à notre portefeuille dans son ensemble. Notre

portefeuille a continué d’afficher une dynamique positive et nous

sommes bien positionnés pour mener à terme le renouvellement des

baux pour 2024. Nous continuons en outre de progresser dans la

réalisation de notre carnet de projets d’aménagement, en

particulier les projets d’aménagement d’immeubles commerciaux à

court terme, qui constitue pour nous le meilleur moyen d’ajouter à

notre portefeuille des biens immobiliers de grande qualité à un

coût raisonnable et d’accroître la valeur liquidative au fil du

temps.

Nous sommes convaincus que notre modèle économique, la stabilité

de notre bassin de locataires, notre solide bilan et notre approche

disciplinée en matière de gestion financière nous maintiendront

fermement sur la voie de la réussite future. En 2024, Propriétés de

Choix continuera de se consacrer à ses principales activités, soit

ses immeubles de commerce de détail essentiels, ses immeubles

industriels et sa plateforme résidentielle en pleine expansion,

ainsi qu’à son carnet de projets d’aménagement. La Fiducie s’est

fixé les objectifs suivants :

- un taux d’occupation stable sur l’ensemble du portefeuille, se

traduisant par une croissance de 2,5 % à 3,0 % en cumul annuel du

REN des actifs comparables, selon la méthode de la comptabilité de

trésorerie;

- un montant annuel des FPAE par part après dilution dans une

fourchette de 1,02 $ à 1,03 $, reflétant une croissance comprise

entre 2,0 % et 3,0 % en glissement annuel;

- d’excellents ratios de levier, notamment un ratio de la dette

ajustée sur le BAIIAJV légèrement inférieur à 7,5 fois.

Mesures financières non conformes aux PCGR et informations

financières supplémentaires

Outre les mesures de performance déterminées conformément aux

Normes internationales d’information financière (les International

Financial Reporting Standards ou « IFRS » ou, encore, les « PCGR

»), Propriétés de Choix utilise certaines mesures non conformes aux

PCGR pour évaluer sa performance, et elle fournit ces mesures dans

le présent communiqué de presse afin que les investisseurs puissent

en faire de même. Ces mesures ainsi que les montants par part

connexes ne sont pas définis aux termes des IFRS et, par

conséquent, ne devraient pas être considérés comme des mesures de

substitution au bénéfice net ou aux flux de trésorerie liés aux

activités d’exploitation établis selon les IFRS. Par ailleurs, les

mesures supplémentaires utilisées par la direction pourraient ne

pas être comparables à des mesures semblables présentées par

d’autres fiducies de placement immobilier ou d’autres entreprises

immobilières. Les mesures non conformes aux PCGR dont il est

question dans le présent communiqué de presse sont définies et

rapprochées avec les mesures conformes aux PCGR les plus

comparables ci‑après. Propriétés de Choix estime que ces mesures

financières non conformes aux PCGR fournissent de l’information

utile à la direction et aux investisseurs pour évaluer la

performance financière et la situation financière de la Fiducie,

pour les raisons indiquées ci‑après.

Mesures non conformes aux PCGR

Description

Base proportionnelle

- S’entend de l’information financière ajustée pour tenir compte

des coentreprises de la Fiducie comptabilisées selon la méthode de

la mise en équivalence, des actifs immobiliers financiers et de la

quote‑part du bénéfice net (de la perte nette) attribuable aux

coentreprises comptabilisées selon la méthode de la mise en

équivalence et aux actifs immobiliers financiers revenant à la

Fiducie selon une base proportionnelle consolidée en fonction du

pourcentage de participation de la Fiducie dans le placement

connexe.

- La direction croit que cette méthode est appropriée pour

démontrer la capacité de la Fiducie à gérer les aspects économiques

sous-jacents des placements connexes, y compris la performance

financière et les flux de trésorerie et qu’elle illustre également

dans quelle mesure les actifs sous‑jacents sont financés par

emprunt, ce qui constitue une composante importante de la gestion

du risque.

Résultat d’exploitation net (« REN »),

selon le référentiel comptable

- S’entend des produits locatifs, compte tenu des produits

locatifs comptabilisés sur une base linéaire, du remboursement de

produits tirés de contrats de location et des paiements pour

cessions de bail reçus, diminués des charges d’exploitation liées

aux immeubles directes et des impôts fonciers et excluant certaines

charges telles que les charges d’intérêts et les charges

d’exploitation indirectes afin de fournir des résultats qui

reflètent les activités d’exploitation d’un immeuble compte non

tenu de la façon dont il est financé ou des coûts d’exploitation de

l’entité qui le détient.

- La direction est d’avis que le REN est une mesure importante de

la performance sur le plan de l’exploitation pour les actifs

immobiliers commerciaux de la Fiducie qui est utilisée par les

analystes du secteur immobilier, les investisseurs et la direction

et qu’il constitue également une donnée clé pour déterminer la

juste valeur du portefeuille de Propriétés de Choix.

REN, selon la méthode de la comptabilité

de trésorerie

- S’entend des produits locatifs et du remboursement de produits

tirés de contrats de location, compte non tenu des produits

locatifs comptabilisés sur une base linéaire et des paiements pour

cessions de bail reçus, diminués des charges d’exploitation liées

aux immeubles directes et des impôts fonciers, et ne tient pas

compte de certaines charges comme les charges d’intérêts et les

charges d’exploitation indirectes pour fournir des résultats qui

reflètent l’exploitation d’un immeuble compte non tenu de la façon

dont il est financé ou des coûts d’exploitation de l’entité qui le

détient.

- La direction estime que le REN selon la méthode de la

comptabilité de trésorerie est une mesure utile pour comprendre les

variations d’une période à l’autre du résultat d’exploitation

attribuables aux taux d’occupation, aux loyers, aux charges

d’exploitation et aux impôts fonciers.

REN des actifs comparables, selon la

méthode de la comptabilité de trésorerie et REN des actifs

comparables, selon le référentiel comptable

- Le REN des actifs comparables est utilisé à des fins

d’évaluation de la performance, d’une période à l’autre, des

immeubles commerciaux et des immeubles résidentiels stabilisés

détenus et exploités par Propriétés de Choix depuis le 1er janvier

2023, inclusivement.

- Le REN des biens qui ont été i) acquis, ii) sortis, iii)

modifiés considérablement en raison de nouveaux aménagements, de

projets de réaménagement, de travaux d’agrandissement ou de

démolitions, ou iv) des immeubles résidentiels qui ne sont pas

encore stabilisés (collectivement, les « transactions ») n’est pas

pris en compte dans l’établissement du REN des actifs

comparables.

- Le REN des actifs comparables, selon la méthode de la

comptabilité de trésorerie, est utile pour évaluer la réalisation

des variations des loyers contractuels prévues aux contrats de

location ou la fin des périodes de location gratuite. Il s’agit

aussi d’une mesure utile à la compréhension des variations, d’une

période à l’autre, du REN attribuables aux taux d’occupation, aux

loyers, aux charges d’exploitation et aux impôts fonciers, compte

non tenu des variations du REN qui peuvent être imputables aux

transactions et aux activités d’aménagement.

Fonds provenant des activités

d’exploitation (« FPAE »)

- Calculés conformément au document de l’Association des biens

immobiliers du Canada (« REALpac ») portant sur les fonds provenant

des activités d’exploitation (« FPAE ») et sur le montant ajusté

des fonds provenant des activités d’exploitation (« montant ajusté

des FPAE ») en vertu des IFRS publié en janvier 2022.

- La direction considère les FPAE comme une mesure utile de la

performance sur le plan de l’exploitation puisqu’elle réintègre au

bénéfice net (ou à la perte nette) les éléments ne découlant pas

des activités d’exploitation ou ne donnant pas nécessairement une

représentation fidèle de la performance passée ou récurrente de la

Fiducie, tels que les ajustements de la juste valeur des parts

échangeables, des immeubles de placement, des placements en titres

immobiliers et de la rémunération fondée sur des parts. À

l’occasion, la Fiducie peut conclure des transactions dont

l’incidence sur le calcul de cette mesure est considérable; le cas

échéant, elle n’en tient pas compte dans son calcul de ce montant

établi pour les besoins de la direction.

- La direction est d’avis que les FPAE constituent une mesure

utile de la performance de la Fiducie qui, lorsqu’elle est comparée

d’une période à l’autre, reflète l’incidence sur les activités

d’exploitation des tendances en matière de taux d’occupation, de

loyers, de charges d’exploitation, d’impôts fonciers, d’activités

d’acquisition et de charges d’intérêts.

Montant ajusté des fonds provenant des

activités d’exploitation (« montant ajusté des FPAE »)

- Calculé conformément au document de REALpac portant sur les

fonds provenant des activités d’exploitation (« FPAE ») et sur le

montant ajusté des fonds provenant des activités d’exploitation («

montant ajusté des FPAE ») en vertu des IFRS publié en janvier

2022.

- La direction considère le montant ajusté des FPAE comme étant

une mesure utile de la performance sur le plan de l’exploitation

puisqu’elle ajuste davantage les FPAE pour tenir compte des

dépenses d’investissement engagées pour maintenir la capacité

productive des immeubles à revenu et élimine l’incidence des loyers

comptabilisés sur une base linéaire. Le caractère saisonnier des

dépenses d’investissement liées aux immeubles a une incidence sur

le montant ajusté des FPAE.

- Lors du calcul du montant ajusté des FPAE, les FPAE sont

ajustés en excluant les ajustements liés aux loyers comptabilisés

sur une base linéaire, ainsi que les coûts engagés au titre des

activités de location internes et des dépenses d’investissement

liées aux immeubles. Les variations du fonds de roulement,

considérées comme des besoins en trésorerie à court terme ou des

surplus, sont réputées être des activités de financement selon la

méthodologie et ne sont pas prises en compte lors du calcul du

montant ajusté des FPAE.

- Les dépenses d’investissement qui sont exclues et qui ne sont

pas déduites du calcul du montant ajusté des FPAE comprennent les

dépenses qui génèrent de nouveaux flux d’investissement, comme la

construction d’un nouvel ensemble de commerces de détail au cours

d’un projet d’agrandissement ou de densification, les activités

d’aménagement ou les activités d’acquisition.

- Par conséquent, le montant ajusté des FPAE diffère des FPAE

puisqu’il ne tient pas compte dans sa définition de certains

produits et charges hors trésorerie comptabilisés selon les PCGR,

notamment les loyers comptabilisés sur une base linéaire, mais

qu’il tient compte des dépenses d’investissement et des frais de

location engagés au cours de la période qui sont inscrits à l’actif

aux fins des PCGR. À l’occasion, la Fiducie peut conclure des

transactions dont l’incidence sur le calcul de cette mesure est

considérable; le cas échéant, elle n’en tient pas compte dans le

calcul de ce montant établi pour les besoins de la direction.

Ratio de distribution du montant ajusté

des FPAE

- Le ratio de distribution du montant ajusté des FPAE est une

mesure supplémentaire utilisée par la direction pour évaluer le

caractère durable des paiements de distribution de la Fiducie.

- Ce ratio correspond au montant des distributions en trésorerie

déclarées divisé par le montant ajusté des FPAE.

Bénéfice avant intérêts, impôt,

amortissement et juste valeur (« BAIIAJV »)

- S’entend du bénéfice net attribuable aux porteurs de parts

déduction faite, au besoin, de l’impôt, des charges d’intérêts, des

charges d’amortissement, des ajustements de la juste valeur et des

autres ajustements permis aux termes des actes de fiducie, dans

leur version complétée.

- La direction estime que le BAIIAJV représente une mesure utile

pour évaluer la capacité de la Fiducie à assurer le service de sa

dette, à financer ses dépenses d’investissement et à verser des

distributions à ses porteurs de parts.

Total de la dette ajustée

- S’entend des emprunts à taux variables (les emprunts à la

construction, les emprunts hypothécaires et la facilité de crédit)

et des emprunts à taux fixes (les débentures non garanties de

premier rang, les emprunts à la construction et les emprunts

hypothécaires), évalués selon une base proportionnelle1), et ne

tient pas compte des parts échangeables qui sont prises en compte

dans les capitaux propres sous forme de parts du fait que les parts

échangeables sont économiquement équivalentes aux parts de fiducie

et qu’elles procurent des distributions équivalentes à

celles‑ci.

- Le total de la dette ajustée est également présenté sur une

base nette pour tenir compte de l’incidence des autres charges

financières comme les frais de placement de titres d’emprunt et les

escomptes ou les primes, les paiements visant le désendettement et

les autres remboursements anticipés de la dette.

Ratio de la dette ajustée sur le BAIIAJV

et Ratio de la dette ajustée sur le BAIIAJV, déduction faite de la

trésorerie

- Calculé en divisant le total de la dette ajustée par le

BAIIAJV.

- Ce ratio est utilisé pour évaluer le niveau d’endettement de

Propriétés de Choix, pour mesurer sa capacité à respecter ses

obligations financières et pour donner un aperçu de la solidité de

son bilan.

- La direction présente également ce ratio en indiquant que le

total de la dette ajustée est calculé déduction faite de la

trésorerie et des équivalents de trésorerie à la date

d’évaluation.

Le tableau qui suit présente un rapprochement du bénéfice net

établi selon les PCGR au résultat net présenté selon une base

proportionnelle pour le trimestre clos le 31 mars 2024 :

Trimestre

(en milliers de dollars)

Selon les PCGR

Ajustement aux fins de la

comptabilisation selon une base proportionnelle1)

Selon une base

proportionnelle

Résultat d’exploitation net

Produits locatifs

337 958

$

23 450

$

361 408

$

Charges d’exploitation liées aux

immeubles

(98 105

)

(8 246

)

(106 351

)

239 853

15 204

255 057

Bénéfice des stocks de projets

résidentiels

Chiffre d’affaires brut

11 268

—

11 268

Coût des ventes

(9 234

)

—

(9 234

)

2 034

—

2 034

Autres produits et charges

Produits d’intérêts

9 759

(1 928

)

7 831

Revenu de placement

5 315

—

5 315

Produits de commissions

701

—

701

Charges d’intérêts nettes et autres

charges financières

(142 284

)

(6 363

)

(148 647

)

Charges générales et administratives

(14 638

)

—

(14 638

)

Quote-part du bénéfice des coentreprises

comptabilisées selon la méthode de la mise en équivalence

4 718

(4 718

)

—

Amortissement des immobilisations

incorporelles

(250

)

—

(250

)

Ajustement de la juste valeur de la

rémunération fondée sur des parts

781

—

781

Ajustement de la juste valeur des parts

échangeables

67 284

—

67 284

Ajustement de la juste valeur des

immeubles de placement

(1 365

)

(2 195

)

(3 560

)

Ajustement de la juste valeur des

placements dans des titres immobiliers

(29 641

)

—

(29 641

)

Bénéfice avant impôt sur le

résultat

142 267

—

142 267

Produit d’impôt sur le résultat

12

—

12

Bénéfice net

142 279

$

—

$

142 279

$

Le tableau qui suit présente un rapprochement du bénéfice net

établi selon les PCGR au résultat net présenté selon une base

proportionnelle pour le trimestre clos le 31 mars 2023 :

Trimestre

(en milliers de dollars)

Selon les PCGR

Ajustement aux fins de la

comptabilisation selon une base proportionnelle1)

Selon une base

proportionnelle

Résultat d’exploitation net

Produits locatifs

324 657

$

21 967

$

346 624

$

Charges d’exploitation liées aux

immeubles

(95 270

)

(7 613

)

(102 883

)

229 387

14 354

243 741

Autres produits et charges

Produits d’intérêts

8 975

(2 714

)

6 261

Revenu de placement

5 315

—

5 315

Produits de commissions

1 653

—

1 653

Charges d’intérêts nettes et autres

charges financières

(139 357

)

(4 880

)

(144 237

)

Charges générales et administratives

(14 562

)

—

(14 562

)

Quote-part du bénéfice des coentreprises

comptabilisées selon la méthode de la mise en équivalence

22 824

(22 824

)

—

Amortissement des immobilisations

incorporelles

(250

)

—

(250

)

Coûts de transaction et autres charges

connexes

(25

)

—

(25

)

Ajustement de la juste valeur de la

rémunération fondée sur des parts

732

—

732

Ajustement de la juste valeur des parts

échangeables

94 989

—

94 989

Ajustement de la juste valeur des

immeubles de placement

75 767

16 064

91 831

Ajustement de la juste valeur des

placements dans des titres immobiliers

(14 643

)

—

(14 643

)

Bénéfice avant impôt sur le

résultat

270 805

—

270 805

Charge d’impôt sur le résultat

(1

)

—

(1

)

Bénéfice net

270 804

$

—

$

270 804

$

Le tableau qui suit présente un rapprochement du bénéfice net

établi selon les PCGR au résultat d’exploitation net présenté selon

la méthode de la comptabilité de trésorerie pour les périodes

closes aux dates indiquées :

Trimestres

Pour les périodes closes les 31 mars (en

milliers de dollars)

2024

2023

Variation (en $)

Bénéfice net

142 279

$

270 804

$

(128 525

)

$

Bénéfice des stocks de projets

résidentiels

(2 034

)

—

(2 034

)

Produits d’intérêts

(9 759

)

(8 975

)

(784

)

Revenu de placement

(5 315

)

(5 315

)

—

Produits de commissions

(701

)

(1 653

)

952

Charges d’intérêts nettes et autres

charges financières

142 284

139 357

2 927

Charges générales et administratives

14 638

14 562

76

Quote-part du bénéfice des coentreprises

comptabilisées selon la méthode de la mise en équivalence

(4 718

)

(22 824

)

18 106

Amortissement des immobilisations

incorporelles

250

250

—

Coûts de transaction et autres charges

connexes

—

25

(25

)

Ajustement de la juste valeur de la

rémunération fondée sur des parts

(781

)

(732

)

(49

)

Ajustement de la juste valeur des parts

échangeables

(67 284

)

(94 989

)

27 705

Ajustement de la juste valeur des

immeubles de placement

1 365

(75 767

)

77 132

Ajustement de la juste valeur des

placements dans des titres immobiliers

29 641

14 643

14 998

(Produit) charge d’impôt sur le

résultat

(12

)

1

(13

)

Résultat d’exploitation net, selon le

référentiel comptable – selon les PCGR

239 853

229 387

10 466

Produits locatifs comptabilisés sur une

base linéaire

(261

)

979

(1 240

)

Paiements pour cession de bail reçus

(2 549

)

(11

)

(2 538

)

Résultat d’exploitation net, selon la

méthode de la comptabilité de trésorerie – selon les PCGR

237 043

230 355

6 688

Ajustements pour tenir compte des

coentreprises comptabilisées selon la méthode de la mise en

équivalence et des actifs immobiliers financiers

14 590

13 697

893

Résultat d’exploitation net, selon la

méthode de la comptabilité de trésorerie – selon une base

proportionnelle1)

251 633

$

244 052

$

7 581

$

Le tableau qui suit présente un rapprochement du résultat

d’exploitation net, selon la méthode de la comptabilité de

trésorerie, au résultat d’exploitation net des actifs comparables,

selon la méthode de la comptabilité de trésorerie, pour les

périodes closes aux dates indiquées :

Trimestres

Pour les périodes closes les 31 mars (en

milliers de dollars)

2024

2023

Variation (en $)

Résultat d’exploitation net, selon la

méthode de la comptabilité de trésorerie – selon une base

proportionnelle

251 633

$

244 052

$

7 581

$

Moins :

REN lié aux transactions, selon la méthode

de la comptabilité de trésorerie

(13 138

)

(11 148

)

(1 990

)

REN des actifs comparables, selon la

méthode de la comptabilité de trésorerie

238 495

$

232 904

$

5 591

$

Le tableau qui suit présente un rapprochement du résultat net

établi selon les PCGR aux fonds provenant des activités

d’exploitation pour les périodes closes aux dates indiquées :

Trimestres

Pour les périodes closes les 31 mars (en

milliers de dollars)

2024

2023

Variation (en $)

Bénéfice net

142 279

$

270 804

$

(128 525

)

$

Ajouter (déduire) l’incidence des éléments

suivants :

Amortissement des immobilisations

incorporelles

250

250

—

Coûts de transaction et autres charges

connexes

—

25

(25

)

Ajustement de la juste valeur de la

rémunération fondée sur des parts

(781

)

(732

)

(49

)

Ajustement de la juste valeur des parts

échangeables

(67 284

)

(94 989

)

27 705

Ajustement de la juste valeur des

immeubles de placement

1 365

(75 767

)

77 132

Ajustement de la juste valeur des

immeubles de placement aux fins de la comptabilisation sur une base

proportionnelle1)

2 195

(16 064

)

18 259

Ajustement de la juste valeur des

placements dans des titres immobiliers

29 641

14 643

14 998

Intérêts au titre de l’aménagement

autrement inscrits à l’actif au titre des coentreprises

comptabilisées selon la méthode de la mise en équivalence

2 508

2 915

(407

)

Distributions sur les parts

échangeables

74 540

73 551

989

Frais de location internes

2 488

2 254

234

(Produit) charge d’impôt sur le

résultat

(12

)

1

(13

)

Fonds provenant des activités

d’exploitation

187 189

$

176 891

$

10 298

$

FPAE par part après dilution

0,259

$

0,244

$

0,015

$

Nombre moyen pondéré de parts en

circulation après dilutioni)

723 666 036

723 665 160

876

i)

Comprend les parts et les parts

échangeables de la Fiducie.

Le tableau qui suit présente un rapprochement des fonds

provenant des activités d’exploitation au montant ajusté des fonds

provenant des activités d’exploitation pour les périodes closes aux

dates indiquées :

Trimestres

Pour les périodes closes les 31 mars (en

milliers de dollars)

2024

2023

Variation (en $)

Fonds provenant des activités

d’exploitation

187 189

$

176 891

$

10 298

$

Ajouter (déduire) l’incidence des éléments

suivants :

Frais de location internes

(2 488

)

(2 254

)

(234

)

Produits locatifs comptabilisés sur une

base linéaire

(261

)

979

(1 240

)

Ajustement des produits locatifs

comptabilisés sur une base linéaire aux fins de la comptabilisation

sur une base proportionnelle1)

(614

)

(657

)

43

Dépenses d’investissement liées aux

immeubles

(4 394

)

(1 748

)

(2 646

)

Frais directs de location

(1 172

)

(1 791

)

619

Améliorations locatives

(3 026

)

(6 443

)

3 417

Ajustement des dépenses d’investissement

liées à l’exploitation aux fins de la comptabilisation sur une base

proportionnelle1)

(2 088

)

(598

)

(1 490

)

Montant ajusté des fonds provenant des

activités d’exploitation

173 146

$

164 379

$

8 767

$

Montant ajusté des FPAE par part après

dilution

0,239

$

0,227

$

0,012

$

Ratio de distribution du montant ajusté

des FPAE après dilutioni)

78,7

%

81,8

%

(3,1

)

%

Distribution déclarée par part

0,188

$

0,186

$

0,002

$

Nombre moyen pondéré de parts en

circulation après dilutionii)

723 666 036

723 665 160

876

i)

Le ratio de distribution du

montant ajusté des FPAE correspond au montant des distributions en

trésorerie déclarées divisé par le montant ajusté des FPAE.

ii)

Comprend les parts et les parts

échangeables de la Fiducie.

Rapport de gestion, états financiers consolidés et notes

afférentes

L’information figurant dans le présent communiqué de presse est

un bref sommaire des résultats. Le présent communiqué de presse

devrait être lu à la lumière du rapport du premier trimestre de

2024 aux porteurs de parts de Propriétés de Choix, qui comprend les

états financiers consolidés résumés intermédiaires non audités et

le rapport de gestion de la Fiducie et qui est publié à l’adresse

www.choicereit.ca/fr, et sur SEDAR+, à l’adresse

www.sedarplus.ca.

Téléconférence et webémission

La direction tiendra une téléconférence (en anglais seulement)

le jeudi 25 avril 2024 à 9 h (heure avancée de l’Est) et diffusera

simultanément une webémission audio. Pour accéder à la

téléconférence, veuillez composer le 1 240 789‑2714 ou le 1 888

330‑2454, puis composer le code d’accès 4788974. L’enregistrement

de la webémission pourra être écouté à l’adresse

www.choicereit.ca/fr/events-webcasts-fr/.

Assemblée annuelle des porteurs de parts

L’assemblée annuelle des porteurs de parts de Propriétés de

Choix se tiendra le jeudi 25 avril 2024 à 11 h (heure de l’Est)

sous forme d’assemblée virtuelle par webémission en direct. Les

porteurs de parts peuvent assister à l’assemblée en participant à

la webémission en direct en ligne à l’adresse

https://web.lumiagm.com/210624431. Se reporter à la rubrique «

Comment puis‑je assister et participer à l’assemblée virtuelle? »

de la circulaire de sollicitation de procurations par la direction

qui peut être consultée sur le site Web de la société, à l’adresse

choicereit.ca/fr, ou sous le profil de la société sur SEDAR+, à

l’adresse www.sedarplus.ca, pour des instructions détaillées sur la

façon de voter et d’assister à l’assemblée. La webémission de

l’assemblée sera archivée sur notre site Web après l’assemblée.

Veuillez vous reporter à la page « Événements et webémissions » à

l’adresse www.choicereit.ca/fr pour de plus amples renseignements

sur l’assemblée virtuelle.

À propos de la Fiducie de placement immobilier Propriétés de

Choix

Propriétés de Choix est une fiducie de placement immobilier chef

de file qui crée une valeur durable et des endroits où les gens

peuvent prospérer.

Pour y parvenir, nous améliorons la façon de vivre, de

travailler et de créer des liens de nos locataires et de nos

communautés génère de la valeur. Nous nous efforçons de comprendre

les besoins de nos locataires et de gérer nos propriétés selon les

normes les plus élevées. Nous aspirons à développer des communautés

viables et résilientes en mettant au premier plan la durabilité

sociale, économique et environnementale. Dans tout ce que nous

faisons, nous sommes guidés par une série de valeurs communes

ancrées dans les piliers Engagement, Tenir à cœur, Respect et

Excellence. Pour obtenir de plus amples renseignements, veuillez

visiter le site Web de Propriétés de Choix, à l’adresse

www.choicereit.ca/fr, et le profil d’émetteur de Propriétés de

Choix sur SEDAR, à l’adresse www.sedarplus.ca.

Mise en garde concernant les énoncés prospectifs

Le présent communiqué de presse renferme des énoncés prospectifs

qui portent sur les activités de Propriétés de Choix et sur le

contexte dans lequel la Fiducie évolue. Ils sont fondés sur les

attentes, estimations, prévisions et projections de la direction et

ne sont pas garants de la performance future de la Fiducie. Ils

comportent de nombreux risques et incertitudes qui sont

indépendants de sa volonté et difficilement prévisibles. Par

conséquent, les résultats réels pourraient différer

considérablement de ceux qu’expriment ces énoncés prospectifs. Les

lecteurs ne devraient donc pas se fier indûment à ces énoncés

prospectifs. Qui plus est, un énoncé prospectif n’est valable qu’à

la date à laquelle il est formulé. Sauf dans la mesure où la loi

l’exige, la direction ne s’engage aucunement à publier une mise à

jour de ces énoncés de manière à rendre compte de nouvelles

informations, de l’occurrence de nouveaux événements ou d’un

changement éventuel de circonstances.

Bon nombre de risques et incertitudes pourraient faire en sorte

que les résultats réels de la Fiducie diffèrent sensiblement de

ceux qui sont exprimés explicitement ou implicitement ou de ceux

qui sont prévus dans les énoncés prospectifs, notamment ceux qui

sont décrits à la rubrique 12, « Risques d’entreprise et gestion

des risques », du rapport de gestion de la Fiducie pour l’exercice

clos le 31 décembre 2023, ainsi que ceux présentés dans la notice

annuelle de la Fiducie pour l’exercice clos le 31 décembre

2023.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240422445109/fr/

Pour obtenir de plus amples renseignements, veuillez communiquer

avec investor@choicereit.ca.

Mario Barrafato Chef des finances Tél. : 416 628‑7872, courriel

: Mario.Barrafato@choicereit.ca

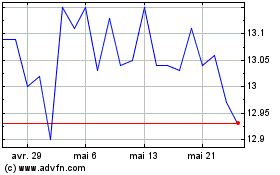

Choice Properties Real E... (TSX:CHP.UN)

Graphique Historique de l'Action

De Nov 2024 à Déc 2024

Choice Properties Real E... (TSX:CHP.UN)

Graphique Historique de l'Action

De Déc 2023 à Déc 2024