Actualisé: Carrefour annonce le rachat des enseignes Cora et Match pour 1,05 md d'euros

12 Juillet 2023 - 7:47PM

Dow Jones News

(Actualisation: précisions sur l'opération, citation du PDG de

Carrefour, contexte)

PARIS (Agefi-Dow Jones)--Carrefour a annoncé mercredi soir avoir

conclu avec le groupe belge Louis Delhaize un accord en vue du

rachat des enseignes Cora et Match en France pour une valeur

d'entreprise de 1,05 milliard d'euros, montrant ainsi sa volonté de

ne pas se laisser distancer dans la consolidation en cours du

marché français.

La finalisation de la transaction est attendue à l'été 2024, a

précisé Carrefour dans un communiqué.

Avec respectivement 60 hypermarchés et 115 supermarchés, Cora et

Match ont réalisé en 2022 un chiffre d'affaires hors taxes de 5,2

milliards d'euros et un excédent brut d'exploitation (Ebitda) de

189 millions d'euros. Ils emploient 24.000 personnes en France.

Il s'agirait de la plus grosse acquisition de Carrefour en France

depuis plus de vingt ans. Ensemble, les trois enseignes

détiendraient une part de marché de 22,5%, et se hisseraient au

niveau du leader actuel, E.Leclerc.

Le parc de magasins de Cora et Match "présente une très forte

complémentarité géographique avec celui de Carrefour, avec des

parts de marché particulièrement importantes dans les régions Grand

Est et Nord de la France", a souligné Carrefour, qui juge les

enjeux de concurrence "limités".

Alors que Casino pourrait prochainement changer de propriétaires

dans le cadre de sa restructuration financière, Carrefour montre

avec cette acquisition qu'il n'entend pas rester les bras

croisés.

"L'acquisition de Cora et Match permet au groupe de réaffirmer son

leadership sur le marché français, dans un contexte où les

opportunités de croissance externe sur des actifs de qualité sont

rares", a commenté Alexandre Bompard, le président-directeur

général de Carrefour, cité dans le communiqué.

Le groupe a précisé qu'il financerait l'opération en numéraire. Il

table sur des synergies annuelles de 110 millions d'euros à moyen

terme, dont la moitié proviendra de l'optimisation de la

performance commerciale des enseignes, l'autre d'économies dans les

achats non marchands et les dépenses marketing. Les coûts

d'intégration sont, eux, estimés à 200 millions d'euros.

La transaction sera relutive sur le bénéfice net ajusté du groupe

"dès la première année", a également précisé le groupe.

-François Schott, Agefi-Dow Jones; 01 41 27 47 92; fschott@agefi.fr

ed: VCA-TVA

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

July 12, 2023 13:27 ET (17:27 GMT)

Copyright (c) 2023 L'AGEFI SA

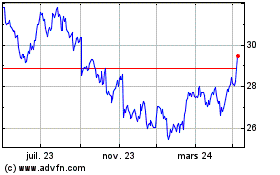

Koninklijke Ahold Delhai... (EU:AD)

Graphique Historique de l'Action

De Jan 2025 à Fév 2025

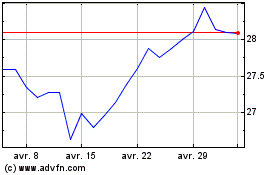

Koninklijke Ahold Delhai... (EU:AD)

Graphique Historique de l'Action

De Fév 2024 à Fév 2025