Das Angebot verspricht einen signifikanten

Aufschlag und unmittelbaren Wert für Mylan-Aktionäre sowie die

M�glichkeit zur Teilhabe an dem Potenzial des zusammengeschlossenen

Unternehmens

Der Zusammenschluss ist für Mylan-Aktionäre

attraktiver als sämtliche Alternativen

Teva Pharmaceutical Industries Ltd. (NYSE und TASE: TEVA)

bekräftigte heute erneut sein Engagement für den von ihm

vorgeschlagenen Zusammenschluss mit Mylan N.V. (NASDAQ: MYL). Wie

am 21. April 2015 angekündigt, plant Teva, Mylan für 82,00

US-Dollar je Aktie zu übernehmen, wobei die Gegenleistung zu ca. 50

% aus Barmitteln und 50 % aus Aktien bestehen wird. Das Angebot von

Teva für Mylan impliziert einen Transaktionswert von insgesamt ca.

43 Milliarden US-Dollar.

Erez Vigodman, President und CEO von Teva, kommentierte: „Obwohl

wir enttäuscht sind, dass Mylan unser Angebot offiziell abgelehnt

hat, werden wir alles tun, um den Zusammenschluss von Teva und

Mylan durchzuführen. Wir sind darauf vorbereitet, die Transaktion,

die sowohl für die Aktionäre von Teva als auch von Mylan Vorteile

mit sich bringen wird, zügig abzuschließen. Wir sind bestrebt, mit

Mylan und dessen Beratern zusammenzuarbeiten, um diese Transaktion

zum Abschluss zu bringen, die uns die Lage versetzen wird, unseren

jeweiligen Aktionären, Mitarbeitern, Patienten, Kunden,

Gemeinschaften und sonstigen Interessenvertretern den dem geplanten

Zusammenschluss inhärenten Wert zu bieten.“

Teva wies unter anderem auf Folgendes hin:

- Das Ziel des Board und des

Managementteams von Teva ist es, die Transaktion so bald wie

m�glich zu vollziehen.Teva ist darauf vorbereitet, alle n�tigen

Ressourcen für den Abschluss der geplanten Transaktion einzusetzen.

Teva ist bereit für eine umgehende Zusammenkunft mit Mylan und

dessen Beratern. Teva ist weiterhin der Ansicht, dass die Aufnahme

von Gesprächen nach Treu und Glauben zwischen Teva und Mylan im

besten Interesse der Aktionäre beider Unternehmen ist, um den

geplanten Unternehmenszusammenschluss durchzuführen.

- Das Angebot von Teva ist extrem

attraktiv für Mylan-Aktionäre.Teva bietet einen beträchtlichen

Aufschlag, direkten Barwert und die M�glichkeit, an dem bedeutenden

Potenzial eines finanziell sowie kommerziell stärkeren Unternehmens

teilzuhaben. Das Angebot von Teva sieht insbesondere eine

Gegenleistung für Mylan-Aktionäre vor, die einem Aufschlag von 48,3

% auf den unbeeinflussten Aktienkurs von Mylan am 10. März 2015

entspricht, dem letzten Handelstag, bevor in breiten Kreisen

Spekulationen über eine Transaktion zwischen Teva und Mylan

aufkamen.

- Eine Transaktion mit Teva schafft

mehr Wert für Mylan-Aktionäre als sämtliche Alternativen.Da

Teva und Mylan über einander ergänzende Anlagen und Kompetenzen

verfügen, ist Teva überzeugt, dass das zusammengeschlossene

Unternehmen erhebliche Synergien in H�he von ca. zwei Milliarden

US-Dollar pro Jahr nutzen k�nnte. Teva geht davon aus, dass der

überwiegende Teil der Einsparungen bis zum dritten Jahrestag des

Transaktionsabschlusses erzielt und aus Effizienzvorteilen in

Betrieb; Vertrieb, Allgemeines und Verwaltung; Produktion;

Forschung und Entwicklung sowie aus Steuerersparnissen resultieren

wird.

- Der geplante Zusammenschluss von

Teva und Mylan ist strategisch und finanziell sinnvoll.Zusammen

besäßen Teva und Mylan das Finanzprofil und die

Betriebsinfrastruktur, die Voraussetzung sind, um ein

effizienteres, wettbewerbsfähigeres und profitableres Unternehmen

zu werden, neue Standards für Innovation in der Branche zu setzen

und den sich weiterentwickelnden Bedürfnissen von Patienten und

Kunden auf der ganzen Welt gerecht zu werden.

- Die beh�rdlichen Genehmigungen für

den vorgeschlagenen Zusammenschluss wurden beantragt.Teva hat

bereits eine dem Zusammenschluss vorangehende Benachrichtigung

(Pre-Merger Notification) gemäß dem Hart-Scott-Rodino Antitrust

Improvements Act aus dem Jahre 1976 (HSR) eingereicht, den der

Benachrichtigung vorausgehenden Prozess bei der Europäischen

Kommission begonnen und ist zuversichtlich, dass sämtliche

beh�rdlichen Anforderungen mit Blick auf den Abschluss der

Übernahme von Mylan rechtzeitig erfüllt werden. Teva hat die

beh�rdlichen Aspekte des Zusammenschlusses von Teva und Mylan in

Zusammenarbeit mit seinen Beratern sorgfältig geprüft. Teva ist

überzeugt, dass es in der Lage ist, die Transaktion auf eine Weise

zu strukturieren, die keinerlei maßgeblichen Hindernisse für den

Abschluss mit sich bringt, und dass es, sofern erforderlich,

Veräußerungen beschließen und diese rasch umsetzen kann, um

beh�rdliche Genehmigungen zu erhalten. Teva beabsichtigt, mit

Kartellbeh�rden zusammenzuarbeiten, und geht davon aus, dass die

geplante Transaktion bis zum Jahresende 2015 abgeschlossen werden

kann.

Wie bereits bekannt gegeben wurde, unterliegt die Transaktion

keinerlei finanzieller Bedingung und bedarf keiner Zustimmung durch

die Aktionäre von Teva. Das Angebot von Teva ist nur gültig, wenn

Mylan von dem Abschluss seiner geplanten Übernahme von Perrigo bzw.

anderen alternativen Transaktionen absieht.

Barclays and Greenhill & Co. fungieren als Finanzberater von

Teva. Kirkland & Ellis LLP und Tulchinsky Stern Marciano Cohen

Levitski & Co treten als Rechtsberater von Teva auf, in den

Niederlanden übernehmen diese Rolle De Brauw Blackstone Westbroek

und Loyens & Loeff N.V.

Über Teva

Teva Pharmaceutical Industries Ltd. (NYSE und TASE: TEVA) ist

ein führendes, weltweit tätiges Pharmaunternehmen, das jeden Tag

hochwertige, patientenorientierte Gesundheitsl�sungen für Millionen

von Menschen bereitstellt. Teva mit Hauptsitz in Israel ist der

weltweit gr�ßte Generikahersteller und setzt sein Portfolio von

mehr als 1000 Molekülen dazu ein, ein breites Spektrum generischer

Produkte in fast jedem Therapiebereich herzustellen. Mit Blick auf

Spezialmedizin hat Teva eine weltweit führende Position als

Anbieter innovativer Behandlungen von St�rungen des zentralen

Nervensystems, einschließlich Schmerzen, inne und besitzt ein

starkes Portfolio von Atemwegsprodukten. Teva nutzt seine

Ressourcen in den Bereichen Generika und Spezialmedizin in seiner

globalen Forschungs- und Entwicklungsabteilung, um neue

M�glichkeiten zu schaffen, durch die Kombination von

Arzneimittelentwicklungs-Know-how mit Geräten, Dienstleistungen und

Technologien nicht erfüllte Patientenbedürfnisse abzudecken. Der

Nettoumsatz von Teva im Jahr 2014 belief sich auf 20,3 Milliarden

US-Dollar. Weitere Informationen erhalten Sie unter

www.tevapharm.com.

Safe-Harbor-Erklärung über zukunftsgerichtete

Aussagen

Diese Pressemitteilung enthält zukunftsgerichtete Aussagen im

Sinne des Private Securities Litigation Reform Act von 1995, die

auf den gegenwärtigen Einschätzungen und Erwartungen des

Managements beruhen und unterliegen einer Reihe von Annahmen,

bekannte und unbekannte Risiken und Unwägbarkeiten, die sich im

Laufe der Zeit verändern und bewirken k�nnen, dass künftige

Geschäftsergebnisse, Leistungen oder Erfolge erheblich von den

Erwartungen abweichen, die diesen zukunftsgerichteten Aussagen

zugrunde liegen. Diese Annahmen, bekannte und unbekannte Risiken

und Unwägbarkeiten beinhalten die Faktoren, die in unserem

Jahresbericht auf Form 20-F für das Jahr bis zum 31. Dezember 2014

und in unseren anderen Einreichungen bei der US Securities and

Exchange Commission („SEC“) aufgeführt sind, sowie die Faktoren in

Zusammenhang mit Mylan, die in den regelmäßigen Einreichungen von

Mylan bei der SEC genannt und hiermit durch Referenz eingeschlossen

sind. Zukunftsbezogene Aussagen sind an W�rtern wie „erwarten“,

„vermuten“, „glauben“, „beabsichtigen“, „schätzen“, „werden“,

„k�nnen“, „planen“, „würde“, „sollte“ und ähnlichen Ausdrücken

erkennbar. Sämtliche Aussagen in dieser Pressemitteilung, die sich

nicht auf historische Tatsachen beziehen, darunter Aussagen zur

geplanten Übernahme von Mylan, der Finanzierung der geplanten

Transaktion, die erwartete zukünftige Wertentwicklung

(einschließlich der erwarteten Ertragslage und der Finanzprognose)

und die künftige Finanzlage, Betriebsergebnisse, Strategien und

Pläne des zusammengeschlossenen Unternehmens. Zu den wichtigsten

Faktoren, die bewirken k�nnen, dass die tatsächlichen Ergebnisse,

Leistungen oder Erfolge wesentlich von den zukunftsgerichteten

Aussagen abweichen, geh�ren unter anderem: das Endergebnis einer

m�glichen Transaktion zwischen Teva und Mylan, einschließlich der

M�glichkeit, dass keine Transaktion zwischen Teva und Mylan oder

eine Transaktion unter anderen Bedingungen erfolgt; die

Auswirkungen des Zusammenschlusses von Teva und Mylan,

einschließlich der künftigen Finanzlage, der Betriebsergebnisse,

Strategien und Pläne des neuen Unternehmens; Unwägbarkeiten in

Bezug auf den Zeitpunkt der Transaktion; die M�glichkeit, dass die

erwarteten Vorteile der Transaktion und der Integration unserer

Geschäftsabläufe mit Mylan (einschließlich der erwarteten

Synergien) nicht in vollem Umfang von uns realisiert werden k�nnen

oder deren Realisierung zu einem späteren Zeitpunkt als erwartet

eintritt; nachteilige Auswirkungen auf den Marktpreis der Teva-

oder Mylan-Aktien, einschließlich negativer Auswirkungen dieser

Pressemitteilung oder des Vollzugs der m�glichen Transaktion; die

Fähigkeit, aufsichtsrechtliche Zulassungen zu den vorgesehenen oder

erwarteten Bedingungen zu erhalten und die sonstigen Bedingungen

des Angebots zu erfüllen, darunter die erforderliche rechtzeitige

Zustimmung der Aktionäre; unsere und Mylans Fähigkeit, alle

Vereinbarungen bezüglich unserer oder deren laufenden oder

künftigen Anleihen und Kreditlinien zu erfüllen, die bei einer

Verletzung zu Zahlungsausfällen bei sonstigen Verpflichtungen

infolge von Cross-Default-Bestimmungen führen k�nnte; unsere und

Mylans Risiken durch Währungsschwankungen und Beschränkungen sowie

Kreditrisiken; die Auswirkungen von Reformen im Gesundheitswesen

sowie pharmazeutische Preisgestaltung und Erstattungspraxis;

Unwägbarkeiten in Bezug auf die Rechts- und Verwaltungswege für die

Registrierung und Zulassung von Biotechnologie-basierten

Medikamenten; die Auswirkungen des Wettbewerbs durch andere

Marktteilnehmer; negative Auswirkungen von politischer oder

wirtschaftlicher Instabilität, Korruption, Kriegshandlungen oder

Terrorakten auf unsere oder Mylans weltweite Geschäftsentwicklung;

sonstige Risiken, Unwägbarkeiten und andere Faktoren, die in

unserem Jahresbericht auf Form 20-F für das Jahr bis zum 31.

Dezember 2014 und in unseren sonstigen, bei der SEC eingereichten

Unterlagen genannt werden, sowie die Risiken, Unwägbarkeiten und

sonstige Faktoren, die in den von Mylan bei der SEC eingereichten

Berichten und Unterlagen detailliert werden. Alle

zukunftsgerichteten Aussagen von uns oder einer anderen von uns

beauftragten Person unterliegen ausdrücklich diesen Warnhinweisen.

Zukunftsgerichtete Aussagen sollten nicht als verlässliche

Informationen behandelt werden. Diese zukunftsgerichteten Aussagen

gelten nur für das Datum der vorliegenden Pressemitteilung. Wir

sind nicht dazu verpflichtet, zukunftsgerichtete Aussagen zu

aktualisieren, sei es aufgrund von neuen Informationen, zukünftigen

Ereignissen oder aus anderen Gründen.

ZUSÄTZLICHE INFORMATIONEN

Die vorliegende Mitteilung dient ausschließlich

Informationszwecken und stellt weder ein Angebot zum Kauf noch eine

Aufforderung zur Abgabe eines Angebots zum Verkauf von Wertpapieren

dar. Sie bezieht sich auf das von Teva unterbreitete Angebot

bezüglich eines Unternehmenszusammenschlusses mit Mylan. Zur

Unterstützung dieses Angebots und vorbehaltlich weiterer

Entwicklungen reichen Teva und Mylan gegebenenfalls eine oder

mehrere Aktionärsinformationen, Registrierungsanträge oder sonstige

Unterlagen bei der US-B�rsenaufsichtsbeh�rde (Securities and

Exchange Commission, SEC) ein. Diese Mitteilung dient nicht als

Ersatz für Aktionärsinformationen, Registrierungsanträge, Prospekte

oder sonstige Unterlagen, die Teva und/oder Mylan gegebenenfalls in

Verbindung mit der geplanten Transaktion bei der SEC eingereicht

haben oder einreichen werden. Es werden keine Wertpapiere

angeboten, außer anhand eines Prospekts gemäß den Anforderungen von

Abschnitt 10 des US-amerikanischen Securities Act aus dem Jahr 1933

in der jeweils gültigen Fassung. INVESTOREN UND WERTPAPIERINHABERN

WIRD NAHEGELEGT, DIE AKTIONÄRSINFORMATION(EN), DEN

REGISTRIERUNGSANTRAG, DEN PROSPEKT UND SONSTIGE UNTERLAGEN, DIE

GEGEBENENFALLS BEI DER SEC EINGEREICHT WERDEN, SORGFÄLTIG

DURCHZULESEN, SOFERN UND SOBALD DIESE VERFÜGBAR SIND, DA DIESE

WICHTIGE INFORMATIONEN ÜBER DIE GEPLANTE TRANSAKTION ENTHALTEN.

Sämtliche definitiven Aktionärsinformationen (sofern und sobald

verfügbar) werden an die Aktionäre versendet. Investoren und

Wertpapierinhaber erhalten eine kostenlose Kopie der vorliegenden

Mitteilung, der Aktionärsinformationen, des Registrierungsantrags,

des Prospekts und sonstiger Unterlagen (sofern und sobald jeweils

verfügbar), die Teva bei der SEC eingereicht hat, über die Website

der SEC unter http://www.sec.gov.

Die Ausgangssprache, in der der Originaltext ver�ffentlicht

wird, ist die offizielle und autorisierte Version. Übersetzungen

werden zur besseren Verständigung mitgeliefert. Nur die

Sprachversion, die im Original ver�ffentlicht wurde, ist

rechtsgültig. Gleichen Sie deshalb Übersetzungen mit der originalen

Sprachversion der Ver�ffentlichung ab.

Teva Pharmaceutical Industries Ltd.InvestorenUSAKevin C. Mannix,

215-591-8912oderRan Meir, 215-591-3033oderD. F. King & Co.,

Inc.Jordan Kovler/Tom Germinario212-269-5550oderIsraelTomer Amitai,

972 (3) 926-7656oderMedienTeva United StatesDenise Bradley,

215-591-8974oderUSAJoele Frank, Wilkinson Brimmer KatcherJoele

Frank/Tim Lynch/Meaghan Repko212-355-4449oderTeva IsraelIris Beck

Codner, 972 (3) 926-7687oderNiederlandeCitigate First

FinancialUneke Dekkers/Petra Jager/Suzanne Bakker+ 31 20 575 40

10

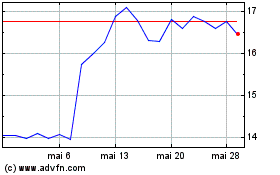

Teva Pharmaceutical Indu... (NYSE:TEVA)

Graphique Historique de l'Action

De Juil 2024 à Août 2024

Teva Pharmaceutical Indu... (NYSE:TEVA)

Graphique Historique de l'Action

De Août 2023 à Août 2024